Навигация

Анализ структуры баланса филиала «Ставрополькрайводоканала» - Светлоградского «Межрайводоканала»

3. Анализ структуры баланса филиала «Ставрополькрайводоканала» - Светлоградского «Межрайводоканала»

Критерии неплатежеспособностиВажным этапом анализа предприятия является анализ и оценка структуры баланса предприятия, который проводится на основе "Критериев неплатежеспособности", утвержденных Постановлением Правительства Российской Федерации от 26 октября 2002 года и подробно описанных в "Методических указаниях по проведению анализа финансового состояния организаций" Федеральной службы по финансовому оздоровлению и банкротству.

Анализ и оценка структуры баланса предприятия проводится на основе показателей:

· коэффициента текущей ликвидности (Кп);

· коэффициента обеспеченности собственными средствами (Кос);

· коэффициент восстановления (утраты) платежеспособности (Кув).

Основанием для признания структуры баланса предприятия неудовлетворительной, а предприятия - неплатежеспособным является выполнение одного из следующих условий:

· коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

· коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

· коэффициент восстановления (утраты) платежеспособности, на конец отчетного периода имеет значение менее 1;

Анализ данных коэффициентов представлен в таблице 1.

Таблица 1 - Анализ коэффициентов

| Наименование показателя | На 2006 год | На 2007 год | Норма коэффициента | |

| Коэффициент текущей ликвидности | 1 | 1,386 | 2,4 | > 2,0 |

| Коэффициент обеспеченности собственными средствами | 2 | 0,0938 | 0,036 | > 0,1 |

| Коэффициент восстановления платежеспособности | 3 | - | 2,4 | > 1,0 |

Характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия.

Коэффициент текущей ликвидности определяется как отношение фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов к наиболее срочным обязательствам предприятия в виде краткосрочных кредитов банков, краткосрочных займов и различных кредиторских задолженностей

В течение анализируемого периода коэффициент текущей ликвидности увеличился с 1,386 до 2,401. Учитывая, что нормативное значение коэффициента равно 2, можно сделать вывод о том, что имеющихся у предприятия оборотных средств достаточно.

Коэффициент обеспеченности собственными средствамиХарактеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Коэффициент обеспеченности собственными средствами определяется как отношение разности между объемами источников собственных средств и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторской задолженности и прочих оборотных активов.

Смысл данного показателя заключается в том, что предприятие за счет собственных средств должно полностью формировать внеоборотные активы, а также как минимум 10% оборотных средств. В данном случае к расчету принимается объявленный собственный капитал.

Отрицательные значения показателя свидетельствуют о том, что у предприятия отсутствуют оборотные средства, пополняемые за счет собственных источников финансирования, что свидетельствует о его финансовой неустойчивости. Необходим дополнительный анализ структуры источников пополнения оборотных средств.

Коэффициент восстановления платежеспособности показывает наличие реальной возможности предприятия восстановить или утратить свою платежеспособность в течение определенного периода.

Определяется как отношение расчетного коэффициента текущей ликвидности к его установленному значению.

Расчетный коэффициент текущей ликвидности определяется как сумма фактического значения коэффициента текущей ликвидности на конец отчетного периода и изменения значения этого коэффициента между окончанием и началом отчетного периода в пересчете на установленный период восстановления (утраты) платежеспособности.

4. Анализ финансовых результатов деятельности предприятия

4.1 Анализ состава и динамики балансовой прибыли

Финансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности. Чем больше величина полученной прибыли и выше уровень рентабельности, тем эффективнее функционирует предприятие, тем устойчивее его финансовое состояние. Поэтому поиск резервов увеличения прибыли и рентабельности – одна из основных задач в любой сфере бизнеса. Прибыль и рентабельность – важные показатели эффективности производства. Прибыль – это, с одной стороны, основной источник финансирования деятельности предприятий, а с другой – источник доходов государственного и местного бюджета.

Анализ формирования и использования прибыли проводится в несколько этапов:

1. Анализируется прибыль по составу и динамике;

2. Проводится факторный анализ прибыли от реализации;

3. Анализируются причины отклонения по показателям прочих операционных доходов, внереализационных доходов и расходов;

4. Анализируется формирование чистой прибыли и влияние налогов на прибыль;

5. Дается оценка эффективности распределения прибыли и влияния налогов на прибыль;

6. Анализируется использование прибыли на накопление и потребление;

7. Разрабатываются предложения к составлению финансового плана.

Формирование прибыли от всей финансово-хозяйственной деятельности предприятия (механизм образования прибыли) представлено на рис. 15, который отражает ф. №2 бухгалтерской отчетности «Отчет о прибылях и убытках».

Основными источниками анализа прибыли являются данные аналитического бухгалтерского учета по счетам результатов, «Отчет о прибылях и убытках», «отчет об изменениях капитала», соответствующие таблицы бизнес-плана предприятия.

В процессе анализа следует изучить состав прибыли, ее структуру, динамику и выполнение плана за отчетный год. При изучении динамики прибыли следует учитывать инфляционные факторы изменения ее суммы (табл. 2).

Таблица 2 - Анализ динамики и состава прибыли

| 2005 | 2006 | 2007 | В % 2007 к 2005 | ||||

| сумма, тыс.руб. | уд. вес, % | сумма, тыс.руб. | уд. вес, % | сумма, тыс.руб. | уд. вес, % | ||

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС, акцизов и др.) | 20811 | - | 25854 | - | 29199 | - | 140,31 |

| Себестоимость реализации товаров, продукции, услуг | 28230 | - | 34832 | - | 36050 | - | 127,70 |

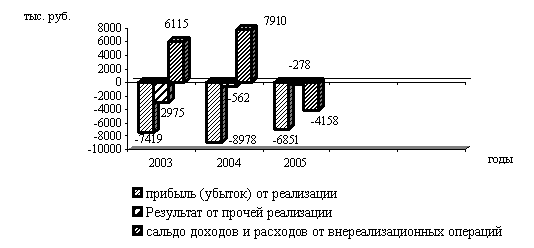

| Прибыль (убыток) от реализации | -7419 | 173,38 | -8978 | 550,79 | -6851 | 60,70 | 92,34 |

| Результат от прочей реализации | -2975 | 69,52 | -562 | 34,48 | -278 | 2,46 | 9,34 |

| Сальдо доходов и расходов от внереализационных операций | 6115 | -142,9 | 7910 | -485,2 | -4158 | 36,84 | -67,99 |

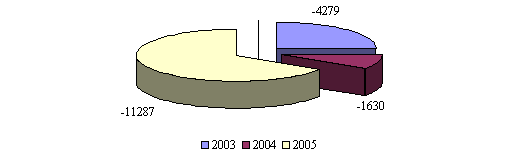

| Балансовая прибыль (убыток) | -4279 | 100,00 | -1630 | 100,00 | -11287 | 100 | 263,77 |

| Налог на прибыль | -2074 | - | - | - | - | - | - |

| Чистая прибыль (убыток) | -3637 | - | -2746 | - | -11974 | - | 329,23 |

Как видно из таблицы 2 предприятие получает убыток. Рост балансового убытка в период с 2005 по 2007 г.г. составил 263,77 %, а чистого убытка – 329,23%. Увеличение выручки от реализации на 40,31% не оказало существенного влияния на изменение суммы убытка предприятия, так как одновременно с ростом выручки от реализации росли внереализационные расходы и себестоимость продукции. Рост выручки на 40,31% и себестоимости на 27,7% привели к уменьшению убытка от реализации за анализируемый период на 568 тыс.руб. (7,66%). Значительно снизился убыток от операционной деятельности и в 2007 году составил 278 тыс.руб., т.е. произошло его снижение на 90,66%. Сальдо внереализационных доходов и расходов снизилось с 6115 тыс.руб. до –4158 тыс.руб., что нельзя оценить положительно.

Данные изменения в составе прибыли можно проследить с помощью диаграммы (рис. 2).

Рисунок 2 - Состав прибыли

Изменения, произошедшие за анализируемый период в составе балансовой представлены на графиках (рис. 3).

Рисунок 3 - Состав балансовой прибыли

Затраты на 1 рубль реализации продукции по полной себестоимости составили:

З1руб = (Qp– Пp)/ Qp, или З1руб. = Зр/Qр, (1)

Где З1руб - затраты на 1 рубль реализации продукции;

Qp– выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и других аналогичных платежей);

Пр – прибыль (убыток) от продаж;

Зр – себестоимость проданных товаров, продукции, работ, услуг;

З1руб. 2005 = 28230/20811 = 1,356 (2)

З1руб. 2006 = 34832/25854 = 1,348

З1руб. 2007 = 36050/29199 = 1,235

Изменение затрат на 1 рубль реализации составляют:

![]() = (З1руб2007/З1руб2005)*100-100

= (З1руб2007/З1руб2005)*100-100

![]()

То есть, прирост убытка от реализации услуг произошел за счет одновременного роста выручки от реализации и себестоимости услуг. Структурный анализ балансового убытка показывает, что в его составе убыток от реализации составляет 60,70%, что на 112,68% ниже, чем в 2005 году. Данное явление следует оценить положительно, так как оно характеризует повышение активности предприятия в производственной сфере.

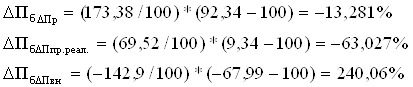

Влияние на балансовую прибыль структурных сдвигов определяется следующим образом:

![]() (Ппi– 100), %, (3)

(Ппi– 100), %, (3)

где Чпi – доля прибыли i – го вида в балансе предприятия;

Ппi – процентное изменение i – го вида прибыли.

Рассчитаем данное влияние факторов на прибыль предприятия за анализируемый период:

![]()

![]() = (-13,281) + (-63,027)+240,06=163,77% (4)

= (-13,281) + (-63,027)+240,06=163,77% (4)

Прирост балансового убытка на 163,77% обеспечен ростом убытка от внереализационной деятельности на 240,06%, а остальные показатели оказали положительное влияние.

Объектом особого внимания на любом предприятии является прибыль от реализации, которая характеризует абсолютную эффективность хозяйствования коммерческой организации – ее производственной, сбытовой и управленческой деятельности. Рост прибыли от реализации создает основу для расширенного воспроизводства, выполнения обязательств перед бюджетом, банками и другими кредиторами.

Валовая прибыль в большей степени зависит от прибыли от реализации, поэтому проведение факторного анализа прибыли от реализации позволяет: оценить резервы повышения эффективности производства и сформулировать управленческие решения по использованию производственных факторов.

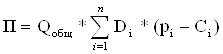

Прибыль от реализации продукции в целом по предприятию зависит от четырех факторов: объема реализации продукции (работ, услуг) в натуральных измерителях (Q), ее структуры (D), себестоимости (C) и уровня цен (p).

(5)

(5)

Данные для анализа прибыли от реализации по факторам приведены в таблице 3.

Таблица 3 - Исходные данные для анализа прибыли от реализации по факторам

| Показатель | 2005 | Данные 2005, пересчитанные на объем продаж 2007 | 2007 |

| Реализация продукции в отпускных ценах, тыс. руб. | 20811 | 26317 | 29199 |

| Полная себестоимость, тыс. руб. | 28230 | 35699 | 36050 |

| Прибыль (убыток), тыс. руб. | -7419 | -9382 | -6851 |

Расчет показателей по данным 2005 года на фактически реализованные услуги определяется по формуле:

![]()

![]()

Qн.в.2005 – цена реализации услуг в 2005 году;

Qн.в.2007 – цена реализации в 2007 году;

Зр- полная себестоимость по данным 2005 года.

Qy= (20811/14,06)*17,78 = 26317 тыс. руб.

Зу = (28230/14,06)*17,78 = 35699 тыс. руб.

Расчет факторов выполняется в следующей последовательности:

1. Определяется общее изменение прибыли от реализации:

![]() , (6)

, (6)

где П’р – прибыль от продаж за 2007 год;

Пр – прибыль от продаж за 2005 год.

![]()

2. Изменение прибыли от реализации за счет изменения отпускных цен на продукцию:

![]() , (7)

, (7)

где Q’p – выручка от реализации по данным 2007 года;

Qyp – выручка от реализации по данным 2005 года рассчитанная на фактически реализованные услуги.

![]() тыс. руб.

тыс. руб.

3. Влияние на прибыль изменений в объеме продукции (объема продукции по себестоимости 2005 года): ![]()

![]() (8)

(8)

К1 = 35699/28230 = 1,26458

![]() -7419*1,26458 – (-7419) = -1962,91 тыс.руб.

-7419*1,26458 – (-7419) = -1962,91 тыс.руб.

4. Влияние на прибыль изменений в объеме продукции, обусловленных изменениями в структуре продукции:

![]() (9)

(9)

![]()

К2 = 26317/20811 =1,26458

![]() = -7419*(1,26458-1,26458) = 0

= -7419*(1,26458-1,26458) = 0

5. Влияние на прибыль изменений себестоимости за счет структурных сдвигов в составе продукции:

![]()

![]() = 28230*1,26458-35699 = 0

= 28230*1,26458-35699 = 0

6. Влияние на прибыль экономии от изменения себестоимости выпускаемой продукции: ![]()

![]() = 35699-36050 = -351 тыс.руб.

= 35699-36050 = -351 тыс.руб.

Результаты факторного анализа прибыли можно сгруппировать в таблице 4.

Таблица 4 – Результаты факторного анализа прибыли от реализации

| Показатели | Сумма, тыс.руб. | Удельный вес,% |

| Изменение прибыли от реализации за счет изменения отпускных цен на услуги | 2882 | 507,69 |

| Влияние на прибыль изменений в объеме услуг (объема услуг в оценке по себестоимости 2005 года) | -1962,91 | -345,58 |

| Влияние на прибыль изменений в объеме услуг, обусловленных изменениями в структуре услуг | 0 | 0 |

| Влияние на прибыль изменений себестоимости, за счет структурных сдвигов в составе услуг | 0 | 0 |

| Влияние на прибыль экономии от изменения себестоимости оказываемых услуг | -351 | -61,79 |

| Общее изменение прибыли (убытка) от реализации | 568 | 100,00 |

Анализ показал, что 2882 тыс.руб. снижение убытка от реализации обеспечивается за счет роста цен реализации. О чем не свидетельствуют показатели влияния объема реализации. За счет данного влияния убыток от реализации возрос на 1962,91 тыс.руб. Данное явление нельзя оценивать положительно.

Прибыль, полученная организацией, распределяется в следующем порядке. Прежде всего, организация уплачивает в установленном порядке налог на прибыль. С этой целью организация на основе регистров налогового учета формирует налогооблагаемую базу и налогооблагаемую прибыль. Оставшаяся после уплаты налога на прибыль сумма составляет прибыль организации от обычной деятельности. Если у организации возникли чрезвычайные доходы или расходы, то они суммируются с обычной прибылью и формируют чистую прибыль (убыток).

На размер прибыли остающейся в распоряжении предприятия, влияют следующие факторы:

- размер налогооблагаемой прибыли и ставка налога на прибыль;

- доходы, облагаемые по ставкам, отличным от налога на прибыль.

Анализ чистой прибыли проведен на основе данных таблицы 5.

Таблица 5 - Исходные данные для анализа чистой прибыли

| Показатели | 2005 | 2006 | 2007 | 2007 к 2005, (+.-) |

| Балансовая прибыль (убыток) | -4279 | -1630 | -11287 | -7008 |

| Льготируемая прибыль (убыток) | - | - | - | - |

| Налогооблагаемая прибыль | -5392 | -2746 | -11974 | -6582 |

| Ставка налога на прибыль | 39 | 35 | 24 | - |

| Налог на прибыль | -2074 | - | - | -2074 |

| Чистая прибыль | -2205 | -2746 | -11974 | -9769 |

Определим влияние факторов на уровень чистой прибыли (убытка).

1. Изменение чистой прибыли за счет изменения балансовой прибыли:

![]() (10)

(10)

где, ![]() - изменение балансовой прибыли;

- изменение балансовой прибыли;

![]() - ставка налога на прибыль.

- ставка налога на прибыль.

![]()

2. Изменение чистой прибыли за счет изменения налоговой ставки:

![]() (11)

(11)

где, ![]() - изменение ставки налога на прибыль;

- изменение ставки налога на прибыль;

П’н – прибыль отчетного периода.

![]()

Общее изменение чистой прибыли за счет всех факторов рассчитывается по формуле:

![]()

![]() = -5326,08 + 1796,1 = -3529,98 тыс. руб.

= -5326,08 + 1796,1 = -3529,98 тыс. руб.

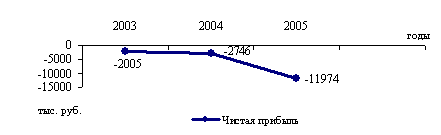

На предприятии наблюдается рост чистого убытка в основном за счет увеличения балансового убытка на 7008 тыс.руб. Также на основании таблицы можно сказать, что с каждым годом чистый убыток предприятия возрастает. Как видно в период с 2005 по 2007 год произошло резкое увеличение убытка на 9769 тыс.руб. Более подробно изменение чистой прибыли можно рассмотреть на графике (рис. 4).

Рисунок 4 - Структура чистой прибыли (убытка) предприятия

Такое увеличение чистого убытка на предприятии происходит за счет того, что ежегодно за счет резерва по сомнительным долгам списывается дебиторская задолженность, по которой истек срок исковой давности.

0 комментариев