Навигация

01.01.2005 року, тис.грн.

| № п/п | Показник | Група 1 | Група 2 | Група 3 | Група 4 | Всього | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||||

| 1 | Зобов’язання усього | 63696396 | 21185341 | 18678821 | 12365917 | 115926449 | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||||

| 2 | Кошти банків | 10365142 | 3692382 | 4336420 | 1956573 | 20350517 | ||||

| 3 | У тому числі кредити, які отримані від НБУ | 2915708 | 412434 | 204838 | 148968 | 3681948 | ||||

| 4 | Кошти клієнтів | 51276997 | 16744590 | 13239851 | 9673183 | 90934621 | ||||

| 5 | Ощадні (депозитні) сертифікати, емітовані банком | 170482 | 26790 | 205382 | 75027 | 477681 | ||||

| 6 | Боргові цінні папери, емітовані банком | 13591 | 52838 | 66273 | 16950 | 149652 | ||||

| 7 | Нараховані витрати до сплати | 534458 | 203829 | 137028 | 123938 | 999253 | ||||

| 8 | Інші зобов’язання | 1335699 | 464912 | 693867 | 520246 | 3014725 | ||||

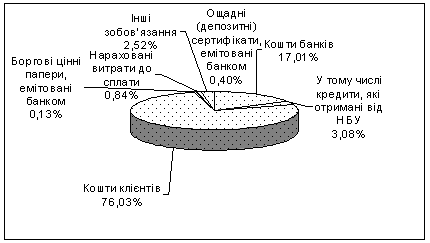

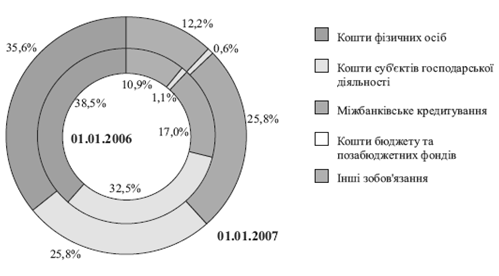

У структурі зобов’язань комерційних банків найбільша питома вага, припадає на кошти клієнтів – 76% від загальної суми зобов’язань або 90934621тис.грн. Це пояснюється тим, що головним чином, увесь безготівковий обіг в народному господарстві концентрується на рахунках підприємств та організацій. Юридичні особи, згідно із законодавством України, повинні зберігати свої кошти на банківських рахунках.

На другому місці у структурі зобов’язань комерційних банків знаходяться кошти банків – 20350517 тис.грн. чи 17%.

Це дві найвагоміші статті зобов’язань. Інші займають у сукупності 7 % (3,08% складають кредити отримані від НБУ, 2,52% – інші зобов’язання, 0,84%-нараховані витрати до сплати, 0,40% – ощадні (депозитні) сертифікати, емітовані банком, 0,13% – боргові цінні папери, емітовані банком).

Структура зобов’язань комерційних банків України станом на 01.01.2005 року зображено на рисунку 1.9.

Рис. 1.9. Структура зобов’язань комерційних банків України станом на 01.01.2005

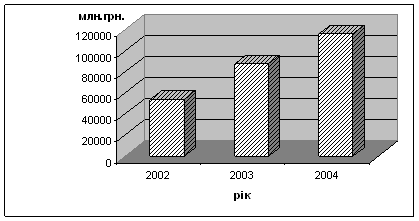

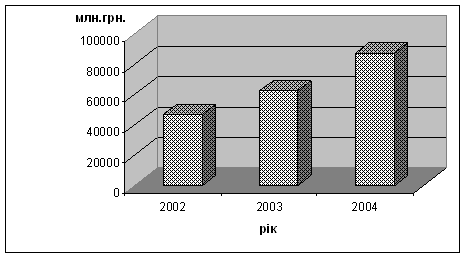

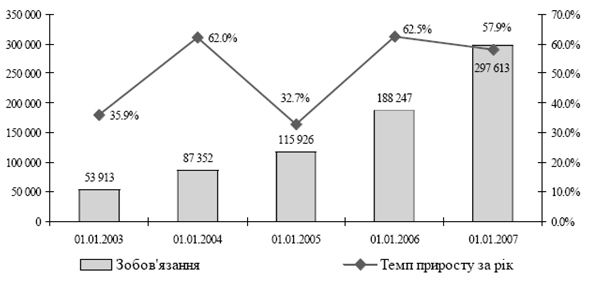

Динаміка змін зобов’язань банківської системи України за останні 3 роки зображена на рисунку 1.10.

Рис.1.10. Динаміка змін зобов’язань банківської системи України

З рисунку 1.10. видно, що зобов’язання банківської системи зростають з кожним роком у 2002 році вони становили 53912 млн.грн., у 2003 році зобов’язання банківської системи збільшились на 62% у порівняні з 2002 роком, а в 2004 році у порівнянні з 2003 р. зобов’язання зросли на 33% або на 28574 млн.грн., і на 01.01.2005 становлять 115 926 млн.грн.

Кошти, які громадяни вкладають до банківських установ – це їхні заощадження, тобто частина доходу, яка не використовується для придбання товарів і послуг та сплати податків. Вклади можуть здійснюватись як у національній, так і в іноземній валюті. Основні тенденції розвитку ринку вкладів населення за видами валют представлені в таблиці 1.5.

Таблиця 1.5

Кошти населення у комерційних банках України за 2003-2004 рр.

| На кінець періоду | У національній валюті | В іноземній валюті | Разом | |||

| млн.грн. | % | млн.грн. | % | млн.грн. | % | |

| 2002 | 25636 | 68 | 12079 | 32 | 37715 | 100 |

| 2003 | 41794 | 68 | 19571 | 32 | 61365 | 100 |

| 2004 | 52759 | 64 | 30200 | 36 | 82959 | 100 |

З таблиці 1.5 можна побачити, що за період 2002-2003 роки частка коштів у іноземній валюті становила 32% від усіх вкладів населення. У 2004 році частка коштів у національній валюті зменшилась на 2% у порівнянні з 2003 роком і склала 64% від усіх вкладів населення. Можна зробити висновок, що більша частина вкладів населення в банківській системі зберігається в національній валюті. Це свідчить про зростання довіри населення до національної валюти.

Вклади населення у комерційних банках в національній валюті представлено в таблиці 1.6.

Таблиця 1.6

Вклади населення у комерційних банках за 2002-2004 рр. в національній валюті

| На кінець періоду | До запитання | Строкові | Разом | |||

| млн.грн. | % | млн.грн. | % | млн.грн. | % | |

| 2002 | 13880 | 54 | 11765 | 46 | 25636 | 100 |

| 2003 | 20109 | 48 | 21685 | 52 | 41794 | 100 |

| 2004 | 25765 | 49 | 26994 | 51 | 52759 | 100 |

Як бачимо з таблиці 1.6, у 2002 році депозити до запитання переважали строкові вклади і становили відповідно 54% – до запитання та 46% – строкові. За період 2003-2004 роки, частка строкових депозитів перевищувала вклади до запитання (2003рік: вклади до запитання – 48%, строкові – 52%; 2004рік: вклади до запитання – 49%, строкові – 51%). Це пояснюється тим, що лише вони приносять дохід, який покриває витрати спричинені інфляцією, а також про зростання довіри населення до національної валюти.

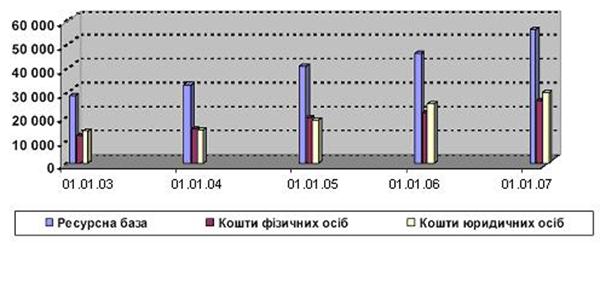

Коштів, що залучені банками від юридичних і фізичних осіб представлені в таблиці 1.7.

Таблиця 1.7

Кошти, залучені банками від фізичних та юридичних осіб

| Період | Кошти фізичних осіб, млн. грн. | Кошти юридичних осіб, млн. грн. | ||||

| до запитання | строкові | усього | до запитання | строкові | усього | |

| 2002 | 4962 | 14125 | 19087 | 13542 | 6161 | 19703 |

| 2003 | 7262 | 24861 | 32123 | 17596 | 10391 | 27987 |

| 2004 | 10112 | 34226 | 42369 | 26070 | 14754 | 40824 |

З таблиці 1.7 видно, що в 2002 році від юридичних осіб було залучено коштів більше на 616 тис. грн. ніж від фізичних, у 2003 та у 2004 роках вклади фізичних осіб перевищували кошти від юридичних осіб на 4136 та 1545 млн. грн. відповідно.

Серед вкладів фізичних осіб переважають строкові вклади: у 2002, 2003 та 2004 роках сума коштів по строковим вкладам перевищувала суму коштів по вкладам до запитання на 84,2, 42,3 та 38,5% відповідно.

У випадку з коштами від юридичних осіб склалася протилежна ситуація: кошти до запитання перевищують строкові кошти на 119,8, 69, 3 та 76,7% у 2002, 2003 та 2004 роках відповідно.

Для формування банківських ресурсів також використовуються міжбанківський кредит – це форма кредитування банками один одного; джерело додаткових ресурсів, що надається на невеликий строк для підтримки поточної ліквідності та розширення обсягу активних операцій. Проте частка міжбанківських кредитів як одного з найбільш дорогих видів ресурсів у ресурсній базі банку не повинна перевищувати 20%, щоб не призвести банк до залежності від ситуації на грошовому ринку.

Динаміка використання не депозитних джерел у формуванні ресурсів банків представлена в таблиці 1.8.

Таблиця 1.8

Використання банками міжбанківського кредиту та емісія цінних паперів власного боргу

| Період | Міжбанківські кредити | Емісія цінних паперів власного боргу | ||

| млн. грн. | частка у структурі зобов’язань | млн. грн. | частка у структурі зобов’язань | |

| 2002 | 10919,5 | 13,9 | 743,3 | 1,4 |

| 2003 | 16317,2 | 16,1 | 219,7 | 0,9 |

| 2004 | 20350,5 | 16,6 | 149,7 | 0,2 |

З таблиці 1.8 можна зробити висновок, що частка міжбанківських кредитів у загальній структурі зобов’язань по всіх досліджуваних роках є оптимальною (13,9, 16,1 та 16,6% відповідно у 2002, 2003 та 2004 роках). У 2004 році сума міжбанківських кредитів порівняно з 2002 роком зросла майже у 2 рази. Це свідчить про інтенсивний розвиток взаємовідносин між банками. Процес емісії цінних паперів власного боргу дещо призупинився на кінець 2004року і становить 149,7млн.грн.

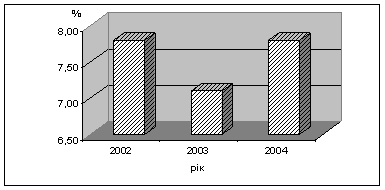

Середньорічні процентні ставки за депозитами у банківській системі України за останні три роки практично не змінились і становлять 7,4% за 2002рік, 6,8% за 2003 рік, 7,4% за 2004 рік.

Динаміка змін середньорічних процентних ставок за депозитами у національній валюті наведена на рисунку 1.11.

Рис. 1.11. Динаміка змін середньорічних процентних ставок за депозитами у національній валюті

Аналіз, проведений на підставі даних рисунку 1.11, свідчить про значні (на 0,7 в. п. знизилась у 2003 році та 0,7 в. п. зросла у 2004 році) зміни середньорічних процентних ставок за депозитами в національній валюті.

1.3. Розміщення ресурсів банків УкраїниСтруктуру активів банківської системи України станом на 01.01.2005 зображено на рисунку 1.12.

Рис.1.12. Структуру активів банківської системи України станом на 01.01.2005

З рисунку 1.12 видно, що серед активів банківської системи України основне місце займають кредити та заборгованість клієнтів 63%. На другому місці кошти в інших банках 14%. Інші статті активів займають у сукупності 23%.

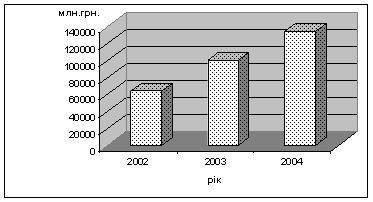

Динаміку змін активів банківської системи за останні три роки зображено на рисунку 1.13.

Рис.1.13. Динаміка змін активів банківської системи України

З рисунку 1.13. можна зробити висновок, що за останні три роки спостерігається тенденція до збільшення розміру активів банківської системи. Розмір активів у 2004 році виріс на 34% у порівнянні з 2003 роком і становить 134348млн.грн.

Динаміка змін обсягів кредитів банківської системи наведена на рисунку1.14.

Рис.1.14. Динаміка змін обсягів кредитів банківської системи України

З рисунку 1.14 видно, що обсяги кредитів банківської системи за останні три роки зросли практично в двічі з 46735млн.грн. в 2002 році до 87519млн.грн. в 2004 році. Це свідчить про те що банківська система з кожним роком все більше здійснює кредитування економіки країни.

На ринку банківського кредитування більш ніж 50% кредитних вкладень у економіку здійснюється банками що входять до першої групи. Саме ці банківські установи мають найбільші можливості кредитувати великі проекти і відіграють ключову роль у соціально-економічному розвитку України. Банками-лідерами даного ринку є ПриватБанк, Аваль, Промінвестбанк, Ощадбанк, Укрсоцбанк і т.д.

За розміром активів банки поділяють на чотири групи:

- I (активи банку перевищують 2,5 млрд. грн.);

- II (активи – понад 1,3 млрд. грн.);

- III (активи – понад 0,4 млрд. грн.);

- IV (активи – менше 0,4 млрд. грн.).

Структура активів банківської системи України представлена в таблиці1.9.

Таблиця 1.9

Структура активів банківської системи України станом на 01.01.05.

млн. грн.

| № п/п | Показник | Група банків | |||

| І | ІІ | ІІІ | ІV | ||

| 1 | Кредити та заборгованість клієнтів | 47890 | 14946 | 13823 | 10860 |

| 2 | Основні засоби та нематеріальні активи | 4935 | 1144 | 1230 | 1435 |

| 3 | Інші активи | 1457 | 277 | 392 | 309 |

| 4 | Нараховані доходи до отримання | 776 | 189 | 230 | 226 |

| 5 | Кошти в інших банках | 8046 | 5092 | 3859 | 2362 |

| 6 | Загальні активи | 71351 | 24251 | 21773 | 16968 |

Зробивши порівняльний аналіз структури активів за групами банків на основі даних таблиці 1.9, можна стверджувати, що питому вагу (48,9% у банках першої групи, 62,3% - другої, 57,5% - третьої, 56,2% - четвертої) серед загальної суми активів по всім групам банків займають кредити та заборгованість клієнтів. Також вагоме місце (приблизно 16%) в структурі активів банківської системи України належать коштам в інших банках. У банках першої групи досить велика сума нарахованих доходів до отримання, інших активів, основних засобів та нематеріальних активів.

Середньорічні процентні ставки за кредитами в банківській системі України наведені в таблиці 1.10.

Таблиця 1.10

Середньорічні процентні ставки за кредитами за період 2002-2004 рр.

| Період | Кредити | ||

| з урахуванням овердрафту | |||

| Усього | в національній валюті | в іноземній валюті | |

| 2002 | 20.8 | 24.8 | 11.9 |

| 2003 | 17.5 | 20.2 | 11.6 |

| 2004 | 15.2 | 17.9 | 12.3 |

З таблиці 1.10 видно що за аналізуємий період процентні ставки знизились з 20,8% в 2002 році до 15,2% в 2004 році.

Щодо кредитів що надаються в національній валюті, то середньорічні проценті ставки знизились з 24,8% у 2002 році до 17,9% в 2004 році. Ситуація з кредитами в іноземній валюті дещо інша: у 2004 році вони виросли на 3% в порівнянні з 2002 роком і становлять 12,3%.

1.4. Фінансові результати діяльності банківської системиСтруктура доходів банківської системи України представлена в таблиці 1.11

Таблиця 1.11

Структура доходів банківської системи України за період 2002-2004 рр.

млн. грн.

| № п/п | Показник | Роки | ||

| 2002 | 2003 | 2004 | ||

| 1 | Чистий комісійних дохід | 2599 | 3079 | 4114 |

| 2 | Чистий процентний дохід | 6901 | 4576 | 5780 |

| 3 | Чистий торговельний дохід | 669 | 581 | 1062 |

| 4 | Інший операційний дохід | 63 | 123 | 1174 |

| 5 | Непередбачувані доходи/витрати | 0,976 | 0,015 | 0,092 |

| 6 | Загальний дохід | 10233 | 8359 | 12130 |

Проаналізувавши дані таблиці 1.11 можна стверджувати, що помітне збільшення (на 45,1%) загального доходу в 2004 році відбулося в основному за рахунок зростання чистого торгівельного доходу – на 82,8% (у 2003 році зменшився на 15,1%), процентного доходу – на 26,3% (у 2003 році зменшився на 50,8%), комісійного доходу – на 33,6% (у 2003 році на – 18,5%) та іншого операційного доходу – у 9,5 разів (у 2003 році – у 2 рази). Проте непередбачувані доходи дещо зменшувались з кожним досліджуваним роком.

Структура витрат банківської системи України представлена в таблиці 1.12

Таблиця 1.12

Структура витрат банківської системи України за період 2002-2004 рр.

млн. грн.

| № п/п | Показник | Роки | ||

| 2002 | 2003 | 2004 | ||

| 1 | Загально-адміністративні витрати | 302 | 3127 | 2958 |

| 2 | Витрати на персонал | 1899 | 2506 | 3370 |

| 3 | Чисті витрати на формування резервів | 926 | 1510 | 2380 |

| 4 | Податок на прибуток | 402 | 449 | 409 |

| 5 | Інші операційні витрати | 597 | 1024 | 1367 |

| 6 | Загальні витрати | 1126 | 8616 | 10484 |

Аналіз, проведений на основі даних таблиці 1.12, свідчить про збільшення (на 21,7%) у 2004 році загальної суми витрат за рахунок збільшення витрат на персонал – на 34,5% (у 2003 році на 31,9%), витрат на формування резервів – на 57,6% (у 2003 році на 63,1%), інших операційних витрат – на 33,5% (у 2003 році на 71,5%). Проте витрати на податок на прибуток були найбільшими у 2003 році порівняно із 2002 та 2004 роками. Загальні адміністративні витрати різко зросли (у 10,5 разів) у 2003 році, але потім дещо знизились у 2004 році.

Порівняльний аналіз груп банків за структурою доходів і витрат наведено в таблиці 1.13.

Таблиця 1.13

Доходи, витрати та величина прибутку по групам банків України

млн. грн.

| № п/п | Група банків | Роки | ||||||||

| 2002 | 2003 | 2004 | ||||||||

| Доходи | Витрати | Чистий прибуток | Доходи | Витрати | Чистий прибуток | Доходи | Витрати | Чистий прибуток | ||

| 1 | Група 1 | 5897 | 5581 | 316 | 4833 | 4451 | 382 | 4123 | 3542 | 581 |

| 2 | Група 2 | 1322 | 1235 | 87 | 1110 | 964 | 146 | 1128 | 868 | 260 |

| 3 | Група 3 | 1811 | 1607 | 204 | 1460 | 1219 | 241 | 1653 | 1349 | 304 |

| 4 | Група 4 | 1437 | 1361 | 76 | 1016 | 959 | 57 | 1325 | 1208 | 117 |

Аналіз проведений на основі даних таблиці 1.13, показав, що найбільш прибутковою є діяльність банків І та ІІІ групи, але найбільший дохід по всіх досліджуваних роках отримували банки І групи. Чистий прибуток банків І групи у 2003 році зріс на 17,3%, а у 2004 році – на 52,1%. Суттєво збільшився чистий прибуток банків ІІ групи у 2004 році – майже у 2 рази.

Порівнявши динаміку доходів і витрат банківської системи України, можна стверджувати, що найбільш витратною є діяльність банків І групи та ІV групи.

Основні показники діяльності банківської системи України представлені таблиці 1.14.

Таблиця 1.14

Основні показники діяльності банківської системи

млн. грн.

| № п/п | Показник | Роки | ||

| 2002 | 2003 | 2004 | ||

| Активи | ||||

| 1 | Високоліквідні активи | 9043 | 16043 | 20198 |

| 2 | Кредитний портфель | 46736 | 73442 | 98312 |

| 3 | Чисті активи | 63896 | 100234 | 133264 |

| 4 | Довгострокові кредити | 10690 | 28136 | 45704 |

| 5 | Проблемні кредити | 2113 | 2500 | 2951 |

| 6 | Вкладення у цінні папери | 4402 | 6534 | 8673 |

| 7 | Загальні активи | 67774 | 105539 | 140332 |

| Пасиви | ||||

| 1 | Балансовий капітал | 9983 | 12882 | 17159 |

| 2 | Статутний капітал | 5998 | 8116 | 10754 |

| 3 | Зобов’язання банків | 53913 | 87352 | 116105 |

| 4 | Вклади фізичних осіб | 11165 | 19092 | 32113 |

| 5 | Пасиви, усього | 63896 | 100234 | 133264 |

З таблиці 1.14, можна зробити висновок, що статутний капітал банків зріс на 43,0% (у 2003 році на 35,3%) і становив 10754 млн. грн., балансовий капітал збільшився у 2004 році на 33% в порівнянні з 2003 роком. Загалом пасиви банківської системи за аналізуємий період збільшувались в 2003 році на 57% в порівнянні з 2002 роком, а в 2004 році на 33% в порівнянні з 2003 роком.

Щодо активів, то спостерігається терція до збільшення усіх статей активів (чисті активи у 2004 році збільшились на 33% в порівнянні з минулим роком; високоліквідні активи зросли в 2004 році на 25% в порівнянні з минулим роком). В цілому активи зросли у 2004 році на 32% в порівнянні з 2003 роком.

ВИСНОВКИ

Написання звіту про проходження практики, дало змогу здійснити порівняльний аналіз тенденцій та напрямів діяльності банківської системи в цілому, а також проаналізувати сучасний стан банківської системи.

Банківська система України не зважаючи на складнощі, обумовлені політичною ситуацією в державі, посилення нестабільності валютного, фінансового ринків, протягом 2004 року розвивалася динамічніше, ніж інші сектори економіки й залишалася найбільшим сегментом фінансового ринку країни.

Темпи зростання активно-пасивних операцій у тричі перевищували темпи економічного зростання в країні у цілому. Так, за 2004 рік обсяги активних банків збільшилися на 34,1% (за 2003 рік – на 55,7%), кредитного портфеля – 32,3% (за 2003 рік – 57,1%), зобов’язання – 32,7% (за 2003 рік – 62%), а ВВП – на 12% (9,6%).

Водночас слід зазначити що порівняно з попереднім роком у 2004-му послабилася інтенсивність динаміки зростання, а збільшення обсягів активно-пасивних операцій було нерівномірним. Так за перші три квартали обсяги діяльності банків зросли (активи збільшились на 34,1%, зобов’язання – на 36,1%), а у четвертому зменшилися активи на 0,1%, зобов’язання на 2,5%. Обсяги капіталу на 8,1% зросли, що дало змогу знизити фінансову напругу в банках, а також забезпечити незначне зростання обсягів кредитування (на 0,2%).

Становлення банківської системи тісно пов’язане зі створенням ефективного механізму управління банківською діяльністю, дійової системи регулювання і контролю банківських операцій. Це, у свою чергу, потребує глибокого вивчення основ сучасної банківської справи, дослідження сутності й особливостей надання різноманітних банківських послуг, відстежування та врахування міжнародного досвіду, а також перспективних можливостей розвитку фінансово-кредитної системи України в цілому.

В результаті написання звіту було здійснено характеристику банківської системи України, проведено аналіз процесу формування ресурсів банківської системи, було зібрано документи, щодо оформлення основних банківських операцій, а також здійснено аналіз фінансових результатів діяльності банків України.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

1. Про Національний банк України. Закон України № 679-ХІV від 20.05.1999р.

2. Про банки і банківську діяльність. Закон України № 2121-ІІІ від 07.12.2000р.

3. Про Національний банк України: Закон України від 20 травня 1999 року // Відомості ВРУ від 10.10.1999. – 1999, №29, стаття 238.

4. Васюренко О. В. Банківські операції: Навч. посіб. – 4-те вид., перероб. і доп. – К.: Знання, 2004. – 324 с.

5. Р. Коцовська, В. Ричаківська, Г. Табачук, Я. Грудзевич, М. Вознюк Операції комерційних банків: – 2-ге вид., доп. – Львів: ЛБІ НБУ, 2001.– 516 с.

6. Петрук О.М. Банківська справа: Навч. Посібник / За ред.д.е.н., проф. Ф.Ф.Бутинця. – К.: Кондор.,2004.- 461 с.

7. Романишин В.О., Уманців Ю.М. Центральний банк і грошово-кредитна політика: Навчальний посібник.–К.:Атіка, 2005.– 480 с.

8. Гроші та кредит: Підручник. – 3-тє вид., перероб. і доп. / М.І. Савлу, А.М.Мороз, М.Ф. Пуховкіна та ін.; За заг. ред. М.І.Савлука. – К.:КНЕУ, 2002.– 598 с.

9. www.bank.gov.ua – сайт Національного банку України.

10. www.finance.ua – cайт професійних учасників фінансового ринку.

Похожие работы

... ільш збиткових державний ПАТ «Укргазбанк». Отже, протягом 2014 року діяльність банків мала найгірший фінансовий результат за останні чотири роки. 2.3 Проблеми та перспективи розвитку банківської системи в Україні Розглянувши та проаналізувавши стан банківської системи за останній рік, однозначно можна відзначати наявність глибокої кризи та майже відсутність довіри населення до банків. Так, 2014 ...

... дносини з членами платіжної системи, тобто з юридичними особами, що одержали ліцензію міжнародної платіжної системи на емісію карток цієї системи та на їх обслуговування (еквайринг) і відповідно до законодавства України мають право здійснювати на території України зазначені операції. Банківська платіжна картка — це спеціальний платіжний засіб у вигляді емітованої в установленому законодавством ...

... ; — запровадженням високоефективних банківських технологій у галузі розрахунків, зокрема Національної системи електронних масових платежів за допомогою пластикових карток. 2. Аналіз банківської системи України 2.1 Банківська політика Банківська політика, що визначає дії на перспективу, виробляється у процесі стратегічного планування, яке являє собою найбільш відповідальну частину ...

... банківської справи. 1.3 Законодавство про банківську діяльність: перспективи та напрямки розвитку З моменту проголошення незалежності України, її банківська система пребуває в процесі розбудови. Протягом останніх років відбулися істотні зрушення в становленні і розвитку банківського законодавства України. Етапним моментом стало прийняття 7 грудня 2000 року Закону України “Про банки і банк ...

0 комментариев