Навигация

Акціонерне товариство розміщує акції двох типів - прості та привілейовані

5. Акціонерне товариство розміщує акції двох типів - прості та привілейовані.

6. Прості акції надають їх власникам право на отримання частини прибутку акціонерного товариства у вигляді дивідендів, на участь в управлінні акціонерним товариством, на отримання частини майна акціонерного товариства у разі його ліквідації та інші права, передбачені законом, що регулює питання створення, діяльності та припинення акціонерних товариств.

7. Привілейовані акції надають їх власникам переважні, стосовно власників простих акцій, права на отримання частини прибутку акціонерного товариства у вигляді дивідендів та на отримання частини майна акціонерного товариства у разі його ліквідації, а також надають права на участь в управлінні акціонерним товариством у випадках, передбачених статутом і законом, який регулює питання створення, діяльності та припинення акціонерних товариств.

8. Акціонерне товариство розміщує привілейовані акції різних класів (з різним обсягом прав), якщо така можливість передбачена його статутом. У такому разі умовою їх розміщення є черговість отримання дивідендів і виплат з майна ліквідованого товариства для кожного класу привілейованих акцій, розміщених акціонерним товариством, яка встановлюється статутом товариства. Залежно від умов розміщення привілейовані акції певних класів можуть бути конвертовані у прості акції або у привілейовані акції інших класів.

Частка привілейованих акцій у статутному капіталі акціонерного товариства не може перевищувати 25 відсотків.

9. Реєстрацію випуску акцій здійснює Державна комісія з цінних паперів та фондового ринку в установленому нею порядку. Обіг акцій дозволяється після реєстрації Державною комісією з цінних паперів та фондового ринку звіту про результати розміщення акцій та видачі свідоцтва про реєстрацію випуску акцій.

Ринкова ціна акції відкритого акціонерного товариства в розрахунку на 100 грошових одиниць номіналу називається курсом (у процентних пунктах) [36]:

![]() (1.1)

(1.1)

де![]() ринковий курс акції в процентних пунктах;

ринковий курс акції в процентних пунктах;

![]() ринкова ціна акції (ціна купівлі-продажу);

ринкова ціна акції (ціна купівлі-продажу);

![]() номінальна ціна емітованої акції, щодо

номінальна ціна емітованої акції, щодо

якої розраховуються доходи – процентні дивіденди.

Курсова вартість акції чи рівень прибутковості акції визначається як відношення відсотка прибутковості (дивіденду) акції до середньої норми прибутку для альтернативних інвестицій чи до середнього позичкового відсотка по банківських депозитах (альтернативне вкладення капіталу).

Курсова вартість акції (дохідна вартість акції) визначається формулою ( в абсолютній вартості в грн.) [36]:

![]() (1.2)

(1.2)

де ![]() встановлений за результатами річних

встановлений за результатами річних

акціонерних зборів відсоток виплати доходу від номінальної

вартості акції при емісії.

Курсова вартість акції (дохідна вартість акції) у випадку її реалізації після одержання дивіденду збільшується (зменшується) на різницю ціни покупки акції і ціну поточної ринкової вартості акції. При цьому вводиться поняття – «Плата за ризик вкладення в дані акції (у %)» [36]:

![]() (1.3)

(1.3)

де![]() ціна продажу акції після одержання дивіденду по поточній ринковій вартості на момент продажу;

ціна продажу акції після одержання дивіденду по поточній ринковій вартості на момент продажу;

![]() ціна покупки (придбання) акції по поточній ринковій вартості на момент придбання акції;

ціна покупки (придбання) акції по поточній ринковій вартості на момент придбання акції;

![]() експертна величина різниці ризиків вкладення коштів в акції й альтернативному вкладенні коштів в інші інвестиції (наприклад, банківські депозити під позичковий відсоток).

експертна величина різниці ризиків вкладення коштів в акції й альтернативному вкладенні коштів в інші інвестиції (наприклад, банківські депозити під позичковий відсоток).

При цьому в розрахунках передбачається, що часовий інтервал між покупкою і продажем акції не менше інтервалу виплати дивідендів по акції (виплата – один раз у рік ). До цього ж річного інтервалу віднесена і величина позичкового відсотка по альтернативному вкладенню капіталу.

2. Опціони на акції відкритих акціонерних товариств(похідні цінні папери)

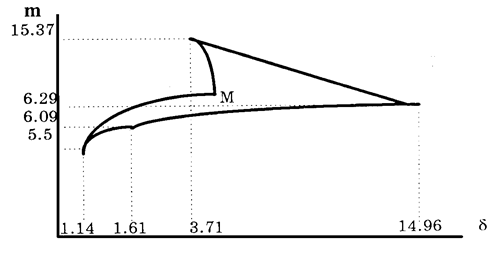

Опціон – це обопільна умова (контракт) [37], що дає право на покупку чи продаж визначеного числа акцій відкритих акціонерних товариств за зафіксованою ціною (ціні - страйк) у заздалегідь погоджену дату чи протягом погодженого періоду часу. Особливість опціону полягає в тім, що при угоді купівлі - продажу покупець здобуває не титул власності, а право на його придбання. Одиничний контракт полягає на визначену кількість акцій (звичайно 100), яка називається лот. Покупець контракту виплачує продавцю премію, що є своєрідною ціною опціону Існує два типи опціонів: на покупку і на продаж [37].

Опціон на покупку (опціон call) означає право покупця на придбання в будь-який момент контрактного терміну акцій у встановленій кількості за зафіксованою ціною в розрахунку на потенційне підвищення їхнього курсу.

Опціон на продаж (опціон put) означає право покупця на продаж у будь-який момент контрактного терміну акцій у встановленій кількості за зафіксованою ціною в розрахунку на потенційне зниження їхнього курсу.

Особливість опціону полягає в тім, що його покупець, оплативши при покупці визначену суму (премію) продавцю, зовсім не зобов'язаний скористатися своїм правом і неодмінно купити (чи продати) відповідні акції. У тому випадку, якщо ситуація на ринку буде для нього несприятливою, тобто власник опціону, розраховуючи на підвищення курсу акцій, а він понизився (при опціоні на покупку) і, навпаки, підвищився (при опціоні на продаж), то він відмовиться від свого права на придбання (продаж) акцій і розірве контракт. У цьому випадку покупець опціону понесе збитки в розмірі рані виплаченої премії.

Звідси випливають зовсім різні зобов'язання, узяті на себе покупцем і продавцем опціонного контракту. Якщо обов'язку покупця обмежуються тільки своєчасною сплатою премії, то продавець бере на себе зобов'язання з продажу (чи покупки) відповідного кількості акцій по заздалегідь зафіксованій ціні.

Розмір премії, що виплачує покупець опціону, залежить від комплексу різних факторів: котирування даних акцій на ринку цінних паперів, специфічних особливостей опціону, терміну дії опціонного контракту, співвідношення попиту та пропозиції на ринку опціонів.

По термінах виконання розрізняють європейські й американські опціони. При європейському опціоні умови контракту можуть бути реалізовані тільки після закінчення зазначеного в ньому терміну. При американському опціоні контракт може бути реалізований у будь-який час протягом обговореного терміну. Саме цей тип опціону в даний час на ринку цінних паперів є пріоритетним.

Серед опціонів на покупку і продаж маються три принципово різних види опціонів: внутрішні, ринкові і зовнішні.

Внутрішні - мають ціну - страйк нижче діючої ринкової ціни акцій для call і вище ринкової ціни для put на момент продажу опціону. Вони є менш ризикованими, але мають найбільший розмір премії.

Ринкові - мають ціну - страйк, рівну чи дуже близьку до курсу акцій на момент продажу опціону. Вони мають середній ризик і рівень прибутковості.

Зовнішні - являють собою протилежність внутрішнім опціонам: їхня ціна - страйк значно вище курсу акцій для call і значно нижче для put. дані опціони характеризуються великим ризиком і малим розміром премії.

3. Облігації1. Облігація - цінний папір, що посвідчує внесення його власником грошей, визначає відносини позики між власником облігації та емітентом, підтверджує зобов'язання емітента повернути власникові облігації її номінальну вартість у передбачений умовами розміщення облігацій строк та виплатити доход за облігацією, якщо інше не передбачено умовами розміщення.

2. Облігації розміщуються у документарній або бездокументарній формі.

3. Емітент, у порядку, встановленому Державною комісією з цінних паперів та фондового ринку, може розміщувати відсоткові, цільові та дисконтні облігації.

Відсоткові облігації - облігації, за якими передбачається виплата відсоткових доходів.

Цільові облігації - облігації, виконання зобов'язань за якими дозволяється товарами та/або послугами відповідно до вимог, встановлених умовами розміщення таких облігацій.

Дисконтні облігації - облігації, що розміщуються за ціною, нижчою ніж їх номінальна вартість. Різниця між ціною придбання та номінальною вартістю облігації виплачується власнику облігації під час її погашення і становить доход (дисконт) за облігацією.

4. Облігація має номінальну вартість, визначену в національній валюті, а якщо це передбачено умовами розміщення облігацій - в іноземній валюті.

5. Емітент може розміщувати іменні облігації та облігації на пред'явника. Обіг облігацій дозволяється після реєстрації Державною комісією з цінних паперів та фондового ринку звіту про результати розміщення облігацій та видачі свідоцтва про реєстрацію випуску облігацій.

4. Облігації підприємств1. Облігації підприємств розміщуються юридичними особами тільки після повної сплати свого статутного капіталу.

Облігації підприємств підтверджують зобов'язання емітента за ними та не дають право на участь в управлінні емітентом.

2. Юридична особа має право розміщувати облігації на суму, яка не перевищує трикратного розміру власного капіталу або розміру забезпечення, що надається їй з цією метою третіми особами.

3. Умови розміщення облігацій, що розміщуються акціонерним товариством, можуть передбачати можливість їх конвертації в акції акціонерного товариства (конвертовані облігації).

4. Реєстрацію випуску облігацій підприємств здійснює Державна комісія з цінних паперів та фондового ринку в установленому нею порядку.

5. Облігації місцевих позик1. До облігацій місцевих позик належать облігації внутрішніх та зовнішніх місцевих позик.

Рішення про розміщення облігацій місцевих позик приймає Верховна Рада Автономної Республіки Крим або міська рада відповідно до вимог, установлених бюджетним законодавством.

2. Реєстрацію випуску облігацій місцевих позик здійснює Державна комісія з цінних паперів та фондового ринку в установленому нею порядку.

3. Особливості погашення та реалізації прав за облігаціями місцевих позик визначаються умовами їх розміщення.

6. Державні облігації України1. Державні облігації України можуть бути:

довгострокові - понад п'ять років;

середньострокові - від одного до п'яти років;

короткострокові - до одного року.

2. Державні облігації України поділяються на облігації внутрішніх державних позик України, облігації зовнішніх державних позик України та цільові облігації внутрішніх державних позик України.

3. Облігації внутрішніх державних позик України - державні цінні папери, що розміщуються виключно на внутрішньому фондовому ринку і підтверджують зобов'язання України щодо відшкодування пред'явникам цих облігацій їх номінальної вартості з виплатою доходу відповідно до умов розміщення облігацій.

4. Цільові облігації внутрішніх державних позик України - облігації внутрішніх державних позик, емісія яких є джерелом фінансування дефіциту державного бюджету в обсягах, передбачених на цю мету законом про Державний бюджет України на відповідний рік, та в межах граничного розміру державного боргу.

5. Облігації зовнішніх державних позик України - державні боргові цінні папери, що розміщуються на міжнародних фондових ринках і підтверджують зобов'язання України відшкодувати пред'явникам цих облігацій їх номінальну вартість з виплатою доходу відповідно до умов випуску облігацій.

6. Емісія державних облігацій України є частиною бюджетного процесу і не підлягає регулюванню Державною комісією з цінних паперів та фондового ринку.

7. Емісія державних облігацій України регулюється законом України про Державний бюджет України на відповідний рік, яким встановлюються граничні розміри державного зовнішнього та внутрішнього боргу.

8. Умови розміщення та погашення облігацій внутрішніх державних позик України і цільових облігацій внутрішніх державних позик України, не визначені умовами розміщення, встановлюються Міністерством фінансів України відповідно до законодавства.

9. Національний банк України виконує операції з обслуговування державного боргу, пов'язані з розміщенням облігацій внутрішніх державних позик та цільових облігацій внутрішніх державних позик України, їх погашенням і виплатою доходів за ними, а також провадить депозитарну діяльність щодо цих цінних паперів. Порядок проведення операцій, пов'язаних з розміщенням цих облігацій, встановлюється Національним банком України за погодженням з Міністерством фінансів України. Особливості провадження депозитарної діяльності з державними облігаціями України визначаються Державною комісією з цінних паперів та фондового ринку разом з Національним банком України.

10. Розміщення, обслуговування та погашення облігацій зовнішніх державних позик України здійснює Міністерство фінансів України, яке може залучати для цього банки, інвестиційні компанії тощо. Відносини між Міністерством фінансів України і цими організаціями регулюються відповідними договорами.

11. Державні облігації України можуть бути іменними або на пред'явника.

Державні облігації України розміщуються у документарній або бездокументарній формі.

12. Виплата доходів і погашення державних облігацій України здійснюються грошима або державними облігаціями України інших видів за згодою сторін.

7. Казначейські зобов'язання України1. Казначейське зобов'язання України - державний цінний папір, що розміщується виключно на добровільних засадах серед фізичних осіб, посвідчує факт заборгованості Державного бюджету України перед власником казначейського зобов'язання України, дає власнику право на отримання грошового доходу та погашається відповідно до умов розміщення казначейських зобов'язань України.

Емісія казначейських зобов'язань України є частиною бюджетного процесу і не підлягає регулюванню Державною комісією з цінних паперів та фондового ринку.

2. Казначейські зобов'язання України можуть бути:

довгострокові - понад п'ять років;

середньострокові - від одного до п'яти років;

короткострокові - до одного року.

3. Емітентом казначейських зобов'язань України виступає держава в особі Міністерства фінансів України за дорученням Кабінету Міністрів України.

4. Казначейські зобов'язання України можуть бути іменними або на пред'явника. Казначейські зобов'язання України розміщуються у документарній або бездокументарній формі.

5. Умови розміщення казначейських зобов'язань України можуть передбачати їх погашення шляхом зменшення зобов'язань перед Державним бюджетом України власника казначейського зобов'язання України на вартість цього зобов'язання.

6. Порядок визначення вартості продажу казначейських зобов'язань України під час їх розміщення встановлюється Міністерством фінансів України.

7. Особливості провадження депозитарної діяльності з казначейськими зобов'язаннями України визначаються Державною комісією з цінних паперів та фондового ринку разом з Національним банком України.

8. Інвестиційні сертифікати1. Інвестиційний сертифікат - цінний папір, який розміщується інвестиційним фондом, інвестиційною компанією, компанією з управління активами пайового інвестиційного фонду та посвідчує право власності інвестора на частку в інвестиційному фонді, взаємному фонді інвестиційної компанії та пайовому інвестиційному фонді.

2. Емітентом інвестиційних сертифікатів виступає інвестиційний фонд, інвестиційна компанія або компанія з управління активами пайового інвестиційного фонду.

3. Інвестиційні сертифікати можуть надавати його власнику право на отримання доходу у вигляді дивідендів. Дивіденди за інвестиційними сертифікатами відкритого та інтервального пайового інвестиційних фондів не нараховуються і не сплачуються.

4. Особливості емісії, розміщення, обігу, обліку та погашення інвестиційних сертифікатів визначаються відповідним законодавством.

9. Ощадні (депозитні) сертифікати1. Ощадний (депозитний) сертифікат - цінний папір, який підтверджує суму вкладу, внесеного у банк, і права вкладника (власника сертифіката) на одержання зі спливом встановленого строку суми вкладу та процентів, встановлених сертифікатом, у банку, який його видав.

2. Ощадні (депозитні) сертифікати розміщуються на певний строк (під відсотки, передбачені умовами їх розміщення). Ощадні (депозитні) сертифікати можуть бути іменними або на пред'явника. Іменні ощадні (депозитні) сертифікати розміщуються у бездокументарній формі, а на пред'явника - у документарній.

3. Відступлення ощадного (депозитного) сертифіката здійснюється шляхом укладення договору між особою, що відступає права за сертифікатом, та особою, що набуває ці права.

4. Доход за ощадними (депозитними) сертифікатами виплачується під час пред'явлення їх для оплати в банк, що розмістив ці сертифікати.

У разі дострокового пред'явлення ощадного (депозитного) сертифіката до оплати банк виплачує суму вкладу та відсотки (за вкладами на вимогу), якщо умовами випуску сертифіката не передбачено інший розмір відсотків.

10. Вексель1. Вексель - цінний папір, який посвідчує безумовне грошове зобов'язання векселедавця або його наказ третій особі сплатити після настання строку платежу визначену суму власнику векселя (векселедержателю).

2. Векселі можуть бути прості або переказні та існують виключно у документарній формі.

3. Особливості видачі та обігу векселів, здійснення операцій з векселями, погашення вексельних зобов'язань та стягнення за векселями визначаються законом.

11. Іпотечні, приватизаційні, похідні та товаророзпорядчі цінні папериЗгідно Закону України „Про іпотеку” [10] - іпотека - вид забезпечення виконання зобов'язання нерухомим майном, що залишається у володінні і користуванні іпотекодавця, згідно з яким іпотекодержатель має право в разі невиконання боржником забезпеченого іпотекою зобов'язання одержати задоволення своїх вимог за рахунок предмета іпотеки переважно перед іншими кредиторами цього боржника у порядку, встановленому цим Законом.

Заставна - це первинний борговий цінний папір, який засвідчує безумовне право його власника на отримання від боржника виконання за основним зобов'язанням, за умови, що воно підлягає виконанню в грошовій формі, а в разі невиконання основного зобов'язання - право звернути стягнення на предмет іпотеки. Заставна оформлюється згідно іпотечному договору.

Заставна може передаватися її власником будь-якій особі шляхом вчинення індосаменту. Наступний власник заставної має ті ж права, що мав іпотекодержатель згідно з договором, яким обумовлене основне зобов'язання, та іпотечним договором, на підставі якого була оформлена заставна. У разі видачі заставної припиняються грошові зобов'язання боржника за договором, який обумовлює основне зобов'язання, та виникають грошові зобов'язання боржника щодо платежу за заставною.

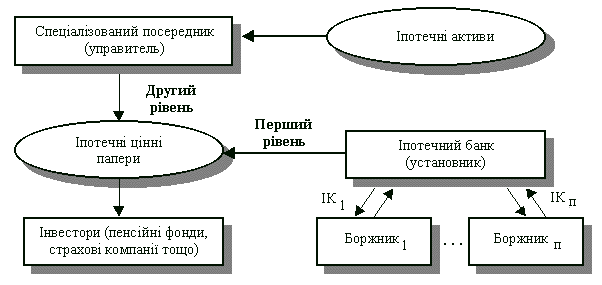

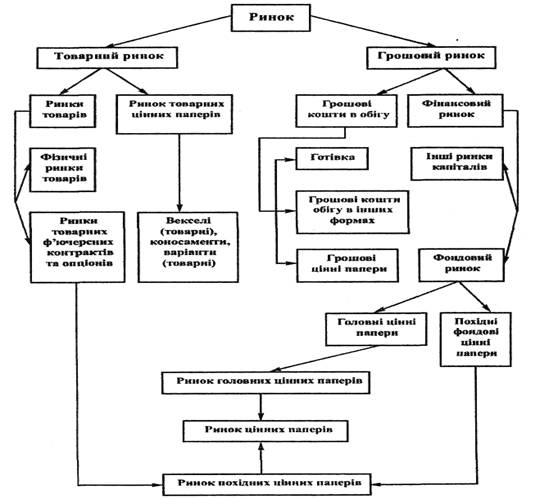

Закон України „Про іпотечне кредитування, операції з консолідованим іпотечним боргом та іпотечні сертифікати” [9] регулює відносини у системі іпотечного кредитування, а також перетворення платежів за іпотечними активами у виплати за вторинними цінними паперами - іпотечними сертифікатами із застосуванням механізмів управління майном (рис.1.1) [40].

Рис. 1.1 Cхема рефінансування банків, в основі якої лежить іпотечне

кредитування

Таким чином, об’єднано правила для основних елементів схеми, показаної на рис.1.1, а саме: іпотечного кредиту, іпотечного пулу та іпотечних цінних паперів (іпотечних сертифікатів), згідно з якими передбачається дворівнева схема ринку, що спирається на іпотечне кредитування. На першому рівні такої схеми стоїть банк, що надає іпотечні кредити (ІК1,..., ІКn) зацікавленим особам (громадянам і домовласникам). На другому рівні схеми знаходиться спеціалізований посередник, який розміщує іпотечні цінні папери на ринку.

Схема працює таким чином. Боржник бере іпотечний кредит, за яким він зобов’язаний погашати суму основного боргу (суму кредиту) і виплачувати винагороду за користування кредитом (проценти). Одночасно із цим оформляється іпотечний договір, за яким нерухоме майно, що придбавалося, стає предметом іпотеки.

Потім іпотечні кредити об’єднуються в іпотечні активи, для того щоб банк мав можливість їх рефінансувати. Тут слід зауважити, що можливість рефінансування іпотечних активів – одна з найважливіших операцій усієї схеми іпотечного кредитування, оскільки банкіри не є альтруїстами і їм теж необхідно заробляти гроші. Без рефінансування банки будуть не у змозі видавати величезні суми у вигляді іпотечних кредитів на умовах поступового погашення протягом тривалого строку. Унаслідок цього схема має на увазі участь спеціальних банків – іпотечних, які працюють із «довгими грошима». Рефінансування іпотечних кредитів, перетворених на іпотечні активи, провадиться за рахунок розміщення серед інвесторів іпотечних цінних паперів.

Налагоджена робота схеми, що базується на іпотечному кредитуванні, залежить і від синхронізації грошових потоків, які проходять шлях від боржників за іпотечними кредитами до інвесторів. Тому ст. 14 Закону № 979 містить норму, що строк обігу іпотечних сертифікатів одного випуску не може перевищувати строку існування іпотечних активів, які є забезпеченням цього випуску, та строку відчуження іпотечних активів. Отже, в інвесторів є гарантія, що обіцяні виплати за іпотечними сертифікатами буде забезпечено виплатами за іпотечними активами і, крім того, самими активами.

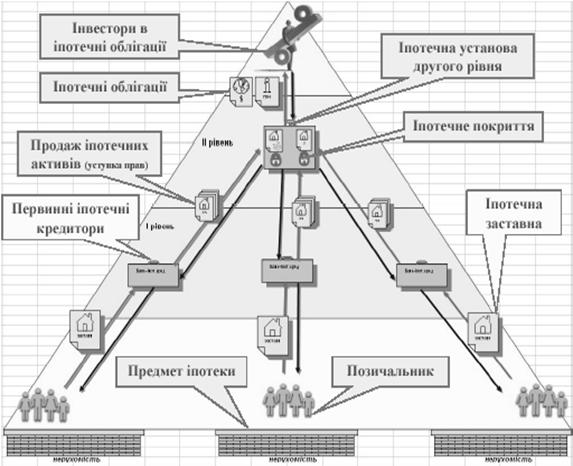

Кредитодавець - банк, який є власником іпотечних активів, має право випустити сертифікати за схемами, наведеними на рис.1.2 [41].

Рис.1.2 Організація функціонування другого рівня іпотеки – іпотечні

цінні папери

Особливості емісії (видачі), обігу та обліку заставних, іпотечних сертифікатів, іпотечних облігацій, сертифікатів ФОН, приватизаційних, похідних, товаророзпорядчих цінних паперів та порядок розкриття інформації щодо них визначаються законодавством [ ], [ ], [ ].

Законом України „Про Національну депозитарну систему та особливості електронного обігу цінних паперів в Україні” [ ] обумовлена технологія реєстрації, зберігання та врахування передачі прав володіння цінними паперами, яка є основою побудови операцій на ринку цінних паперів:- депозитарна діяльність – це надання послуг щодо зберігання цінних паперів незалежно від форми їх випуску, відкриття та ведення рахунків у цінних паперах, обслуговування операцій на цих рахунках (включаючи кліринг та розрахунки за угодами щодо цінних паперів) та обслуговування операцій емітента щодо випущених ним цінних паперів;

- депозитарний облік – це облік цінних паперів на рахунках власників цінних паперів у зберігачів або облік на рахунках у цінних паперах, який здійснює депозитарій для зберігачів та емітентів;

документарна форма цінного паперу - сертифікат цінних паперів (далі - сертифікат), що містить реквізити відповідного виду цінних паперів певної емісії, дані про кількість цінних паперів та засвідчує сукупність прав, наданих цими цінними паперами;

- зберігач - комерційний банк або торговець цінними паперами, який має ліцензію на зберігання та обслуговування обігу цінних паперів і операцій емітента з цінними паперами на рахунках у цінних паперах як щодо тих цінних паперів, що належать йому, так і тих, які він зберігає згідно з договором про відкриття рахунку в цінних паперах; при цьому зберігач не може вести реєстр власників цінних паперів, щодо яких він здійснює угоди;

- знерухомлення цінних паперів - переведення цінних паперів, випущених у документарній формі, у бездокументарну форму шляхом депонування сертифікатів у сховищах зберігача цінних паперів та/або депозитарію з метою забезпечення подальшого їх обігу у вигляді облікових записів на рахунках зберігача цінних паперів та/або депозитарію;

- кліринг - отримання, звірка та поточні оновлення інформації, підготовка бухгалтерських та облікових документів, необхідних для виконання угод щодо цінних паперів, визначення взаємних зобов'язань, що передбачає взаємозалік, забезпечення та гарантування розрахунків за угодами щодо цінних паперів;

- кліринговий депозитарій - депозитарій, який одержав ліцензію Державної комісії з цінних паперів та фондового ринку на здійснення клірингу щодо операцій з цінними паперами;

- номінальний утримувач - депозитарій або зберігач цінних паперів, зареєстрований у реєстрі власників іменних цінних паперів як юридична особа, якій ці цінні папери передано за дорученням та в інтересах власників цінних паперів для здійснення операцій у Національній депозитарній системі;

- реєстр власників іменних цінних паперів - складений реєстратором на певну дату список власників іменних цінних паперів та номінальних утримувачів;

- реєстратор - юридична особа - суб'єкт підприємницької діяльності, який одержав у встановленому порядку ліцензію на ведення реєстрів власників іменних цінних паперів;

Форми випуску цінних паперів1. Цінні папери, обіг яких дозволено на території України, і цінні папери, на які поширюється дія законів України, можуть випускатися в документарній та бездокументарній формах.

2. Форма випуску цінних паперів визначається за рішенням емітента про випуск цінних паперів, затверджується Державною комісією з цінних паперів та фондового ринку при реєстрації випуску та є підставою для взяття цих цінних паперів на обслуговування Національною депозитарною системою як іменних цінних паперів у документарній формі, цінних паперів на пред'явника у документарній формі або цінних паперів у бездокументарній формі, іменна ідентифікація власників яких здійснюється на підставі облікового реєстру рахунків власників у зберігача.

3. Випуск цінних паперів у документарній формі здійснюється емітентом шляхом виготовлення сертифікатів, які випускаються з урахуванням вимог, визначених Державною комісією з цінних паперів та фондового ринку.

4. У разі емісії цінних паперів у бездокументарній формі, крім приватизаційних паперів, які засвідчують право власника на безоплатне одержання у процесі приватизації частки майна державних підприємств, державного житлового фонду, земельного фонду, емітент оформляє глобальний сертифікат, що відповідає загальному обсягу зареєстрованого випуску, і передає його на зберігання в обраний ним депозитарій.

Перехід та реалізація права власності на цінні папери в Національній депозитарній системі1. Іменні цінні папери, випущені в документарній формі (якщо умовами емісії спеціально не зазначено, що вони не підлягають передачі), передаються у порядку, встановленому для відступлення права вимоги (цесії).

У разі відчуження знерухомлених іменних цінних паперів право власності переходить до нового власника з моменту зарахування їх на рахунок власника у зберігача.

Права на участь в управлінні, одержання доходу тощо, які випливають з іменних цінних паперів, можуть бути реалізовані з моменту внесення змін до реєстру власників іменних цінних паперів.

2. Право власності на цінні папери на пред'явника, випущені в документарній формі, переходить до нового власника з моменту передачі (поставки) цінних паперів.

У разі відчуження знерухомлених цінних паперів на пред'явника право власності на цінні папери переходить до нового власника з моменту зарахування їх на рахунок власника у зберігача.

3. Право власності на цінні папери, випущені в бездокументарній формі, переходить до нового власника з моменту зарахування цінних паперів на рахунок власника у зберігача.

4. Підтвердженням права власності на цінні папери є сертифікат, а в разі знерухомлення цінних паперів чи їх емісії в бездокументарній формі - виписка з рахунку у цінних паперах, яку зберігач зобов'язаний надавати власнику цінних паперів.

Виписка з рахунку у цінних паперах не може бути предметом угод, що тягнуть за собою перехід права власності на цінні папери.

5. Угоди щодо цінних паперів не підлягають нотаріальному посвідченню, якщо інше не передбачено законодавством чи угодою сторін.

1.2 Суб’єкти ринку ціних паперів в Україні: сутність та структура

Згідно з Законом України „Про цінні папери та фондовий ринок” (стаття 2. Фондовий ринок) [ ]:

1. Фондовий ринок (ринок цінних паперів) – це сукупність учасників фондового ринку та правовідносин між ними щодо розміщення, обігу та обліку цінних паперів і похідних (деривативів).

2. Учасниками фондового ринку є наступні суб’єкти - емітенти, інвесто-ри, саморегулівні організації та професійні учасники фондового ринку.

Емітент – це юридична особа, Автономна Республіка Крим або міські ради, а також держава в особі уповноважених нею органів державної влади, яка від свого імені розміщує емісійні цінні папери та бере на себе зобов'язання щодо них перед їх власниками.

Інвестори в цінні папери – це фізичні та юридичні особи, резиденти і нерезиденти, які набули права власності на цінні папери з метою отримання доходу від вкладених коштів та/або набуття відповідних прав, що надаються власнику цінних паперів відповідно до законодавства. Інституційними інвес-торами є інститути спільного інвестування (пайові та корпоративні інвестиційні фонди), інвестиційні фонди, взаємні фонди інвестиційних компаній, недержавні пенсійні фонди, страхові компанії, інші фінансові установи, які здійснюють операції з фінансовими активами в інтересах третіх осіб за власний рахунок чи за рахунок цих осіб, а у випадках, передбачених законодавством, - також за рахунок залучених від інших осіб фінансових активів з метою отримання прибутку або збереження реальної вартості фінансових активів.

Саморегулівна організація професійних учасників фондового ринку - неприбуткове об'єднання учасників фондового ринку, що провадять професійну діяльність на фондовому ринку з торгівлі цінними паперами, управління активами інституційних інвесторів, депозитарну діяльність (діяльність реєстраторів та зберігачів), утворене відповідно до критеріїв та вимог, установлених Державною комісією з цінних паперів та фондового ринку.

Професійні учасники фондового ринку - юридичні особи, які на підставі ліцензії, виданої Державною комісією з цінних паперів та фондового ринку, провадять на фондовому ринку професійну діяльність, види якої визначені законами України.

Фондовий ринок поділяється на первинний та вторинний :

а) Первинний ринок цінних паперів - сукупність правовідносин, пов'язаних з розміщенням цінних паперів.

б) Вторинний ринок цінних паперів - сукупність правовідносин, пов'язаних з обігом цінних паперів.

Порядок первинної емісії цінних паперів у разі відкритого (публічного) та закритого (приватного) їх розміщення та надходження на первинний ринок цінних паперів обумовлений Законом України [ ]:

1. Публічне (відкрите) розміщення цінних паперів - їх відчуження на підставі опублікування в засобах масової інформації або оголошення будь-яким іншим способом повідомлення про продаж цінних паперів, зверненого до заздалегідь не визначеної кількості осіб.

У разі відкритого (публічного) розміщення цінних паперів серед заздалегідь не визначеного кола осіб емісія здійснюється за такими етапами:

1) прийняття рішення про відкрите (публічне) розміщення цінних паперів органом емітента, уповноваженим приймати таке рішення;

2) подання заяви і всіх необхідних документів для реєстрації випуску цінних паперів та проспекту їх емісії;

3) реєстрація Державною комісією з цінних паперів та фондового ринку випуску цінних паперів та проспекту їх емісії;

4) прийняття у разі потреби рішення про залучення андеррайтера до розміщення цінних паперів;

5) присвоєння цінним паперам міжнародного ідентифікаційного номера;

6) укладення з депозитарієм договору про обслуговування емісії цінних паперів або з реєстратором - про ведення реєстру власників іменних цінних паперів, крім випадків, коли облік прав за цінними паперами веде емітент відповідно до законодавства або цінні папери розміщуються на пред'явника;

7) виготовлення сертифікатів цінних паперів у разі розміщення цінних паперів у документарній формі;

8) розкриття інформації, що міститься в проспекті емісії цінних паперів;

9) відкрите (публічне) розміщення цінних паперів;

10) затвердження результатів розміщення цінних паперів органом емітента, уповноваженим приймати таке рішення;

11) затвердження змін до статуту, пов'язаних із збільшенням статутного капіталу акціонерного товариства з урахуванням результатів розміщення акцій;

12) реєстрація змін до статуту в органах державної реєстрації;

13) подання звіту про результати відкритого (публічного) розміщення цінних паперів;

14) реєстрація Державною комісією з цінних паперів та фондового ринку звіту про результати відкритого (публічного) розміщення цінних паперів;

15) отримання свідоцтва про реєстрацію випуску цінних паперів;

16) розкриття інформації, що міститься у звіті про результати відкритого (публічного) розміщення цінних паперів.

2. Приватне (закрите) розміщення цінних паперів – це розміщення цінних паперів шляхом безпосередньої пропозиції цінних паперів заздалегідь визначеному колу осіб.

У разі закритого (приватного) розміщення цінних паперів серед заздалегідь визначеного кола осіб емісія здійснюється за такими етапами:

1) прийняття рішення про закрите (приватне) розміщення цінних паперів органом емітента, уповноваженим приймати таке рішення;

2) у разі відмови власника акцій від використання свого переважного права на придбання акцій, якщо це передбачено умовами закритого (приватного) розміщення цінних паперів, - отримання від нього письмового підтвердження про відмову;

3) подання заяви та всіх необхідних документів на реєстрацію випуску цінних паперів;

4) реєстрація Державною комісією з цінних паперів та фондового ринку випуску цінних паперів;

5) присвоєння цінним паперам міжнародного ідентифікаційного номера;

6) укладення з депозитарієм договору про обслуговування емісії цінних паперів або з реєстратором - про ведення реєстру власників іменних цінних паперів, крім випадків, коли облік прав за цінними паперами веде емітент відповідно до законодавства або цінні папери розміщуються на пред'явника;

7) виготовлення сертифікатів цінних паперів у разі розміщення цінних паперів у документарній формі;

8) закрите (приватне) розміщення цінних паперів;

9) затвердження результатів розміщення цінних паперів органом емітента, уповноваженим приймати таке рішення;

10) затвердження змін до статуту, пов'язаних із збільшенням статутного капіталу акціонерного товариства з урахуванням результатів розміщення акцій;

11) реєстрація змін до статуту в органах державної реєстрації;

12) подання Державній комісії з цінних паперів та фондового ринку звіту про результати закритого (приватного) розміщення цінних паперів;

13) реєстрація Державною комісією з цінних паперів та фондового ринку звіту про результати закритого (приватного) розміщення цінних паперів;

14) отримання свідоцтва про реєстрацію випуску цінних паперів.

3. Стосовно кожного розміщення цінних паперів емітентом приймається рішення, яке оформляється протоколом. Вимоги до змісту протоколу встановлюються Державною комісією з цінних паперів та фондового ринку.

4. Перше розміщення акцій відкритого акціонерного товариства є виключно закритим (приватним) серед засновників.

Види професійної діяльності на фондовому ринку України [ ]:1. Професійна діяльність на фондовому ринку - діяльність юридичних осіб з надання фінансових та інших послуг у сфері розміщення та обігу цінних паперів, обліку прав за цінними паперами, управління активами інституційних інвесторів, що відповідає вимогам, установленим до такої діяльності цим Законом та законодавством.

Поєднання професійної діяльності на фондовому ринку з іншими видами професійної діяльності, за винятком банківської, не допускається, крім випадків, передбачених законом.

2. На фондовому ринку здійснюються такі види професійної діяльності:

- діяльність з торгівлі цінними паперами;

- діяльність з управління активами інституційних інвесторів;

- депозитарна діяльність;

- діяльність з організації торгівлі на фондовому ринку.

3. Професійна діяльність на фондовому ринку здійснюється виключно на підставі ліцензії, що видається Державною комісією з цінних паперів та фондового ринку. Перелік документів, необхідних для отримання ліцензії, порядок її видачі та анулювання встановлюються Державною комісією з цінних паперів та фондового ринку.

4. Професійна діяльність учасників фондового ринку, крім депозитаріїв та фондових бірж, здійснюється за умови членства щонайменше в одній саморегулівній організації.

Діяльність з торгівлі цінними паперами1. Професійна діяльність з торгівлі цінними паперами на фондовому ринку провадиться торговцями цінними паперами - господарськими товариствами, для яких операції з цінними паперами є виключним видом діяльності, а також банками.

Професійна діяльність з торгівлі цінними паперами включає:

- брокерську діяльність;

- дилерську діяльність;

- андеррайтинг;

- діяльність з управління цінними паперами.

Торговець цінними паперами може провадити дилерську діяльність, якщо має сплачений грошима статутний капітал у розмірі не менш як 120 тисяч гривень, брокерську діяльність та діяльність з управління цінними паперами - не менш як 300 тисяч гривень, андеррайтинг - не менш як 600 тисяч гривень.

У статутному капіталі торговця цінними паперами частка іншого торговця не може перевищувати 10 відсотків.

Торговцю цінними паперами забороняється перепродавати (обмінювати) цінні папери власного випуску.

2. Брокерська діяльність – це укладення торговцем цінними паперами цивільно-правових договорів (зокрема договорів комісії, доручення) щодо цінних паперів від свого імені (від імені іншої особи), за дорученням і за рахунок іншої особи.

Торговець цінними паперами може виступати поручителем або гарантом виконання зобов'язань перед третіми особами за договорами, що укладаються від імені клієнта такого торговця, отримуючи за це винагороду, що визначається договором торговця цінними паперами з клієнтом.

3. Дилерська діяльність – це укладення торговцем цінними паперами цивільно-правових договорів щодо цінних паперів від свого імені та за свій рахунок з метою перепродажу, крім випадків, передбачених законом.

4. Андеррайтинг – це розміщення (підписка, продаж) цінних паперів торговцем цінними паперами за дорученням, від імені та за рахунок емітента.

У разі публічного розміщення цінних паперів андеррайтер може брати на себе зобов'язання за домовленістю з емітентом щодо гарантування продажу всіх цінних паперів емітента, що підлягають розміщенню, або їх частини. Якщо випуск цінних паперів публічно розміщується не в повному обсязі, андеррайтер може здійснити повний або частковий викуп нереалізованих цінних паперів за визначеною в договорі фіксованою ціною на засадах комерційного представництва відповідно до взятих на себе зобов'язань.

З метою організації публічного розміщення цінних паперів андеррайтери можуть укладати між собою договір про спільну діяльність.

5. Діяльність з управління цінними паперами – це діяльність, яка провадиться торговцем цінними паперами від свого імені за винагороду протягом визначеного строку на підставі договору про управління переданими йому цінними паперами та грошовими коштами, призначеними для інвестування в цінні папери, а також отриманими в процесі цього управління цінними паперами та грошовими коштами, які належать на праві власності установнику управління, в його інтересах або в інтересах визначених ним третіх осіб.

Торговець цінними паперами має право укладати договори про управління цінними паперами з фізичними та юридичними особами.

Сума договору про управління цінними паперами з одним клієнтом - фізичною особою має становити не менше суми, еквівалентної 100 мінімальним заробітним платам.

Договір про управління цінними паперами не може укладатися торговцем цінними паперами з компанією з управління активами.

6. Договір доручення, договір комісії або договір про управління цінними паперами укладається з торговцем цінними паперами в письмовій формі. Права та обов'язки торговця цінними паперами стосовно його клієнта, умови укладення договорів щодо цінних паперів, порядок звітності торговця перед його клієнтом, порядок і умови виплати торговцю винагороди визначаються у договорі, що укладається між ними.

7. Не вважається професійною діяльністю з торгівлі цінними паперами:

- розміщення емітентом власних цінних паперів;

- викуп емітентом власних цінних паперів;

- проведення юридичними особами та фізичними особами - підприємцями розрахунків з використанням векселів та/або заставних;

- провадження юридичними особами на підставі договорів комісії або договорів доручення купівлі-продажу (обміну) цінних паперів через торговця цінними паперами, який має ліцензію на провадження брокерської діяльності, а також на підставі договорів купівлі-продажу або міни, укладених безпосередньо з торговцем цінними паперами;

- внесення цінних паперів до статутного капіталу юридичних осіб.

8. Без участі торговця цінними паперами можуть здійснюватися такі операції:

- дарування та спадкування цінних паперів;

- операції, пов'язані з виконанням рішення суду;

- придбання акцій відповідно до законодавства про приватизацію.

10. Особливості укладення договорів, пов'язаних з переходом права власності на емітовані банками акції, визначаються законом.

Діяльність з управління активами інституційних інвесторів1. Діяльність з управління активами інституційних інвесторів – це професійна діяльність учасника фондового ринку - компанії з управління активами, що провадиться нею за винагороду від свого імені або на підставі відповідного договору про управління активами інституційних інвесторів.

2. Діяльність з управління активами інституційних інвесторів регулюється спеціальним законодавством.

Депозитарна діяльність1. Депозитарна діяльність провадиться учасниками фондового ринку відповідно до законодавства про депозитарну систему України.

Діяльність з організації торгівлі на фондовому ринку1. Діяльність з організації торгівлі на фондовому ринку – це діяльність професійного учасника фондового ринку (організатора торгівлі) із створення організаційних, технологічних, інформаційних, правових та інших умов для збирання та поширення інформації стосовно попиту і пропозицій, проведення регулярних торгів фінансовими інструментами за встановленими правилами, централізованого укладення і виконання договорів щодо фінансових інструментів, у тому числі здійснення клірингу та розрахунків за ними, та розв'язання спорів між членами організатора торгівлі.

Похожие работы

... без загального розвитку економіки, без підйому виробництва, без зростання загальної заможності населення, він неспроможний розвиватися та вдосконалюватися. Одним із основних чинників ефективного розвитку ринку цінних паперів в Україні повинно бути формування прогресивної нормативної бази. Зазначимо, що прийняття Закону України «Про національну депозитарну систему та особливості електронного ...

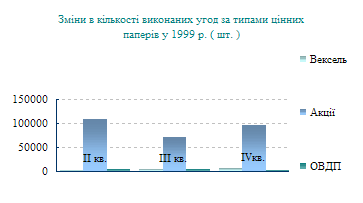

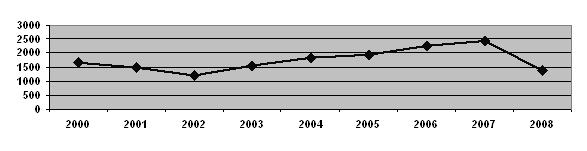

... матеріально-технічні та безпосередньо практичні передумови. Основні засади цього процесу сформульовані у "Концепції функціонування та розвитку фондового ринку в Україні". [11, с. 103-104] 2 Ринок цінних паперів як специфічна сфера грошового ринку 2.1 Аналіз динаміки та сучасного стану вітчизняного фондового ринку Становлення і розвиток української держави відбувся в умовах глибокої економ ...

... не зумовлений фундаментальними мікроекономічними чинниками, а й відбувається в напрямку, що суперечить економічним передумовам. У третій частині своєї роботи я розглядав історію розвитку українського ринку цінних паперів і сьогоднішні його проблеми, а також спробував визначити подальші його шляхи розвитку. Отже, для успішного вдосконалення ринку необхідне: по-перше підвищити довіру до ринку ці ...

... ЦП. 2. Оприбутковано придбані цінні папери. Таким чином, розглянувши облік операцій з цінними паперами на прикладі даного ЗАТ "Сантехніка", можна зробити висновок, що в данний момент ринок цінних паперів на Україні знаходиться ще у стані формування, оскільки: 1) фактично відсутній вторинний обіг цінних паперів; 2) недосконала інфраструктура ринку цінних паперів; 3) досить обмежене коло цінних ...

0 комментариев