Навигация

Современный валютный рынок России 2004-2008 г

Содержание

Введение

1. Тенденции развития российского валютного рынка

2. Связь конверсионных операций и денежного рынка

3. Свободная конвертируемость и роль рублевых операций

4. Либеральный рост активности нерезидентов

5. Правительственная программа

6. Изменение структуры участников

7. Электронные технологии как вектор развития

8. Биржевой рынок – центр ликвидности рублевых операций и прозрачного курсообразования

9. Направления валютного регулирования в будущем: мнения и прогнозы

Вывод

Список использованной литературы

Введение

В соответствии с изложенными положениями, можно сформулировать цели и задачи курсовой работы, обосновать ее содержание и структуру.

Целью данной работы является сбор и анализ данных, накопленных новейшей историей российской экономики в процессе становления и функционирования валютного рынка России, а также выработка на основе их обобщения и систематизации рекомендаций и возможных направлений развития валютного рынка в обозримом будущем с учетом состояния экономики России, ее возможностей и потребностей. При этом необходимо опираться на интересы субъектов валютного рынка с точки зрения их приоритетности и важности для эффективного развития экономики России в целом и валютного рынка в частности.

Исходя из этого, выделим основные задачи, которые будут решаться в работе:

- рассмотреть тенденции развития российского валютного рынка;

- изучить зависимость простых конверсионных операций и денежного рынка;

- рассмотреть свободную конвертируемость и роль рублевых операций;

- изучить либеральный рост активности нерезидентов;

- проанализировать правительственную программу;

- изучить структуру участников;

- рассмотреть электронные технологии как вектор развития;

- изучить биржевой рынок;

- рассмотреть направления валютного регулирования в будущем.

Объектом курсовой работы является валютный рынок Российской Федерации.

1. Тенденции развития российского валютного рынка

Российская статистика валютных операций имеет определенную специфику в методологии расчета показателей, характеризующих объем и структуру рынка. Возможность корректно сопоставлять данные о валютных рынках различных стран появляется 1 раз в 3 года, когда Bank for International Settlement (далее — BIS) выпускает обзор Foreign Exchange and Derivatives Market Activity, характеризующий основные показатели и тенденции развития FOREX. Благодаря опубликованному в сентябре 2007 г. очередному обзору BIS1 появилась реальная возможность оценить последствия либерализации российского валютного рынка и определить, насколько тенденции его развития соответствуют мировым. Сопоставление со статистикой BIS позволяет определить, насколько Россия приблизилась к мировым стандартам не только по снятию ограничений на движение капитала, но и по объему, структуре и технологиям валютного рынка.

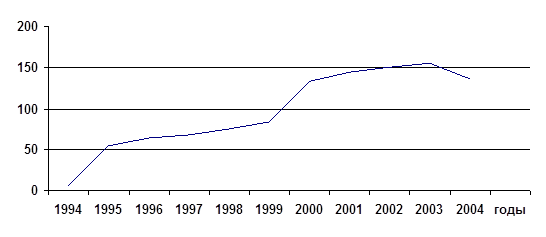

Обзор BIS зафиксировал беспрецедентный рост оборотов мирового валютного рынка: темп прироста среднедневного оборота за 3 года составил 71%. Увеличению объема операций на рынке FOREX способствовал рост мировой экономики, интерес инвесторов к иностранной валюте как альтернативе вложениям на фондовом рынке и возрастающая роль управляющих компаний и хедж-фондов. Свою положительную роль сыграло развитие электронной торговли, вышедшей на новые уровни автоматизации и эффективности. Сужение спредов, прозрачность и демократичность доступа к торговым системам помогли привлечь новый круг индивидуальных инвесторов. По экспертным оценкам, на розничную торговлю (retail sector) уже приходится более 10% валютного спот-рынка. Кроме того, расширению рынка способствовали опережающий рост сделок с валютами развивающихся стран и игра на разнице процентных ставок (операции carry trade). В результате действия всех перечисленных факторов среднедневной оборот мирового валютного рынка вырос с 1,88 трлн долл. в 2004 г. до 3,2 трлн долл. в апреле 2007 г. По оценкам участников, в августе—сентябре 2007 г. среднедневной объем торгов на FOREX увеличился еще на 20—30% и достиг 4—5 трлн долл.2

Доля российского сегмента на мировом валютном рынке пока невелика. Среднедневной объем операций в апреле 2007 г., по данным BIS, находился на уровне 50 млрд. долл., составив 1,3% мирового валютного рынка. По операциям спот роль российского рынка значительно выше: на него приходится более 3% мирового оборота, а по срочным сделкам и валютным СВОПам отставание более значительное — удельный вес российских операций менее 1% мирового оборота. Несмотря на невысокие удельные показатели, необходимо отметить устойчивый рост доли российского сегмента. По сравнению с FOREX темпы роста российского валютного рынка выше (рис. 1). Увеличению интереса инвесторов к российским активам способствовали: либерализация валютного регулирования, развитие российского фондового рынка, рост нефтяных цен и укрепление рубля. За 2006—2007 гг. чистый приток частного капитала в Россию составил почти 100 млрд. долл. По данным ЦБ РФ, среднедневной оборот межбанковских кассовых конверсионных операций за последние 3 года увеличился в 2,9 раза — до 91 млрд. долл. в III кв. 2007 г. Еще более высокими темпами рос российский биржевой рынок: среднедневной оборот валютного рынка ММВБ за это время вырос в 3,8 раза, превысив в III кв. 2007 г. уровень в 6 млрд. долл.

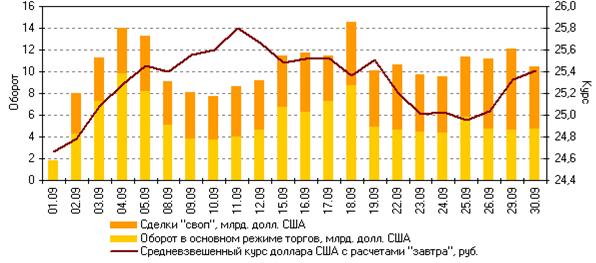

2. Связь конверсионных операций и денежного рынкаИтоги 2007 г. подтверждают, что основные направления изменения структуры российского валютного рынка находятся в русле мировых тенденций. Валютные пропорции все более определяются не столько потоками экспортной выручки, сколько движением международного капитала, ликвидностью финансовой системы, развитием законодательства. В соответствии с тенденциями мирового рынка доля прямых конверсионных операций спот на российском межбанковском рынке за 3,5 года снизилась с 78,8 до 60,4%5 за счет роста денежного и страхового сегментов (операций СВОП и срочных валютных сделок). На биржевом рынке эти процессы шли еще более интенсивно: удельный вес кассовых сделок снизился с 60,6% в среднем за 2006 г. До 49,6% в III кв. 2007 г. (табл. 1, рис. 1).

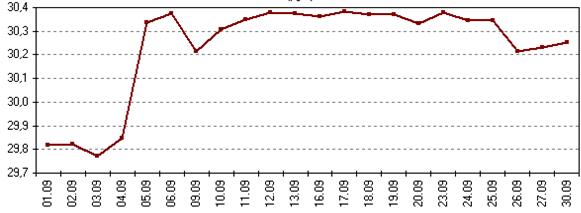

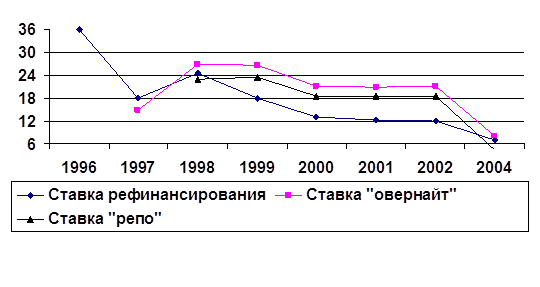

На структуру валютных операций наложил отпечаток кризис ликвидности. Резкий рос ставок межбанковского кредитного 5%, что почти в 1,5 раза выше уровня первого полугодия) привел к росту потребности в операциях рефинансирования. После длительного перерыва (с декабря 2006 г.) в августе—сентябре заключались сделки СВОП с Банком России на общую сумму 2,3 млрд. долл. В результате в III кв. доля операций СВОП на валютном рынке ММВБ выросла с 34,9 до 42%.

Рост волатильности курсов основных валют, формирование нормативно-правового поля срочного рынка и привлечение новых участников способствовали дальнейшему росту доли валютных фьючерсов, достигшей в III кв. 8,5% валютного обороной среднемировой пропорции.

Таблица 1. Структура оборота валютного рынка по видам операций, %

| Вид операций | Мировой Валютный рынок* | Российский Валютный рынок** | Валютный рынок ММВБ | |||

| 2006 г. | I кв.2007 г. | II кв.2007 г. | III кв.2007 г. | |||

| Операции спот | 33 | 60,4 | 60,6 | 63,4 | 61,9 | 49,6 |

| Валютные СВОПы | 56 | 37,2 | 36,1 | 31,4 | 34,9 | 42,0 |

| Форварды и фьючерсы | 12 | 2,3 | 3,3 | 5,2 | 3,2 | 8,5 |

| * Triennial Central Bank Survey of Foreign Exchange and Derivatives Market Activity in April 2007, BIS, September 2007. ** Рассчитано по данным ЦБ РФ по методологии BIS за сентябрь 2007 г | ||||||

Рис. 1. Структура оборота валютного рынка по видам операций

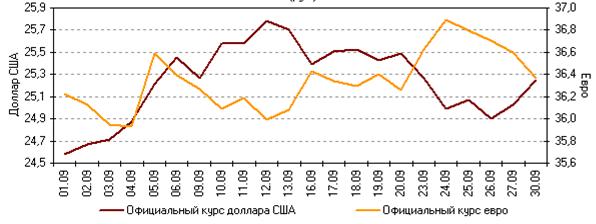

3. Свободная конвертируемость и роль рублевых операцийСнятие валютных ограничений и движение к свободной конвертируемости рубля пока не привели к существенному росту роли российской валюты на международной арене. По данным BIS, доля операций с рублем в общем обороте мирового рынка увеличилась с 0,7% в 2004 г. до 0,8% в 2007 г. Значительно опережают рубль по использованию в мировой торговле валюты не только развитых, но и развивающихся стран: гонконгский доллар (рост с 1,9 до 2,8%) новозеландский доллар (с 1 до 1,9%), мексиканский песо (с 1,1 до 1,3%) и др.

Падение курса доллара и либерализация движения капитала стимулируют процессы дедолларизации и диверсификации валютных операций, которые происходят на мировом рынке. Основные валюты теряют свое влияние: доля доллара в обороте мирового рынка за 2001—2007 гг. снизилась с 90,3 до 86,3%, евро — с 37,6 до 37%, японской иены — с 22,7 до 16,5%6.

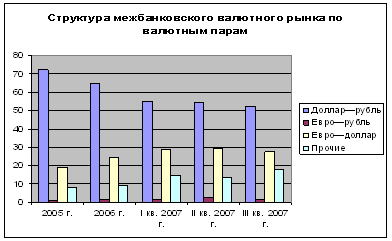

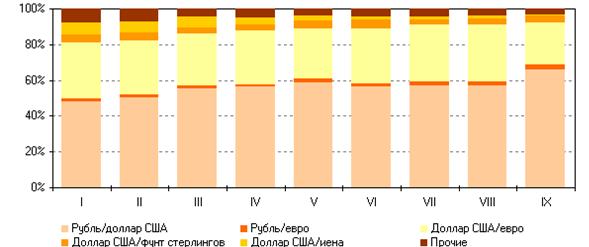

В связи с продолжающейся дедолларизацией экономики на российском межбанковском валютном рынке наиболее быстро снижается доля операций «доллар—рубль»: с 64,9% в среднем за 2006 г. до 52,5% в III кв. 2007 г. (табл. 2, рис. 2). Если в 2006 г. вклады в валюте составляли порядка 20% всех депозитов населения, то в августе 2007 г. их доля снизилась до 14%. Девалютизация характерна и для депозитов предприятий: удельный вес валютных депозитов, большинство из которых традиционно были долларовыми, снизился с 34% в среднем за 2006 г. до 24% в III кв. 2007 г

На российском рынке интенсивно идут процессы диверсификации валютных операций. Три года подряд доля «прочих валют»7 в обороте межбанковских конверсионных операций устойчиво растет: с 8,1% в 2005 г. до 18% в III кв. 2007 г. Резкий рост оборота по прочим валютам связан с развитием операций carry trade. Рост объемов торгов с «высокодоходными» валютами — австралийским (AUD), новозеландским (NZD) и канадским (CAD) долларами — характерная общемировая тенденция последнего времени. Например, согласно статистике BIS, доля операций с австралийской валютой на FOREX выросла за 3 последних года с 5,5 до 6,7%.

Таблица 2. Структура межбанковского валютного рынка по валютным парам, %

| Валютная пара | 2005 г. | 2006 г. | I кв. 2007 г. | II кв. 2007 г. | III кв. 2007 г. |

| Доллар—рубль | 72,2 | 64,9 | 55,2 | 54,6 | 52,5 |

| Евро—рубль | 0,8 | 1,6 | 1,8 | 2,2 | 1,8 |

| Евро—доллар | 18,9 | 24,4 | 28,4 | 29,6 | 27,7 |

| Прочие | 8,1 | 9,1 | 14,6 | 13,7 | 18,0 |

По данным ЦБ РФ, по сравнению с 2005 г. на российском рынке практически удвоился оборот по операциям с японской иеной, британским фунтом и канадским долларом. Причем сделки с использованием этих валют заключаются преимущественно в паре с долларом или евро, что обусловливает снижение удельного веса рублевых операций. При общей доле операций с фунтом стерлингов на межбанковском рынке — около 5% и иеной — 4%, объемы операций в парах «фунт—рубль» и «иена—рубль» составляют в среднем 1—2 млн долл. в день, или 0,001% оборота.

Рис. 2. Структура межбанковского валютного рынка по валютным парам

В 2003—2006 гг. и на межбанковском, и на биржевом рынке опережающими темпами рос объем операций с европейской валютой. За первое полугодие 2007 г. удельный вес сделок «евро— рубль» на межбанковском валютном рынке увеличился до 2,2%. Однако в III кв. доля этих операций вновь снизилась до 1,8%, уступив в динамике другим валютным парам. На биржевом рынке, где евро конкурирует только с долларом, рост удельного веса операций с европейской валютой продолжился, впервые составив в среднем за квартал 3%.

В предыдущие годы на межбанковском рынке значительно более существенный рост наблюдался в сегменте «евро—доллар», привычном для растущих трансграничных операций. Однако, достигнув среднестатистического мирового показателя 27—28%, доля операций «евро—доллар» на российском рынке также стабилизировалась.

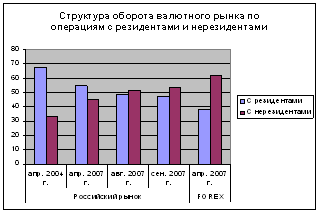

4. Либеральный рост активности нерезидентовНаблюдаемое на российском рынке увеличение доли операций нерезидентов отражает рост доверия к нему со стороны иностранных инвесторов. Расширению их активности способствовали либерализация валютного регулирования, совершенствование законодательства и развитие финансовой инфраструктуры.

Мировой валютный рынок практически не имеет территориальных ограничений и операции со свободно-конвертируемыми валютами носят трансграничный характер. По данным BIS, в 2004 и 2007 гг. на рынке FOREX 38% объема торгов приходится на сделки между операторами внутреннего рынка, а 62% — на операции с зарубежными партнерами. В 2004 г. структура российского рынка была противоположной: 67% операций российские участники проводили между собой и только 33% составляли операции с нерезидентами. Процессы либерализации и снятие ограничений на движение капитала приблизили эту пропорцию к 50:50 (табл. 3).

Рост числа нерезидентов и увеличение объема операций российских участников за рубежом все больше влияют на конкурентоспособность российского рынка. Сдерживающим фактором для роста его ликвидности выступает высокая активность по паре «евро-доллар» и «прочим» валютам. Центр ликвидности по этим операциям находится за рубежом — доля операций с нерезидентами на этих сегментах российского валютного рынка превышает 70—75% — и перетянуть эту ликвидность на внутренний рынок крайне трудно. Задача скорее состоит в том, чтобы свои рублевые операции растущее число нерезидентов проводили с помощью российской финансовой инфраструктуры.

Таблица 3. Структура оборота валютного рынка по операциям с резидентами и нерезидентами, %

| Операции | Российский рынок | FOREX | |||

| апр. 2004 г. | апр. 2007 г. | авг. 2007 г. | сен. 2007 г. | апр. 2007 г. | |

| C резидентами | 67,2 | 54,7 | 48,5 | 47,0 | 38,0 |

| C нерезидентами | 32,8 | 45,3 | 51,5 | 53,0 | 62,0 |

Рис. 3. Структура оборота валютного рынка по операциям с резидентами и нерезидентами

На 1 сентября 2007 г. в России зарегистрировано 180 банков с иностранным участием, в начале года их было 153. Доля капитала нерезидентов в совокупном зарегистрированном уставном капитале российских банков к 1 июля 2007 г. возросла до 21,25% против 15,9% на 1 января 2007 г.

По данным ФБ ММВБ, доля инвесторов-нерезидентов на фондовом рынке выросла с 17% в январе 2006 г. до 30% в сентябре 2007 г. Причем тенденция к увеличению доли нерезидентов в текущем году заметно усилилась, что нашло выражение в изменении структуры валютообменных операций, обеспечивающих движение капиталов.

5. Правительственная программаВ основу правительственной Программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2004 – 2006 годы) была положена следующая концепция [6]:

1. Поддержанию (ускорению) экономического роста в долгосрочной (в противовес краткосрочной) перспективе способствует не снижение, а повышение реального валютного курса.

2. Повышение реального валютного курса способствует сокращению оттока капитала; росту инвестиций, в том числе иностранных; увеличению импорта машин и оборудования (особенно из стран дальнего зарубежья). В результате происходит структурная перестройка и модернизация российской экономики. Снижение же реального валютного курса, наоборот, ведет к консервации неэффективной структуры российской экономики, закреплению ее положения в качестве "сырьевого придатка" развитых стран мира, препятствует росту кредитования экономики и увеличению банковских депозитов.

3. В снижении реального курса рубля заинтересованы экспортеры-представители сырьевых отраслей промышленности (газовой, металлургической, лесной), иными словами, "нефтяные короли" и "алюминиевые бароны". И, наоборот, от повышения реального курса рубля выигрывают импортеры и население, получающие доступ к дешевому импорту, а также государство, у которого возрастают бюджетные доходы и снижается долговая нагрузка.

Похожие работы

... нужды банка. В силу норм Федеральных законов "О валютном регулировании и валютном контроле" и "О Центральном банке Российской Федерации (Банке России)" Банк России как орган валютного регулирования вправе издавать нормативные акты (в форме указаний, положений и инструкций), обязательные для федеральных органов государственной власти, органов государственной власти субъектов Российской Федерации ...

... торговлю с удаленных терминалов, автоматически подтверждать сделки, направлять информацию в систему свеРФи валютных позиций и управления рисками. Следующим шагом в повышении уровня технологического обеспечения операций на мировом валютном рынке стало применение электронных брокерских систем. Они появились в начале 90-х годов и получили развитие благодаря подключению к ним средних и мелких банков, ...

... 2.1 Развитие и назначение рынка Forex Чем больше развивались отношения между странами, тем все более четкие очертания приобретал валютный рынок. ХХ век стал прорывом во всех областях человеческого развития, в том числе и в сфере денежных операций. Точкой отсчета, определившей современное состояние этого рынка, можно считать 1971 год, в который были отменены фиксированные курсы валют различных ...

... особое внимание на формирование и развитие валютного рынка государства, что является важным моментом в стратегическом экономическом развитии Казахстана. Валютный рынок Республики Казахстан относится к категории внутренних валютных рынков, который находится в стадии формирования. Чаще всего казахстанский валютный рынок характеризуется своей неустойчивостью и непредсказуемостью. Это в основном ...

0 комментариев