Навигация

Усі форми звітності, крім форми "Звіт про дотримання економічних нормативів", подаються електронною поштою

5. Усі форми звітності, крім форми "Звіт про дотримання економічних нормативів", подаються електронною поштою.

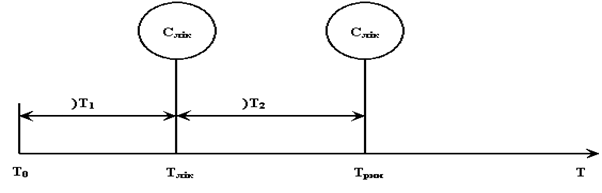

Невиїзний контроль НБУ за виконанням банками економічних нормати-вів діяльності здійснюється при аналізі статистичної звітності по «Форма N 611 (місячна)», яка надсилається (Додатково подається електронною поштою - файл 42 (щоденно)) поштою: банками - юридичними особами (зведені дані - з урахуванням філій, що розташовані в Україні та за її межами) територіальним управлінням Національного банку України в установлений ними строк [14].

Під час складання звіту про дотримання економічних нормативів інфор-мація надається в розрізі кожного економічного нормативу регулювання діяль-ності банків.

У рядку 1 в колонках 5, 6, 18, 20, 21, 22, 23 зазначається середньозважене значення нормативів Н3, Н4, Н11, Н12, Н13, Н13-1, Н13-2, розраховане відпо-відно до глави 3 розділу X Інструкції [11].

У рядку 2 в колонках 4, 7, 8 зазначається кількість порушень нормативів Н2, Н5, Н6 за станом на 1, 11, 21 число місяця, у колонках 13, 16, 19 - кількість порушень Н7, Н9, Н11 за звітний місяць.

У рядку 3 в колонках 5, 6, 18, 20, 21, 22, 23 зазначається відхилення від середньозваженого значення нормативу на попередню звітну дату. Розрахову-ється за середньозваженими значеннями нормативу за попередній та звітний місяці за даними рядка 1.

У рядку 4 в колонках 4, 7, 8, 13, 16, 19 зазначається відхилення від кількості порушень на попередню звітну дату. Розраховується за даними рядка 2.

Опис параметрів заповнення форми.

Колонка 3 - регулятивний капітал банку, що розраховується відповідно до глави 1 розділу II Інструкції. Розрахунок регулятивного капіталу банку здійс-нюється як за балансо-вими рахунками, так і за аналітичними даними відповід-но до файла 42 "Дані щодо максимального ризику на одного контрагента".

Колонка 4 - норматив адекватності регулятивного капіталу/платоспро-можності (Н2), що розраховується відповідно до глави 1 розділу IV Інструкції.

Розрахунок нормативу адекватності регулятивного капіталу/платоспро-можності (Н2) здійснюється за станом на 1, 11, 21 число кожного місяця як за балансовими рахунками, так і за аналітичними даними відповідно до файла 26 "Дані про залишки коштів, що розміщені в інших банках.

Колонка 5 - норматив адекватності основного капіталу (Н3), що розрахо-вується відповідно до глави 2 розділу IV Інструкції. Розрахунок нормативу адекватності основного капіталу здійснюється за балансовими рахунками.

Колонка 6 - норматив миттєвої ліквідності (Н4), що розраховується від-повідно до глави 2 розділу V Інструкції. Розрахунок нормативу миттєвої ліквід-ності (H4) здійснюється за балансовими рахунками.

Колонка 7 - норматив поточної ліквідності (Н5), що розраховується відпо-відно до глави 3 розділу V Інструкції.

Розрахунок нормативу поточної ліквідності (H5) здійснюється за даними файла А7 "Дані про структуру активів та пасивів за строками до погашення" за станом на 1, 11, 21 число кожного місяця.

Колонка 8 - норматив короткострокової ліквідності (Н6), що розрахову-ється відповідно до глави 4 розділу V Інструкції.

Розрахунок нормативу короткострокової ліквідності (H6) здійснюється за даними файла А7 "Дані про структуру активів та пасивів за строками до пога-шення" за станом на 1, 11, 21 число кожного місяця.

Колонка 9 - норматив максимального розміру кредитного ризику на одно-го контрагента (Н7).

Розрахунок нормативу максимального розміру кредитного ризику на од-ного контрагента (Н7) здійснюється за даними файла 42.

У колонці зазначається максимальне значення показника з усіх розрахо-ваних.

Колонка 10 - сума кредиту, що не включається до розрахунку нормативу максимального розміру ризику на одного контрагента (H7) відповідно до пунк-тів 2.5 - 2.8 глави 2 розділу VI Інструкції, за даними файла 42.

Колонка 11 - визначається як відношення суми за колонкою 10 до регуля-тивного капіталу банку.

Колонка 12 - норматив максимального розміру кредитного ризику на одного контрагента (Н7) з урахуванням суми кредиту, що не включається до розрахунку Н7.

Колонка 13 - кількість порушень нормативу максимального розміру кре-дитного ризику на одного контрагента (Н7) з урахуванням суми кредиту, що не включається до розрахунку Н7.

Колонка 14 - норматив великих кредитних ризиків (Н8), що розраховуєть-ся відповідно до глави 3 розділу VI Інструкції.

Розрахунок нормативу великих кредитних ризиків (Н8) здійснюється за даними файла 42.

Колонка 15 - норматив максимального розміру кредитів, гарантій та по-ручительств, наданих одному інсайдеру (Н9), що розраховується відповідно до глави 4 розділу VI Інструкції.

Розрахунок нормативу максимального розміру кредитів, гарантій та пору-чительств, наданих одному інсайдеру (Н9), здійснюється за даними файла 42.

У колонці зазначається максимальне значення показника з усіх розрахо-ваних.

Колонка 16 - кількість порушень нормативу максимального розміру кре-дитів, гарантій та поручительств, наданих одному інсайдеру (Н9) на звітну дату.

Колонка 17 - норматив максимального сукупного розміру кредитів, га-рантій та поручительств, наданих інсайдерам (Н10), що розраховується відпо-відно до глави 5 розділу VI Інструкції.

Розрахунок нормативу максимального сукупного розміру кредитів, га-рантій та поручительств, наданих інсайдерам (Н10), здійснюється за даними файла 42.

Колонка 18 - норматив інвестування в цінні папери окремо за кожною установою (Н11), що розраховується відповідно до глави 2 розділу VII Інст-рукції.

Розрахунок нормативу інвестування в цінні папери окремо за кожною установою (Н11) здійснюється за даними файла 42 без урахування суми акцій та інших цінних паперів, придбаних банком:

у зв'язку з реалізацією права заставодержателя за умови, що банк не утри-мує їх більше одного року;

з метою створення фінансової холдингової групи за умови, що емітентом придбаних акцій є інший банк;

у результаті андеррайтингу за умови, що придбані цінні папери перебува-ють у власності банку не більше одного року;

за рахунок та від імені своїх клієнтів.

У колонці зазначається максимальне значення показника з усіх розрахо-ваних.

Колонка 19 - кількість порушень нормативу інвестування в цінні папери окремо за кожною установою (Н11) на звітну дату.

Колонка 20 - норматив загальної суми інвестування (Н12) розраховується відповідно до глави 3 розділу VII Інструкції.

Розрахунок нормативу загальної суми інвестування (Н12) здійснюється як за балансовими рахунками, так і за аналітичними даними файла 42 без ураху-вання суми акцій та інших цінних паперів, придбаних банком:

у зв'язку з реалізацією права заставодержателя за умови, що банк не утри-мує їх більше одного року;

з метою створення фінансової холдингової групи за умови, що емітентом придбаних акцій є інший банк;

у результаті андеррайтингу за умови, що придбані цінні папери перебува-ють у власності банку не більше одного року;

за рахунок та від імені своїх клієнтів.

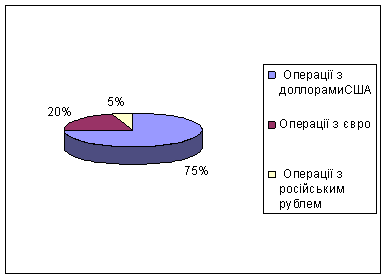

Колонки 21, 22, 23 - норматив ризику загальної відкритої (довгої/корот-кої) валютної позиції банку (Н13, Н13-1, Н13-2), що розраховується відповідно до глави 2 розділу VIII Інструкції здійснюється за даними файла 01. Обчислю-ється середньозважене значення за ті дні, за які банк відкривав позицію.

Похожие работы

... , форми і стандарти розрахунків банків та інших юридичних і фізичних осіб, відіграє провідну роль у процесі створення та впровадження системи електронних платежів (СЕП). Із січня 1994 р. Національний банк України запровадив автоматизовану систему міжбанківських розрахунків з використанням прогресивних комп'ютерних технологій, до якої нині залучена вся банківська система України. НБУ організовує та ...

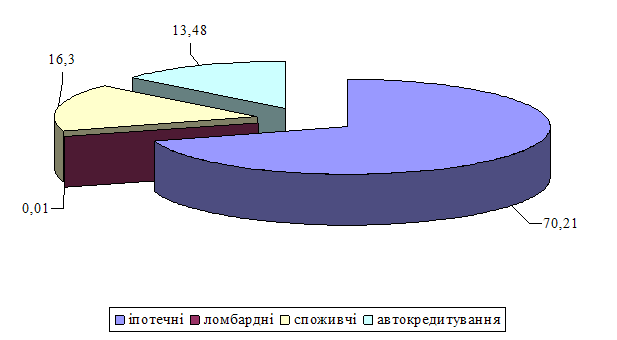

... ість відновлення та ступінь оновлення. Глибоке розуміння сутності портфеля позичок з точки зору його конкурентоспроможності сприятиме створенню банківськими менеджерами ефективної системи управління кредитним портфелем комерційного банку 3.3 Визначення ціни кредиту в ринкових умовах Забезпечення прибуткової діяльності та підвищення рентабельності активів – одне з найактуальніших завдань украї ...

... ться доволі часто, це поняття багатогранне і визначається по-різному. Існує також багато різноманітних класифікацій банківських ризиків і підходів до управління ними. Ризики притаманні всім сферам банківської діяльності. Більшість ризиків пов'язана з активними операціями банку, насамперед кредитною та інвестиційною діяльністю. Діяльність щодо залучення коштів на вклади (депозити), на розрахункові ...

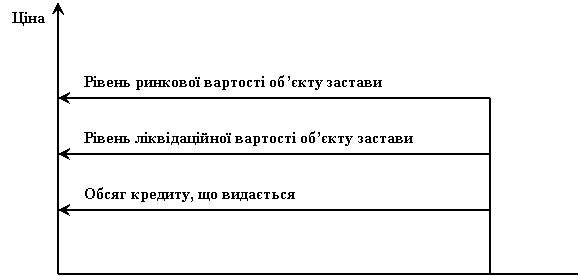

... 'язання клієнта по виплаті позики недостатні для її повного погашення. Основними формами забезпечення банківського кредиту є неустойка, задаток, застава, поручительство, гарантії. РОЗДІЛ 2 Практика забезпечення кредитування банками, на прикладі ЗАТ КБ «ПриватБанк» 2.1 Аналіз фінансового стану комерційного банку Комерційний банк Приватбанк був заснований в 1992 році. На сьогоднішній ...

0 комментариев