Навигация

Анализ финансовых результатов деятельности ОТДЕЛЕНИЯ Сберегательного банка № 6670

2. Анализ финансовых результатов деятельности ОТДЕЛЕНИЯ Сберегательного банка № 6670

2.1 Краткая характеристика Приволжского ОСБ № 6670

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. Его активы составляют четверть банковской системы страны, а доля в банковском капитале находится на уровне 30%. По данным журнала The Banker (1 июля 2009 г.), Сбербанк занимал 38 место по размеру основного капитала (капитала 1-го уровня) среди крупнейших банков мира.

Основанный в 1841 г. Сбербанк России сегодня – современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. По состоянию на 1 июня 2009 г., доля Сбербанка России на рынке частных вкладов составляла 50,5%, а его кредитный портфель соответствовал более 30% всех выданных в стране займов.

Сбербанк России обладает уникальной филиальной сетью и в настоящее время в нее входят 18 территориальных банков и более 19 050 подразделений по всей стране.[55]

Сегодня Волго-Вятский банк Сбербанка России является наиболее крупным и динамично развивающимся банком региона. Банк располагает разветвленной филиальной сетью, которая включает более 2 500 филиалов, что обеспечивает максимальное удобство доступа к банковским услугам для каждого клиента. Волго-Вятский банк осуществляет обслуживание клиентов на территории Нижегородской. Кировской, Владимирской областей, Чувашской и Мордовской республики, республик Татарстан и Марий-Эл.

Волго-вятский банк действует с января 2001 года – 1 января создание Волго-Вятского банка путем объединения Нижегородского, Кировского, Владимирского, Банка «Татарстан», банка Мари Эл, Мордовского банка Сбербанка России.

В 1991 году, через шесть дней после учредительного собрания акционеров (22 марта 1991 года), на котором Сбербанк России был преобразован в акционерный коммерческий банк, Приказом Сбербанка РСФСР №8 был создан Банк «Татарстан», который входил в единую кредитную систему России и являлся территориальным филиалом Сбербанка РСФСР, осуществляя его функции в регионах Республики Татарстан, действуя в соответствии с Уставом Сбербанка РСФСР.

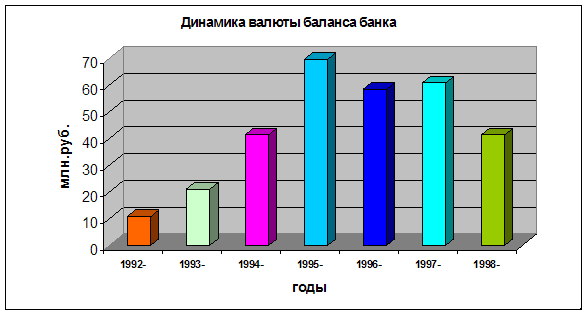

С этого периода преобразование бывших сберегательных касс происходило ускоренными темпами по всем направлениям. Изменяется структура в соответствии с освоением новых банковских продуктов. В 1991 году в аппарате банка создается новое структурное подразделение – Операционное управление, наделенное функциями с элементами коммерческого банка. С 1992 года банк приступает к операциям с иностранной валютой, начав принимать валютные вклады и открыв обменные пункты, создается отдел по работе с иностранной валютой. С 1994 года начинается обслуживание юридических лиц. С 6 марта 1994 года по представлению Сбербанка РФ территориальным банкам присвоены коды международной расчетной системы SWIFT, и они стали обслуживать своих клиентов по стандартам коммерческих банков.

На этом примере наглядно показано развитие сберегательных учреждений в Волго-Вятском регионе, которые росли и развивались вместе со всей системой сберегательного дела в СССР. Анализируя развитие экономики до 1990 года, следует отметить, что потенциал гострудсберкасс был использован не полностью. Невозможность принятия решений не позволила выполнить все функции сбережений – перераспределение денежной массы в общегосударственных целях. Одним из методов оздоровления экономики могла стать кредитная реформа, направленная на реорганизацию государственных банковских структур в акционерные коммерческие банки, ликвидацию искусственной монополии государства на распоряжение сбережениями населения. В 1988 году государственные сберегательные кассы Волго-Вятского региона, как и по всему бывшему СССР, были преобразованы в Сберегательные банки, у которых появились новые функции, среди которых было прямое кредитование физических и юридических лиц. Смена экономического строя, окончательно завершившаяся в начале 90-х гг., потребовала новых организационно-правовых форм и методов работы, нового содержания классической функции аккумулирования сбережений населения.

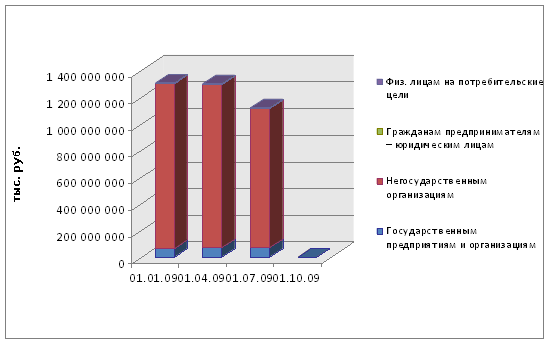

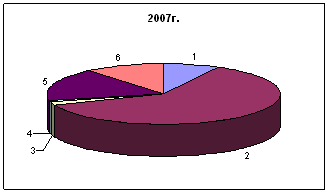

На региональном рынке кредитования физических лиц Приволжский банк сохраняет лидирующие позиции – его доля составляет свыше 30 процентов.

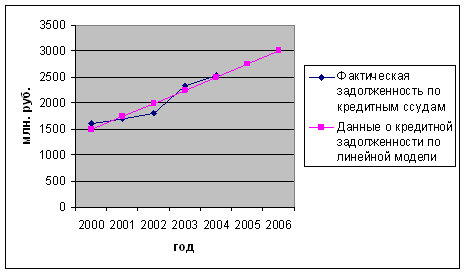

Таблица 2.1.1 Оборачиваемость кредитных ресурсов Приволжского ОСБ (6670) в млн. рублей

| Наименование показателей | Годы | ИТОГО | |||

| 2006 | 2007 | 2008 | 2009 | ||

| 1. Обороты по погашению ссуд, в том числе: Юридическими лицами Физическими лицами | 11226 8669 2557 | 6869 3596 3273 | 13498 10780 2718 | 7432 4065 3367 | 39025 27110 11915 |

| 2. Среднегодовые остатки, всего, в том числе: Юридические лица Физические лица | 6546 5580 966 | 10995 9902 1093 | 10021 7053 2968 | 7222 3789 3433 | 34784 26342 8460 |

| 3. Оборачиваемость, раз за год (п.1/п.2): в том числе: Юридические лица Физические лица | 1,71 1,55 2,65 | 0,62 0,36 2,99 | 1,35 1,53 0,92 | 1,03 1,07 0,98 | 1,12 1,03 1,41 |

| 4. Средний срок размещения в днях (365/п.3) в том числе: Юридические лица Физические лица | 213 235 138 | 589 1014 122 | 270 239 397 | 354 341 372 | 326 345 259 |

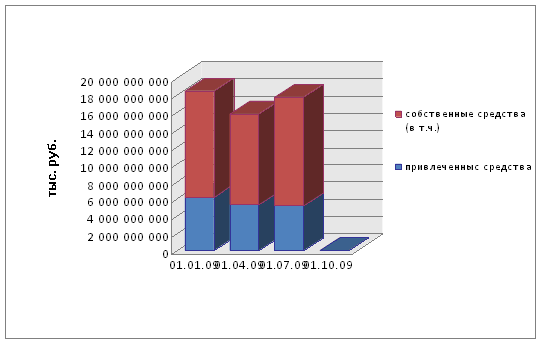

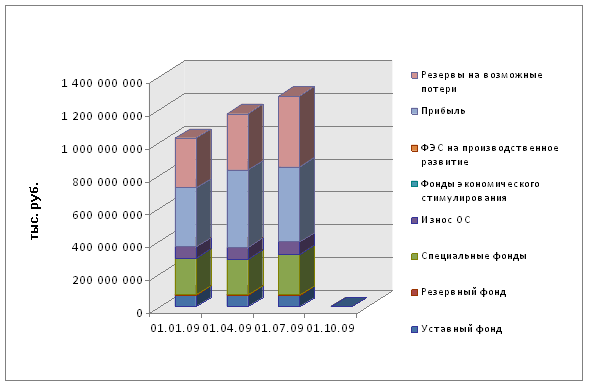

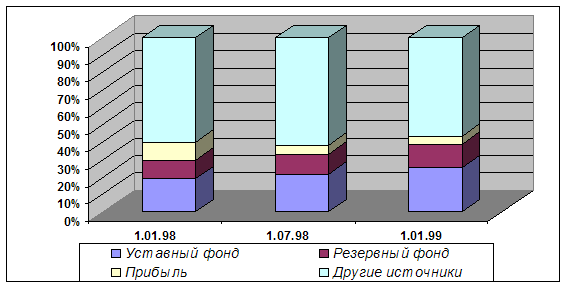

Сберегательный банк России и ОСБ 6670 имеют высокую финансовую устойчивость. Об этом свидетельствуют высокие показатели ликвидности и платежеспособности. Наблюдается постоянный рост валовых доходов, увеличение прибыли банка.

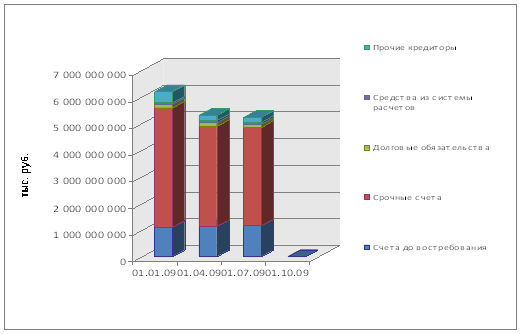

Сберегательный банк России осуществляет активные операции в основном за счет привлеченных средств, имеющих долгосрочный характер, которые составляют около 80,0% в общей структуре пассивов. Значительную часть этих пассивов составляют депозиты и вклады (62,4%). Увеличение доли этих источников ведет к удорожанию ресурсов, но зато банку легче спрогнозировать наличие у него средств. Также большую долю в составе источников имеют и корреспондентские счета (около 17%).

Позитивные изменения в экономике страны, рост реальных доходов граждан и высокий уровень доверия населения к Сбербанку России, подкрепленный взвешенной процентной политикой, учитывающей интересы различных социальных и возрастных групп, способствуют созданию благоприятной базы для развития сберегательной активности населения, что позволяет банку добиваться высоких темпов привлечения средств по вкладам.

Похожие работы

... работы: изучена банковская система РФ; выявлены факторы, влияющие на банковскую деятельность; определены основные показатели и характеристики финансовых результатов деятельности коммерческого банка. Во второй части работы был проведен анализ финансовых результатов банковской деятельности КБ (на примере ОАО « СКБ-банк банк»). Изучена динамика экономического развития ОАО «СКБ-банк банк». Определен ...

... - 4 Влияние изменения величины “достаточности капитала” на размер изменения процентной прибыли (К3 - К30) . А10 . К20 44 078 358 10 075 407 0 -19% 9% - 2.3 Коэффициентный анализ деятельности банка Коэффициентный анализ применяется для выявления количественных взаимосвязей между различными группами статей баланса на основе соотношений для оценки конкретных аспектов банковской ...

... с учётом её обесценивания будет равна: С = S·I n.c.p . Итак, при анализе деятельности коммерческих банков применяются следующие показатели: ряды динамики, абсолютные, относительные и средние величины, индексы, элементы корреляционно-регрессионного анализа; используются методы сводки, группировки; конечные результаты исследования представляются с помощью различных статистических графиков ( ...

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

0 комментариев