Навигация

Электронные расчеты в межбанковских корреспондентских отношениях

ДИПЛОМНАЯ РАБОТА

на тему

Электронные расчеты в межбанковских корреспондентских отношениях

Содержание

Введение

Глава 1. Межбанковские корреспондентские отношения

1.1 Расчеты через подразделение расчетной сети Банка России

1.2 Расчеты через кредитные организации по корреспондентским счетам «Лоро» и «Ностро»

1.3 Расчеты по счетам межфилиальных расчетов

1.4 Расчеты через небанковские кредитные расчетные организации

Глава 2. Электронные расчеты в межбанковских корреспондентских отношениях на примере Филиала АК СБ РФ (ОАО) Вышневолоцкое отделение №2593

2.1 Корреспондентские счета

2.2 Банковские платежные документы и выписки по счетам

2.3 Средства межбанковских коммуникаций

2.4 Платежный процесс, его участники и клиринговые системы

2.5 Методы осуществления банковских платежей

2.6 Порядок осуществления расчетов через корреспондентские счета, открытые в других кредитных организациях

Глава 3. Проблемы межбанковских расчетов и пути их преодоления

3.1 Проблемы развития российской банковской системы и меры по их преодолению

3.2 Пути совершенствования межбанковских расчетов

3.3 Тенденции развития международных платежных систем и систем расчетов

Заключение

Список использованной литературы

Введение

Банковская деятельность в России в последнее десятилетие переживает период бурных изменений, которые вызваны, с одной стороны, радикальными преобразованиями экономической системы, а с другой – внедрением новых информационных технологий и глобализацией финансовых рынков. На волне радикальных рыночных реформ банковская система страны коренным образом изменилась: она приобрела двухуровневую структуру, значительно увеличилось количество банковских организаций, при этом все они основывают свою деятельность на рыночных принципах, что создает условия для развития конкуренции на рынке банковских услуг.

Внедрение информационных технологий открыло перед банками новые возможности по управлению рисками, развитию прогрессивных форм обслуживания клиентов, дальнейшей диверсификации их деятельности. Информационные технологии стали основой многих финансовых инноваций, привели к созданию разнообразных финансовых инструментов, которые сократили степень неполноты и несовершенства финансовых рынков. Одновременно технологический прогресс заметно снизил традиционные технические барьеры для проникновения в банковскую отрасль и уменьшил значимость разветвленной филиальной сети банков в предоставлении услуг, которая всегда рассматривалась как несомненное их преимущество.

В новых условиях банки вынуждены противостоять широкому кругу потенциальных конкурентов. Информатизация финансовой деятельности ускорила процессы глобализации, означающий для банков необходимость ориентироваться в своей деятельности не на национальные, а в большей степени на глобальные рынки, соответствовать международным стандартам банковских операций и требованиям к управлению рисками.

Банк России как орган банковского надзора постоянно совершенствует подходы к регулированию банковской деятельности и контролю рисков, реализуя при этом международно признанные принципы эффективного банковского надзора. В сфере банковского регулирования отчетливо проявляется тенденция к отказу от прямых регламентаций банковских операций и от жестких количественных ограничений по рискам и переходу к оценке качества систем управления рисками и операциями, разработанных самими баками.

Все перечисленные обстоятельства обусловливают высокий динамизм банковской деятельности и возрастание требований к подготовке специалистов банковской системы.

Банк - это кредитная организация, которая имеет исключительное право на привлечение денежных средств и размещение их от своего имени на условиях возвратности, платности и срочности.

Основное назначение банка - посредничество в перемещении денежных средств от кредиторов к заемщикам и от продавцов к покупателям. Наряду с банками перемещение денежных средств на рынках осуществляют и другие финансовые и кредитно-финансовые учреждения: инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но банки как субъекты финансового рынка имеют два существенных признака, отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми обязательствами: они размещают свои собственные долговые обязательства (депозиты, сберегательные сертификаты и пр.), а мобилизованные таким образом средства помещают в долговые обязательства и ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и дилеров, которые не выпускают своих собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных обязательств с фиксированной суммой долга перед юридическими и физическими лицами. Этим банки отличаются от различных инвестиционных фондов, которые все риски, связанные с изменением стоимости активов и пассивов, распределяют среди своих акционеров.

В Российской Федерации создание и функционирование коммерческих банков основывается на Законе РФ «О банках и банковской деятельности в РФ» 1996 г.

Целью моей дипломной работы является изучение межбанковских корреспондентских отношений, электронных расчетов в межбанковских корреспондентских отношениях, банковских платежных документов и методов осуществления платежей.

Объектом исследования является Филиал Акционерного коммерческого Сберегательного банка Российской Федерации (открытого акционерного общества) Вышневолоцкое отделение №2593.

Предметом исследования являются электронные расчеты в межбанковских корреспондентских отношениях.

Данная дипломная работа состоит из трех основных частей:

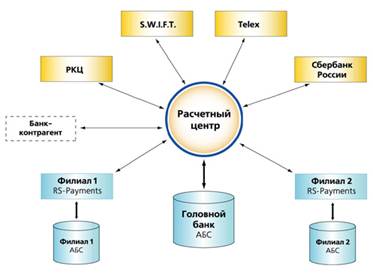

![]() в первой части рассматриваются межбанковские корреспондентские отношения; расчеты через подразделение расчетной сети Банка России, через кредитные организации, по счетам межфилиальных расчетов и через небанковские кредитные расчетные организации;

в первой части рассматриваются межбанковские корреспондентские отношения; расчеты через подразделение расчетной сети Банка России, через кредитные организации, по счетам межфилиальных расчетов и через небанковские кредитные расчетные организации;

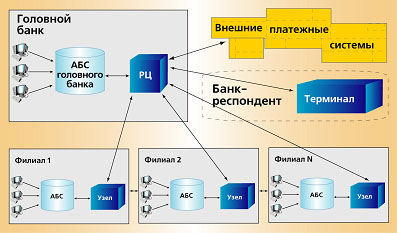

![]() во второй части рассматриваются корреспондентские счета; банковские платежные документы; средства межбанковских коммуникаций; платежный процесс и клиринговые системы; методы осуществления банковских платежей;

во второй части рассматриваются корреспондентские счета; банковские платежные документы; средства межбанковских коммуникаций; платежный процесс и клиринговые системы; методы осуществления банковских платежей;

![]() третья часть содержит описание проблем межбанковских расчетов и путей их преодоления на примере Филиала Акционерного коммерческого Сберегательного банка Российской Федерации (открытого акционерного общества) Вышневолоцкое отделение №2593.

третья часть содержит описание проблем межбанковских расчетов и путей их преодоления на примере Филиала Акционерного коммерческого Сберегательного банка Российской Федерации (открытого акционерного общества) Вышневолоцкое отделение №2593.

Глава 1. Межбанковские корреспондентские отношения

Основа безналичных расчетов - межбанковские расчеты. Расчеты, используемые банками, называются межбанковскими. Предметом межбанковских расчетов являются главным образом два вида операций: по обслуживанию клиентов и собственные межбанковские операции. К первым относятся операции по коммерческим сделкам клиентов и оказанию им трастовых услуг: платежи на основе различных форм расчетов, операции с ценными бумагами, предоставление гарантий и т. д. Собственные операции банков включают активные и пассивные кредитные операции, покупку и продажу валют, ценных бумаг и др.

Все многообразие межбанковских расчетов можно представить в виде следующих подсистем, применяемых каждым коммерческим банком России:

1. Валовые (брутто) расчеты с банками через расчетную сеть Банка России:

Ø одного и того же региона местонахождения с участием региональных (межрегиональных) центров информатизации (РЦИ, МЦИ) (так называемые «прямые расчеты»);

Ø России, расположенными за пределами региона местонахождения банка или в этом же регионе, но не являющимися участниками прямых расчетов через РЦИ;

Ø ближнего зарубежья;

через кредитные организации по корреспондентским счетам «Лоро» и «Ностро»:

Ø России;

Ø ближнего зарубежья;

Ø дальнего зарубежья;

через небанковские кредитные расчетные организации:

Ø России;

Ø ближнего зарубежья;

через внутрибанковскую расчетную систему (счета межфилиальных расчетов).

2. Неттинг (клиринг) расчеты главным образом внутри России:

Ø расчетно-кассовый центр (РКЦ) (в порядке эксперимента);

Ø расчетные центры крупных банков по некоторому объему платежей;

Ø расчетные НКО по некоторому объему платежей;

Ø головной банк с другими филиалами банка (межфилиальные расчеты).

Хотя порядок расчетов каждой из подсистем имеет существенные отличия и особенности, однако базируются межбанковские расчеты на единых принципах.

Основными требованиями к расчетам в процессе межбанковских корреспондентских отношений являются: достаточная оперативность и предсказуемость платежей; высокая надежность; безопасность; экономическая эффективность; широкое разнообразие в соответствии с потребностями пользователей.

Межбанковские расчеты осуществляются согласно тем же принципам, которые присущи безналичным расчетам, но вместе с тем есть и отличия. Поскольку банки являются начальным и конечным звеном в цепи расчетов между всевозможными экономическими субъектами, эти расчеты невозможно было бы проводить, если бы не существовала система расчетов между самими банками.

Можно выделить основополагающие принципы организации межбанковских расчетов.

Главный принцип - поддержание банками своей ликвидности (а соответственно наличия средств на корреспондентских счетах) на уровне, обеспечивающем бесперебойное, в полном размере, проведение расчетов с другими банками (особенно по платежам клиентов).

Посредством соблюдения указанного принципа реализуется и особая роль межбанковских расчетов среди других видов безналичных расчетов. Отсутствие средств на корреспондентском счете и падение ликвидности банка даже в течение небольших сроков могут повлечь тяжелые последствия. Значит, банки должны обеспечивать управление своей ликвидностью, а следовательно, и своевременное поступление необходимых средств на свои корреспондентские счета, осмотрительно пуская их в экономический оборот. Подкрепление счетов производится зачислением средств, направляемых в адрес банка, а также получением кредитов, в том числе в учреждениях ЦБ РФ.

Соблюдение указанного принципа межбанковских расчетов является залогом предотвращения платежных рисков (рисков неликвидности и кредитных рисков), которые наиболее опасны для экономики, если они перерастают в системные риски.

Большое значение имеет и принцип проведения контроля за правильностью совершения межбанковских расчетов. Специфика его и особая роль заключаются в постоянном взаимном контроле за синхронностью и полной идентичностью проводимых сумм, во-первых, по счетам клиентов в банках и по корреспондентским счетам банков в РКЦ (или в банках-корреспондентах), во-вторых, по счетам и по балансам собственно самих участников расчетов - коммерческих банков-корреспондентов при расчетах между собой, а также при расчетах с РКЦ.

Похожие работы

... этих счетов, направленная банком-исполнителем банку-отправителю. При этом за ДПП принимается день, за который дана выписка. 3.3 Предложения по оптимизации корреспондентских отношений в коммерческом банке Одной из основных и неотъемлемых функций любого банка является проведение платежей. Поэтому задача автоматизации этого аспекта банковского дела представляется весьма важной и актуальной. ...

... счете 30811 как не прошедшие логический контроль, возвращаются в составе пакета ЭПД по возврату платежей в ГРКЦ-отправитель. Пакет ЭПД по возврату формируется программно. Для учета операций по электронным платежам в балансе ГРКЦ на б/с 30811 открываются два лицевых счета: первый лицевой счет (л/сч ошибочных ЭПД) используется для выполнения следующих операций - по кредиту счета выполняются ...

... -нерезидентам до 25 числа месяца, следующего за отчетным. При этом ответственный исполнитель ОПЕРУ на основании мемориального ордера, подготовленного департаментом международных и межбанковских расчетов, осуществляет бухгалтерские проводки, определенные инструкцией. После 20-го числа месяца, следующего за отчетным проценты перечисляются банку-нерезиденту ответственным исполнителем отдела по ...

... формата до сих пор успеха не имели, поскольку даже в одном городе разные РКЦ имеют разные шаблоны передачи межбанковских документов (даже если это документы в одном и том же "плоском" DBF- формате). "Законодателями мод" должны были стать либо крупные расчетные системы, либо разработчики банковских программных комплексов. Но практика показала, что быстрее всего точки соприкосновения нашли все же ...

0 комментариев