Навигация

Понятие о конкурирующих инвестициях и принципы их сравнительной оценки

Способы оценки конкурирующих инвестиций

Уже в предыдущей главе мы столкнулись с ситуацией, когда разные показатели приемлемости инвестиций приводили нас к противоречивым выводам. Надо сказать, что ситуация эта довольно распространенная, и, напротив, случаи, когда инвестиция оказывается высоко выгодной абсолютно по всем критериям оценки, встречаются не очень часто. Более того, случается, что один и тот же инвестиционный проект имеет несколько значений одного и того же оценочного показателя (скажем, внутренней нормы прибыли), причем значения эти могут различаться в несколько раз. Именно поэтому в данной главе мы будем разбираться в том, как принимать инвестиционные решения при противоречивости аналитической информации, особенно когда дело. Касается конкурирующих инвестиций.

Возникновение конкуренции между инвестиционными проектами возможно в силу двух причин.

Во-первых, инвестиции могут конкурировать просто в силу того, что они являются взаимоисключающими по причинам внеэкономического характера. Скажем, транспортная компания может нуждаться в покупке грузовиков для перевозки определенного объема грузов. Эти грузовики могут быть, допустим, 3- или 1,5-тонные. И если компания купит количество грузовиков одного типа, достаточное для перевозки всего объема грузов, то грузовики другого типа ей станут просто не нужны — возить на них будет нечего, даже если на такую покупку и останутся денежные средства.

Во-вторых, инвестиции могут конкурировать в силу бюджетных ограничений (иногда эта ситуация определяется как рационирование капитала). В такой ситуации фирма оказывается тогда, когда в ее портфеле находится несколько невзаимоисключающих проектов с положительными величинами NPV и другими хорошими характеристиками, но на реализацию их всех у нее просто не хватает средств.

Взаимоисключающие инвестиции

Инвестиции оказываются взаимоисключающими в тех случаях, когда они обеспечивают альтернативные способы достижения одного и того же результата или использования какого-либо ограниченного ресурса, но только не денежных средств. Когда Центральный банк России выбирал вид компьютерной техники для повышения технического уровня банковских операций, то предИнвестиции оказываются взаимоисключающими в тех случаях, когда они обеспечивают альтернативные способы достижения одного и того же результата или использования какого-либо ограниченного ресурса, но только не денежных средств. Когда Центральный банк России выбирал вид компьютерной техники для повышения технического уровня банковских операций, то предложения различных фирм представляли собой взаимоисключающие инвестиционные проекты. Взаимоисключающими проектами являются, скажем, для ГУМа предложения по сдаче его помещений в ограниченном по площади здании на Красной площади в аренду различным торговым фирмам.

Очевидно, что, подобно многим другим экономическим задачам с ограниченностью ресурсов, и данный тип проблем выбора возникает лишь в фиксированных временных рамках, в пределах которых преодолеть эту ограниченность ресурсов оказывается невозможно. Действительно, тот же ГУМ может в принципе выкупить здание торговых рядов, расположенных на противоположной от него стороне улицы Ильинки, переоборудовать его и сдать в аренду фирмам, которым не хватило секций в основном помещении. Но на все это потребуется время, и немалое, а до того «растянуть» ресурс торговых площадей будет просто невозможно.

Проблемы, возникающие при выборе из взаимоисключающих инвестиционных проектов, удобно рассмотреть на примере.

Пример 10.1. Допустим, что АО «Ижевскмашдеталь» необходимо возвести новую котельную для отопления построенного им для своих работников жилого микрорайона. Возможно использование для этой цели трех видов топлива: угля. газа и мазута. Проведенный заводскими энергетиками и экономистами расчет позволил построить аналитическую таблицу для каждого из вариантов энергообеспечения (для простоты анализа мы предполагаем срок жизни всех вариантов инвестиций равным 4 годам).

Таблица 10.1. Данные для анализа вариантов

| Типы | Годовые суммы денежных поступлений, | Чистая | Рента | Вну | ||||

| инвес | млн руб. | теку | бель | трен | ||||

| тиций | щая | ность | няя | |||||

| стои | инвес | норма | ||||||

| мость | тиций | при | ||||||

| NPV, | PI | были | ||||||

| млн руб. | JRR. % | |||||||

| Годы | ||||||||

| 0-й | 1-й | 2-й | 3-й | 4-й | ||||

| Уголь | -1000 | 750 | 500 | 0 | 0 | 95,04 | 1.095 | 18 |

| Газ | -1000 | 350 | 350 | 350 | 350 | 109.45 | 1,109 | 15 |

| Мазут | -500 | 180 | 180 | 180 | 180 | 70.58 | 1,141 | 16 |

Как видно из табл. 10.1, в силу малой эффективности угольной схемы возможна ситуация, когда созданная на ее основе котельная — начиная с третьего года после ввода в строй — вообще не будет приносить каких-либо денежных поступлений, и продолжение ее эксплуатации будет оправдываться только невозможностью отключения подачи тепла и электричества в жилые дома.

Вместе с тем при коэффициенте дисконтирования на уровне 10% и этот вариант имеет положительное значение NPV, величина которой даже больше, чем при мазутной схеме. Более того, если ранжировать варианты по величине IRR, то угольная схема оказывается наиболее предпочтительной. Правда, при ранжировании вариантов по величине NPV на первое место выходит газовая схема, тогда как мазутная схема оказывается на первом месте при ранжировании вариантов инвестирования по уровню рентабельности инвестиций.

Почему в реальной практике инвестиционного анализа могут возникать такие ситуации, в чем причина столь противоречивого ранжирования проектов типа того, что рассмотрен в примере 10.1?

Как правило, тому есть две основные причины:

1) существуют различия в графике будущих денежных поступлений;

2) существуют различия в требуемых суммах инвестиций.

Все это хорошо видно из табл. 10.1. Здесь уголь превосходит газ с точки зрения уровня внутренней нормы прибыли (соответственно 1У и 15%). Обратим, однако, внимание на то, что денежные поступления при выборе угля в качестве энергоносителя будут получены в более близкой перспективе, а потом прекратятся вообще. Иными словами, более высокий уровень внутренней нормы прибыли обеспечивается угольным проектом за менее длительный период времени, чем при газовой схеме энергоснабжения.

С другой стороны, мазут приносит наивысшую величину прибыли на каждый инвестированный рубль, но поскольку сама величина инвестиции здесь меньше, чем по газовой схеме, то меньшей оказывается и итоговая величина чистой текущей (современной) стоимости — суммарного выигрыша фирмы от инвестиций.

Выбор варианта по критерию наивысшей величины чистой текущей стоимости зависит преимущественно от того, какой уровень коэффициента дисконтирования мы при этом используем. Кроме того, мы обнаруживаем, что наши графики имеют точку пересечения при коэффициенте дисконтирования, равном 11,45% (это пересечение в литературе обычно называется пересечением Фишера, по имени известного экономиста Ирвинга Фишера, проанализировавшего этот аспект инвестиционных расчетов). Это значит, что при коэффициенте дисконтирования в 11,45% оба варианта инвестирования обеспечивают одинаковые величины NPV. Если же ставка дисконтирования задается большей, чем 11,45%, то преимущество оказывается на стороне угля (обеспечивающего более ранние потоки денежных поступлений). Напротив, при ставке дисконтирования, меньшей 11,45%, в лидеры выходит газовый вариант энергоснабжения.

Похожие работы

... налогообложения. В данном пособии были рассмотрены различные подходы, используемые для решения проблем, с которыми приходится сталкиваться оценщикам, риэлторам и аналитикам рынка недвижимости при оценке стоимости земельных участков. Эти проблемы могут возникнуть при различных ситуациях, например, когда земля ожидает своего эффективного собственника, арендатор ищет определенный земельный участок, ...

... итоговых корректировок Итоговая величина стоимости, полученная в результате применения всей совокупности ценовых мультипликаторов, должна быть откорректирована в соответствии с конкретными условиями оценки бизнеса. Наиболее типичными являются следующие поправки. Портфельная скидка представляется при наличии не привлекательного для покупателя характера диверсификации активов. Аналитик при ...

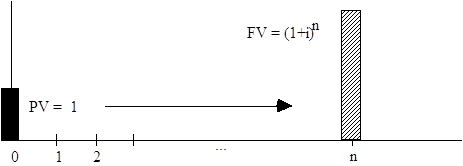

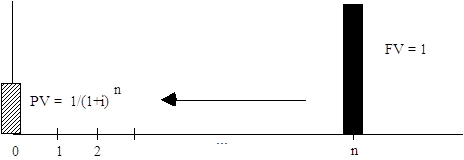

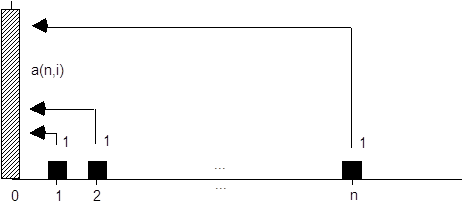

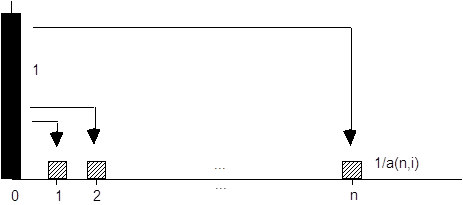

... смещение цифровых показателей проекта от некоторых средних значений. Нижний предел применимости критериев оценки соответствует календарному месяцу. 1.3. Классификация критериев оценки эффективности инвестиций Оценка эффективности инвестиционного проекта проводится с помощью критериев эффективности инвестиций, которые можно объединить в две группы: 1. Критерии, основанные на применении концепции ...

... -462 29 3957,32 р 29,00% 2809,70р. 30 Хлораторная 30 160299,16 29,20% 113491,81 р 31 Земельный участок 3 305 740 р 3 305 740 p 6402656,19 р 2.3 Оценка базы отдыха сравнительным подходом Перечень характеристик объектов - аналогов представлен в таблице. Таблица 17 Аналоги для производственных помещений № п/п Описание помещения ...

0 комментариев