Навигация

1.2.4 Устранение различий

В следующем примере объясняются приводившиеся выше потенциальные расхождения в методах учета по российским стандартам и IAS, которые могут возникать в отношении долгосрочных инвестиций, когда российское предприятие проводит переоценку своих долгосрочных инвестиций по рыночной стоимости:

Краткая информация об инвестициях, сделанных ЗАО "Эрида" в ЗАО "Мостик":

Дата приобретения: 01.01.03

Стоимость приобретения: 100,000,000

Классификация: Долгосрочная инвестиция

Расчетная рыночная стоимость: 90,000,000

ЗАО "Эрида" выбрало политику учета долгосрочных инвестиций по рыночной стоимости в соответствии с IAS. Хотя в финансовой отчетности по российским стандартам, ЗАО "Эрида" должно учитывать инвестицию в ЗАО "Мостик" по стоимости приобретения акций, в финансовой отчетности по IAS ЗАО "Эрида" должно учитывать инвестицию в ЗАО "Мостик" в сумме 90,000,000. Следовательно, для правильного отражения инвестиции в финансовой отчетности ЗАО "Эрида", подготовленной в соответствии с IAS, необходимо внести следующую корректировку:

Дт. Капитал, результаты переоценки долгосрочных вложений - 10,000,000 Кт. Долгосрочные инвестиции - 10,000,000

1.2.5 Требования к предоставлению информации в финансовой отчетности

Согласно IAS, следующая информация должна быть предоставлена по долгосрочным вложениям:

· Учетная политика, выбранная для определения балансовой стоимости инвестиций и учета переоценки при реализации переоцененных инвестиций

· Суммы процентного дохода, роялти, дивидендов и ренты, включенные в доходы

· Рыночная стоимость инвестиций, если они проводятся в учете как долгосрочные инвестиции, но не учитываются по рыночной стоимости

· Существенные ограничения на возможную реализацию инвестиций или перечисление дохода или выручки от реализации

· Для долгосрочных инвестиций, учитываемых по переоцененной стоимости: политика определения периодичности переоценок, дата последней переоценки, база переоценки и сведения о том, привлекался ли независимый оценщик

· Движение по счету результатов переоценки долгосрочных вложений в течение периода и характер такого движения

· Все риски, связанные с потенциальными изменениями при будущей переоценке

· Любая информация по значительной доле участия (свыше 10 %) в акционерном капитале других компаний.

Инвестиционные фонды

Поступления во взаимные фонды ставят рекорды в первые месяцы

2007 года

Несмотря на недавние события на мировых фондовых рынках, в первые два месяца 2007 года инвесторы добавили около $110 млрд. во взаимные фонды акций и облигаций. Это рекордное значение для периода января-февраля. Такую информацию предоставила в понедельник 19 марта американская консалтинговая фирма Strategic Insight.

"Даже принимая во внимание тот факт, что цены на фондовых рынках были очень волатильными, данные свидетельствуют о том, что нам понадобится гораздо более значительное падение рынка прежде, чем оптимизм инвесторов значительно снизится", - сказал глава аналитического отдела Strategic Insight Эви Начмани (Avi Nachmany). Отмечается, что совокупные активы фондов, деятельность которых связана с вложениями в акции американских компаний с большой капитализацией, продемонстрировали тенденцию к некоторому снижению в текущем году.

Аналогичные выводы приводит исследовательская фирма Morningstar Inc. По ее данным, компанию американским взаимным инвестиционным фондам, специализирующимся на вложениях в акции компаний с большой капитализацией, составили фонды, инвестирующие свои средства в ценные бумаги компаний с малой капитализацией. И все же, инвесторы приносят в фонды значительные суммы новых денежных средств.

Международные фонды акций проявили тенденцию к увеличению активов. Чистый приток инвестиций в них в январе достиг $27 млрд., а в феврале - $20 млрд. Однако это не новая тенденция. В первые два месяца 2006 года подобные фонды также пользовались популярностью. Согласно данным аналитической группы Investment Company Institute, в январе-феврале предыдущего года такие фонды сумели привлечь $42,6 млрд. чистых поступлений. Фонды, ориентированные на американский рынок, напротив, привлекли $16,4 млрд. в первые два месяца 2006 года.

По мнению Начмани, предыдущий год не отличался большими поступлениями в американские взаимные фонды. Тем не менее, специалист считает, что в текущем году наметилось заметное изменение в этой области. В январе 2007 года чистый приток средств в фонды, специализирующиеся на американских акциях, составили $12 млрд. В феврале этот показатель вырос до $17 млрд. Общая сумма за двухмесячный период является максимальной за последние три года. Фонды облигаций также завоевывают популярность в текущем году. В совокупности их поступления в январе составили $16 млрд., что является максимальным значением с 2004 года. В феврале этот показатель немного снизился и составил $14 млрд.

Начмани сделал акцент на присутствии у инвесторов чувства уверенности в американских рынках и взаимных фондах.

По данным проведенного Fidelity опроса 2500 инвесторов, активы которых составляют, по меньшей мере, $1 млн., в 2007 году только 6% респондентов планируют сократить вклады в ценные бумаги. При этом 30% опрошенных выразили готовность увеличить инвестиции в этот сектор. Отмечается, что состоятельные инвесторы держат значительную часть активов во взаимных фондах в США, что еще раз доказывает достаточно оптимистичные настроения по поводу американской экономики.

Тем не менее, те же инвесторы замечают, что намерены проявить крайнюю осмотрительность в ближайшие 12 месяцев. Исследование свидетельствует о том, что такие инвесторы, скорее всего, будут стремиться увеличивать активы в акциях даже несмотря на свои ожидания некоторого замедления экономического роста.

Акции, рекомендуемые для долгосрочных инвестиций

| Компания | Morgan Stanley | Lehman Brothers | Smith Barney |

| ALLTEL Corp. (AT) | * | ||

| Automatic Data Processing, Inc. (ADP) | * | ||

| Avon Products (AVP) | * | ||

| Baker Hughes Incorporated (BHI) | * | ||

| Bank of America (BAC) | * | ||

| Best Buy Company, Inc. (BBY) | * | ||

| Bunge Limited (BG) | * | ||

| Capital One Financial Corporation (COF) | * | ||

| Ciena Corporation (CIEN) | * | ||

| Corning Inc. (GLW) | * | ||

| Darden Restaurants, Inc. (DRI) | * | ||

| Entergy Corp. (ETR) | * | ||

| Exelon Corporation (EXC) | * | ||

| First Data Corp. (FDC) | * | ||

| Genentech Inc. (DNA) | * | ||

| Goldman Sachs Group, Inc. (GS) | * | ||

| Halliburton Co. (HAL) | * | ||

| Hewlett-Packard Company (HPQ) | * | ||

| Intuit Inc. (INTU) | * | ||

| Jabil Circuit, Inc. (JBL) | * | ||

| Johnson & Johnson (JNJ) | * | ||

| Lehman Brothers Holdings Inc. (LEH) | * | ||

| McDonalds Corp. (MCD) | * | ||

| Monster Worldwide Inc. (MNST) | * | ||

| Network Appliance, Inc. (NTAP) | * | ||

| Omnicare (OCR) | * | ||

| PepsiCo (PEP) | * | ||

| Phelps Dodge Corporation (PD) | * | ||

| Prudential Financial (PRU) | * | ||

| Qwest Communications International Inc. (Q) | * | ||

| Regal Entertainment Group (RGC) | * | ||

| Rowan Companies, Inc. (RDC) | * | ||

| Starbucks Corporation (SBUX) | * | ||

| Textron (TXT) | * | ||

| Tyco International (TYC) | * | ||

| United Technologies Corporation (UTX) | * | ||

| Waste Management (WMI) | * | ||

| Weatherford International Ltd. (WFT) | * | ||

| Wellpoint Inc. (WLP) | * |

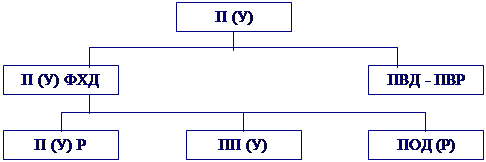

2 Финансовая и бухгалтерская отчетность на примере ЗАО «Эрида»

Похожие работы

... ); - инвестиции в долговые ценные бумаги; - займы, предоставленные другим юридическим и физическим лицам; - вклады в общее имущество по договору простого товарищества; 2. Характеристика и учет финансовых вложений 2.1 Вложения в акции акционерных обществ Вкладывать свои инвестиции в уставные капиталы других организаций и в акции открытых акционерных обществ могут: - акционерные ...

... сводятся все задачи учета, является оценка»[43, 113]. В этой связи особый интерес представляет изучение оценки вложений во внеоборотные активы. Прежде всего, отметим, что существует два подхода к рассмотрению оценки: бухгалтерский и экономический. Основу бухгалтерского подхода составляют два понятия – доходность и ликвидность. Оценка с экономической же точки зрения более широкое понятие. В ...

... каждого года. В 2000 году предприятие на каждый рубль собственного капитала получило прибыль в размере 22 копеек. Таким образом, в целом за 2000 год финансово-хозяйственную деятельность ОАО КЭПСП ВФСО «Динамо» можно охарактеризовать двояко. С одной стороны выручка от реализации продукции и прибыль от реализации увеличились, рентабельность реализованной продукции стала положительной и ...

... по типу финансовой устойчивости предприятие на протяжении всего анализируемого периода характеризуется как абсолютно устойчивое, то есть относится к первому типу. Таблица 2.1. Анализ финансовой устойчивости ОАО "Измайловская мануфактура" в 1997-1999 гг. (тыс. руб.) Показатели Условные обозначения На конец 1997 г. На конец 1998 г. На конец 1999 ...

0 комментариев