Навигация

1.2.1 Простой вексель

Простой вексель предполагает наличие двух участников сделки: продавца и покупателя. В векселе указываются: полное наименование и адрес каждого из них, сумма платежа, срок, место составления векселя и время его оплаты. Такая подробная информация позволяет рассматривать простой вексель как именной (ректа-вексель, или соло-вексель) [20].

Эти особенности делают простой вексель необоротным. На нём, как правило, стоит отметка «приказу» или другая равнозначная по смыслу оговорка, однозначно интерпретирующая ситуацию, на основании которой должен быть совершён платеж.

Должник по данному векселю не имеет права передать его другому лицу для платежа, так как на нём указана только одна подпись лица, обязанного совершить данный платеж.

Передача права на платеж по простому векселю другим лицам разрешается только при соблюдении формы и с последствиями уступки права требования, предусмотренной п. 3 ст. 389 ГК РФ (уступка права требования по ордерной бумаге). При этом согласно п. 3 ст. 146 ГК РФ лицо, сделавшее передаточную надпись, несет ответственность не только за существование права, но и за его осуществление. Ответственность первоначального кредитора перед новым кредитором после указанной процедуры сохраняется лишь в том случае, если переданное ему требование недействительно. Но он не отвечает за неисполнение данного требования по платежу должником, кроме случая, когда принял на себя поручительство за данного должника погасить задолженность перед новым кредитором. В таком случае простой вексель принято называть обеспечительским векселем.

В любом случае, кроме одного, векселедатель не свободен от принятых на себя обязательств. Этот единственный шанс предоставляет ему только так называемая вексельная грация – установленная отсрочка уплаты по векселю по истечении срока, чаще всего по причине непреодолимой силы (болезнь, стихийное бедствие и т.п.) [20].

Все права на бесспорное получение сумм по векселю законом определены в пользу векселедержателя, даже в случае отказа векселедателя в платеже. Эти права в конечном итоге реализуются держателем векселя в форме вексельного протеста при предъявлении в нотариальную контору.

1.2.2 Переводной вексель

Переводной вексель, или тратта, выписывается и подписывается кредитором (трассантом). Трассант – лицо, выдающее тратту, переводящее свой платеж на другое лицо. Как правило, в настоящее время он выступает в платежном обороте между предприятиями.

Переводной вексель включает несколько участников. Это оборотный вексель, так как на нем есть подписи многих лиц, каждому из которых последний владелец такого векселя вправе предъявить требование о погашении задолженности. Следовательно, данный вексель приобретает силу приказа трассанта плательщику. Последний после акцепта предъявленного векселя становится акцептантом. Юридическим обоснованием этого служит надпись на векселе словом «акцептован» или равнозначным словом, заверенная подписью плательщика.

Если срок платежа исчисляется от даты платежа или это связано с особыми условиями, дата обязательно проставляется в векселе. Отсутствие в таких случаях даты платежа позволяет рассматривать вексель как ничтожный, а потому он должен быть опротестован предыдущим векселедержателем.

Природа переводного векселя содержит в себе двойное долговое обязательство. Первое предусматривает обязательство плательщика перед трассантом, позволяющее последнему обратить к нему свой приказ о платеже. Второе долговое обязательство, во исполнение которого трассант предлагает плательщику произвести платеж, возникает у трассанта перед ремитентом – получателем переводного векселя.

Переводной вексель означает приказ трассату – лицу-должнику, получающему предложение оплатить в установленный срок обозначенную в векселе сумму третьему лицу (ремитенту) или предъявителю тратты. Им может быть предприятие или банк, который удерживает в свою пользу определенный процент за не истекшее до срока время. Данный процент представляет собой комиссионное вознаграждение за оказанную банком услугу по переводу указанной в векселе суммы в установленный срок со счета векселедателя на счет векселедержателя. Для того чтобы такая процедура была выполнена банком, трассат обязан акцептовать вексель, о чем делается запись на его лицевой стороне: «обязуюсь оплатить», «акцептован» или «принят» и т.п., подписывает его и отсылает вексель трассанту. Только после акцепта плательщиком (трассатом) переводной вексель приобретает юридическую силу с обращением на акцепт всех обязательств, вытекающих из векселя по заключенной сделке.

Вексель можно хранить до момента наступления срока платежа и затем предъявить к оплате, перепродать, заложить или передать, т.е. он обладает качествами, присущими любой ценной бумаге. Тем самым сокращается количество расчетных операций и платежных документов, ибо происходит зачет взаимных требований участников операций.

1.2.3 Банковский вексель. Преимущества и недостатки

В последнее время наиболее цивилизованным средством платежа становится банковский вексель.

Банковский вексель выписывается банком-эмитентом на основании депонирования клиентом в банке определенной суммы средств. Таким образом, для банка этот вексель является инструментом привлечения дополнительных ресурсов, а для покупателя векселя – возможностью размещения временно свободных денежных средств с целью получения дохода.

По экономической природе банковские векселя близки к депозитным сертификатам, но правовой режим совпадает с общим режимом всех иных эмитентов векселей.

Существуют некоторые ограничения в порядке распространения банковских векселей. Центральным банком РФ введен норматив риска собственных вексельных обязательств. Он ограничивает обязательства банка, вытекающие из выпущенных им векселей, а также 50% обязательств, вытекающих из индоссаментов, авалей и вексельного посредничества, учитываемых на забалансовых счетах, размером собственного капитала банка.

Среди банковских векселей преобладают простые – колл-векселя, представляющие собой одностороннее, ничем не обусловленное обязательство банка заплатить обозначенному в векселе лицу либо его приказу или правопреемнику определенную денежную сумму в установленный срок. Однако некоторые банки практикуют выпуск переводных векселей, по которым плательщиком назначаются третьи лица – должники или гаранты банка. Часто плательщиком по переводному векселю банк назначает себя самого, т.е. по существу это тот же простой вексель, но выписанный в форме переводного. Возможен и такой вариант выписки банком переводного векселя, при котором банк является получателем средств («платите приказу банка…»).

Срок платежа по векселям устанавливается банком либо в одностороннем порядке (при серийном выпуске векселей), либо по согласованию с клиентом (при единичном выпуске). Банки в своей практике используют все известные варианты назначения сроков платежа:

· на определенную дату;

· во столько-то времени от составления;

· по предъявлении;

· во столько-то времени от предъявления.

В настоящее время на рынке наибольшей популярностью пользуются краткосрочные (до трех месяцев) банковские векселя. Инвесторов привлекает возможность досрочно продать (учесть) их в банке эмитенте. Многие банки, эмитирующие векселя, не только берут на себя обязательство учитывать свои векселя до истечения их срока, но заранее объявляют котировки, т.е. курс покупки векселей у их держателей на определенные даты. Это резко повышает ликвидность банковских векселей.

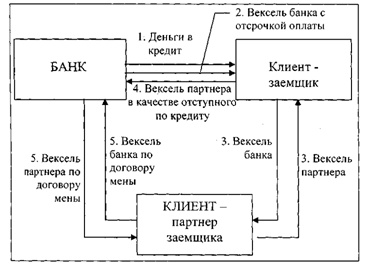

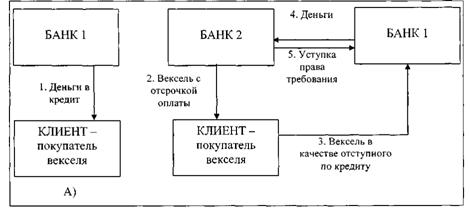

Преимущество банковских векселей заключается также и в том, что они, в отличие от депозитных сертификатов, могут использоваться как платежное средство. Причем банки активно пытаются использовать эту особенность векселя выполнять функции средства обращения и платежа. В настоящее время предлагаются новые варианты взаиморасчетов между предприятиями с использованием банковских векселей. Они строятся на системе прямых корреспондентских отношений между банками и сводят в конечном итоге расчеты к простому клирингу. При этом достигается ускорение расчетов, снижаются их риски и потери клиентов от обесценения денег во время расчетов.

Банковские векселя приобретаются как ценные бумаги с целью получения дохода от роста курсовой стоимости или получения процентов.

Особенностью их обращения является широкая дифференциация по срокам и суммам с учетом интересов клиента.

Банковский вексель предусматривает, что операции с ним банк осуществляет только после внесения предприятием на депозит определенной суммы (наличными средствами или перечислением); но не ниже минимальной, установленной кредитным учреждением.

Похожие работы

... формами расчета и пополнения оборотных средств. Поэтому большинство российских коммерческих векселей работает по схеме, отличной от классической (в виде товарного кредита). Зачастую векселя предприятий используются только как средство расчета с кредиторами, а его функция непосредственного обращения в деньги игнорируется. Причина проста: как только происходит трансформация векселя в деньги, то ...

... протеста векселя (нотариально заверенного отказа в платеже) установлен Инструкцией о порядке совершения нотариальных действий государственными нотариальными конторами РФ. Примеры применения векселя. 1. Вексель, как средство платежа. Как было сказано выше, все острее встает проблема неплатежей между предприятиями и организациями. Для стабильно работающих предприятий актуальна нехватка ...

... порядком зачисления средств на счет кредитора, видом расчетного документа и порядком документооборота»[76]. Большинство правоведов согласны в том, что существующие формы безналичных расчетов носят в своей основе сделочный характер. Дискуссия по поводу правовой квалификации соответствующих сделок носит явный цивилистический характер и по этой причине ее рассмотрение не входит в предмет данного ...

... кредитные функции векселей. Соответственно в таких условиях не все кредитные вексельные инструменты получили надлежащее развитие. Однако именно в развитии кредита при помощи векселей предприятий видится перспектива будущего белорусского вексельного обращения. Отечественные банки должны оказывать содействие своим кредитующимся клиентам в организации выдачи собственных векселей.[13, с.5-7] ...

0 комментариев