Навигация

Элементы учетной политики для целей учета основных средств

1.2 Элементы учетной политики для целей учета основных средств

Рассмотрим порядок формирования некоторых элементов учетной политики, касающихся учета основных средств. Напомним, что в Положении по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденном приказом Минфина России от 30.03.2001 № 26н [7], которое регулирует их учет, приказом Минфина России от 12.12.2005 № 147н были внесены значительные изменения. Главная поправка - объекты, которые подпадают под определение основных средств, но с первоначальной стоимостью не более 20 000 рублей за единицу, могут быть учтены как материально-производственные запасы [8, c. 1]. Конкретную величину лимита в пределах данной суммы фирма должна определить в учетной политике. При этом необходимо помнить, что в налоговом учете не признается амортизируемым то имущество, стоимость которого не превышает 10 000 рублей. Для того чтобы сблизить два учета, можно установить в бухгалтерской учетной политике такой же пониженный лимит.

Необходимо учитывать особенности ввода в эксплуатацию специфических объектов. Так, в некоторых случаях ввод в эксплуатацию (право на эксплуатацию) имущества напрямую зависит от наличия документа, подтверждающего регистрацию права собственности на это имущество. Например, согласно ст. 33 Кодекса торгового мореплавания РФ судно подлежит регистрации в одном из реестров судов РФ. Право собственности и иные вещные права на судно, а также ограничения (обременения) прав на него (ипотека, доверительное управление и другие) подлежат регистрации в Государственном судовом реестре или судовой книге. Только после регистрации судна оно получает право плавания под флагом Российской Федерации. Таким образом, для учета судов в составе основных средств необходим факт регистрации права собственности в Государственном судовом реестре.

Согласно нормам главы 30 НК РФ в качестве объекта налогообложения должно признаваться следующее имущество, не учитываемое на балансе организации в качестве объектов основных средств: 1) основные средства, переданные в доверительное управление; 2) основные средства, переданные по договору совместной деятельности; 3) основные средства, приобретенные и созданные в процессе совместной деятельности.

Необходимо отметить, что по правилам бухгалтерского учета такие объекты на счете 01 "Основные средства" в балансе организации не отражаются.

Поэтому, при перечислении в приказе об учетной политике балансовых счетов, которые должны быть подвергнуты анализу с целью определения налоговой базы по налогу на имущество, необходимо отразить и эти счета (например, забалансовые счета или счет 58 "Финансовые вложения" или счет 79 "Внутрихозяйственные расчеты", субсчет "Расчеты по договору доверительного управления имуществом", др.).

Кроме того, нужно определить, на каком счете будет учитываться купленная недвижимость, документы по которой переданы на госрегистрацию: 01 "Основные средства" или 08 "Вложения во внеоборотные активы". Однако при любом варианте учета, если здание эксплуатируется фирмой, его стоимость облагают налогом на имущество Если организация в нарушение порядка ведения бухгалтерского учета будет учитывать объекты основных средств на иных счетах (т.е. не на счете 01 или счете 03), то указанные объекты также должны признаваться в качестве объектов налогообложения налогом на имущество. Например, в практике хозяйственной деятельности организаций встречаются случаи учета объектов основных средств: 1) на счете 08 "Вложения во внеоборотные активы" (введенные в эксплуатацию и оформленные актами приемки-передачи объекты на отчетную дату еще не переведены на счет 01 "Основные средства"), 2) на счете 10 "Материалы" (особенно в части имущества, ранее учитывавшегося в составе малоценных и быстроизнашивающихся предметов, а также в части специнструмента, спецприспособлений и спецоборудования согласно Методическим указаниям по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных Приказом Минфина РФ от 26 декабря 2002 г. N 135н.

Этот момент можно также уточнить в приказе об учетной политике.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации. Поэтому нужно закрепить в учетной политике способ начисления амортизации основных средств. Следует отметить, что при разработке учетной политики организации метод оценки активов и начисления амортизации выбирается из вариантов, предусмотренных действующим законодательством. Выбор способа начисления амортизации осуществляется организацией самостоятельно и утверждается приказом по учетной политике. Применение одного из способов начисления амортизации по группе однородных объектов основных средств, производится в течение всего срока полезного использования объектов, входящих в эту группу.

Согласно п. 18 Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01 объекты основных средств, стоимостью не более 10 000 рублей за единицу или иного лимита, установленного в учетной политике исходя из технологических особенностей, а также приобретенные книги, брошюры и т.п. издания разрешается списывать на затраты на производство (расходы на продажу) по мере отпуска их в производство или эксплуатацию [7, c. 5]. Данное положение фактически означает, что при расчете налоговой базы стоимость указанных основных средств будет равна нулю.

Например, учетной политикой организации установлен стоимостной лимит отнесения имущества к основным средствам - 8000 руб.

1. Основные средства стоимостью не более 8000 руб. подлежат списанию на расходы в момент их выбытия (срок их службы более 12 месяцев), а не в момент их передачи в эксплуатацию?

2. Как правильно отразить эти основные средства в бухгалтерском учете?

1. Методы оценки активов организации отражаются в учетной политике и утверждаются руководителем организации (п. 5 ПБУ 1/98 "Учетная политика организации").

По общему правилу стоимость объектов ОС погашается посредством начисления амортизации. Согласно ПБУ 6/01 "Учет основных средств" объекты ОС стоимостью не более 10 000 руб. за единицу или иного лимита, установленного учетной политикой организации, разрешается списывать на затраты производства (расходы на продажу) по мере отпуска их в производство или эксплуатацию (п. 18 ПБУ 6/01) [7, c.5].

Добавим, что упомянутым выше приказом был изменен порядок расчета амортизации при использовании способа уменьшаемого остатка. Как и прежде, ее определяют, исходя из остаточной стоимости основного средства на начало отчетного года и нормы амортизации, рассчитанной исходя из срока полезного использования этого объекта и коэффициента ускорения. С 2006 года данный коэффициент фирма вправе установить самостоятельно. Причем он не должен превышать трех.

Исходя из приведенных норм законодательства по бухгалтерскому учету организация имеет право выбора и отражения в учетной политике одного из двух способов учета указанных объектов ОС: сразу списать их стоимость на затраты в момент ввода в эксплуатацию или начислять амортизацию по ним в общем порядке в течение срока их эксплуатации. Поэтому списывать на расходы объекты ОС стоимостью не более 8000 руб. в момент их выбытия (по окончании срока их службы) организация неправомочна.

2. Согласно нормам действующего законодательства единовременное списание на затраты производства полной стоимости объектов ОС происходит путем начисления амортизации. Соответственно начисление амортизации по объектам ОС стоимостью не более 8000 руб. отражается в бухгалтерском учете организации следующей проводкой: Дебет 20 (26, 44 и т.д.) - Кредит 02. Следует отметить, что независимо от принятого в организации порядка учета объектов ОС стоимостью не более 10 000 руб. операции по таким объектам оформляются документально в общеустановленном порядке. Ввод в эксплуатацию таких объектов оформляется актом приема-передачи по форме N ОС-1 ((ОС-1б), на них заводятся инвентарные карточки по форме N ОС-6), им присваиваются инвентарные номера и т.д.

Если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения налогом на имущество определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

В частности, амортизация не начисляется по объектам жилищного фонда (жилые дома, общежития, квартиры и др.), объектам внешнего благоустройства и другим аналогичным объектам (лесного хозяйства, дорожного хозяйства, специализированным сооружениям судоходной обстановки и т.п.), а также продуктивному скоту, буйволам, волам и оленям, многолетним насаждениям, не достигшим эксплуатационного возраста.

По объектам основных средств и объектам основных средств некоммерческих организаций производится начисление износа в конце отчетного года по установленным нормам амортизационных отчислений. Движение сумм износа по объектам основных средств учитывается на отдельном забалансовом счете 010 "Износ основных средств".

Известно, что первоначальная стоимость основных средств и нематериальных активов как в бухгалтерском, так и в налоговом учете складывается из фактических затрат на их приобретение за минусом НДС и иных возмещаемых налогов. Тем не менее, некоторые из потраченных сумм по правилам бухучета включаются в первоначальную стоимость объекта, и согласно главе 25 Налогового кодекса РФ, относятся на прочие расходы, связанные с производством и реализацией такие как: 1) госпошлины, уплачиваемые при регистрации права собственности на недвижимость, транспортное средство, программу для ЭВМ; 2) о таможенные пошлины при импорте имущества; 3) командировочные, которые выданы работнику, направленному для покупки основного средства или нематериального актива [3, c. 265].

Соответственно первоначальная стоимость имущества в бухгалтерском и налоговом учете будет разной. И бухгалтеру придется вести учет разницы согласно требованиям ПБУ 18/02 "Учет расчетов по налогу на прибыль".

Но есть способ этого избежать. В учетной политике надо прописать: "В бухгалтерском учете несущественные затраты на приобретение основных средств и нематериальных активов учитываются в текущих расходах". При этом надо указать, какие расходы считаются существенными. Например, это суммы, не превышающие 5 процентов от первоначальной стоимости объекта. Тем самым организация не только избежит учета разницы по ПБУ 18/02, но и сэкономит на налоге на имущество.

Глава 2 Особенности формирования элементов учетной политики для учета заработной платы

Похожие работы

... 28.12.94 г. № 173 от 28.07.95 г. №81). 6.Положение по бухгалтерскому учету долгосрочных инвестиций. Письмо Министерства финансов РФ от 30.12.93 г. № 160. 7.Положение по бухгалтерскому учету основных средств (фондов) государственных, кооперативных (кроме колхозов) и общественных предприятий и организации (приложение к письму Министерства финансов СССР от 07.05.96 г. № 30). 8.Положение о порядке ...

... средств в СУ-89 ОАО «Стройтрест №13» г. Осиповичи в целом соответствует требованиям нормативных документов, действующих в Республике Беларусь. Вместе с тем в процессе исследования организации учета основных средств выявлены и отдельные недостатки: - не ведутся акты о приеме-передаче объекта основных средств по форме ОС-1; - аналитический учет объектов основных средств ведется в ...

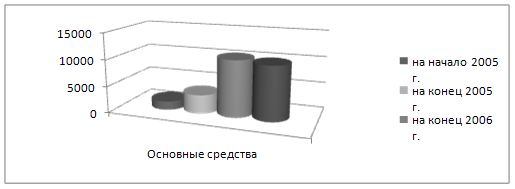

... 2006 г. она снизилась на 3,8 %. В 2007 г. она снизилась на 2,86 %. Следует отметить, в целом уровень использования основных производственных средств растет, а эффективность при этом снижается. 2.3 Организация бухгалтерского учета основных средств в ООО «Мебельная фабрика Древо» Как указывалось в разделе 2.2, в 2007 г. ООО «Мебельная фабрика Древо» закупило основных средств на 349 тыс. р. ...

... за это действие лица. 4 Правильность принятия вычетов по НДС. + Выборочная проверка счетов-фактур от поставщиков, перекрестная процедура с аудитором на участке аудит налогов. 4 Периодизация Отражаются ли в учете основные средства на дату утверждения акта приема-передачи? + Выборочная проверка актов приема-передачи ОС. 1 2 3 4 5 6 5 Правильно ли ...

0 комментариев