Навигация

Эмпирические исследования модели CAPM

Министерство образования и науки Республики Казахстан

Международная академия бизнеса

ФАКУЛЬТЕТ ЭКОНОМИКИ, МЕНЕДЖМЕНТА И ПРЕДПРИНИМАТЕЛЬСТВА

КАФЕДРА «ФИНАНСЫ И АУДИТ»

КУРСОВАЯ РАБОТА

по дисциплине « Финансовый менеджмент »

на тему:

Эмпирические исследования модели CAPM

студента 3 курса Ф – 0706 группы дневного отделения

Черноусовой Александры Павловны

Научный руководитель:

к.э.н., доцент

Айтекенова Р.К.

АЛМАТЫ 2010 г.

План

Введение

Глава 1. Понятие, сущность и цели модели CAPM

1.1 Понятие и сущность модели CAPM

1.2 Процесс расчета модели CAPM

Глава 2. Возможность применения вариантов модели CAPM

2.1 Двухфакторная модель CAPM в версии Блэка

2.2 Сущность модели D-CAPM

Глава 3. Эмпирические исследования возможности применения модели CAPM на развивающихся рынках

3.1 Критика САРМ и альтернативные меры риска

3.2 Обзор эмпирических исследований концепции «риск-доходность» на развивающихся рынках

Заключение

Список использованной литературы

Приложение

Введение

Для определения актуальности данной темы нужно определить, что такое и в чем заключаются цели эмпирического исследования.

Эмпирическое исследование – научное фактологическое исследование.

Любое научное исследование начинается со сбора, систематизации и обобщения фактов. Понятие "факт" имеет следующие основные значения:

1) Некоторый фрагмент действительности, объективные события, результаты, относящиеся либо к объективной реальности ("факты действительности"), либо к сфере сознания и познания ("факты сознания").

2) Знание о каком-либо событии, явлении, достоверность которого доказана, т.е. синоним истины.

3) Предложение, фиксирующее эмпирическое знание, т.е. полученное в ходе наблюдений и экспериментов.

Внутреннюю структуру эмпирического уровня образуют по меньшей мере два подуровня:

а) непосредственные наблюдения и эксперименты, результатом которых являются данные наблюдения;

б) познавательные процедуры, посредством которых осуществляется переход от данных наблюдения к эмпирическим зависимостям и фактам.

Деятельностная природа эмпирического исследования на уровне наблюдений наиболее отчетливо проявляется в ситуациях, когда наблюдение осуществляется в ходе реального эксперимента. По традиции эксперимент противопоставляется наблюдению вне эксперимента. Отметим, что сердцевиной эмпирического исследования является эксперимент – испытание изучаемых явлений в контролируемых и управляемых условиях. Различие между экспериментированием и наблюдением в том, что условиями эксперимента управляют, а в наблюдении процессы предоставлены естественному ходу событий. Не отрицая специфики этих двух видов познавательной деятельности, следует обратить внимание на их общие родовые признаки.

Для этого целесообразно вначале более подробно рассмотреть, в чем заключается особенность экспериментального исследования как практической деятельности. Экспериментальная деятельность представляет собой специфическую форму природного взаимодействия, и взаимодействующие в эксперименте фрагменты природы всегда предстают как объекты с функционально выделенными свойствами.

Таким образом, главной целью данной курсовой работы можно считать эксперименты по применению концепции «риск - доходность» и определение ее целесообразности в связи с изменениями страновых рисков и рынков.

На нынешний момент концепция «риск-доходность» является ключевой в корпоративных финансах, так как позволяет дать количественную оценку инвестиционному и кредитному риску владельцев капитала компании в терминах доходности и выстроить принятие эффективных инвестиционных и финансовых решений с учетом полученной оценки. До сих пор не утихают споры относительно корректности методов оценки риска и построения адекватной внешним условиям модели увязки предполагаемого риска с требуемой инвесторами доходностью.

Глава 1. Понятие, сущность и цели модели CAPM

1.1 Понятие и сущность модели CAPM

Capital Asset Pricing Model (CAPM) - модель оценки доходности финансовых активов служит теоретической основой для ряда различных финансовых технологий по управлению доходностью и риском, применяемых при долгосрочном и среднесрочном инвестировании в акции.

Модель оценки долгосрочных или модель определения стоимость капитала была разработана Гарри Марковитцем в 50-х годах.

CAPM рассматривает доходность акции в зависимости от поведения рынка в целом. Другое исходное предположение CAPM состоит в том, что инвесторы принимают решения, учитывая лишь два фактора: ожидаемую доходность и риск.

Смысл этой модели заключается в том, чтоб продемонстрировать тесную взаимосвязь между нормой доходности с риском финансового инструмента.

Известно, что, чем больше риск, тем больше доходность. Следовательно, если мы знаем потенциальный риск ценной бумаги, мы можем прогнозировать норму доходности. И наоборот, если нам известна доходность, то мы можем вычислить риск. Все расчеты такого рода относительно доходности и риска осуществляются при помощи модели оценки долгосрочных активов.

Согласно модели риск, связанный с инвестициями в любой рисковый финансовый инструмент, может быть разделен на два вида: систематический и несистематический.

Систематический риск обусловлен общими рыночными и экономическими изменениями, воздействующими на все инвестиционные инструменты и не являющимися уникальными для конкретного актива.

Несистематический риск связан с конкретной компанией-эмитентом.

Систематический риск уменьшить нельзя, но воздействие рынка на доходность финансовых активов можно измерить. В качестве меры систематического риска в CAPM используется показатель β (бета), характеризующий чувствительность финансового актива к изменениям рыночной доходности. Зная показатель β актива, можно количественно оценить величину риска, связанного с ценовыми изменениями всего рынка в целом. Чем больше значение β акции, тем сильнее растет ее цена при общем росте рынка, но и наоборот - акции компании с большими положительными β сильнее падают при падении рынка в целом.

Несистематический риск может быть уменьшен с помощью составления диверсифицированного портфеля из достаточно большого количества активов или даже из небольшого числа антикоррелирующих между собой активов. [2]

Т.к. любая акция имеет свою степень риска, этот риск необходимо покрыть доходностью, чтоб инструмент остался привлекательным. Согласно модели оценки долгосрочных активов, норма доходности любого финансового инструмента состоит из двух частей:

1. безрисковый доход

2. премиальный доход

Иными словами, любая прибыль от акции включает в себя безрисковую прибыль (часто расчитывается по ставкам государственных облигаций) и рисковую прибыль, которая (в идеале) соответствует степени риска данной бумаги. Если показатели доходности превышают показатели риска, то инструмент приносит больше прибыли, чем положено по его степени риска. И наоборот, если показатели риска оказались выше доходности, то нам такой инструмент не нужен.

Похожие работы

... j и aj — свободный член регрессии. Последний член ej представляет ошибку. 2.7 Аналоги модели САРМ Модель САРМ не единственная в своем роде. Существуют другие похожие на нее модели. В данной главе я собираюсь коротко рассмотреть эти модели формирования портфеля ценных бумаг. 2.7.1 Модель Марковица Исторически сложилось так, что эконометрические методы часто (чаще, чем следовало бы) ...

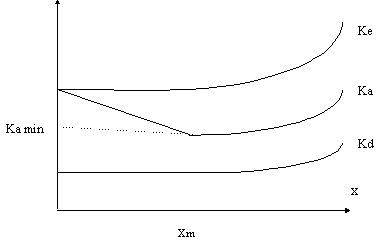

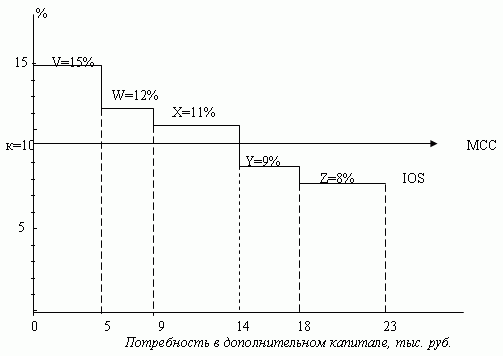

... теорий структуры капитала подробно рассматривается в главах, посвященных структуре капитала. Теория портфельного анализа и эффективность рынка Одной из базовых концепций финансового менеджмента является теория портфеля и модель оценки доходности финансовых активов. Концепция инвестиционного портфеля имеет важные следствия для многих сфер финансового управления. Например, цена капитала фирмы ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

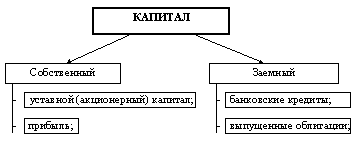

... цен акций, оценки цены капитала фирмы и т.д. Практически решение любой задачи управления капиталом фирмы связано с методологией анализа структуры капитала. Главными понятиями современной теории финансов являются цена и стоимость капитала. Необходимо отметить, что следующие ниже определения и теоретические положения применимы к предприятиям, организованным в форме открытых акционерных обществ. ...

0 комментариев