Навигация

Процесс расчета модели CAPM

1.2 Процесс расчета модели CAPM

Взаимосвязь риска с доходностью согласно модели оценки долгосрочных активов описывается следующим образом:

Д = Дб/р + β·(Др-Дб/р), где

· Д — ожидаемая норма доходности

· Дб/р — безрисковый доход

· Др — доходность рынка в целом

· β — специальный коэффициент бета

Безрисковый доход — это та часть дохода, которая заложена во все инвестиционные инструменты. Безрисковый доход измеряется, как правило, по ставкам государственных облигаций, т.к. те практически без риска. На западе безрисковый доход равен примерно 4-5%, у нас же — 7-10%.

Общая доходность рынка — это норма доходности индекса данного рынка. В Казахстане – это показатель фондового рынка KASE.

Бета — специальный коэффициент, который измеряет рискованность инструмента. В то время как предыдущие элементы формулы просты, понятны, и найти их достаточно просто, то β найти не так просто; бесплатные финансовые сервисы не предоставляют β компаний.

Коэффициент регрессии β служит количественным измерителем систематического риска, не поддающегося диверсификации. Ценная бумага, имеющая β-коэффициент, равный 1, копирует поведение рынка в целом. Если значение коэффициента выше 1, реакция ценной бумаги опережает изменение рынка как в одну, так и в другую сторону. Систематический риск такого финансового актива выше среднего. Менее рисковыми являются активы, β-коэффициенты которых ниже 1 (но выше 0).

Концепция β-коэффициентов составляют основу модели оценки финансовых активов (Capital Assets Pricing Model, CAPM). При помощи этого показателя может быть рассчитана величина премии за риск, требуемой инвесторами по вложениям, имеющим систематический риск выше среднего.

Коэффициент Бета — угол наклона прямой из линейного уравнения типа y = kx + b = β·(Др-Дб/р) + Дб/р. Эта прямая линия — есть прямая линия регрессии двух массивов данных: доходности индекса и акции. Графическое отображение взаимосвязи этих массивов даст некую совокупность, а линия регрессии даст нам формулу и покажет нам зависимость корреляции от разброса точек на графике.

За основу возьмем формулу y = kx + b. В данной формуле k заменим на коэффициент β, здесь он равносилен риску. [1]

Получим y = β x + b. Для расчетов возьмем примерные показатели по безрисковой ставке доходности Корпорации X и доходности индекса KASE за период с 15.04.2007-15.04.2008.

Расчеты, для упрощения операций, были проведены в программе MS Excel. Таблица с данными представлена в Приложении.

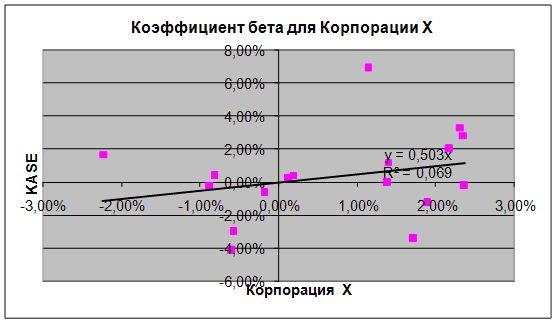

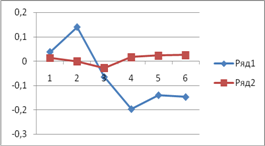

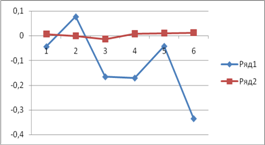

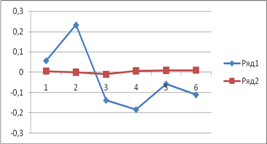

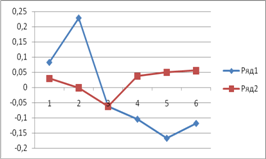

График 1. Изображение коэффициента бета

Таким образом, из графика видно, что коэффициент бета равен 0,503, следовательно, доходность акции Корпорации Х растет медленнее. Чем доходность рынка, на котором она котируется.

Вычисление дополнительного коэффициента, коэффициента корреляции R2, покажет, насколько изменение индекса движет цену акции. В данном примере, акция Корпорации Х очень слабо зависит от индекса KASE, т.к. коэффициент корреляции равен 0,069.

Следовательно, Модель оценки долгосрочных активов (CAPM) может помочь определиться с подбором акций в свой инвестиционный портфель. Эта модель демонстрирует прямую связь между риском ценной бумаги и ее доходностью, что позволяет ей показать справедливую доходность относительно имеющегося риска и наоборот.

В нашем случае, портфель ценных бумаг составлен из акций с минимальным риском. Считается, что инвесторы питают неприязнь к излишнему на их взгляд риску (risc aversion), поэтому любая ценная бумага, отличная от безрисковых государственных облигаций или казначейских векселей, может рассчитывать на признание инвесторов только в том случае, если уровень ее ожидаемой доходности компенсирует присущий ей дополнительный риск.

Данная надбавка называется премией за риск, она напрямую зависит от величины β-коэффициента данного актива, так как предназначена для компенсации только систематического риска. [2]

Несистематический риск может быть устранен самим инвестором путем диверсификации своего портфеля, поэтому рынок не считает нужным устанавливать вознаграждение за этот вид риска. [1]

Глава 2. Возможность применения вариантов модели CAPM

2.1 Двухфакторная модель CAPM в версии Блэка

Как уже упоминалось выше, классические модели CAPM в версии Шарпа-Линтнера [Sharpe (1964), Lintner (1965)]или Блэка [Black (1970)] на казахстанском рынке, строго говоря, не выполняются. Возможно, неудача в тестировании классических версий модели CAPM связана с тем, казахстанский рынок относится к развивающимся рынкам, к которым традиционная модель CAPM не подходит, поскольку развивающиеся рынки являются «по определению» менее эффективными, чем развитые, и на них не выполняются исходные предположения модели CAPM. В литературе предложены другие варианты модели оценки капитальных активов, большинство из них основано на модели CAPM и является ее модификацией.

К сожалению, многие популярные модели являются модификацией для конкретного случая и не имеют экономической интерпретации.

Одной из наиболее правдоподобных и обоснованных с теоретической точки зрения моделей является модель D-CAPM, предложенная Estrada (2002b, 2002c).

Основное отличие модели D-CAPM от стандартной модели CAPM заключается в измерении риска активов. Если в стандартной модели риск измеряется дисперсией доходности, то в модели D-CAPM риск измеряется полудисперсией (semivariance), которая показывает риск снижения доходности относительно ожидаемого или любого другого уровня, выбранного в качестве базового.

Полудисперсия является более правдоподобной мерой риска, поскольку инвесторы не опасаются возможности повышения доходности, инвесторы опасаются возможности снижения доходности ниже определенного уровня (например, ниже среднего уровня).

На основе полудисперсии можно построить альтернативную поведенческую модель, основанную на новом измерении риска, а также построить модифицированную модель CAPM. Новая модель ценообразования получила в академических публикациях название Downside CAPM, или D-CAPM [Estrada (2002b, 2002c)].

Как показано в [Estrada (2002c)] доходности на развивающихся рынках лучше описываются с помощью D-CAPM по сравнению с CAPM. Для развитых рынков различие в двух моделях гораздо меньше. В связи с этим возникает вопрос применимости модели D-CAPM для казахстанского фондового рынка. [4]

Модель Блэка по сути является двухфакторной. Факторами в данном случае служат ненаблюдаемые торгуемые портфели: любой из эффективных рыночных портфелей и портфель, ортогональный к нему. Это может дать еще один метод проверки модели. Идея метода заключается в следующем. По имеющимся временным рядам доходностей различных активов методами факторного анализа можно выделить два наиболее значимых фактора и сформировать на основе факторных коэффициентов абстрактные портфели.

Если для выделения факторов использовать метод главных компонент, то по определению эти факторы и, следовательно, сформированные портфели будут ортогональными (расположенными под прямым углом, перпендикулярными.). Тогда один из портфелей можно рассматривать как рыночный эффективный портфель, другой — как актив с нулевым бета. Но модель не оправдывает себя на развивающихся рынках.

При построении стандартной модели ценообразования на капитальные активы предполагается, что распределение доходностей является нормальным. Нормальное распределение является симметричным и полностью определяется математическим ожиданием и дисперсией. В стандартной поведенческой модели на действия инвесторов влияет ожидание и дисперсия доходности (стандартное отклонение доходности).

Фактические данные свидетельствуют о том, что распределение доходностей не является симметричным. Можно предположить, что в этом случае на действия инвесторов будет влиять не только ожидаемое значение и дисперсия доходности, но также и коэффициент асимметрии распределения.

Интуитивно понятно, что инвесторы при прочих равных условиях предпочитают распределения с положительным коэффициентом асимметрии. Хорошим примером является лотерея. Как правило, в лотереях существует большой выигрыш с малой вероятностью и маленький проигрыш с большой вероятностью. Многие люди покупают лотерейные билеты, несмотря на то, что ожидаемый доход по ним отрицательный.

В соответствии с [Rao, 1952] инвесторы, прежде всего, стремятся сохранить первоначальную стоимость своих инвестиций и избегают снижения первоначальной стоимости инвестиций ниже определенного целевого уровня. Такое поведение инвесторов соответствует предпочтению к положительной асимметрии. [4]

Следовательно, активы, которые уменьшают асимметрию портфеля, нежелательны. Поэтому ожидаемая доходность такого актива должна включать премию за этот риск. Асимметрию можно включить в традиционную модель ценообразования. Модели, учитывающие асимметрию, рассматриваются в [Rubinshtein, 1973, Kraus, Litzenber-ger, 1976, Harvey, Siddique, 2000].

В этих моделях предполагается, что при прочих равных условиях инвесторы предпочитают активы с большей доходностью, активы с меньшим стандартным отклонением и активы с большей асимметрией. Соответственно можно рассматривать альтернативную поведенческую модель инвесторов на основе трех показателей распределения доходности активов. В [Harvey, Siddique, 2000] описывается множество эффективных портфелей в пространстве среднего, дисперсии и асимметрии. Для данного уровня дисперсии существует обратное соотношение между доходностью и асимметрией. То есть, для того, чтобы инвестор держал активы с меньшей асимметрией, они должны иметь большую доходность. То есть премия должна быть отрицательна.

Как и для дисперсии, на доходность актива влияет не асимметрия актива как такового, а вклад актива в асимметрию портфеля, то есть коасимметрия [Harvey, Siddique, 2000]. Коасимметрия должна иметь отрицательную премию. Актив с большей коасимметрией должен иметь меньшую доходность, чем актив с меньшей коасимметрией.

Результаты [Harvey, Siddique, 2000] показывают, что асимметрия помогает объяснить вариацию доходности в пространственных данных и значительно улучшает значимость модели. В работе [Harvey, 2000] показано, что если рынки полностью сегментированы, то на доходность влияет полная дисперсия и полная асимметрия. На полностью интегрированных рынках имеет значение только ковариация и коасимметрия.

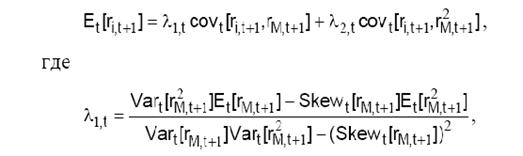

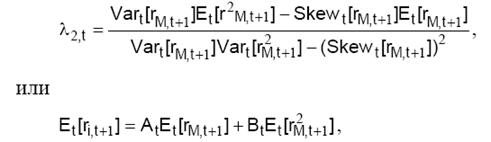

Harvey и Siddique выводят следующую модель, учитывающую асимметрию:

где At и Bt – функции рыночной дисперсии, асимметрии, ковариации и коасимметрии. Коэффициенты At и Bt аналогичны коэффи-циенту β в традиционной модели CAPM.

Harvey и Siddique ранжировали акции по историческим значениям коасимметрии и сформировали портфель S-, включающий 30% акций с наименьшим значением коасимметрии, 40% акций с промежуточными значениями коасимметрии и портфель S+, включающий 30% акций с наибольшим значением коасимметрии по отношению к рыночному портфелю. [5]

Для эконометрической проверки в работе [Harvey, Siddique, 2000] были использованы следующие модели:

μi = λ0 + λMi + λS βSi + ei

μi = λ0 + λMiβS + λSKS βSKSi + ei

где μi — среднее значение превышения доходности над безрисковой ставкой (избыточная доходность), λ0, λMi, λS и — оцениваемые параметры уравнений, — ошибки, λSKS, βSKS — бета коэффициент стандартной модели, βSi , βSKSi — бета коэффициенты активов по отношению, соответственно, к портфелю S- и спрэду между доходностью портфелей S- и S+.

Показано, что включение дополнительного фактора значительно повышает соответствие модели реальным данным. Таким образом, делается вывод о том, что в моделях ценообразования активов для развивающихся рынков необходимо учитывать уровень интеграции и, возможно, показатель коасимметрии. [4]

Похожие работы

... j и aj — свободный член регрессии. Последний член ej представляет ошибку. 2.7 Аналоги модели САРМ Модель САРМ не единственная в своем роде. Существуют другие похожие на нее модели. В данной главе я собираюсь коротко рассмотреть эти модели формирования портфеля ценных бумаг. 2.7.1 Модель Марковица Исторически сложилось так, что эконометрические методы часто (чаще, чем следовало бы) ...

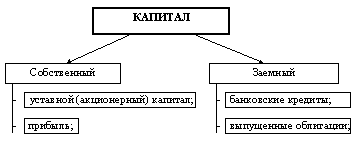

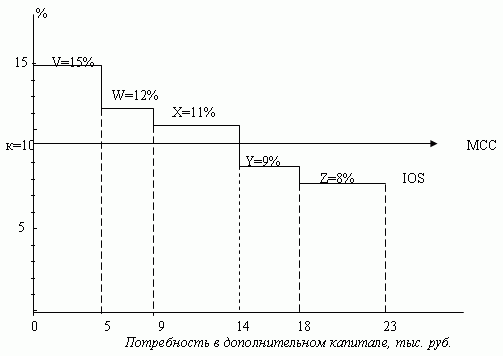

... теорий структуры капитала подробно рассматривается в главах, посвященных структуре капитала. Теория портфельного анализа и эффективность рынка Одной из базовых концепций финансового менеджмента является теория портфеля и модель оценки доходности финансовых активов. Концепция инвестиционного портфеля имеет важные следствия для многих сфер финансового управления. Например, цена капитала фирмы ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

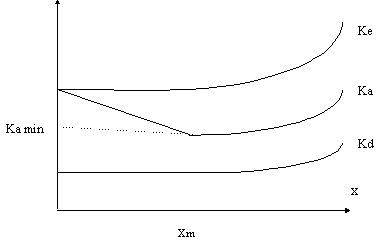

... цен акций, оценки цены капитала фирмы и т.д. Практически решение любой задачи управления капиталом фирмы связано с методологией анализа структуры капитала. Главными понятиями современной теории финансов являются цена и стоимость капитала. Необходимо отметить, что следующие ниже определения и теоретические положения применимы к предприятиям, организованным в форме открытых акционерных обществ. ...

0 комментариев