Навигация

Характеристика фінансових ризиків та способи забезпечення фінансової стабільності діяльності підприємства в умовах ринкових відносин

1.3 Характеристика фінансових ризиків та способи забезпечення фінансової стабільності діяльності підприємства в умовах ринкових відносин

Під фінансовим розуміється ризик, що виникає при здійсненні фінансового підприємництва чи фінансових угод, виходячи з того, що у фінансовому підприємництві в ролі товару виступають або валюта, або цінні папери, або кошти.

До фінансового ризику відносяться [63, c.12]:

валютний ризик;

інвестиційний ризик.

кредитний ризик;

Валютний ризик — це імовірність фінансових втрат у результаті зміни курсу валют, що може відбутися в період між заключенням контракту і фактичним виконанням розрахунків по ньому. Валютний курс, установлюваний з урахуванням купівельної здатності валют, дуже рухливий. Варто розрізняти валютний ризик для імпортера і ризик для експортера. Ризик для експортера — це падіння курсу іноземної валюти з моменту одержання чи підтвердження замовлення до одержання платежу і під час переговорів. Ризик для імпортера — це підвищення курсу валюти у відрізок часу між датою підтвердження замовлення і в день платежу.

Наступний вид фінансового ризику — інвестиційний ризик. Даний вид ризику зв'язаний зі специфікою вкладення підприємницькою фірмою коштів у різні проекти. У вітчизняній економічній літературі часто під інвестиційними маються на увазі ризики, зв'язані з вкладенням засобів у цінні папери. На нашу думку, це поняття багато ширше і містить у собі всі можливі ризики, що виникають при інвестуванні коштів.

Одним з найважливіших видів ризиків діяльності підприємницької фірми в умовах ринкової економіки є кредитний ризик. Якщо валютний та інвестиційний ризик можна віднести до фінансових ризиків зовнішньої діяльності підприємства, то кредитний ризик є ризиком внутрішньої фінансової діяльності і зв'язаний з можливістю невиконання підприємницькою фірмою своїх фінансових зобов'язань перед інвестором у результаті використання для фінансування діяльності фірми зовнішньої позики. Отже, кредитний ризик виникає в процесі ділового спілкування підприємства з його кредиторами: банком і іншими фінансовими установами; контрагентами: постачальниками і посередниками; а також з акціонерами.

Розмаїтість видів кредитних операцій визначає особливості і причини виникнення кредитного ризику: несумлінність позичальника, що одержав кредит; погіршення конкурентного положення конкретної підприємницької фірми, що одержала комерційний чи банківський кредит; несприятлива економічна кон'юнктура; некомпетентність керівництва підприємницької фірми і т.д.

Закордонні економісти виділяють майновий, моральний і діловий кредитні ризики. Діловий ризик, як правило, зв'язується зі здібностями підприємця отримувати прибуток за визначений період часу. Під моральним ризиком мається на увазі та частина ризику, що має відношення до позики грошей і залежить від моральних якостей позичальника. Майновий ризик визначається тим, чи досить власних активів позичальника для покриття обсягу кредиту.

До основних причин, які викликають фінансовий кредитний ризик в діяльності підприємства, відносяться [61, c.27]:

втрата підприємством нормативного рівня абсолютної ліквідності

активів підприємства (ризик абсолютної ліквідності активів підприємства);

втрата підприємством нормативного рівня відносної ліквідності активів у балансі підприємства (ризик відносної ліквідності активів у балансі підприємства);

- втрата підприємством нормативного рівня фінансової незалежності;

- втрата підприємством нормативного рівня фінансової стійкості по рівню джерел забезпечення запасів підприємства;

- втрата підприємством нормативного рівня платоспроможності по забезпеченню кредиторської заборгованості постачальникам, податкової заборгованості державі та поточної кредитної заборгованості банкам більш вищим рівнем дебіторської заборгованості покупців (“розрив платоспроможності”).

а) Ризик абсолютної ліквідності активів підприємства

Активи – це усе, що утворює майно підприємства, входить у його надбання і має вартість. З поняттям активів підприємства тісно зв'язане поняття його ліквідності. Ліквідність підприємства – це його здатність вчасно погашати свої боргові зобов'язання [62]. Ліквідність є основним показником фінансової стійкості підприємства, а, отже, основним критерієм оцінки ризику банкрутства. У табл. 1.1 приведена загальна класифікація оборотних активів підприємства по ступені їхнього ризику (ліквідності).

Таблиця 1.1

| Ступінь ризику активів (ризик переводу активів у платоспроможну форму розрахунків) | Вид активів підприємства |

| 1. Мінімальний ризик | Гроші в касі Гроші на розрахунковому рахунку |

| 2. Малий ризик | Кінцева готова продукція Незавершене виробництво Основна сировина і матеріали Допоміжні матеріали |

| 3. Середній ризик | Цінні папери Рахунки споживачів (Дебіторська заборгованість споживачів за відпущену продукцію) Авансовані кошти (Дебіторська заборгованість за оплачені сировину і матеріали) Рахунки службовців (Дебіторська заборгованість службовців за отримані під звіт кошти) |

| 4. Високий ризик | Дебіторська заборгованість підприємств, що знаходяться у важкому фінансовому положенні (прострочена дебіторська заборгованість) Запаси готової продукції, що вийшла з уживання Наднормативні запаси малоліквідної сировини і матеріалів для виробництва продукції |

Поняття ліквідності часто використовується в наступному трактуванні Ліквідність – це здатність активів використовуватися як безпосередній засіб платежів чи бути здатними до швидкого перетворення в грошову форму без істотної втрати своєї поточної (нинішньої) вартості.

Ризик ліквідності – це специфічна форма ризику, зв'язана з низькою ліквідністю об'єктів (майна, активів, інвестицій).

Для оцінки ступеня ліквідності використовують дві основні моделі :

- час трансформації активів у засіб платежів (гроші);

- обсяг фінансових збитків, що зв'язані з цією трансформацією.

За тимчасовим критерієм активи класифікуються в такий спосіб [61]:

миттєво ліквідні – «нульовий» час трансформації;

терміново ліквідні час трансформації менше тижня;

- високо ліквідні – час трансформації від тижня до 1 місяця;

- середньо ліквідні – час трансформації від 1 місяця до 1 кварталу;

- низько ліквідні – час трансформації більш 1 кварталу.

Збитки в процесі трансформації активів у кошти класифікуються як :

- низькі – менш 5 %;

- середні – 6 – 10 %;

- високі – 11 – 20 %;

- дуже високі – більш 20 %;

б) Ризик відносної ліквідності активів у балансі підприємства

Основна задача аналізу ліквідності балансу підприємства – це перевірка синхронності надходження і витрата фінансових ресурсів, тобто здатність підприємства розраховуватися по зобов'язаннях власним майном у визначені періоди часу. Ліквідність балансу визначається ступенем покриття зобов'язань підприємства його активами, термін перетворення яких у кошти з урахуванням ризику ліквідності відповідає терміну погашення зобов'язань [60] .

Аналіз ліквідності балансу складається в порівнянні статей активу балансу, що згруповані по ознаці ліквідності і розміщені в порядку збільшення ліквідності, зі статтями пасиву, що згруповані по ознаці термінів погашення і розміщені в порядку зменшення термінів до погашення зобов'язань .

Якщо при такому порівнянні активів вистачає, то баланс ліквідний і підприємство платоспроможне. При цьому враховується, що пасиви підприємства є сумою власного капіталу і позикових засобів (зобов'язань підприємства). Оскільки абсолютна ліквідність активів підприємства характеризується як термінами трансформації, так і рівнем фінансових втрат, то при оцінці відносної ліквідності балансу підприємства існують три ступені ризиків ліквідності (платоспроможності):

- ризик платоспроможності по позикових зобов'язаннях при ліквідній трансформації активів з частковою втратою розрахункового прибутку (беззбиткова ліквідність) ;

- ризик платоспроможності по позикових зобов'язаннях при ліквідній трансформації активів із втратою прибутку і частковою втратою власного капіталу (збиткова ліквідність );

- ризик неплатоспроможності по позикових зобов'язаннях при ліквідній трансформації активів із втратою прибутку і повною втратою власного капіталу (катастрофічно збиткова ліквідність – банкрутство);

Одночасно з розглянутими якісними показниками ліквідності є сукупність відносних аналітичних показників – коефіцієнтів ліквідності. Основними з них є коефіцієнти поточної, швидкої й абсолютної ліквідності [60].

Знаменник у всіх приведених показниках той самий – поточні пасиви, тобто термінові невідкладні платіжні зобов'язання підприємства :

1. Коефіцієнт ліквідності поточної (покриття, загальної платоспроможності):

Поточні активи * Коефіцієнт ризику ліквідності

Кл.м. = (1.1)

Поточні пасиви

2. Коефіцієнт ліквідності швидкої :

Поточні активи * Коефіцієнт ризику ліквідності ЗапасиКл.ш. = (1.2)

Поточні пасиви

3. Коефіцієнт ліквідності абсолютної :

Кошти (Каса + Кошти_розр.рахунок)

Кл.а. = (1.3)

Поточні пасиви

Критичні емпіричні значення коефіцієнтів ліквідності балансу , при яких ризики ліквідності є припустимими, складають не менш (при раціональній структурі позикових пасивів підприємства) :

Кл.м. – більше 1,0 ;

Кл.ш. – більше 0,75;

Кл.а. – більше 0,2 ;

Під раціональною структурою пасивів підприємства розуміється співвідношення позикових засобів до власного капіталу не більш 1,0 , а також іммобілізація власного капіталу в малоліквідні основні засоби підприємства не більш 2535% (тобто достатня частка маневреності власного капіталу).

Співвідношення короткострокової дебіторської та кредиторської заборгованостей – показує наскільки термінові надходження від боржників до підприємства відповідають терміновим вимогам кредиторів до підприємства:

![]() , (1.4)

, (1.4)

де: Здеб – короткострокова дебіторська заборгованість (Форма 1 строки (160+170+180+190+200+210));

Зкред – короткострокова кредиторська заборгованість(Форма 1 строки (520+530+540));

Значення цього коефіцієнту є сприятливими , якщо він перевищує 1,25[58].

Однією з найважливіших характеристик фінансового стану підприємства є фінансова стійкість. Фінансова стійкість характеризує ступінь фінансової незалежності підприємства щодо володіння своїм майном і його використання.

В табл. 1.2 наведені алгоритми розрахунків показників фінансової стійкості підприємства з використанням форм фінансової звітності – Форма 1 “Баланс” та Форма 2 “Звіт про результати фінансової діяльності”[21],[22].

Таблиця 1.2

Алгоритми розрахунку показників фінансової стійкості

| Показник | Умов. позн. | Формула для розрахунку | Джерела інформації з форм фінзвітності | ||

| ПОКАЗНИКИ ФІНАНСОВОЇ СТІЙКОСТІ |

| ||||

| 1 | Власні обігові кошти (робочий, функціонуючий капітал) (норматив > 15% власного капіталу) | Рк | Оборотні активи – короткострокові зобов'язання | Форма 1(260+270620630) | |

| 2 | Коефіцієнт забезпечення оборотних активів власними коштами (норматив>0,1) | Кзвк | Власні обігові кошти / оборотні кошти | Форма 1(380+430080) /Форма1 (260+270) | |

| 5 | Коефіцієнт забезпечення власними обіговими коштами запасів (норматив >0,2) | Кзап | Власні обігові кошти / Запаси | Форма 1(380+430080) /Форма1 (100+120 +130+140+150) | |

| 6 | Коефіцієнт покриття запасів (норматив > 1,0) | Кпз | "Нормальні" джерела покриття запасів / Запаси | Форма 1(380+430 +480080+500+520+530+540) /Форма1 (100+120 +130+140+150) | |

| 7 | Коефіцієнт фінансової незалежності (автономії), (норматив>0,5) | Кавт | Власний капітал / Валюта Пасивів балансу | Форма 1(380+430+630) /Форма1 (640) | |

| 12 | Коефіцієнт фінансової стійкості (норматив> 0,7) | Кфст | Власний капітал + довгострокові зобов ' язання / Валюта пасивів | Форма 1(380+430+480+630) /Форма1 (640) | |

Для оперативного розрахунку абсолютних показників фінансової стійкості(коефіцієнту покриття запасів оборотними коштами) вартість запасів (З) порівнюється з послідовно поширюваним переліком таких джерел фінансування [58]:

- власні оборотні кошти (НВОК);

- власні оборотні кошти і довгострокові кредити та позики (НВОК + Дп);

- власні оборотні кошти, довго та короткострокові кредити і позики (НВОК + Дп + ДФЗ).

Відповідно до забезпеченості запасів згаданими варіантами фінансування можливі чотири типи фінансової стійкості [60]:

1. Абсолютна стійкість для забезпечення запасів (З) достатньо власних оборотних коштів; платоспроможність підприємства гарантована: З < НВОК

2. Нормальна стійкість – для забезпечення запасів крім власних оборотних коштів залучаються довгострокові кредити та позики; платоспроможність гарантована:З < НВОК+Дп

3. Нестійкий фінансовий стан – для забезпечення запасів крім власних оборотних коштів та довгострокових кредитів і позик залучаються короткострокові кредити та позики; платоспроможність порушена, але є можливість її відновити: З < НВОК + Дп + ДФЗ

4. Кризовий фінансовий стан – для забезпечення запасів не вистачає “нормальних” джерел фінансування; підприємству загрожує банкрутство:

З > НВОК + Дп + ДФЗ

Забезпеченість запасів джерелами формування є сутністю фінансової стійкості, її зовнішнім проявом, а наслідком є платоспроможність (ліквідність).

Фінансова стабільність підприємства є однією із найважливіших характеристик фінансового стану підприємства. Вона пов’язана з рівнем його залежності від кредиторів та інвесторів. За різних умов, в яких функціонує підприємство, останнє для досягнення фінансової стабільності проходить різні етапи.

Кожному етапу фінансової стабільності відповідають певні її внутрішні механізми – оперативний, тактичний і стратегічний, що являють собою систему заходів, спрямованих на вирішення конкретних завдань.

Оперативний механізм фінансової стабільності – це система заходів, спрямованих, з одного боку, на зменшення розміру поточних зовнішніх зобов’язань підприємства у короткостроковому періоді, а з другого – на збільшення суми найліквідніших активів (грошей), що забезпечують термінове погашення цих зобов’язань.

Тактичний механізм фінансової стабільності, являє собою систему заходів, спрямованих на досягнення точки фінансової рівноваги підприємства у наступному періоді.

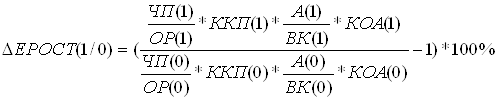

Стратегічний механізм фінансової стабільності, є винятково наступальною стратегією фінансового розвитку, яка забезпечує оптимізацію необхідних фінансових параметрів з метою прискорення економічного зростання підприємства. Тобто стратегічний механізм фінансової стабільності – це система заходів, спрямованих на підтримання досягнутої фінансової рівноваги підприємства у довгостроковому періоді. Застосовують таку модель характеристики економічного зростання підприємства DЕРОСТ(1/0) (1 –звітний період, 0 – порівняльний базовий період) [58]: (1.5)

(1.5)

ОР – чистий обсяг валового доходу від реалізації продукції;

ЧП / ОР – коефіцієнт прибутковості реалізації продукції;

ККП – коефіцієнт капіталізації чистого прибутку (частка чистого прибутку, перерахована в власний капітал після виплати дивідендів, премій та погашення збитків діяльності з чистого прибутку);

А – обсяг валюти активів підприємства;

ВК – обсяг власного капіталу підприємства;

А / ВК – коефіцієнт леверіджу активів;

КОА – коефіцієнт оборотності активів (відношення ОР/А).

Формула (1.5) після підстановок показує, що модель економічного росту підприємства, по суті, характеризується відносним зростанням частки рентабельності власного капіталу підприємства по чистому прибутку, розподіленому на зростання власних джерел капіталу підприємстваю

Фінансова стабільність – це спроможність підприємства досягати стану фінансової рівноваги при збереженні достатнього ступеня фінансової стійкості та зберігати цей стан у довгостроковій перспективі при ефективному управлінні фінансами. Складовими елементами фінансової стабільності є: фінансова рівновага підприємства – це відповідність обсягів формування та використання (споживання) власних фінансових ресурсів; ресурсна стійкість – це оптимальна структура трудових і матеріальних ресурсів підприємства; потенційна стійкість – це можливість підприємства щодо нарощування обсягів діяльності та його спроможність вийти на новий рівень фінансової рівноваги. фінансова стійкість – це такий стан фінансових ресурсів підприємства, за якого раціональне розпорядження ними є гарантією наявності власних коштів, стабільної прибутковості та забезпечення процесу розширеного відтворення.Існує багато підходів до прогнозування фінансової неплатоспроможності суб'єктів господарювання методик прогнозування банкрутства. У закордонній практиці поширення придбали дві моделі — Альтмана і Спрингейта, названі на честь їхніх авторів [58,с.68].

Модель Альтмана (розроблена в 1968 році і відома також за назвою «розрахунок Zпоказника» — інтегрального показника рівня погрози):

![]() (1.6)

(1.6)

де Х1 = (Поточні активи Поточні пасиви) / Обсяг активу;

Х2 = Нерозподілений прибуток / Обсяг активу;

Х3 = Прибуток до виплати відсотків / Обсяг активу;

Х4 = Ринкова вартість власного капіталу / Позикові засоби;

Х5 = Виторг від реалізації / Обсяг активу;

При Z < 1,8 імовірність банкрутства дуже висока; 1,8 < Z < 2,7 імовірність банкрутства середня; 2,7 < Z < 2,99 імовірність банкрутства невелика; Z > 2,99 імовірність банкрутства незначна.

РОЗДІЛ 2

АНАЛІЗ ТА ДІАГНОСТИКА ФІНАНСОВОГО СТАНУ ПІДПРИЄМСТВА ТОВ “ПРОВАНСЕ”

Похожие работы

... взаємних прав та обов'язків у зовнішньоекономічній діяльності. Договір (контракт) укладається відповідно до Закону України "Про зовнішньоекономічну діяльність" [5]та інших законів України з урахуванням міжнародних договорів України. Суб'єкти підприємницької діяльності при складанні тексту договору (контракту) мають право використовувати відомі міжнародні звичаї, рекомендації міжнародних органів ...

... взаємних прав та обов'язків у зовнішньоекономічній діяльності. Договір (контракт) укладається відповідно до Закону України "Про зовнішньоекономічну діяльність" [5]та інших законів України з урахуванням міжнародних договорів України. Суб'єкти підприємницької діяльності при складанні тексту договору (контракту) мають право використовувати відомі міжнародні звичаї, рекомендації міжнародних органів ...

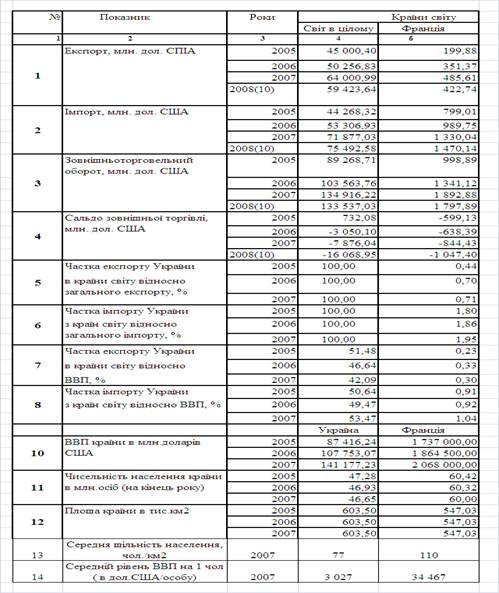

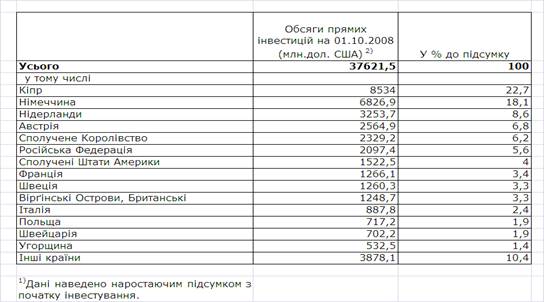

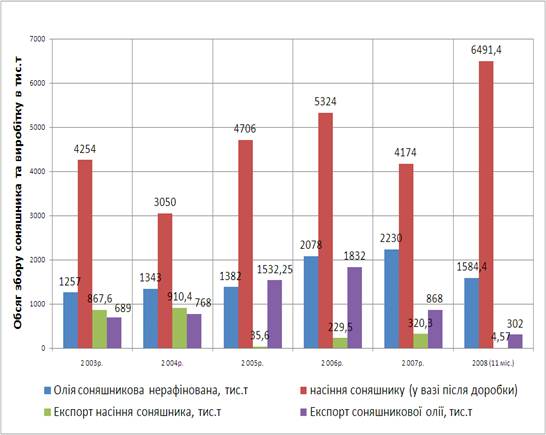

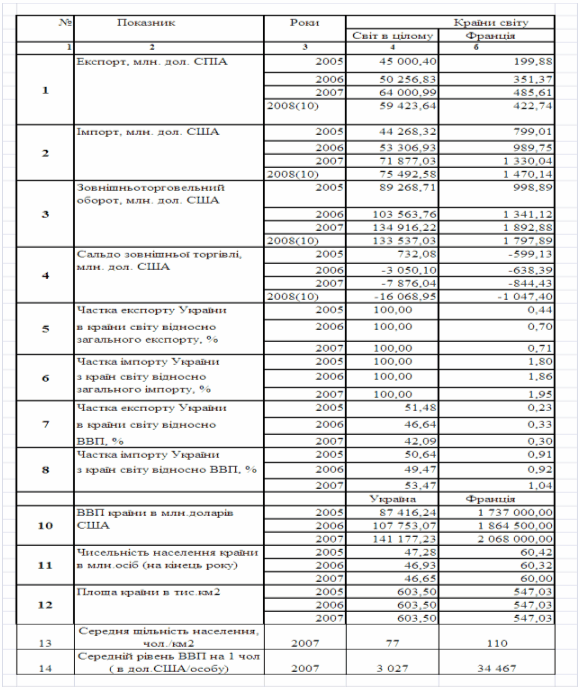

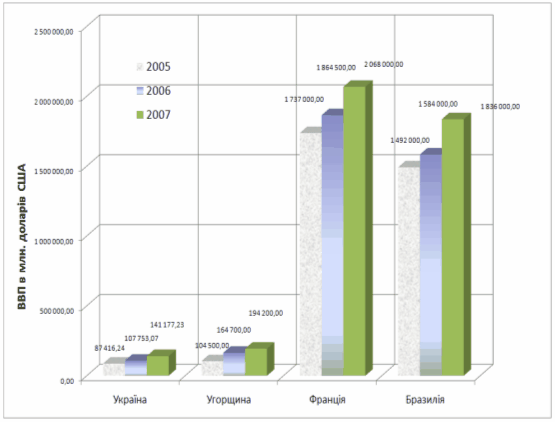

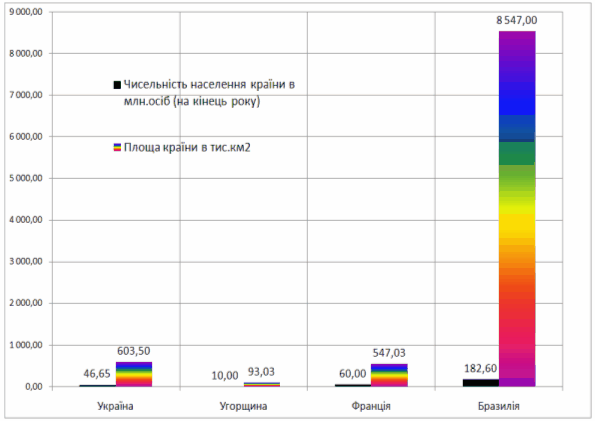

... відділом Посольства. Щоб бути чинними на території Бразилії, будь-які документи мають бути легалізовані Міністерством закордонних справ України та консульським відділом Посольства Бразилії. РОЗДІЛ 2 АНАЛІЗ ПОКАЗНИКІВ МІЖНАРОДНИХ ЕКОНОМІЧНИХ ВІДНОСИН МІЖ УКРАЇНОЮ, УГОРЩИНОЮ, ФРАНЦІЄЮ ТА БРАЗИЛІЄЮ 2.1 Рівень міжнародної торгівлі між Україною та Угорщиною, Францією і Бразилією В табл.2.1 ...

... ів до влади спекулянтів і казнокрадів. Природно, це не могло не позначитися на стані справ.2 Термідоріанський переворот – одне з найважливіших подій у новій історії. Ця подія змінила хід Великої Французької революції і Європи загалом. Розділ ІІ. Зовнішня політика 2.1 Міжнародна ситуація літом – зимою 1793р. Становлення якобінської диктатури відбувалося в години найважчих іспитів для ...

0 комментариев