Навигация

Лицензионный сбор за право проведения местных аукционов и лотерей

7. Лицензионный сбор за право проведения местных аукционов и лотерей

Сбор вносят их устроители в размере, не превышающем 10 процентов стоимости заявленных к аукциону товаров или суммы, на которую выпущены лотерейные билеты;

8. Сбор со сделок, произведенных на товарных биржах и при продаже и покупке валюты (по ставке до 0.1% от суммы сделки)

Сбор вносят участники сделки в размере, не превышающем 0,1 процента суммы сделки.

Законы, приводящие к изменению налоговых платежей, обратной силы не имеют. Ответственность за правильность исчисления и уплаты налога несет налогоплательщик.

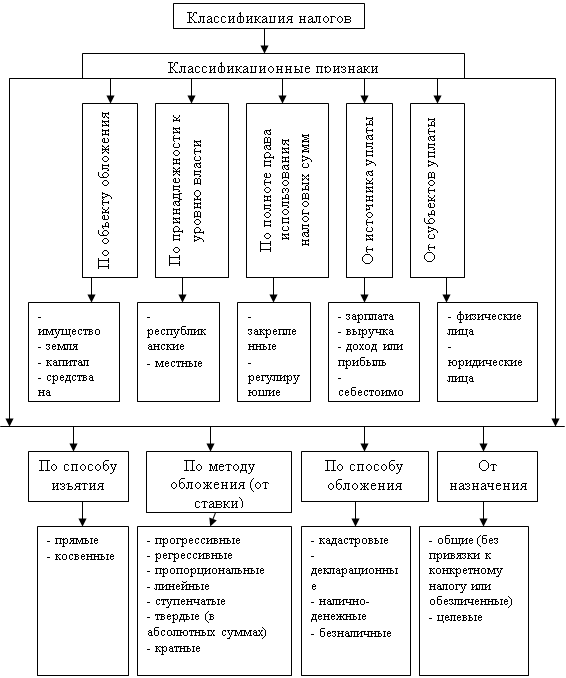

Налоги делятся на разнообразные группы по многим признакам. Они классифицируются:

- по характеру налогового изъятия (прямые и косвенные);

- по уровням управления (федеральные, региональные, местные, муниципальные);

- по субъектам налогообложения (налоги с юридических и физических лиц);

- по объектам налогообложения (налоги на товары и услуги, налоги на доходы, прибыль, налоги на недвижимость и имущество и т.д.);

- по целевому назначению налога (общие, специальные).

Прежде всего, проанализируем разделение налогов на прямые и косвенные.Прямые налоги взимаются непосредственно по ставке или в фиксированной сумме с дохода или имущества налогоплательщика, так что он ощущает их в виде недополучения дохода. К прямым налогам относятся подоходный налог с физических лиц, налог на прибыль корпораций, имущественные налоги, налоги с наследств и дарений, земельный налог, налоги, регулирующие процессы природопользования, и ряд других.

Косвенные налоги взимаются иным, менее «заметным» образом, посредством введения государственных надбавок к ценам на товары и услуги, уплачиваемых покупателем и поступающих в государственный бюджет. К косвенным налогам относятся акцизные налоги, таможенные пошлины (налоги на экспорт и импорт), налоги на продажу, налог с оборота, налог на добавленную стоимость. Косвенные налоги именуют еще безусловными в связи с тем, что они не связаны непосредственно с доходом налогоплательщика и взимаются вне зависимости от конечных результатов деятельности, получения прибыли.

Прямые налоги распространяются на стадии производства и реализации продукции, косвенные – в большей степени регулируют процессы распределения и потребления. Поэтому если прямые налоги – это налоги на доходы, то косвенные можно в определенном смысле считать налогами на расходы, подчеркивая тем самым, что они в большей мере относятся к стадии потребления в условиях равновесной экономики.

Налоги могут взиматься следующими способами:

1) кадастровый (от слова кадастр – таблица, справочник), когда объект налога дифференцирован на группы по определенному признаку. Перечень этих групп и их признаки заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Так ой метод характерен тем, что величина налога не зависит от доходности объекта.

Примером такого налога может служить налог на владельцев транспортных средств. Он взимается по установленной ставке от мощности транспортного средства, не зависимо от того, используется это транспортное средство или простаивает.

2) на основе декларации:

Декларация – документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода лицом, получающим доход.

Примером может служить налог на прибыль.

3) у источника:

Этот налог вносится лицом, выплачивающим доход. Поэтому оплата налога производится до получения дохода, причем получатель дохода получает его уменьшенным на сумму налога.

Практическая часть

22. Современный этап развития предпринимательства начался:

А) с 1945 г.;

B) c 1998 г.;

C) с 1991 г.;

D) с 2000 г.

Ответ: С.

1991 г. – период перестройки советской экономики. Хотя частная собственность и частное предпринимательство были официально признаны на союзном уровне только в принятом 4 апреля 1991 г. Законе СССР «Об общих началах предпринимательства граждан в СССР», самые первые шаги перестройки, на деле способствовавшие созданию некоторых предпосылок для полуофициальной частнопредпринимательской деятельности, относятся к периоду конца 1988–1989 г. Широкое и активное развитие с частнопредпринимательских экономических структур началось лишь в 1990 г. До официального санкционирования частнопредпринимательской деятельности в 1990–1991 гг. всплеск ее в официальной экономике был связан также с развитием совместного предпринимательства, внешнеэкономической деятельностью советских предприятий, а также с развитием крестьянских (фермерских) хозяйств. В 1991 г., после официальной реабилитации частной собственности и частнопредпринимательской деятельности на республиканском и союзном уровнях развитие предпринимательских структур, прежде всего инфраструктуры бизнеса, стало характеризоваться достаточно высокими темпами. Так, в мае 1991 г. в стране насчитывалось уже 170 бирж. С предпринимательским сектором советской экономики так или иначе было связано примерно 50 млн. человек, что составляло более 1/3 всех занятых в народном хозяйстве. Также, постановление Совета Министерств РСФСР «О мерах по поддержке и развитию малых предприятий в РСФСР» (июль 1991 г.) определяло организационно-экономические условия развития малых предприятий, устанавливало налоговые льготы для них, уравнивало в правах малые предприятия разных форм собственности.

Заключение

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Существование любого современного государства неразрывно связано с налогами. Каждый человек в какой-то мере ощущает это на себе. Бенджамин Франклин писал, что «платить налоги и умереть должен каждый». Данный принцип заложен и в российском законодательстве: «Каждый обязан платить законно установленные налоги и сборы».

Налоговый механизм используется для экономического воздействия государства на общественное производство, его динамику и структуру, на состояние научно-технического прогресса.

Применение налогов является одним из экономических методов управления и обеспечения взаимосвязи общегосударственных интересов с коммерческими интересами предпринимателей, предприятий независимо от ведомственной подчиненности, форм собственности и организационно – правовой формы предприятия.

Посредством налогов государство воздействует на определенные общественные процессы, выполняет контрольные функции, выступает гарантом конституционного права.

Налоговый механизм любого государства состоит из совокупности организационных принципов. Для обеспечения стабильного развития всякая страна должна учитывать и строго соблюдать все базовые принципы налогообложения. На них должна основываться налоговая политика страны, налоговые законы не должны приниматься и проводиться в нарушение этих принципов, суды должны разрешать налоговые споры в духе этих налоговых принципов, даже если они и не выражены прямо в форме конкретной нормы закона или иного правового документа (если налоговые правила допускают неоднозначные толкование или намеренно оставляют вопрос на усмотрение исполнительной власти).

Налоги играют важнейшую роль среди государственных доходов, так как они составляют более 80% доходной части федерального бюджета.

Изъятие государством в свою пользу определенной части валового внутреннего продукта в виде обязательного взноса и составляет сущность налога. Взносы осуществляют основные участники производства валового внутреннего продукта:

работники, своим трудом создающие материальные и нематериальные блага и получающие определенный доход;

хозяйствующие субъекты, владельцы капитала.

За счет налоговых взносов формируются финансовые ресурсы государства, аккумулируемые в его бюджете и внебюджетных фондах. Экономическое содержание налогов выражается, таким образом, взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства – с другой, по поводу формирования государственных финансов.

Список литературы

1. Маркс К., Энгельс Ф. Соч. Т. 4. С. 308.

2. Налоги и налогообложение: Учебник / Д.Г. Черник и др. – М.: ИНФРА – М, 2001.

3. Налоги и налогообложение: Учеб. пособие / Перов А.В., Толкушин А.В. – М.: Юрайт-Издат, 2004.

4. Налоги и налоговое право: Учебное пособие/ Под ред. А.В. Брызгалина. – М.: «Аналитика – Пресс», 1997.

5. Мамрукова О.И. Налоги и налогообложение. Курс лекций: Учеб. Пособие. Издание 3-е, доп. и испр. – М.: Омега – Л, 2003. – 296 с.

6. Финансы, деньги, кредит: Учебник / Под ред. О.В. Соколовой. – М.: Юристъ, 2000. – 784 с.

7. «Налоговый кодекс РФ» – М.: Омега – Л. 2004. – 492 с.

Похожие работы

... за отчетным предоставляют налоговым органам декларацию о сумме начисленных сборов. Уплата налога производиться не позднее 22 числа месяца, следующего за отчетным. III. ПУТИ УСОВЕРШЕНСТВОВАНИЯ НАЛОГООБЛОЖЕНИЯ В РБ. 3.1. Изменения налоговой нагрузки в 1993-2005 г.г. Высокая налоговая нагрузка – одна из причин низкой конкурентоспособности отечественной продукции. Ситуацию в реальном секторе ...

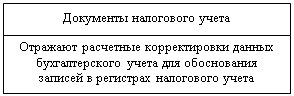

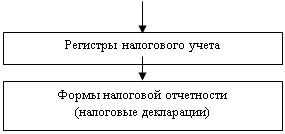

... деятельности 3. Анализ расчетов Калинковичского райпо по налогам и сборам, пути его совершенствования 3.1 Информационное обеспечение и общая методика анализа расчетов плательщика по налогам и сборам Информационное обеспечение анализа расчетов по налогам и сборам основывается на данных бухгалтерского учета, финансовой и налоговой отчетности. Новым источником являются регистры налогового ...

... . Классификация налогов представляет собой разделение всей совокупности налогов на подмножества по определенным классификационным признакам. В зависимости от целей и особенностей проводимой работы способы классификации налогов могут быть различными. В настоящее время можно выделить следующие наиболее распространенные направления классификации налогов: Классификация налогов в зависимости от ...

... политики государства. 5) Социальная – поддержание социального равновесия путем уменьшения неравенства в реальных доходах отдельных групп населения. Итак, функции налогов выявляют их социально-экономическую сущность, выражающуюся в принудительном изъятии определенной части доходов у предприятий и населения, имеющих объекты налогообложения. Каждая функция отражает определенную сторону налоговых и ...

0 комментариев