Навигация

Налоговый статус, ликвидность и страхование облигаций

2.6 Налоговый статус, ликвидность и страхование облигаций

Некоторые виды облигаций предоставляют инвесторам налоговые преимущества. Так, например, проценты, выплачиваемые по казначейским облигациям США, не облагаются налогами штатов и местных органов власти; проценты по большинству муниципальных обязательств не подлежат обложению федеральным налогом, а во многих случаях – также и местным подоходным налогом. Инвестор обычно предпочитает получать налогооблагаемый доход или, наоборот, доход, с которого не взимаются налоги, в зависимости от ступени налоговой шкалы, к которой относится его доход, а также от разницы между прибылью от налогооблагаемых и освобожденных от налогов облигаций (не только на настоящий момент, но и за весь период до срока погашения). Решение по поводу инвестирования в налогооблагаемые или свободные от налогов облигации также зависит от того, держит ли инвестор бумаги на счете с отложенным платежом налогов или с налоговыми льготами (таковы, например, пенсионные счета, счета 40l(k) или IRA).

Безналоговые муниципальные облигации имеют доходность к погашению примерно на 20—30% ниже, чем аналогичные, но подлежащие налогообложению, так как купонные платежи по муниципальным облигациям освобождены от федерального подоходного налога. Однако налог может иным образом влиять на цену и процентную ставку облигации. Например, любая продажа со скидкой облигаций с низкой купонной ставкой, подлежащих налогообложению, предполагает доход двух видов: купонные платежи и выигрыш от роста цен. В США оба вида облагаются налогом как обычные доходы, но во втором случае налог может быть отложен до продажи или до срока погашения, если облигация была продана по номинальной цене. Это наводит на мысль о том, что такие недооцененные рынком облигации имеют налоговые преимущества из-за указанной отсрочки. В результате их доходность до налогообложения должна быть более низкой, чем по подлежащим налогообложению облигациям с высокой купонной ставкой и одинаковыми остальными параметрами, т.е. внутренняя стоимость облигации с низкой купонной ставкой будет немного больше стоимости облигаций с высокой купонной ставкой.

Ликвидность означает возможность для инвестора быстро и без существенных финансовых потерь продать свои активы. Примером неликвидного актива может быть что-то, что можно коллекционировать, например картины. Инвестор, обладающий картиной Ван-Гога, может оказаться вынужденным продать ее по относительно низкой цене, если он хочет сделать это в течение часа. Если бы продажа могла быть отложена на некоторое время для проведения публичного аукциона, то несомненно цена была бы гораздо выше. Наоборот, инвестор, у которого собственный капитал в $1 000 000 вложен в акции 1ВМ, при их продаже в течение часа, возможно, получит за них примерно столько же, сколько обычно получают продавцы акций 1ВМ. Более того, маловероятно, что ожидание может увеличить выручку от продажи таких ценных бумаг. Так как большая часть облигаций покупается и продается через дилеров, ликвидность облигации всегда можно определить по разнице между ценами покупки и продажи, устанавливаемыми дилерами. У облигаций, пользующихся большим спросом и имеющих высокое предложение, эта разница меньше, чем у тех, торговля которыми ведется пассивно. Это происходит из-за того, что дилер более подвержен риску, когда имеет дело с пассивными бумагами. Причиной этого риска являются облигации, которыми владеет дилер, а именно тот факт, что изменения ставки процента могут вызывать финансовые потери по этим облигациям. Соответственно облигации, которые активно покупаются и продаются, должны иметь более низкую доходность к погашению и более высокую внутреннюю стоимость, чем пассивные облигации при прочих равных условиях.

Кредитное качество может быть улучшено за счет страхования облигации. Специализированные страховые компании, обслуживающие рынок бумаг с фиксированным доходом, гарантируют инвесторам своевременную выплату основного долга и процентов по застрахованным ими облигациям. В США крупнейшими фирмами по страхованию облигаций являются MBIA, AMBAC, FGIC и FSA. Большинство подобных компаний имеют, по крайней мере, один кредитный рейтинг из трех «А», присвоенный рейтинговым агентством общенационального масштаба. Застрахованные облигации, в свою очередь, приобретают такой же рейтинг, базирующийся на размерах капитала страховщика и его ресурсов, предназначенных для выплаты денег по требованиям. Исторически подобная деятельность была сосредоточена в сфере муниципальных облигаций, однако страховщики облигаций также предоставляют гарантии по обязательствам, обеспеченным ипотеками и активами и постепенно продвигаются на рынки, торгующие другими типами бумаг.

Глава 3. Анализ доходности облигации

Облигации приобретаются инвесторами с целью получения дохода. Процентный (или купонный) доход измеряется в денежных единицах. Чтобы иметь возможность сравнивать выгодность вложений в разные виды облигаций (и других ценных бумаг), следует сопоставить величину получаемого дохода с величиной инвестиций (ценой приобретения ценной бумаги).

В общем случае, доход по купонным облигациям имеет две составляющие: периодические выплаты и курсовая разница между рыночной ценой и номиналом. Поэтому такие облигации характеризуются несколькими показателями доходности: купонной, текущей (на момент приобретения) и полной (доходность к погашению).

Купонная доходность задается при выпуске облигации и определяется соответствующей процентной ставкой. Ее величина зависит от двух факторов: срока займа и надежности эмитента.

Чем больше срок погашения облигации, тем выше ее риск, следовательно тем больше должна быть норма доходности, требуемая инвестором в качестве компенсации. Не менее важным фактором является надежность эмитента, определяющая «качество» (рейтинг) облигации. Как правило, наиболее надежным заемщиком считается государство. Соответственно ставка купона у государственных облигаций обычно ниже, чем у муниципальных или корпоративных. Последние считаются наиболее рискованными.

Поскольку купонная доходность при фиксированной ставке известна заранее и остается неизменной на протяжении всего срока обращения, ее роль в анализе эффективности операций с ценными бумагами невелика. Однако если облигация покупается (продается) в момент времени между двумя купонными выплатами, важнейшее значение при анализе сделки, как для продавца, так и для покупателя, приобретает производный от купонной ставки показатель – величина накопленного к дате операции процентного (купонного) дохода (accrued interest).

Накопленный купонный доход – НКД

В отечественных биржевых сводках и аналитических обзорах для обозначения этого показателя используется аббревиатура НКД (накопленный купонный доход). Причитающаяся участникам сделки часть купонного дохода может быть определена по формуле обыкновенных, либо точных процентов. Накопленный купонный доход на дату сделки можно определить по формуле:

![]() ,

,

где CF – купонный платеж; t – число дней от начала периода купона до даты продажи (покупки); N – номинал; k – ставка купона; m – число выплат в год; В = {360, 365 или 366} – используемая временная база (360 для обыкновенных процентов; 365 или 366 для точных процентов).

Рассчитанное значение по этой формуле будет представлять собой часть купонного дохода, на которую будет претендовать продавец. Свое право на получение части купонного дохода он может реализовать путем включения величины НКД в цену облигации.

В процессе анализа эффективности операций с ценными бумагами, для инвестора существенный интерес представляют более общие показатели – текущая доходность (current yield – Y) и доходность облигации к погашению (yield to maturity – YTM). Оба показателя определяются в виде процентной ставки.

Текущая доходность (current yield – Y)

Если известна курсовая цена облигации и величина процентного дохода, то можно определить так называемую текущую доходность облигации. Текущая доходность облигации с фиксированной ставкой купона определяется как отношение периодического платежа к цене приобретения.

![]()

где Rr –текущая доходность; D – процентный доход в денежных единицах; Р – цена облигации.

Текущая доходность продаваемых облигаций меняется в соответствии с изменениями их цен на рынке. Однако с момента покупки она становится постоянной (зафиксированной) величиной, так как ставка купона остается неизменной. Нетрудно заметить, что текущая доходность облигации приобретенной с дисконтом будет выше купонной, а приобретенной с премией – ниже.

Показатель текущей доходности не учитывает вторую составляющую поступлений от облигации – курсовую разницу между ценой покупки и погашения (как правило – номиналом). Поэтому он не пригоден для сравнения эффективности операций с различными исходными условиями.

В качестве меры общей эффективности инвестиций в облигации используется показатель доходности к погашению.

Доходность к погашению (yield to maturity – YTM)

Если инвестор собирается держать облигацию до погашения, ьл он может сопоставить все полученные по облигации доходы (процентные платежи и сумму погашения) с ценой приобретения облигации. Полученная таким способом величина называется доходностью к погашению или внутренней нормой прибыли.

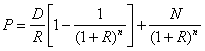

Если известна цена облигации, то доходность к погашению можно определить методом последовательных приближений, используя следующие формулы:

FVn= PV *(1+R)n, и

Где FV – будущая стоимость денег (future value); PV – настоящая или текущая стоимость денег (present value); R – норма дисконта (discount rate); n – число лет; Р – цена облигации; D – процентный доход в денежных единицах; N – номинал облигации.

Доходность к погашению представляет собой процентную ставку (норму дисконта), устанавливающую равенство между текущей стоимостью потока платежей по облигации PV и ее рыночной ценой P.

При этом в указанные формулы следует подставлять различные значения R, и для каждого значения R определять соответствующее значение цены. Если для выбранного значения R мы получаем цену выше заданного значения цены (P), то следует увеличить значение R и найти новое значение P. Если получено значение P ниже заданной цены, то необходимо уменьшить R. Такие действия необходимо продолжать до тех пор, пока расчетная цена не совпадет с заданной ценой. Полученное таким образом значение R и будет являться доходностью облигации к погашению или внутренней номой прибыли облигации.

Доходность к погашению YTM – это процентная ставка в норме дисконта, которая приравнивает величину объявленного потока платежей к текущей рыночной стоимости облигации. По сути, она представляет собой внутреннюю норму доходности инвестиции (internal rate of return – IRR).

Реальная доходность облигации к погашению будет равна YTM только при выполнении следующих условий.

Похожие работы

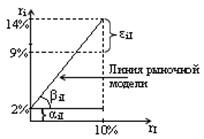

... доходов, прибыли; - неопределенность финансовых результатов в будущем; - шанс какого-либо исхода, благоприятного или неблагоприятного. Финансовый риск всегда связан с финансовым активом. Характеристика финансовых активов – доходность и риск (r(t)). Доходность финансового актива – это годовая процентная ставка, отражающая отдачу на капитал, вложенный в финансовый актив. r(t) – ожидаемая ...

... финансово-хозяйственной деятельностью заемщика. Следовательно, выпуск облигаций открывает для предприятий прямой источник привлечения инвестиций, в то же время не затрагивает отношения собственности. Глава 3. Выпуск, регистрация и обращение корпоративной облигации 3.1 Эмиссия корпоративных облигаций Компания, которой впервые предложено осуществить выпуск ценных бумаг, должна четко ...

... , находящихся в обращении. Говоря о продолжительности такого рода, имеют в виду срок до погашения облигаций. Новый выпуск ценных бумаг может осуществляться в виде облигаций, рассчитанных на 25 лет, однако через 5 лет он (этот выпуск) будет иметь только 20 лет, остающихся до срока погашения. По критерию сроков погашения можно выделить два типа облигаций: срочные выпуски и серийные. Срочные ...

... ценных бумаг связано с процедурой андеррайтинга. Именно на андеррайтера возлагается решение всех организационных, технологических, аналитических и других задач, направленных на «выпуск в свет» корпоративных облигаций. Между эмитентом и организатором размещения заключается соответствующее соглашение, регламентирующее взаимоотношения (права и обязанности) двух сторон в процессе размещения ценных ...

0 комментариев