Навигация

Приклад заповнення декларації про доходи фізичних

2.1 Приклад заповнення декларації про доходи фізичних

осіб 2007 року

Декларація за 2006 рік в 2007 році подається за формою додатка 1 до Інструкції про оподаткування доходів фізосіб від заняття підприємницькою діяльністю, затвердженою наказом ДПІ України від 21.04.93 р. № 12. Органи податкової інспекції зобов’язані забезпечити платників податку безоплатно бланками Декларації і надати допомогу в заповненні декларації та проведенні розрахунків.

Обов’язок подачі Декларації відповідно до Закону України від 22.05.03 р. № 889-IV «Про податок з доходів фізичних осіб» (далі — Закон № 889) покладено на фізосіб-резидентів, що одержали протягом минулого року оподатковуваний дохід, який не був відображений в податкових звітах осіб, що виплатили цей дохід:

- від нерезидентів (як юридичних, так і фізичних осіб) — тому що нерезиденти не є податковими агентами і не зобов’язані звітувати перед податковою інспекцією України про виплачені доходи;

- від здійснення операцій з інвестиційними активами (продажу цінних паперів, корпоративних прав і т.д.) — у випадку продажу цих активів фізособам, які відповідно до законодавства не є податковими агентами і не зобов’язані подавати до податкової інспекції звіт про виплачений дохід;

- у вигляді нецільової благодійної допомоги від іншої фізособи в розмірі, що перевищив розмір неоподатковуваної нецільової благодійної допомоги, установленої пп. 6.5.1 Закону № 889 (в 2006 році цей розмір склав 680,00 грн);

- від надання майна в оренду фізособам;

- у вигляді виграшу в ігорних закладах. Ігорні заклади при виплаті виграшу утримують з нього ПДФО за ставкою 30 %. На руки тому, хто виграв, ігорний заклад видає довідку про суму виграшу і суму утриманого з нього податку. Форма цієї довідки встановлена Порядком обліку доходів фізичних осіб в ігорних закладах і персоніфікації таких осіб від 20.10.03 р. № 494. Суму доходу і суму утриманого з нього податку фізособа зобов’язана відобразити в Декларації;

- від фізосіб, які не є суб’єктами підприємницької діяльності (у вигляді подарунка, спадщини і т.д.);

- інші оподатковувані доходи минулого року, з яких не було утримано ПДФО (додаткове благо, отримане не від роботодавця; дохід, самостійно виявлений торік фізособою - платником податку або нарахований податковим органом; сума заборгованості, за якою минув строк позовної давності і т.д.).

Декларація заповнюється фізособою - платником податку українською мовою самостійно або фізособою, уповноваженою здійснювати це заповнення. До другої категорії осіб відносяться опікуни (піклувальники), уповноважені подавати декларацію за неповнолітніх або недієздатних осіб, що перебувають на їхньому піклуванні; спадкоємці, розпорядники майна, уповноважені подавати декларацію за померлих фізосіб; державні виконавці, уповноважені подавати декларацію за фізосіб, оголошених у встановленому законом порядку банкрутами. Заповнена уповноваженою особою декларація вимагає нотаріального посвідчення.

Для заповнення Декларації необхідно за всіма видами доходів одержати в бухгалтерії юрособи або від фізособи - суб’єкта підприємницької діяльності (СПД) за місцем одержання доходу довідку. Типової форми таких довідок не встановлено, тому довідки заповнюються в довільній формі із зазначенням реквізитів особи, що видає довідку, виду і суми нарахованого доходу і утриманого з нього ПДФО (якщо такий був утриманий). Оригінал довідки про дохід у вигляді зарплати додається до декларації. До декларації необхідно додати також квитанції (прибуткові ордери) банку про сплату фізособою, що подає декларацію, сум ПДФО, нарахованих по цих доходах (якщо ПДФО уже був сплачений до моменту подання декларації).

Якщо дохід був отриманий від фізособи - не СПД, то Декларація заповнюється на підставі договору дарування, свідоцтва про право на спадщину, договору купівлі-продажу і т.д. Якщо дохід був отриманий від нерезидентів, то Декларація заповнюється на підставі документів, що підтверджують одержання такого доходу, завірених і легалізованих у консульській установі країни, з якої був отриманий цей дохід. Подавати зазначені документи разом з декларацією не потрібно.

Декларація подається до органів державної податкової інспекції за місцем проживання фізособи. Фізособи - резиденти, що виїжджають за кордон на постійне місце проживання, зобов’язані подати декларацію за 60 календарних днів, до їх від’їзду.

Декларація може бути подана фізособою особисто або надіслана до органу податкової інспекції поштою не пізніше ніж за 10 днів до закінчення строків подання декларації. Орган податкової інспекції, до якого фізособою була подана декларація про доходи, зобов’язаний протягом 30 календарних днів від дня її одержання визначити суму податкового зобов’язання і надіслати цій фізособі податкове повідомлення з цими даними. Фізособа зобов’язана сплатити зазначену в податковому повідомленні суму ПДФО й одержати в органі податкової інспекції або довідку про цю сплату, або довідку про відсутність податкових зобов’язань з ПДФО, що подається органам митного контролю під час перетинання митного кордону у випадку виїзду за кордон.

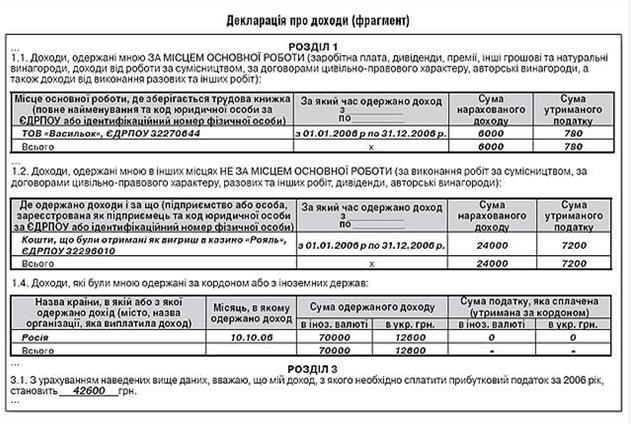

Приклад 1

Фізособа одержала в 2006 році зарплати — 6000,00 грн, виграла в казино — 24000,00 грн, одержала авторської винагороди з Росії — 12600,00 грн. Розділ 1 і 3 Декларації про доходи такої фізособи буде виглядати так:

Фізособи, які не подали декларацію про доходи у встановлений термін або показали в цій декларації перекручені дані, несуть адміністративну відповідальність за ст. 1641 Кодексу України про адміністративні правопорушення. Відповідно до цієї статті фізособа може одержати попередження, або піддатися штрафу в розмірі від трьох до восьми неоподатковуваних мінімумів доходів громадян.

Але у випадку виявлення в ході перевірки податкової інспекції фактів, які свідчать про те, що неподання або перекручування декларації пов’язане з утаюванням доходів з метою відходу від сплати податків, то фізособа несе вже зовсім іншу відповідальність.

Якщо мова йде про несплату податків у сумі менше 17000 грн., то фізособа відплатиться:

- адміністративним штрафом за неподання декларації;

- штрафом у розмірі від 5 до 50 відсотків від суми несплаченого податку, залежно від того, який з розділів статті 17 Закону України «Про порядок погашення зобов’язань платників податків перед бюджетами та державними цільовими фондами» від 21.12.01 р. № 2181-ІІІ буде застосований до такого платника податків;

- сплатою суми податкового зобов’язання з виявленого в ході перевірки доходу.

Якщо ж мова йде про утаювання сум, податкові зобов’язання за якими перевищують 17000 грн., то така фізособа буде притягнута до кримінальної відповідальності відповідно до статті 312 Кримінального кодексу України:

- якщо ці дії призвели до фактичного ненадходження до бюджету коштів у значних розмірах (від 17000 грн.), накладається штраф від трьохсот до п’ятисот неоподатковуваних мінімумів доходів громадян.

- якщо ці дії призвели до фактичного ненадходження до бюджету коштів в особливо великих розмірах (85000 грн.), особа карається позбавленням волі на строк від п’яти до десяти років з конфіскацією майна.

Похожие работы

... ідності досягнення збалансованості витрат бюджету з його доходами; - доступність – забезпечення дохідливості норм податкового законодавства для платників податків і зборів. У ході реалізації податкової політики в Україні перший із названих принципів порушується найчастіше. Прикладом цього може бути і введення в дію нових законів “Про оподаткування прибутку підприємств” та “Про податок на ...

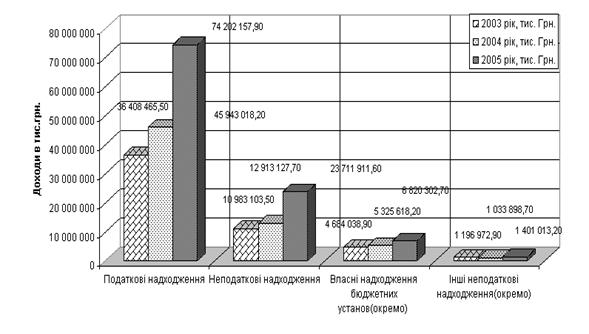

... рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни. РОЗДІЛ 3 ПЕРСПЕКТИВИ РОЗВИТКУ ТА УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ 3.1 Реформування податкової системи України Досвід країн із ринковою економікою ...

... , часті зміни в законодавстві створюють серйозні перешкоди к інвестуванню капіталу з-за кордону в Україну, що дуже негативно відображається на економічній ситуації. 2. Аналіз митної політики України на сучасному етапі 2.1 Характеристика митних тарифів Для глибшого усвідомлення ролі митного оподаткування у регулюванні економічних і соціальних процесів варто проаналізувати розвиток митно- ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

0 комментариев