Навигация

Налог на доходы и прибыль

1. Налог на доходы и прибыль.

Объектом налогообложения налогом на прибыль признается валовая прибыль. Валовой прибылью в целях Закона РБ от 22.12.1991 № 1330-XII "О налогах на доходы и прибыль" (далее – Закон № 1330-XII) для белорусских организаций признается сумма прибыли от реализации товаров (работ, услуг), иных ценностей (включая основные средства), имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям. Налоговой базой налога на прибыль признается денежное выражение валовой прибыли, определяемой в соответствии с Законом № 1330-XII, подлежащей налогообложению. Прибыль организаций облагается налогом по ставке 24 %.

Организации, осуществляющие производство лазерно-оптической техники, у которых доля этой техники в стоимостном выражении в общем объеме их производства составляет не менее 50 %, уплачивают налог по ставке 10 %.

Налог на прибыль организаций и учреждений, получаемую от деятельности, связанной с культурно-бытовым, торговым и иными видами обслуживания населения и строительством в зонах последующего отселения и с правом на отселение, взимается по ставке, уменьшенной на 30 %. Перечни таких организаций и учреждений устанавливаются Советом Министров РБ.

По ставке 15 % облагаются налогом:

– вновь создаваемые на территориях, включенных в зоны последующего отселения и с правом на отселение, юридические лица, реализующие инвестиционные проекты, получившие положительное заключение государственной комплексной экспертизы, – в течение пяти лет со дня государственной регистрации этих юридических лиц;

– действующие на указанных территориях юридические лица, реализующие инвестиционные проекты, получившие положительное заключение государственной комплексной экспертизы, – в течение пяти лет с года, следующего за годом включения их в перечень таких юридических лиц. Перечень действующих на территориях специального экономического регулирования юридических лиц, реализующих инвестиционные проекты, утверждается Советом Министров РБ по представлению Брестского, Гомельского и Могилевского областных исполнительных комитетов.

Прибыль, полученная от реализации высокотехнологичных товаров (работ, услуг) собственного производства (кроме торговой и торгово-закупочной деятельности) организациями, включенными в перечень высокотехнологичных организаций, утверждаемый Президентом РБ, облагается налогом по ставке, уменьшенной на 50 %

2.Налог на доходы от осуществления лотерейной деятельности по республиканским и международным лотереям.

3. Налог на добавленную стоимость. Объектом обложения являются Обороты по реализации товаров (работ, услуг), имущественных прав на территории Республики Беларусь, в т.ч.:

– обороты по реализации товаров (работ, услуг), имущественных прав, реализуемых своим работникам;

– обороты по обмену товарами (работами, услугами), имущественными правами;

– обороты по безвозмездной передаче товаров (работ, услуг), имущественных прав;

– передача товаров (результатов выполненных работ, оказанных услуг), имущественных прав по соглашению о предоставлении отступного, а также предмета залога залогодателем залогодержателю (кредитору) при неисполнении обеспеченного залогом обязательства в случаях, предусмотренных законодательством Республики Беларусь;

– передача лизингодателем объекта лизинга лизингополучателю;

– передача арендодателем объекта аренды арендатору;

– прочее выбытие товаров сверх норм естественной убыли, прочее выбытие основных средств и нематериальных активов, неустановленного оборудования и объектов незавершенного капитального строительства;

– товары, ввозимые на таможенную территорию Республики Беларусь (за исключением товаров, указанных в ст. 4 Закона РБ от 19.12.1991 № 1319-XII "О налоге на добавленную стоимость") (далее – Закон об НДС).

Налоговая база при реализации товаров (работ, услуг), имущественных прав определяется с учетом положения п. 4 ст. 6 Закона об НДС как стоимость этих товаров (работ, услуг), имущественных прав, исчисленная исходя из:

– применяемых цен (тарифов) на товары (работы, услуги), имущественные права с учетом акцизов (для подакцизных товаров) без включения в них налога;

– регулируемых розничных цен (тарифов), включающих в себя налог.

4. Акцизы. Акцизами облагаются следующие товары (продукция):

– спирт гидролизный технический;

– спиртосодержащие растворы, за исключением:

а) растворов с денатурированными добавками;

б) спиртосодержащих лекарственных средств, разрешенных к промышленному производству, реализации и медицинскому применению на территории Республики Беларусь в порядке, установленном законодательством Республики Беларусь;

в) спиртосодержащих лекарственных средств, изготавливаемых в аптеках по индивидуальным назначениям (рецептам) врача или требованиям (заявкам) организации здравоохранения, включая гомеопатические лекарственные средства;

г) спиртосодержащих средств и препаратов ветеринарного назначения, допущенных к производству и (или) применению на территории Республики Беларусь в установленном законодательством порядке;

д) спиртосодержащих парфюмерно-косметических средств;

– алкогольная продукция (спирт питьевой, водка, ликероводочные изделия, коньяк, вино и иная алкогольная продукция, за исключением коньячного спирта и виноматериалов);

– пиво;

– табачная продукция;

– автомобильные бензины, дизельное топливо, иное топливо, используемое в качестве автомобильного, масло для дизельных и (или) карбюраторных (инжекторных) двигателей;

– микроавтобусы и автомобили легковые (коды по ТН ВЭД РБ – 8702, 8703 и 8704), в т.ч. и переоборудованные в грузовые, вне зависимости от рабочего объема двигателя, за исключением легковых автомобилей, предназначенных для профилактики и реабилитации инвалидов

5. Налог на приобретение автомобильных транспортных средств. Сбор за проезд автомобильных транспортных средств иностранных государств по автомобильным дорогам общего пользования Республики Беларусь. Согласно ст. 9 Закона РБ от 23.12.1991 № 1339-XII "О дорожных фондах в Республике Беларусь" (далее – Закон № 1339-XII) организации, финансируемые из бюджета (бюджетные организации), признаваемые таковыми в соответствии со ст. 16 Общей части Налогового кодекса РБ, не являются плательщиками данного налога

Сбор за выдачу разрешений на проезд автотранспортных средств Республики Беларусь по территориям иностранных государств. Автомобильные транспортные средства:

– въезжающие на территорию Республики Беларусь;

– перемещающиеся по территории Республики Беларусь транзитом. Под транзитом для целей Закона № 1339-XII понимается проезд автомобильного транспортного средства без осуществления его загрузки (разгрузки) между двумя пунктами Государственной границы Республики Беларусь

5. Патентные пошлины.

6. Налог за пользование природных ресурсов (экологический налог).

Согласно ст. 1 Закона РБ от 23.12.1991 № 1335-XII "О налоге за использование природных ресурсов (экологический налог)" организации, финансируемые из бюджета (бюджетные организации), признаваемые таковыми в соответствии со ст. 16 Общей части Налогового кодекса РБ, плательщиками налога не являются.

7. Таможенные пошлины и таможенные сборы.

8. Государственная пошлина и другие налоги и сборы, пошлины.

9. Взносы на государственное социальное страхование. Некоторые республиканские налоговые платежи перераспределяются между местными бюджетами. Норматив отчислений от республиканских налогов и сборов в 2008 г. - 50 процентов в бюджеты областей и 39,6 процента в бюджет г. Минска, получаемых на соответствующей территории области и г. Минска от налогов на доходы и прибыль (кроме резидентов СЭЗ и налога на доходы от осуществления лотерейной деятельности); - 30 процентов от налога на добавленную стоимость. Республиканскими налоговые платежи признаются, если они установлены законодательными актами и являются обязательными к уплате на всей территории Республики Беларусь.

Местными налоговые платежи признаются, если они регулируются местными советами депутатов и обязательны к уплате на соответствующей территории. К ним относятся:

1. Налог с продаж товаров в розничной торговле

2. Налог на услуги

3. Целевые сборы (транспортный сбор на обновление и восстановление транспорта общего пользования, используемого на маршрутах в городском пассажирском, пригородном и междугородном автобусном сообщении, сбор на содержание и развитие инфраструктуры города (района))

4. Сбор за владение собаками и (или) использование их в предпринимательской деятельности

5. Сбор с заготовителей

Регулирование республиканских и местных налогов осуществляется ежегодно Законом Республики Беларусь «О бюджете Республики Беларусь».

Среди неналоговых платежей можно выделить следующие:

1. Обязательные страховые взносы в Фонд социальной защиты населения Министерства труда и социальной защиты (ФСЗН)

Объектом для начисления обязательных страховых взносов в ФСЗН являются:

– для работодателей и работающих граждан – все виды выплат в денежном и (или) натуральном выражении, начисленных в пользу работников по всем основаниям независимо от источников финансирования (далее – выплаты), включая вознаграждения по гражданско-правовым договорам, кроме предусмотренных перечнем видов выплат, на которые не начисляются обязательные страховые взносы в ФСЗН, утверждаемым Советом Министров РБ;

– для физических лиц, самостоятельно уплачивающих обязательные страховые взносы, а также членов крестьянских (фермерских) хозяйств – определяемый ими доход;

– для Белгосстраха в отношении неработающих инвалидов, не достигших возраста, установленного ст. 11 Закона РБ "О пенсионном обеспечении", получающих ежемесячную страховую выплату, – минимальная заработная плата, установленная законодательством, а в отношении лиц, получающих пособие по временной нетрудоспособности в связи со страховым случаем, – начисленное пособие по временной нетрудоспособности в связи со страховым случаем

Похожие работы

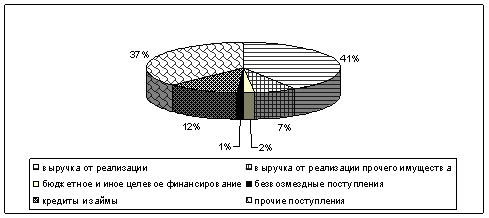

... , несвоевременная оплата. К субъективным факторам относятся: факторы морального плана, политическая обстановка на рынке, сфера деятельности, реклама или антиреклама. В составе собственных финансовых ресурсов предприятия, используемых на капитальные вложения, важное место занимает прибыль. В последнее время наблюдается тенденция увеличения абсолютного размера и доли прибыли в источниках ...

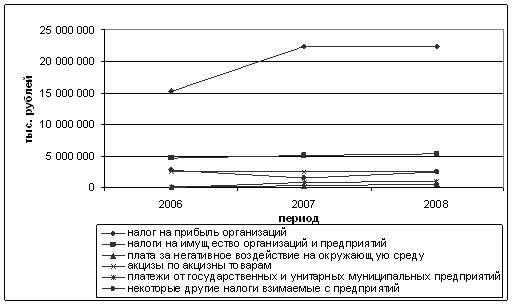

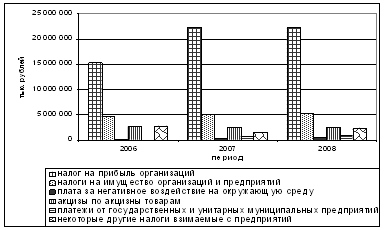

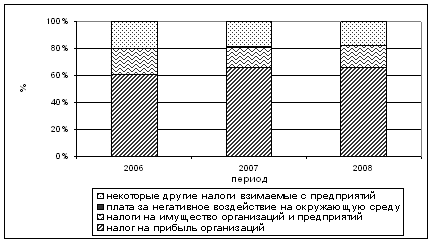

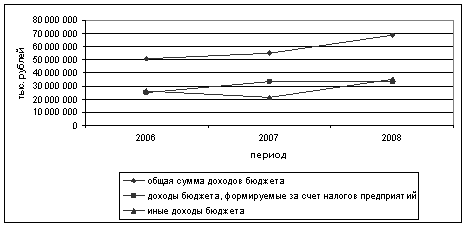

... , но и на осуществление социально-значимых программ), а также совместное участие коммерческих организаций и органов власти разного уровня в обеспечении развития территории. ГЛАВА 2. ОЦЕНКА РОЛИ ФИНАНСОВЫХ РЕСУРСОВ ПРЕДПРИЯТИЯ В РАЗВИТИИ ТЕРРИТОРИИ НА ПРИМЕРЕ САМАРСКОЙ ОБЛАСТИ 2.1 Анализ участия коммерческих организаций в формировании бюджета Самарской области В настоящее время социально- ...

... их классификация по степени ликвидности. Литература: 1. 2. 1. Имущество предприятия относится к его активам и учитывается в разделе I баланса (ф.№1). Имущество (активы) предприятия представляют собой его экономические ресурсы в форме совокупных имущественных ценностей, используемых в хозяйственной деятельности с целью получения прибыли. Формирование активов предприятия связано с тремя ...

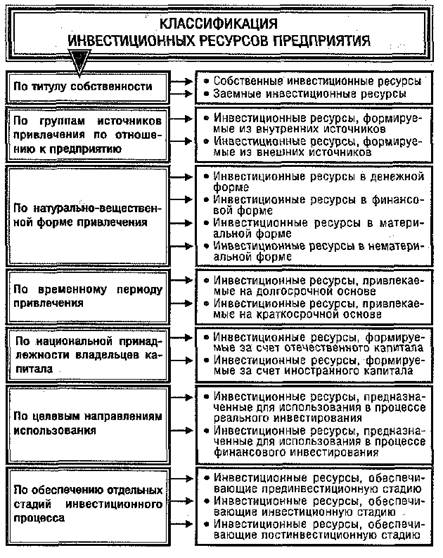

... предприятием собственных инвестиционных ресурсов из внешних источников. При наличии высокого уровня финансовой гибкости эта целесообразность определяется исходя из выбранного типа политики формирования инвестиционных ресурсов предприятия. На четвертом этапе определяется необходимый объем привлечения заемного капитала в инвестиционных целях. Расчет этого объема осуществляется по следующей формуле: ...

0 комментариев