Навигация

Платежеспособность предприятия

ВВЕДЕНИЕ

Внешним проявлением финансовой устойчивости предприятия является его платежеспособность. Предприятие считается платежеспособным, если имеющиеся у него денежные средства, краткосрочные финансовые вложения (ценные бумаги, временная финансовая помощь другим предприятиям) и активные расчеты (расчеты с дебиторами) покрывают его краткосрочные обязательства.

В условиях массовой неплатежеспособности и применения ко многим предприятиям процедур банкротства (признания несостоятельности) объективная и точная оценка финансово-экономического состояния приобретает первостепенное значение. Главным критерием такой оценки являются показатели платежеспособности и степень ликвидности предприятия. Очень часто между показателями платежеспособности и ликвидности ставят знак равенства, однако мы считаем, что эти понятия как экономические категории не тождественны.

Одним из важнейших критериев оценки финансового положения предприятия является его платежеспособность, под которой понимается готовность возместить кредиторскую задолженность при наступлении сроков платежа текущими поступлениями денежных средств. Иначе говоря, предприятие считается платежеспособным, когда оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы Анализ платежеспособности, осуществляемый на основе данных бухгалтерского баланса, необходим не только для предприятия с целью оценки и прогнозирования финансовой деятельности, но и для внешних инвесторов (например, банков). Прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заемщика. То же должны сделать и предприятия, которые хотят вступить в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему коммерческого кредита или отсрочки платежа.

Повышение уровня платежеспособности предприятия зависит прежде всего от улучшения результатов его производственной и коммерческой деятельности. Вместе с тем надежное финансовое состояние определяется также рациональной организацией и использованием финансовых ресурсов. В связи с этим в условиях рыночной экономики важное значение имеют не только оценка активов и пассивов баланса, но и углубленный ежедневный анализ состояния и использования хозяйственных средств. Такой анализ производится по данным управленческого учета.

Целью данной курсовой работы является изучение платежеспособности предприятия, проблем и методов оценки.

Исходя из цели можно поставить задачи:

- раскрытие сущности и значения платежеспособности предприятия;

- изучение основных методов оценки и анализа платежеспособности предприятия, их преимущества и недостатки;

- определение неплатежеспособности предприятий и значение государственной финансовой поддержки;

- рассмотрения основных методов отбора неплатежеспособных предприятий, и предоставление финансовой поддержке государства.

1. СУЩНОСТЬ, МЕТОДЫ ОЦЕНКИ И АНАЛИЗА ПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ

1.1 Сущность и значение платежеспособности предприятия

Развитие рыночных отношений требует от предприятий повышения ответственности и самостоятельности в выработке и принятии управленческих решений. Важным фактором при этом является учет интересов большого количества групп заинтересованных лиц: собственников предприятия, потребителей продукции, поставщиков, органов власти, общественных организаций и прочих.

Выполнение предприятием своих обязательств, а также реализация ожиданий заинтересованных групп зависит от того, насколько оно способно выявлять эти потребности и ожидания, эффективно их удовлетворять, выдерживая оптимальный баланс привлекаемых ресурсов и создаваемого добавочного продукта. Указанная способность предприятия требует эффективной координации действий в различных сферах, привлечения наиболее передовых технологий управления.

Самостоятельность предприятия в условиях рыночной экономики заставляет учитывать ее конкурентность и заботиться о решении проблем не только роста и развития, но также и самосохранения.

Проблема самосохранения предприятия многоаспектна - она включает вопросы в сферах организационного, кадрового, инновационного, производственного, финансового менеджмента, правовой и экологической безопасности, взаимодействия с целевыми аудиториями и т.д.

Одной из ключевых проблем является эффективное управление финансами.

Финансы определяются как «… система отношений в обществе по поводу образования и использования денежных фондов». При этом «Финансы хозяйствующих субъектов - это относительно самостоятельная сфера системы финансов государства, охватывающая широкий круг денежных отношений, связанных с формированием и использованием капитала, доходов, денежных фондов в процессе кругооборота их средств и выраженных в виде различных денежных потоков».

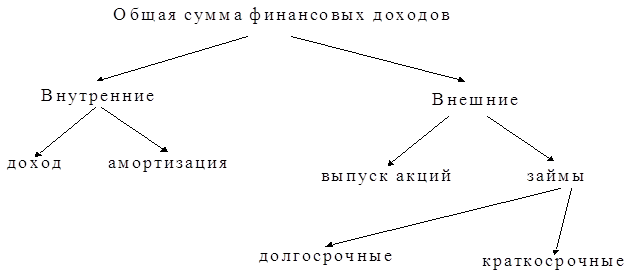

Финансовые ресурсы предприятия - это все источники денежных средств, аккумулируемые предприятием для формирования необходимых ему активов в целях осуществления всех видов деятельности, как за счет собственных доходов, накоплений и капитала, так и за счет различного рода поступлений[1].

Требование сбалансированности финансовых ресурсов с точки зрения их источников и направлений использования порождает одну из ключевых проблем рыночной экономики - платежеспособность предприятия.

В общем случае платежеспособность представляет собой способность предприятия вовремя и в необходимых объемах удовлетворять свои платежные обязательства. Предприятие, неспособное к выполнению данного условия, считается неплатежеспособным.

В экономической литературе существует устоявшийся подход к определению платежеспособности, выражающийся в изучении соотношения платежных средств предприятия и его обязательств.

В.В.Ковалев пишет: «Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основные признаки платежеспособности: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности. О неплатежеспособности свидетельствует, как правило, наличие «больных» статей в отчетности («Убытки», «Кредиты и займы, непогашенные в срок», «Просроченная дебиторская и кредиторская задолженность», «Векселя выданные просроченные»)»[2].

М.Н. Крейнин указывается, что платежеспособность предприятия есть обеспеченность «…мобильными средствами для погашения краткосрочной задолженности». В его работах так же на отмечено, что «…наиболее надежным показателем платежеспособности следует считать отношение суммы денежных средств и высоколиквидных ценных бумаг к сумме краткосрочной задолженности»[3].

О.В.Ефимова отмечает, что платежеспособность - это «…способность предприятия рассчитываться по своим долгосрочным обязательствам. Следовательно, платежеспособным является предприятие, у которого активы больше, чем внешние обязательства. Способность предприятия платить по своим краткосрочным обязательствам есть ликвидность. Предприятие считается ликвидным, если оно в состоянии выполнить свои краткосрочные обязательства, реализуя текущие активы»[4].

Многие учебные пособия дают следующее определение платежеспособности: «Платежеспособность - наличие у предприятия финансовых возможностей для регулярного и своевременного погашения своих долговых обязательств. Такие возможности определяются в конечном итоге наличием у предприятия денежных средств»[5].

Вышеприведенные и прочие определения трактуют платежеспособность как наличие у предприятия денежных средств в достаточном объеме для погашения краткосрочных обязательств.

Наиболее обоснованной представляется точка зрения, согласно которой трактовка понятия расширяется. При этом неплатежеспособность понимается как неспособность предприятия вовремя в необходимых объемах удовлетворить свои платежные обязательства. Неплатежеспособность, однако, может носить различный характер. В соответствии с классификацией, различают следующие виды неплатежеспособности.

1. Экономическая несостоятельность, определяемая как несоответствие доходов предприятия его расходам. В данном случае поддержание функционирования происходит за счет внешних источников, а именно дополнительного капитала, предоставляемого инвесторами, согласными на доходность ниже рыночной. Закономерным итогом экономической несостоятельности является закрытие предприятия или сокращение масштабов деятельности до уровня, на котором возможно самофинансирование.

2. Деловая несостоятельность характеризуется как состояние, в котором предприятие прекратило свои операции, результатом чего стали убытки, понесенные кредиторами.

3. Техническая неплатежеспособность, представляющая собой состояние текущей нехватки ликвидных средств для удовлетворения обязательств предприятия.

4. Неплатежеспособность в преддверии банкротства: балансовая оценка совокупной кредиторской задолженности превышает реальную рыночную стоимость активов.

5. Легальное банкротство - официально признанная неплатежеспособность предприятия.

В Федеральном Законе «О несостоятельности (банкротстве)» №127-ФЗ, принятом Государственной Думой Российской Федерации 27 сентября 2002 года, несостоятельность определяется как «…признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей» (ст.2). При этом «…денежное обязательство - обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовой сделке и (или) иному предусмотренному Гражданским кодексом Российской Федерации основанию».

Содержащаяся в Законе норма позволяет отметить, что несостоятельность является, по сути, крайней формой неплатежеспособности предприятия, т.е. юридически признанной неспособностью должника удовлетворить платежные (по определению Закона - денежные - обязательства).

Похожие работы

... и платежные обязательства предприятия: 1) задолженность, сроки оплаты которой уже наступили; 2) задолженность, которую следует погасить в ближайшее время; 3) долгосрочная задолженность. Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. Текущая ...

... быть и внутренними. Но, прежде всего, необходимо исчислить названные выше коэффициенты ликвидности, определить отклонение в их уровне и размер влияния на них различных факторов. 3. Оценка платежеспособности предприятия на основе изучения потоков денежных средств. Для оперативного внутреннего анализа текущей платежеспособности, ежедневного контроля за поступлением средств от продажи продукции, ...

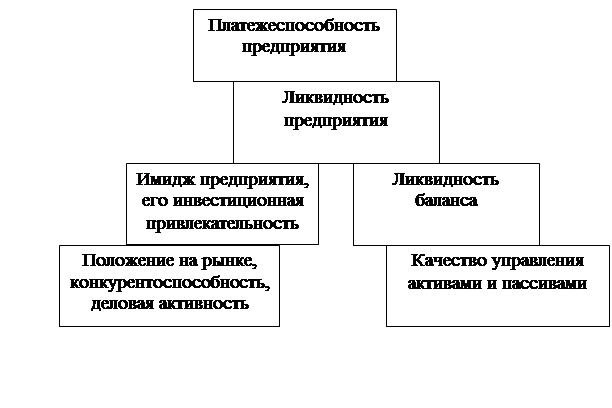

... имеет высокий имидж и постоянно является платежеспособным, то ему легче поддерживать свою ликвидность. Рисунок 1. Взаимосвязь между показателями ликвидности и платежеспособности предприятия Анализ платежеспособности предприятия осуществляют путем соизмерения, наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. ...

... каучука" повлиял на показатели ликвидности, поэтому необходимо проводить работу с дебиторами, чтобы преобразовать дебиторскую задолженность в денежные средства. Проведя анализ ликвидности и платежеспособности предприятия ОАО "Казанский завод синтетического каучука" мы пришли к выводам, что на момент проведения анализа, баланс за три года предприятия является неликвидным, так как некоторые из ...

0 комментариев