Навигация

До наступления срока платежа векселя могут обращаться как платежные и покупательные средства

1. До наступления срока платежа векселя могут обращаться как платежные и покупательные средства.

2. Часть векселей взаимно погашается, исключая таким образом, необходимость в деньгах.

Он обслуживает только оптовую торговлю, сальдо взаимных требований погашается наличными деньгами, в вексельное обращение вовлечен ограниченный круг лиц. Он ограничен размерами резервного фонда предприятия-кредитора, будучи представлен в товарной форме, он не может, например, использоваться для выплаты зарплаты, и не может быть представлен лишь предприятиями, производящими средства производства, тем предприятиям, которые их потребляют и наоборот. Это ограничение преодолевается путем развития банковского кредита.

Разновидность кредитных денег появилась в конце XVII века.

Вексельное законодательство по форме различает простой (соло-вексель) и переводной (тратта) векселя.

Простой вексель – это ценная бумага, содержащая ничем не обусловленное обязательство векселедателя уплатить определенную сумму векселедержателю или его приказу в указанный срок.

Переводной вексель – это ценная бумага, содержащая безусловный письменный приказ векселедателя (трассанта), адресованный плательщику (трассату) уплатить определенную сумму третьему лицу (первому векселедержателю, ремитенту) или его приказу в указанный срок.

В зависимости от сферы применения и характера сделок, лежащих в основе выпуска векселей, различают коммерческие и финансовые векселя.

Коммерческие векселя возникают на основании сделки по купле-продаже товаров. Покупатель, не имея в момент сделки необходимой суммы денег, предлагает продавцу вместо них другое платежное средство – вексель, свой собственный или чужой, но индоссированный (имеющий передаточную надпись). Ссудные сделки в денежной форме оформляются финансовыми векселями, к которым относятся банковские векселя, казначейские векселя, векселя местных органов власти, предприятий, частных лиц и др.

Вексель – один из самых старых и важнейших финансовых инструментов активной реализации товарно-денежных отношений и коммерческого кредита. В середине 1990-х гг. за рубежом векселя обеспечивали до 30% денежного оборота [18, с. 29-30].

Также различают:

Вексель домицилированный/DOMICILED - вексель, на котором обозначено место платежа иное, чем местожительство векселедателя.

Вексель казначейский/TREASURY BILL - краткосрочный вексель, выпускаемый государством для покрытия своих расходов.

Вексель коммерческий/COMMERCIAL BILL - вексель, выдаваемый заемщиком кредитору под залог товара.

Вексель краткосрочный/SHORT-TERM BILL - вексель, подлежащий оплате по требованию или в течение самого непродолжительного времени.

Однако сфера использования векселей ограничена: векселя не обладают всеобщей обращаемостью и высочайшей ликвидностью.

В современной хозяйственной практике сфера использования переводных векселей в качестве платежного средства значительно сузилась в сравнении с началом XX в. Его главное применение в настоящий период – внешняя торговля [8, с. 5].

Границы вексельного обращения позволили преодолеть появление банкнот (примерно в XVII в.).

Банкнота - это вексель эмиссионного банка, выпускается и гарантируется центральным банком страны при осуществлении кредитных операций, осуществляемых в связи с различными хозяйственными процессами.

Банкнота отличается от векселя, поскольку не выпускаются только для какой-то конкретной сделки. Предоставляя ссуду, банк может выделить заемщику свои банкноты: после истечения срока пользования ссудой предоставленные средства подлежат возврату в банк для погашения ссудной задолженности.

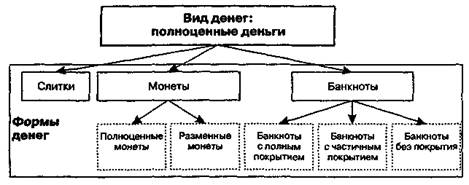

Банкнота как вид кредитных денег прошла несколько этапов в своём развитии.

Первоначально банкнота имела металлическую основу, т.е. существовал свободный обмен банкноты на золото или серебро. В этих условиях обеспечивалась стабильная покупательная способность бумажных денег.

Но была и негативная сторона тесной связи кредитных денег с их металлической основой – периодически (особенно в условиях экономического кризиса) возникал дефицит платёжных средств. В период экономического кризиса в стране, с одной стороны, резко возрастала потребность в платёжных средствах, с другой стороны, наблюдался отток золота и других драгоценных металлов за рубеж, свёртывание кредита, а, следовательно, сокращение учёта векселей и как результат – нарастал дефицит платёжных средств, углублялись кризисные явления.

В связи с этим размен кредитных денег на металл стал прекращаться в период войн и других нарушений стабильной экономической жизни.

Первые банкноты представляли собой векселя, выписываемые коммерческими банками взамен коммерческих векселей. При этом в отличие от обычного векселя банкнота была бессрочным обязательством, подлежавшим погашению в золоте в любой момент. С самого начала банкнота более охотно принимались участниками хозяйственного оборота, чем векселя торговцев или промышленников, поскольку она обеспечивалась активами банка-эмитента, который при эмиссии брал на себя обязательство обмена ее на золото по первому предъявлению.

Постепенно банкнотная эмиссия централизовалась в руках наиболее надежных коммерческих банков, которые стали называться эмиссионными. По мере роста доверия к банкам-эмитентам, поддерживаемом также лицензированием банковской деятельности, банкноты приобретают свойство всеобщей обращаемости, все шире используются во внутреннем обращении как наличные деньги, вытесняя полноценные деньги. В конце XIX – XX в. в большинстве стран эмиссия банкнот сосредотачивается в одном банке – центральном эмиссионном, а затем просто центральном банке.

Эмиссия современных банкнот не связана с золотом, но существуют определённые инструменты, сдерживающие эту эмиссию – прежде всего политика центрального банка [19, с. 131-133].

В процессе эволюции произошел переход от разменной на золото банкноты к неразменной. Есть две особенности банкноты, разменной на золото (классической банкноты).

Первая особенность состояла в том, что банкнота имела двойное обеспечение: кредитное и золотое. Кредитным обеспечением банкноты служил чаще всего коммерческий вексель, т.е. она выпускалась банком взамен коммерческого векселя. Благодаря обеспечению коммерческим векселем выпуск банкнот в основном соответствовал потребности товарооборота в деньгах (коммерческие векселя выпускались на основе реализации товаров в кредит, поэтому выпуск векселей и, значит, банкнот соответствовал потребностям товарного обращения в деньгах).

Золотым обеспечением банкноты служил золотой запас банка-эмитента. Банкнота свободно обменивалась на золото. Благодаря золотому обеспечению в случае выпуска банкнот сверх потребностей товарооборота банкноты не застревали в каналах обращения. Они уходили в банк-эмитент через размен на золото, которое, в свою очередь, уходило в сокровище. Таким образом, количество разменных на золото банкнот в обращении всегда соответствовало потребности товарооборота в деньгах.

Вторая особенность заключалась в том, что разменная на золото банкнота не обесценивалась, была устойчива [10, с. 31-32].

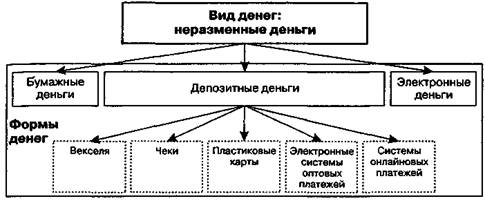

Современные банкноты существенно отличаются от банкнот, разменных на золото. Во-первых, изменился характер кредитного обеспечения банкнот. Значительная часть банкнот стала выпускаться на основе кредитования государства, покупки иностранной валюты. Кредитным обеспечением банкнот, таким образом, стали служить не столько коммерческие векселя, сколько государственные ценные бумаги или иностранная валюта. В результате выпуск банкнот превышает потребность товарооборота в деньгах.

Во-вторых, банкноты утратили золотое обеспечение, перестали размениваться на золото. Это привело к тому, что перестал действовать автоматический механизм изъятия излишка банкнот из обращения.

В-третьих, современные банкноты могут обесцениваться, так как они выпускаются сверх потребностей товарооборота, и не действует механизм и изъятия банкнот из обращения.

В-четвертых, современные банкноты имеют двойственный характер. С одной стороны, это депозитные деньги, так как выпускаются банком на основе банковских операций, с другой – по характеру обращения банкноты приближаются к бумажным деньгам, т.е. могут обесцениваться, как и бумажные деньги. Подобно бумажным деньгам, выпуск банкнот может быть связан с покрытием бюджетного дефицита, банкноты не размениваются на золото и могут обесцениваться.

Современные банкноты выпускаются по следующим каналам: в порядке кредитования коммерческих банков, кредитования государства, покупки ценных бумаг и иностранной валюты.

С прекращением размена банкнот на золото механизм банковской эмиссии претерпевает значительные изменения, вместе с этим меняется и природа банкнот. Наряду с коммерческими векселями в качестве законного обеспечения банкнот используются облигации госзаймов и казначейские векселя. Реальное вексельное обеспечение уступило место фиктивному. Неразменные на золото банкноты полностью подчиняются закону обращения бумажных денег, и для них характерно инфляционное обесценение [8, с. 17-18].

Разновидностью переводного векселя является чек.

Чек – денежный документ установленной формы, содержащий безусловный приказ чекодержателя кредитному учреждению о выплате держателю чека указанной в нём суммы.

Используется как на внутреннем, так и на внешнем рынке. В отличие от векселя, он является бессрочным обязательством.

Для того, чтобы чек имел силу законного долгового обязательства, он должен иметь:

1.указание на того, кто имеет право получить эти деньги;

2.сумму платежа цифрами и прописью;

3.название и местонахождение банка;

4.подпись чекодателя.

В зависимости от того, в чью пользу выписан чек, различают чеки:

- именные, выписанные на определенное лицо без права передачи другому лицу;

- ордерные, составленные на определенное лицо с правом передачи другому лицу по индоссаменту;

- предъявительские – без указания получателя, обозначенная сумма должна быть уплачена предъявителю чека.

Чеки выполняют следующие основные функции:

1) выступают средством получения денег с текущего счета в банке;

2) являются средством обращения и платежа (при приобретении товаров, погашении долгов);

3) служат инструментом безналичных расчетов.

Другими словами, чек – это письменный приказ владельца текущего счёта банку оплатить наличными или переведение на текущий счёт другого лица определённой суммы денег. Чек появился в XIV веке в виде квитанции кассиров, взимавших проценты с вкладчика за хранение денег.

Таким образом, чек служит средством получения наличных денег с текущего счёта банка, средством обращения и платежа за купленные товары, погашения долга, безналичных расчётов. Погашение долга чеком означает превращение задолженности частного лица в долг банковской системы.

По своему юридическому характеру, чек близок к переводному векселю и переводу, но он имеет некоторые существенные от них отличия. Вексель служит, прежде всего, интересам кредита и обращения, чек же лишь к облегчению платежей и потому выдается на короткий срок. Перевод (ассигнация) представляет собой единичное обязательство, состоящее в двойном поручении от лица, выдающего перевод: с одной стороны и плательщику, а с другой к получателю перевода. Его цель — облегчить уплату денег из одного места в другое путем устранения пересылки денег. Обязанности же со стороны плательщика по отношению к чекодателю по оплате чека имеют обыкновенно длящийся характер и вытекают из специальных отношений между этими лицами, состоящих в том, что чекодатель вносит в кассу плательщика или получает от последнего в кредит те или другие суммы денег, составляющие его текущий счет, взамен чего плательщик обязывается покрывать из этого счета платежи чекодателя, обозначенные в чеке и написанные на бланке, выданном плательщиком. По самому свойству этих отношений они могут устанавливаться только или по преимуществу между лицами, занимающимися хранением и помещением чужих денег, т. е. банкирами и банками с одной стороны, и частными лицами с другой, отношения по векселям и переводам могут быть установлены между частными лицами, не имеющими никакой связи с банками. Обычай заменять платежи деньгами выдачей чека на имя лиц и учреждений, хранящих или распоряжающихся деньгами чекодателя, очень раннего происхождения, но в средние века ими пользовались только короли, государственные и городские учреждения [6, с. 202-205].

С XV в. в Италии, несколько позднее в Нидерландах, а затем в особенности в Англии чек получает все большее и большее развитие, распространяясь по всей Европе и Америке. В настоящее время в культурных государствах, при широко распространенном обычае держать деньги на текущем счету в банках и у банкиров, платежи чеком получили всеобщее распространение и в значительной мере вытеснили денежные. Экономические выгоды чека состоят во всех тех удобствах, которые доставляются частным лицам безденежным платежом. Сберегая время, труд и расходы, связанные с домашним хранением денег, чек также оберегает от краж, потерь и прочетов. Будучи связан с взаимным зачетом, чековой оборот избавляет от необходимости и сами банки держать в кассах большие и непроизводительные запасы наличных денег. При чековой системе все излишнее количество денег уходит в торговлю и промышленность, оживляя эти отрасли и вызывая к жизни новые предприятия, вместе с чем исчезает потребность в излишнем выпуске бумажных денег и следующую опасность денежного кризиса. Злоупотребления, связываемые с чековым обращением, представляются, тем не менее, очень значительными. Поскольку оплата чеков обеспечивается не денежной наличностью чекодателя, а кредитом его в банке, или поскольку банк обращает эту наличность на кредит другим лицам, благодаря чему в кассе банка вместо денег имеются лишь долговые претензии, — опасности денежного кризиса представляются очень большими, хотя и не столь значительными как при выпуске бумажных денег со стороны государства, ничем не обеспеченных. Сравнительно легко совершаемая подделка чека, наносит большие убытки банкам или чекодателям, смотря по тому, на чей счет ставит закон и обычай потери, связываемые с уплатой по подложным чекам [10, с. 32-33]. Юридические отношения, вытекающие из чека между чекодателем, плательщиком и владельцем чека, определяются разно в разных законодательствах, но существо их однородно.

Чек должен быть написан на бланке плательщика и содержат в себе: число, месяц и год выдачи; место выдачи; обозначение суммы; фамилию и фирму плательщика и подпись чекодателя. Чеки оплачиваются по предъявлении, без отсрочки, за исключением чека свыше известной суммы, каковые, по соглашению при открытии текущего счета, могут быть оплачиваемы на следующий день. Чек может быть как именной, так и на предъявителя; первый передается по бланковой надписи. Так как юридическая связь из текущего счета возникает лишь между чекодателем и банкиром, а не последним и чекодержателем, то и право требовать уплаты от банка, в случае отказа в ней им, принадлежит чекодателю, отвечающему перед чекодержателем лишь уплатой убытков за несвоевременное получение должной ему суммы. При неуплате чека банком чекодержателю принадлежит, потому, право обратного требования к чекодателю, а не иск к банку. Со своей стороны просрочка или неполучение по иной вине чекодержателя из банка следуемой ему суммы дает право чекодателю вычесть при уплате суммы, обозначенной в чеке, убытки, связанные для него с несвоевременным получением денег из банка. До уплаты банком по чеку чекодатель может отменить свое распоряжение об уплате, но обязательство для банка уплатить по чеку наступает с момента выдачи чека, посему смерть чекодателя и объявление его неправоспособным не дают права банку отказать в уплате по чеку, выданному до этих событий. Согласно цели, чек служит платежным средством, а не орудием кредита, он признается действительным лишь в течение пяти дней или десяти, если уплата не на месте выдачи. Собственником выданных денег является банк, и убытки, причиненные случаем, подлежат возмещению на его счет с правом обратного требования с чекодержателя, если они произошли отчасти по его вине.

Развитие обращения чеков вызвало ряд проблем, связанных с их оплатой и множеством подписей на чековых книжках. Поэтому возникла тенденция к замене чеков другими средствами использования текущих счетов, в частности кредитными карточками. В настоящее время в экономически развитых странах чеки играют значительную роль, особенно в США, Канаде, Великобритании, Франции. В 2000 г. В США было выписано 70 млрд чеков, из них более половины являлись персональными, основная цель которых состояла в оплате товаров в розничных магазинах и оплате счетов (за электроэнергию, газ, квартиру, страховку и т.п.). В Европе широкое распространение получили еврочеки, которые оплачиваются в любой стране – участнице соглашения «Еврочек» (с 1968 г.). Особую разновидность представляют дорожные чеки – стандартизированные денежные документы, используемые при поездках за рубеж для получения наличных денег и оплаты товаров и услуг. Основными эмитентами дорожных чеков являются такие как международные кредитные организации, как «American Express», «Visa», «Thomas Gook» и др. Опыт показал, что бумажные платежные инструменты (чеки, векселя и др.) остаются привлекательными для пользователей в силу простоты использования и выгодности как средства получения кредита, поскольку возникает отсрочка платежа по чеку в связи с обработкой его в банке, пересылкой в другой город и т.д. [8, с. 21-23]

Одной из форм безналичных расчетов на Западе является система «жиро», которая может основываться на бумажных носителях и электронных средствах передачи информации.

Эта система получила широкое развитие в Германии, во Франции, в Австрии, Бельгии, Голландии и других странах. Суть ее состоит в том, что плательщик выписывает приказ о снятии денег с его счета и переводе их на счет получателя. Кроме банковских систем «жиро» в Европе существуют почтовые системы жирорасчетов, которые используют для переводов сеть почтовых отделений.

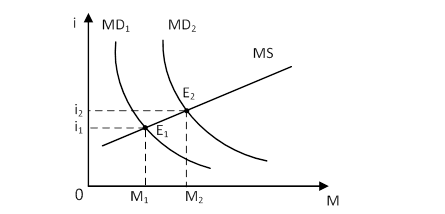

В Великобритании система «жиро» в банковской системе была создана в 1968 г. по решению парламента. Средства на банковских счетах до востребования – это выпускаемые банками депозитные деньги в безналичной форме. Подобно банкнотам, они являются обязательствами банков. Можно выделить два основных способа создания депозитных денег на банковских счетах до востребования (рис. 1).

| Актив | Пассив |

|

Касса + 500 + 1500 | Депозит + 1000

+ 1500 |

Рисунок 1 – Схема отражения в балансе банка создания депозитных

денег

Первый способ – предоставление банками ссуды в безналичной форме, т.е. зачисление суммы на счет заемщика. При этом количество денег в обороте увеличивается. Второй способ – прием банками наличных денег во вклады. При этом количество денег в обороте не меняется: вкладчик «обменивает» банкноты на депозит (количество банкнот в обороте уменьшается, а депозитных денег – увеличивается). Безналичный оборот преобладает во всех странах и обслуживается чеками, кредитными карточками, жироприказами, платежными поручениями, электронными средствами платежа и иными расчетными документами (казначейскими векселями, сертификатами и др.)

Между налично-денежным и безналичным оборотами имеется тесная взаимосвязь и взаимозависимость, поскольку деньги постоянно переходят с одной сферы обращения в другую. При этом форма наличных денежных знаков меняется на депозит в банке, и наоборот. Поступление безналичных средств на счета в банке является необходимым условием для выдачи денег. В связи с этим налично-денежный и безналичный обороты и образуют единый денежный оборот страны [13, с. 543-545].

Похожие работы

... стояла задача по стабилизации национальной валюты. И главная из них - отказ государства от столь массивного участия в экономических процессах. 2.2 Анализ и проблемы регулирования денежного рынка Республики Беларусь Инструменты государственного регулирования экономики играют важную роль в стабилизации экономического развития. Рынок денег, как показывают события на мировых финансовых рынках, ...

... удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, ...

... денежных систем в Европе Денежные системы различаются между собой в зависимости от используемого металла, подразделяясь на: 1. металлические - банкноты (если они есть) подлежат размену на полноценные (металлические) деньги; 1) монометаллизм (основная монета - только золотая или только серебряная) 2) биметаллизм Денежные системы, как и сами деньги, не изобретаются. Сложившись в древности в ...

... в монетном деле, которая препятствовала образованию национального рынка; товарно-денежные отношения периода капитализма свободной конкуренции, которые требовали устойчивости денежной системы, относительного постоянства стоимости денежной единицы. В зависимости от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как мера стоимости, различают два типа денежных систем: ...

0 комментариев