Навигация

Расчеты с применением электронных денег

2.3 Расчеты с применением электронных денег

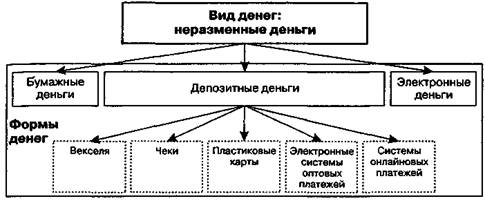

Сегодня деньги диверсифицируются, буквально на глазах множатся их виды. Вслед за чеками и векселями появились так называемые «электронные деньги», которые, посредством компьютерных операций, можно использовать для переводов с одного счета на другой. Электронные деньги новое явление в денежном обращении - процесс дестафации денег, т.е. исчезновение вещественных средств обращения платежа.

Отдельные ученые считают, что электронные деньги (их часто называют также «цифровыми деньгами») представляют собой «одну из новых форм, которую приняли деньги в процессе длительной эволюции. По мнению других, это наличные деньги: «электронные деньги есть аналог наличных денег в виде файла, записанного на носитель: жесткий диск компьютера или смарт-карту.

Электронные деньги впервые появились в 70-х годах. Во второй половине 80-х годов в ряде капиталистических стран начинают внедрять электронные кредитные карточки – форма расчетов за товары и услуги без использования наличных денег.

Банковские (пластиковые) карты, эмитируемые банками, являются удобной формой осуществления расчетов. Такие расчеты на территории Российской Федерации регламентируются Положением Центрального банка РФ «О порядке эмиссии кредитными организациями банковских карт и осуществления расчетов по операциям, совершаемым с их использованием» от 9 апреля 1998 г.

В 1990-е гг. широкое распространение получили пластиковые кредитные карточки с кодированным микропроцессорным устройством, которое позволяет банку моментально фиксировать осуществление клиентом платежей или получение наличных денег в банкоматах. Следующим шагом к созданию микропроцессорной карточки является создание «электронных кошельков», которые представляют собой пластиковые карточки, имеющие встроенный микропроцессор, содержащий определенную денежную стоимость.

В России банковские пластиковые карточки появились всего несколько лет назад. Сегодня имеется несколько сот банков, выпускающих собственные карточки (STB-Card, Most-Card). Часть из них выпускает карточки крупнейших международных ассоциаций (Visa, Master Card и др.). Карточки с магнитной полосой являются на сегодняшний день наиболее распространенными - в обращении находится свыше двух миллиардов карт подобного типа. Магнитная полоса располагается на обратной стороне карты и, согласно стандарту ISO 7811, состоит из трех дорожек. Из них первые две предназначены для хранения идентификационных данных, а на третью можно записывать информацию (например, текущее значение лимита дебетовой карточки). Однако из-за невысокой надежности многократно повторяемого процесса записи/считывания, запись на магнитную полосу, как правило, не практикуется, и такие карты используются только в режиме считывания информации. Хотя такой тип карт относительно уязвим для мошенничества. Тем не менее, развитая инфраструктура существующих платежных систем и, в первую очередь, мировых лидеров «карточного» бизнеса - компаний MasterCard/Europay является причиной интенсивного использования карточек с магнитной полосой и сегодня. Отметим, что для повышения защищенности карточек системы VISA и MasterCard/Europay используются дополнительные графические средства защиты: голограммы и нестандартные шрифты для эмбоссирования.

В ходе развития карточных систем возникли разные виды пластиковых карточек, различающихся назначением, функциональными и техническими характеристиками. Пластиковая карточка представляет собой пластину стандартных размеров (85.6 мм 53.9 мм 0.76 мм), изготовленную из специальной, устойчивой к механическим и термическим воздействиям, пластмассы. Одна из основных функций пластиковой карточки - обеспечение идентификации использующего ее лица как субъекта платежной системы. Для этого на пластиковую карточку наносятся логотипы банка-эмитента и платежной системы, обслуживающей карточку, имя держателя карточки, номер его счета, срок действия карточки и пр. Кроме этого, на карточке может присутствовать фотография держателя и его подпись. Алфавитно-цифровые данные - имя, номер счета и др. - могут быть эмбоссированы, т.е. нанесены рельефным шрифтом. Это дает возможность при ручной обработке принимаемых к оплате карточек быстро перенести данные на чек с помощью специального устройства, импринтера, осуществляющего «прокатывание» карточки (в точности так же, как получается второй экземпляр при использовании копировальной бумаги).

С точки зрения механизма расчётов, выделяют двусторонние и многосторонние карточные системы. Двусторонние карточки возникли на базе двусторонних соглашений между участниками расчётов, где владельцы карточек могут использовать их для покупки в замкнутых сетях, контролируемых эмитентом карточки. Многосторонние системы предоставляют возможность покупать товары в кредит у различных торговцев и организаций сервиса, которые предлагают эти карточки в качестве платёжного средства [7, с. 177-179].

Другое деление карточек определяется их функциональными характеристиками. Здесь различают кредитные и дебетовые карточки.

Кредитные карточки связаны с открытием кредитной линии в банке, они дают возможность владельцу пользоваться кредитом при покупке и получении кассовых ссуд. Кредитная банковская карточка дает ее держателю право осуществлять операции в размере предоставленной эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом, для оплаты товаров и услуг и/или получения наличных денежных средств. Дебетовые карточки тоже предназначены для получения наличных или покупки товаров. Но деньги при этом списываются со счёта владельца карточки в банке. Дебетовая или расчетная карточка предоставляет держателю право распоряжаться денежными средствами, находящимися на счете, в переделах кредитного (расходного) лимита, установленного эмитентом, для оплаты товаров и услуг и /или получения наличных денежных средств.

В настоящее время существует два вида электронных платежных систем. Первый, наиболее распространенный – системы электронного доступа к банковским счетам с использованием различных электронных средств коммуникаций: персональных компьютеров, мобильных телефонов, Интернета. Иначе говоря, данные системы представляют собой особый способ распоряжения денежными средствами на счете в банке (т.е. депозитными деньгами) – посредством электронных сигналов.

Ко второму виду электронных платежных систем относятся платежные системы, не связанные с банковскими счетами. Платежные средства, которыми оперирует данные системы, выпускаются специальными финансовыми институтами без открытия счета. Европейский центральный банк определяет такие платежные средства как денежную стоимость, хранимую в электронной форме на техническом устройстве, которую можно широко использовать для совершения платежей в пользу третьих лиц без необходимости вовлечения в трансакции банковских счетов и которая функционирует в качестве предоплаченного финансового продукта.

Получают все большее распространение в финансовых расчетах смарт-карты, которые более надежны и многофункциональны .

Как известно, первые смарт-карточки появились во Франции в середине 70-х годов. Основными преимуществами этого вида пластиковых карточек по сравнению с их «магнитными собратьями» являются повышенная надежность и безопасность, многофункциональность, возможность ведения на одной карточке нескольких счетов. Существенный недостаток смарт-карточек, который до сих пор не удалось преодолеть, - их высокая себестоимость, значительно превосходящая стоимость пластиковой карточки с магнитной полосой. Стоимость смарт-карточек зависит от целого ряда факторов (объема памяти, мощности микропроцессора) и колеблется для тиража в миллион карточек от 0,6 до 9,5 долл. США [11, с. 330-333].

В настоящее время ни в одной стране электронные платежные средства того или иного вида не обладают такими свойствами денег, как всеобщая обращаемость и высочайшая ликвидность. В этой связи представляет интерес информация, опубликованная в одной из российских газет, о том, что правительство Сингапура объявило о намерении сделать электронные деньги законным платежным средством к 2008 г. Все торгующие организации и поставщики услуг по закону будут обязаны принимать их в виде платы за товар. По словам заведующего финансовым отделом Совета комиссаров по денежному обращению Сингапура, электронные деньги будут законным платежным средством, выпускаемым правительством, в отличие от кредитных или дебетовых карт, являющихся коммерческим продуктов банка. Физические банкноты и монеты станут делом прошлого, граждане Сингапура смогут обходиться при покупках считыванием информации с любого носителя, будь то компьютер, мобильный телефон или даже наручные часы.

В последнее время все большее распространение получают расчеты в сети Интернет.

Выгодной формой безналичных расчетов является корпоративная банковская карта, которая позволяет ее владельцу производить операции по счету юридического лица. Держателем такой карты, как правило, является сотрудник организации, который уполномочен совершать операции по счету.

Корпоративные банковские карты бывают двух видов: расчетные корпоративные и кредитные.

Расчетная корпоративная карта – это банковская карта, которая позволяет ее держателю, уполномоченному юридическим лицом, распоряжаться денежными средствами, находящимися на счете юридического лица, в пределах расходного лимита согласно условиям договора с клиентом. Кредитная корпоративная карта – это банковская карта, которая позволяет держателю, уполномоченному юридическим лицом, осуществлять операции в размере предоставленной эмитентом кредитной линии и в пределах расходного лимита, установленного эмитентом в соответствии с условиями договора с клиентом, согласно перечню разрешенных операций.

Для получения корпоративной банковской карты организация должна открыть в банке-эмитенте счет и заключить договор, который предусматривал бы проведение расчетов по счету с использованием банковской карты.

Намечается, например, создание современной автоматизированной системы расчетов, работающей в режиме реального времени. Цель модернизации платежной системы – существенное ускорение оборачиваемости денежных средств и расширение рамок ее работы до 16 – 20 ч.

Многие экономисты склоняются к тому, что в будущем бумажные деньги - банкноты и чеки вообще исчезнут и их заменят электронные межбанковские трансакции. Деньги останутся, но станут «невидимыми» [3, с. 25-26].

Похожие работы

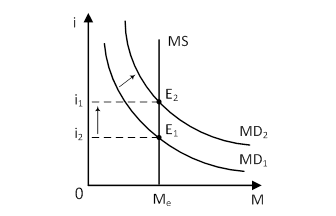

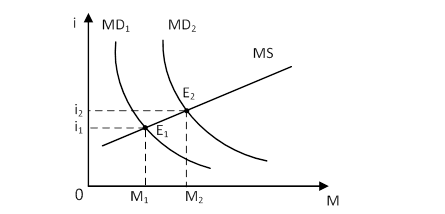

... стояла задача по стабилизации национальной валюты. И главная из них - отказ государства от столь массивного участия в экономических процессах. 2.2 Анализ и проблемы регулирования денежного рынка Республики Беларусь Инструменты государственного регулирования экономики играют важную роль в стабилизации экономического развития. Рынок денег, как показывают события на мировых финансовых рынках, ...

... удачный пример. Власти этой страны продемонстрировали удачную реализацию политики по обеспечению финансовой стабильности в период нарастающей турбулентности рынка, осознавая неустойчивость тенденций рынка капитала. Экономика Казахстана пережила бум в середине 90-х, что ускорило проявление в ней эффектов мирового кризиса. Однако страна успешно избежала обширного снижения производства и занятости, ...

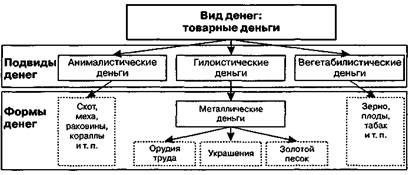

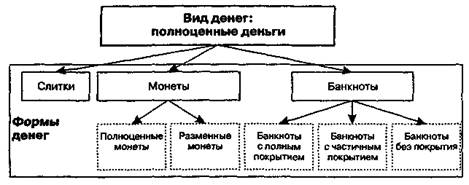

... денежных систем в Европе Денежные системы различаются между собой в зависимости от используемого металла, подразделяясь на: 1. металлические - банкноты (если они есть) подлежат размену на полноценные (металлические) деньги; 1) монометаллизм (основная монета - только золотая или только серебряная) 2) биметаллизм Денежные системы, как и сами деньги, не изобретаются. Сложившись в древности в ...

... в монетном деле, которая препятствовала образованию национального рынка; товарно-денежные отношения периода капитализма свободной конкуренции, которые требовали устойчивости денежной системы, относительного постоянства стоимости денежной единицы. В зависимости от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как мера стоимости, различают два типа денежных систем: ...

0 комментариев