Навигация

Опционы, варранты и их эквиваленты

2.5 Опционы, варранты и их эквиваленты

Опционы, варранты и их эквиваленты - это финансовые инструменты, которые дают своему владельцу право на покупку обыкновенных акций.

Для целей расчета разводненной прибыли на акцию предприятия делается допущение об исполнении разводняющих опционов и варрантов предприятия. Предполагаемая выручка от этих инструментов рассматривается как полученная от выпуска обыкновенных акций по средней за данный период рыночной цене обыкновенных акций. Разница между количеством выпущенных обыкновенных акций и количеством обыкновенных акций, которые были бы выпущены по средней за данный период рыночной цене обыкновенных акций, должна рассматриваться как эмиссия обыкновенных акций, реализуемых без возмещения.

Опционы и варранты являются разводняющими, если их исполнение привело бы к эмиссии обыкновенных акций по цене ниже средней за данный период рыночной цены обыкновенных акций. Сумма разводнения — это средняя за данный период рыночная цена обыкновенных акций минус цена эмиссии. Поэтому при расчете разводненной прибыли на акцию считается, что к потенциальным обыкновенным акциям относятся:

а) акции, подлежащие выпуску согласно контракту об эмиссии определенного количества обыкновенных акций по их средней за данный период рыночной цене. Считается, что подобные обыкновенные акции оценены справедливо и не являются ни разводняющими, ни антиразводняющими. При расчете разводненной прибыли на акцию эти акции не учитываются.

b) акции, подлежащие выпуску согласно контракту об эмиссии остальных обыкновенных акций, реализуемых без возмещения. Выпуск подобных обыкновенных акций не позволит получить никакого дохода и не окажет никакого влияния на прибыль или убытки, приходящиеся на долю владельцев обыкновенных акций в обращении. Поэтому подобные акции являются разводняющими, а их количество прибавляется к количеству обыкновенных акций в обращении при расчете разводненной прибыли на акцию.

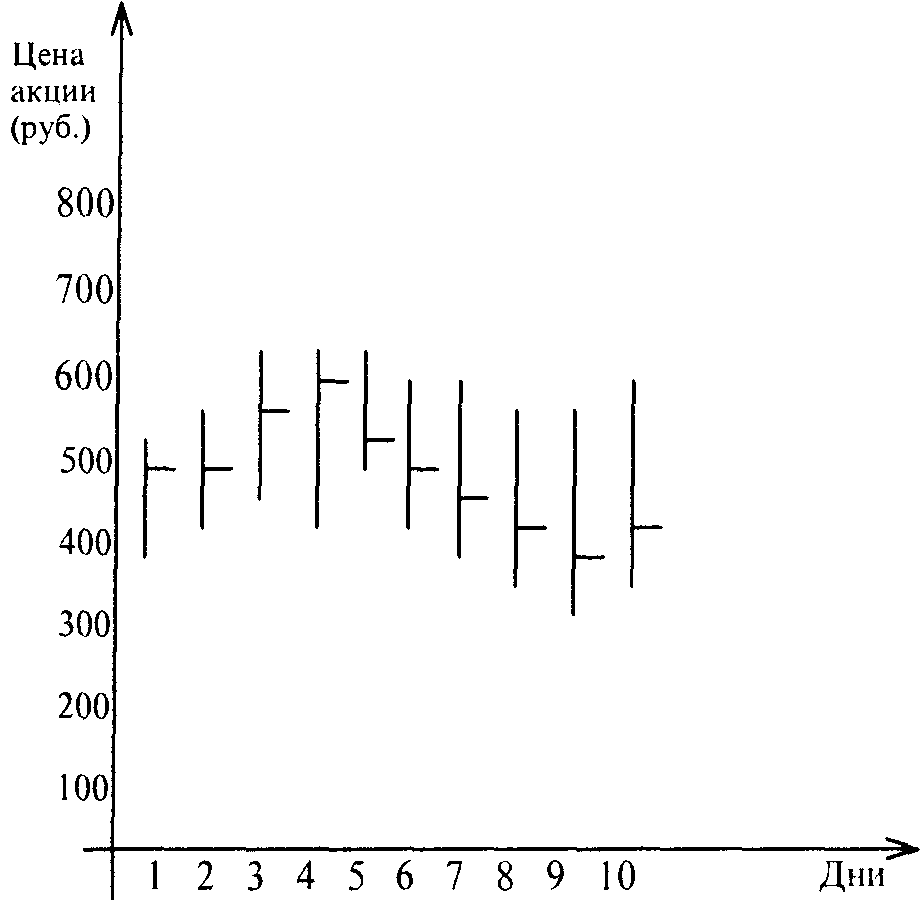

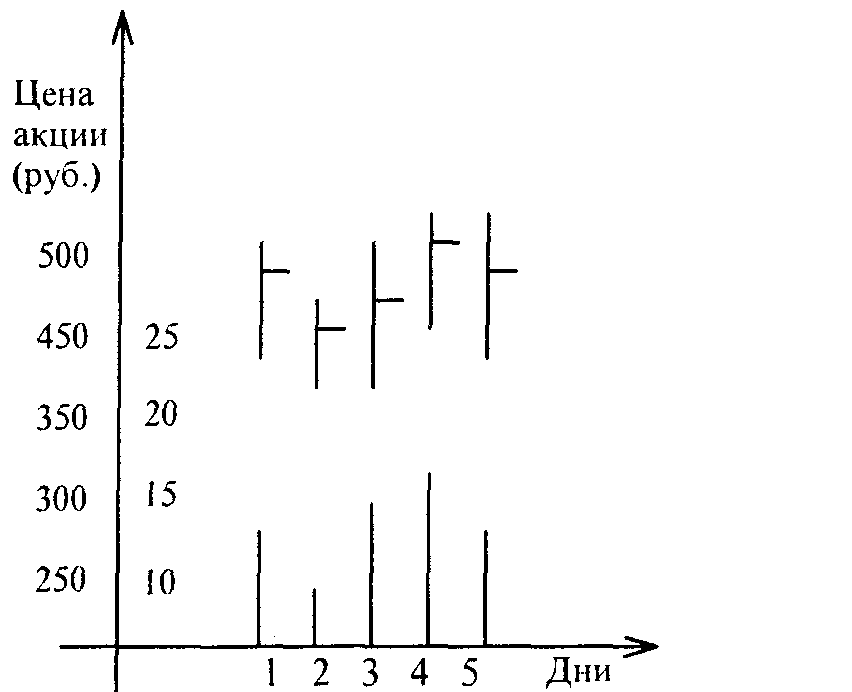

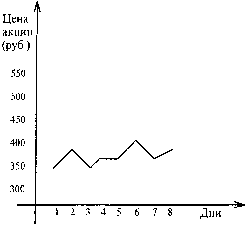

Опционы и варранты оказывают разводняющий эффект только тогда, когда средняя за данный период рыночная цена обыкновенных акций превышает цену исполнения опционов или варрантов (т.е. когда они «в деньгах»). Изменение цен (курсов) обыкновенных акций не требует ретроспективной корректировки объявленной раннее прибыли.

Опционы на акции служащих с фиксированными или подлежащими определению условиями и негарантированные обыкновенные акции рассматриваются при расчете разводненной прибыли на акцию как опционы, даже если их предоставление служащим не гарантировано. Находящимися в обращении они считаются со дня возникновения взаимных обязательств. Опционы на акции, предоставляемые служащим по результатам их деятельности, считаются акциями, эмитируемыми при наступлении определенных событий, поскольку их выпуск обусловлен как пришествием какого-либо времени, так и выполнением определенных условий.

2.6 Примеры вычисления показателей прибыли на акцию (с краткими пояснениями и теоретическими вставками)

Пример 1.

Расчет средневзвешенного количества акций. Акции в обращении:

| Выпущенные акции | Выкупленные акции | Акции в обращении | ||

| 1.01.2004 | Сальдо на начало года | 2 000 | 300 | 1 700 |

| 31.05.2004 | Размещено новых акций за деньги | 800 | 2 500 | |

| 1.12.2004 | Выкуплено акций за деньги | 250 | 2 250 | |

| 31.12.2004 | Сальдо на конец года | 2 800 | 550 | 2 250 |

Определить средневзвешенное количество акций в обращении в 2004 г.

Способ 1. (1 700 * 5/12) + (2 500 * 6/12) + (2 250 * 1/12) = 2 146 акций

Способ 2. (1 700 * 12/12) + (800 * 7/12) – (250 * 1/12) = 2 146 акций

В большинстве случаев акции включаются в расчет средневзвешенного количества акций в обращении с момента возникновения обязательства по их оплате (обычно с даты размещения).

Примеры выпуска акций в обращении без изменения в активах.

· льготная эмиссия (иногда называют дивиденды, выплачиваемые в форме акций);

· льготный элемент в другой эмиссии, например, выпуск прав для существующих акционеров;

· дробление акций;

· обратное дробление акций (консолидация акций).

При размещении льготной эмиссии или дроблении акций в условиях «две-за-одну».

Пример

Прибыль 2004 года = 180 д.е. Прибыль 2005 года = 600 д.е. Обыкновенные акции в обращении до сентября 2005 года = 200 шт. Выпуск акций на льготных условиях состоялся 1 октября 2005 года: 2 обыкновенные акции за каждую обыкновенную акцию в обращении на 30 сентября 2005.

Определить EPS с учетом размещенных акций на льготных условиях в 2005 г.

Выпуск акций на льготных условиях 1 октября 2005 г.: 200 * 2 = 400 шт.

Прибыль на акцию (EPS) 2005 г.: 600/(200 + 400) = 1 д.е.

Скорректированная прибыль на акцию:

1 вариант расчета: 180/(200+400) = 0,3 д.е.

2 вариант расчета: ЕPS за 2005 г. * коэффициент пересчета 0,9 * 1/3 = 0,3

Выпуск прав – это нечто среднее между льготной эмиссией и эмиссией по рыночной цене, так как он дает акционеру право купить у компании акции по цене ниже рыночной. При расчетах количества акций за период, в котором произошел выпуск прав, учитываются оба эти факта:

- количество акций в обращении до даты выпуска прав корректируется с учетом льготного коэффициента;

- вновь выпущенные акции взвешиваются так же, как и при эмиссии по рыночной цене.

Расчеты количества обыкновенных акций при выпуске прав.

1. Определение расчетной совокупной справедливой стоимости всех акций после реализации прав

2. Определение расчетной (теоретической) справедливой стоимости одной акции без прав (TERP):

![]()

3. Льготный коэффициент:

![]() , где

, где

CRP – справедливая стоимость акции непосредственно до осуществления прав.

4. Количество обыкновенных акций для расчета EPS:

Количество обыкновенных акций * Льготный

в обращении до выпуска прав коэффициент

Пример 3.

Прибыль:

| 2000 г. | 2001 г. | 2002 г. |

| 1 100 | 1 500 | 1 800 |

Акции в обращении до выпуска прав – 500 дней;

Выпуск прав: 1 новая за 5 в обращении (всего 100); цена реализации = 5; последняя дата для осуществления прав 1.03.2001 г. Дата выпуска прав: 1.01.2001 г.

Справедливая стоимость одной обыкновенной акции перед осуществлением прав (CRP) = 11

Рассчитать показатель прибыли на акцию. Предполагается, что все права реализованы.

1. Расчетная справедливая стоимость всех акций без прав (TERP)

![]()

2. Расчет льготного коэффициента:

![]()

3. Определение количества акций для расчета EPS:

(500*1,1*2/12) + (500 + 100*10/12) = 592 шт.

4. Расчет прибыли на акцию EPS.

2000 год: указано в отчетности 1 100/500 = 2,2

скорректировано на выпуск прав: 1 100/(500*1,1) = 2

2001 год: прибыль на акцию, включая эффект от выпуска прав 1 500/592 = 2,53

2002 год: 1 800/600 = 3,00

Определение средневзвешенного количества акций при множественных изменениях капитала. Если в течение одного периода происходит несколько событий, влияющих на изменение капитала, то необходимо:

· определить даты изменения и зафиксировать количество акций в обращении на каждую дату;

· рассчитать произведение количества акций в обращении на соответствующую дату и удельный вес длительности данного периода в году;

· умножить все предыдущие результаты на льготный коэффициент, если изменение содержит элемент льготной эмиссии.

Пониженная прибыль на акцию. Владельцы конвертируемых инструментов в будущем могут стать держателями акций, поэтому пониженная прибыль на акцию (разводненная прибыль на акцию) рассчитывается так, чтобы нынешние акционеры отдавали себе отчет в том, на сколько возможно падение прибыли на акцию в будущем.

Конвертируемые инструменты должны рассматриваться как понижающие только тогда, когда их конвертация приведет к уменьшению чистой прибыли от обычной непрекращающейся операционной деятельности в расчете на 1 акцию.

Новое количество обыкновенных акций для расчета пониженной EPS представляет собой сумму:

- средневзвешенного количества обыкновенных акций в обращении, используемого для расчета базовой прибыли на акцию;

- средневзвешенного количества обыкновенных акций, которые были бы выпущены в случае конвертации всех конвертируемых инструментов с понижающим эффектом в обыкновенные акции.

Новое значение прибыли для расчета пониженной EPS представляет собой сумму:

- дивидендов на конвертируемые инструменты, которые были вычтены при расчете чистой прибыли (убытка) за период;

- процентов по конвертируемым инструментам, признанных за период;

- любые другие изменения доходов и расходов, которые бы возникли в результате обращения конвертируемых инструментов в обыкновенные акции.

Пример 4.

Пониженная прибыль на акцию, конвертируемые облигации в течение периода.

1.01.04 г. Базовое количество акций в обращении = 1 500 000 шт, 5-% конвертируемые облигации = 100 000$. Условия конвертации: 130 обыкновенных акций за 100$ облигаций). Прибыль за период, закончившийся 31.12.04 г. (базовая) составляет 300 000$. 31.03.04 произошла конвертация облигаций на сумму 25 000$ в обыкновенные акции. Ставка налога на прибыль 30%.

Рассчитать пониженную прибыль на акцию.

Новые средневзвешенные акции при конвертации: 9/12 * 25 000/100 * 130 = 24 375 шт.

Базовая прибыль EPS: 300 000/(1 500 000 + 24 375) = 19,7

Корректировка с учетом фактора понижения:

· Неконвертированные акции:

Количество акций от будущей конвертации: 75 000/100 * 130 = 97 500 шт.

Проценты по облигации за год 75 000 * 5% - 30% = 2 625$

· Конвертированные акции, предконвертационная корректировка

Количество акций: 3/12 * 25 000/100 * 130 = 8 125 шт.

Проценты по облигации: 3/12 * 25 000 * 5% -13% = 219$

Пониженная EPS

![]()

Опционы и другие соглашения о покупке акций оказывают понижающий эффект, если их результатом является выпуск обыкновенных акций по цене ниже справедливой стоимости. Величина понижения равняется разнице между справедливой стоимостью и ценой размещения.

Пример 5.

Воздействие опционов акций на пониженную прибыль на акцию.

Прибыль за 2004 г 1 200 000$

Средневзвешенное количество обыкновенных акций в обращении в 2004 г 500 000 шт

Средняя справедливая стоимость 1 обыкновенной акции в 2004 г20$

Средневзвешенное количество акций по опциону в 2004 г 100 000 шт

Цена акций при исполнении опциона в 2004 г 15$

Рассчитать пониженную прибыль на акцию.

Базовая прибыль на акцию:

![]()

Количество акций, которые были бы выпущены по справедливой стоимости: 100 000шт*15$/20$ =75 000 шт

Акции, понижающие прибыль (т. е. акции без размещения): 100 000 – 75 000 = 25 000 шт

Пониженная прибыль на акцию:

![]()

Пример № 6

Чистая прибыль АО «Даурен» в 2004 году составила 100 000 000 тенге, дивиденды по привилегированным акциям были начислены в размере 40 000 000 тенге, тогда чистая прибыль для распределения по обыкновенным акциям отчетного года составит

100 000 000 тенге – 40 000 000 тенге = 60 000 000 тенге.

Заключение

В современных условиях рынка в Казахстане, где от рыночных отношений зависят жизни каждого гражданина страны, в условиях жёсткой конкуренции активно развиваются различные виды бизнеса, коммерческих организаций, главной целью которых является получение прибыли. Одним из таких видов хозяйствующих субъектов является акционерное общество. Акция составляет основной элемент деятельности акционерного общества. Поэтому, такой показатель, как прибыль на акцию – самый важный показатель в деятельности акционерного общества, который интересует как реальных, так и потенциальных акционеров.

Данная курсовая работа наглядно показывает насколько актуальна тема курсовой работы в современных условиях, условиях рынка. Также в данной курсовой наглядно позиционируется необходимость правильного и корректного расчёта прибыли на акцию, а также как многогранно само понятие акции и какую роль оно играет в условиях рынка.

При написании курсовой работы я опиралась на данные МСФО 33 «Прибыль на акцию», ведь этот стандарт, регламентирующий бухгалтерский учёт в Казахстане, является одним из главных нормативных документов для урегулирования бухгалтерской деятельность в РК. В данном стандарте и находятся все принципы и детали в области моей темы, «Прибыль на акцию». Нормативной базой также послужил Закон РК от 13 мая 2003 года № 415-II «Об акционерных обществах» (с изменениями и дополнениями по состоянию на 13.02.2009 г.).

Итак, в данной курсовой я достигла поставленных мной целей в самом начале написании работы, а значит:

- раскрыла такое понятие, как «Акция». Акция представляет собой ценную бумагу, выпускаемую акционерными обществами, коммерческими банками, биржами, концернами, корпорациями, фирмами, другими предприятиями разных форм собственности, без установленного срока обращения, удостоверяющую внесение средств на цели их развития или членство в акционерном обществе и дающую право её владельцу на получение части прибыли в виде дивиденда.

Также, в данной курсовой работе я установила принципы определения и представления информации о прибыли на акцию, пояснила значимость данной экономической категории. Я позиционировала важнейшие элементы МСФО 33 и наглядно показала примеры решения задач по определению прибыли на акции в различных предприятиях.

Исходя из вышесказанного, я считаю, что полностью справилась со своей работой, достигла поставленных целей курсовой работы, полностью раскрыла тему «Прибыль на акцию». Более подробные моменты курсовой работы Вы можете наблюдать в содержательной части. А в целом, моя курсовая работа «Прибыль на акцию» полностью отражает кардинальную значимость и необходимость вычисления данного показателя.

Список использованных источников

1. МСФО 33 «Прибыль на акцию»

2. Закон РК от 13 мая 2003 года № 415-II «Об акционерных обществах» (с изменениями и дополнениями по состоянию на 13.02.2009 г.)

3. Cамуэльсон П. “Экономика” // Москва 1985

4. Лог Джон “Коллективная собственность работников (обзор американского опыта)” // “США: экономика, политика, идеология” 1991 №10

5. Кемпбелл Макконел, Стенли Л. Брю “Экономикс” // Москва 1992

6. Бердникова Т.Б. Рынок ценных бумаг, Москва 2003.

7. Килячков А.А. Рынок ценных бумаг и биржевое дело: Москва 2003.

8. Соловьев Е. Н. Фондовая биржа капиталистических стран. Киев: Слово, 1998

9. Анциферова И.В. Бухгалтерский финансовый учёт, «Перспектива», 2000 г.

10. Бергер Франк Что Вам надо знать об анализе акций -М., 1998

11. Тихонов Р.Ю., Тихонов Ю.Р. Фондовый рынок, Минск

12. Н.Н. Кадерова «Корпоративные финансы», Алматы, «Экономика», 2008 г.

13. О.Н. Иосифова «Практикум по бухгалтерскому финансовому учёту», часть 1, учебное пособие РПК «Политех», Волгоград, 2005

14. Бабич А.М., Павлова Л.Н. Финансы: Учебник. М. ИД ФБК ПРЕСС, 2000г-

15. Борисов Л.П. Оценка результатов финансово-хозяйственной деятельности

16. Тихонов Р.Ю. Фондовый рынок: Минск 2000.

17. Периодический журнал «Бюллетень бухгалтера»

18. Периодический журнал «Файл бухгалтера»

19. Абишев М.Н. «Толковый словарь терминов и понятий «Капитал. Бизнес. Рынок»», Алматы, 1998 г.

Похожие работы

... данного заказа. Материалы списывают со счета запасов и записывают в дебет счета незавершенного строительства. К таким затратам нужно отнести и суммы авансов субподрядчикам, которые еще не выполнили согласованный объем субподрядных работ по данному договору. Финансовый результат по договору подряда - прибыль, отражается как превышение доходов над расходами в тех же отчетных периодах, в которых ...

... акции дают ряд дополнительных прав. Однако владельцы таких акций не имеют права голоса в акционерном обществе (права, которым наделены держатели обыкновенных акций), если иное не предусмотрено уставом. Бухгалтерский учет инвестиций в акции ведется преимущественно на активном счете 06 "Долгосрочные финансовые вложения", к которому открывается специальный субсчет "Паи и акции". По дебету счета ...

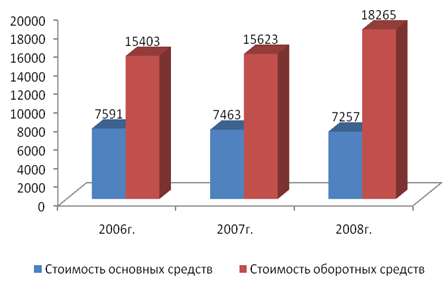

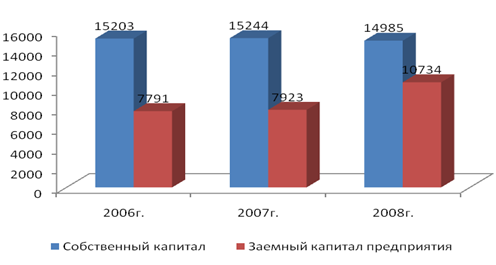

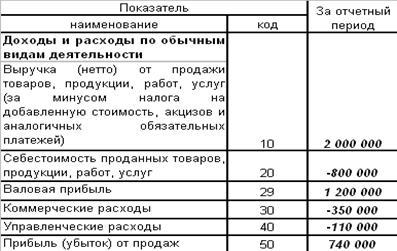

... , что за анализируемый период выручка предприятия" Азовтара" выросла на 6577 тыс. руб. Однако себестоимость продаж увеличилась на более высокую сумму, равную 7834 тыс. руб. Таким образом чистая прибыль предприятия существенно снижена с 2166 тыс. руб. до – 48 тыс. руб. На снижение прибыли повлияло изменение следующих показателей: рост себестоимости продаж на 7834 тыс. руб., рост коммерческих и ...

... "О бухгалтерском учете" годовая бухгалтерская отчетность должна быть утверждена в порядке, установленном учредительскими документами. Например, в обществах с ограниченной ответственностью Бухгалтерский баланс и "Отчет о прибылях и убытках" утверждает общее собрание участников (Федеральный закон "Об обществах с ограниченной ответственностью" от 8 февраля 1998 г. № 14-ФЗ), в акционерных обществах - ...

0 комментариев