Навигация

В данном регионе установлена максимальная ставка налога на имущество организаций

1. В данном регионе установлена максимальная ставка налога на имущество организаций.

2. В таблице приведены плановые показатели на будущий год.

| Показатели | 01.01 | 01.02 | 01.03 | 01.04 | 01.05 | 01.06 | 01.07 | 01.08 | 01.09 | 01.10 |

| Основные средства | 90000 | 90000 | 90000 | 90000 | 90000 | 90000 | 90000 | 90000 | 90000 | 90000 |

| Износ основ – ных средств | 1000 | 2000 | 3000 | 4000 | 5000 | 6000 | 7000 | 8000 | 9000 | 10000 |

| Арендованное имущество (счет 03) | 20000 | 20000 | 20000 | 20000 | 20000 | 20000 | 20000 | 20000 | 20000 | 20000 |

| Готовая продукция | 16000 | 21000 | 23000 | 18000 | 27000 | 25000 | 19000 | 32000 | 28000 | 330000 |

| Товары | 18000 | 27000 | 17000 | 23000 | 19000 | 22000 | 16000 | 29000 | 25000 | 280000 |

| Складские запасы | 22000 | 25000 | 19000 | 32000 | 17000 | 21000 | 18000 | 27000 | 16000 | 230000 |

| Расчетный счет | 12820 | 13450 | 16700 | 15200 | 11350 | 17100 | 14240 | 13860 | 1800 | 12400 |

Задание: по данным таблицы составьте плановые размеры авансовых платежей по налогу на имущество организаций за отчетные периоды.

Решение:

Исходя, из приведенных данных в таблице рассчитаем среднегодовую стоимость за налоговый период и определим размеры авансовых платежей за отчетные периоды (квартал, полгода и 9 месяцев). Среднегодовая стоимость рассчитывается исходя из остаточной стоимости основных средств, которая в нашем случаи будет равна: ОС01.01 =90000 – 1000 = 89000; ОС01.02= 90000 -2000 = 88000; ОС01.03 =90000 – 3000 = 87000; ОС01.04 =90000 – 4000 = 86000; ОС01.05 =90000 – 5000 = 85000; ОС01.06 =90000 – 6000 = 84000; ОС01.07 =90000 – 7000 = 83000; ОС01.08 =90000 – 8000 = 82000; ОС01.09 =90000 – 9000 = 81000; ОС01.01 =90000 – 10000 = 80000;

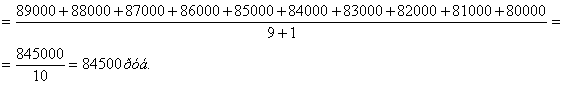

1. Среднегодовая стоимость за квартал = ![]()

Сумма авансового платежа за квартал ![]()

2. Среднегодовая стоимость за полгода = ![]()

Сумма авансового платежа за полгода ![]()

3. Среднегодовая стоимость за 9 месяцев =

Сумма авансового платежа за 9 месяцев ![]()

Ответ: Суммы авансовых платежей за квартал = 481,25 руб.

за полгода = 473 руб.

за 9 месяцев = 464,75 руб.

Задача 3

1. Организация работает в условиях упрощенной системы налогообложения.

2. Объектом налогообложения является величина дохода, уменьшенная на расходы.

3. За налоговый период в книге покупок и продаж представлены следующие показатели (рублях):

· доходы от реализации – 14000000;

· полученные проценты по депозитному счету – 25000;

· взят банковский кредит – 500000;

· внесено учредителем в уставный капитал – 300000;

· выплачена заработная плата – 1500000;

· заплатили за аренду – 30000;

· оплачено коммунальных услуг – 21000;

· приобретено основное средство – 4000000;

· стоимость основного средства до перехода на упрощенную систему налогообложения со сроком полезного использования 6 лет составила 3000000;

· стоимость основного средства до перехода на упрощенную систему налогообложения со сроком полезного использования 18 лет составила 8000000.

Задание: рассчитать единый налог при упрощенной системе налогообложения.

Решение:

В соответствии со ст. 346.14 НК РФ объектами налогообложения при упрощенной системе признаются доходы либо доходы, уменьшенные на величину расходов.

Налоговые ставки дифференцированы в зависимости от объекта налогообложения: доходы, полученные налогоплательщиками, облагаются по ставке 6 %, а доходы, уменьшенные на величину расходов, – по ставке 15 % (ст. 346.20 НК РФ).

Организации, которые выбрали объект налогообложения в виде дохода, уменьшенного на величину расходов, определяют расходы согласно ст. 346.16 НК РФ.

В отношении приобретенных (сооруженных, изготовленных) основных средств, а также приобретенных (созданных самим налогоплательщиком) нематериальных активов до перехода на упрощенную систему налогообложения стоимость основных средств и нематериальных активов включается в расходы в следующем порядке:

в отношении основных средств и нематериальных активов со сроком полезного использования до трех лет включительно – в течение первого календарного года применения упрощенной системы налогообложения;

в отношении основных средств и нематериальных активов со сроком полезного использования от трех до 15 лет включительно в течение первого календарного года применения упрощенной системы налогообложения – 50 процентов стоимости, второго календарного года – 30 процентов стоимости и третьего календарного года – 20 процентов стоимости;

в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет – в течение первых 10 лет применения упрощенной системы налогообложения равными долями стоимости основных средств согласно ст. 346.16 НК РФ.

Согласно, этой статьи, стоимость основного средства со сроком использования 6 лет, которая будет включаться в расходы, составит:

3000000 * 50 % = 1500000 руб.

Стоимость основного средства со сроком использования 18 лет, которая будет включаться в расходы, будет равна:

8000000 / 10 = 800000 руб.

Доходы = 14000000 + 25000 + 500000 + 300000 = 14825000 руб.

Расходы = 1500000 + 30000 + 21000 + 4000000 + 1500000 + 800000 =

= 7851000 руб.

Налоговая база = 14825000 – 7851000 = 6974000 руб.

Сумма единого налога по результатам работы в налоговом периоде = 6974000 * 15 % = 1046000 руб.

Налоговая декларация по итогам налогового периода представляется налогоплательщиками-организациями не позднее 31 марта года, следующего за истекшим налоговым периодом.

Ответ: единый налог при упрощенной системе налогообложения равен 1046000 руб.

Список используемой литературы

1. Налоговый Кодекс Российской Федерации.

2. ГАРАНТ информационно – правовой портал. (Документы системы ГАРАНТ _ Налоговый кодекс Российской Федерации (НК РФ) (с изменениями и дополнениями).mht).

3. Налоги и налогообложение: Учебник / Под ред. Г.Б. Поляка. – М.: ЮНИТИ, 2007.

Похожие работы

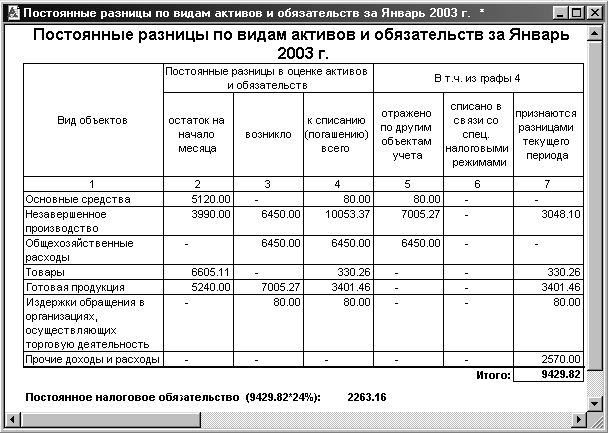

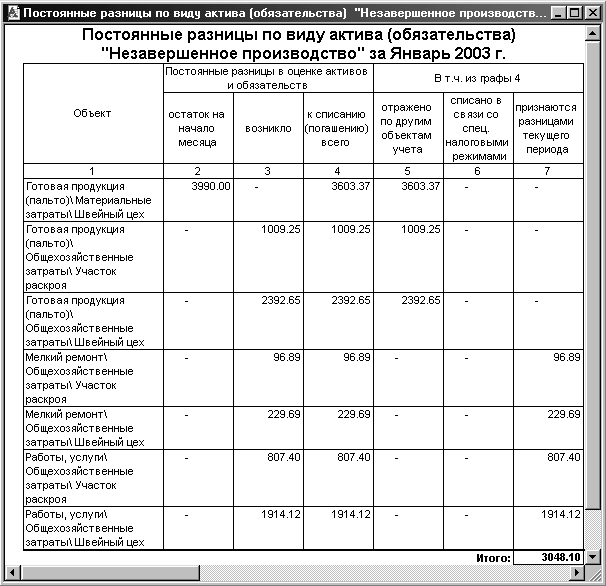

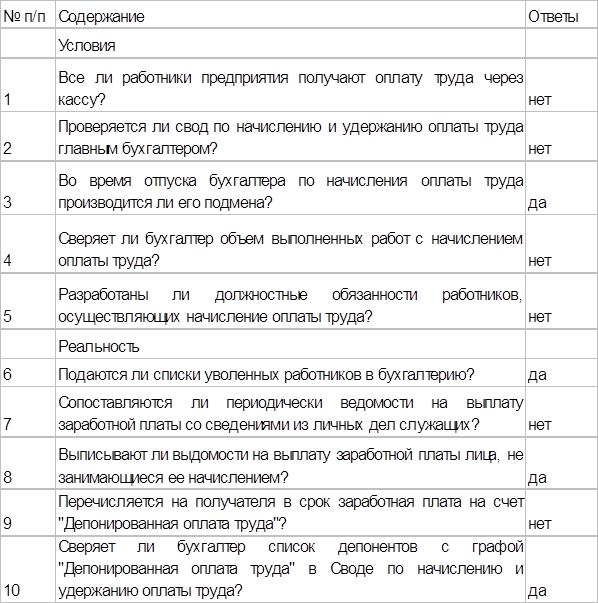

... совершенно не корреспондируют между собой. Об этом и пойдет речь в следующей главе настоящей работы на примере конкретной организации г.Москвы. 2. Оценка действующей системы взаимодействия бухгалтерского и налогового учета платежей по налогу на прибыль (на примере ОАО "КОМКОР") 2.1. Концепция ПБУ 18/02 "Учет расчетов по налогу на прибыль" в практическом аспекте Существующие расхождения ...

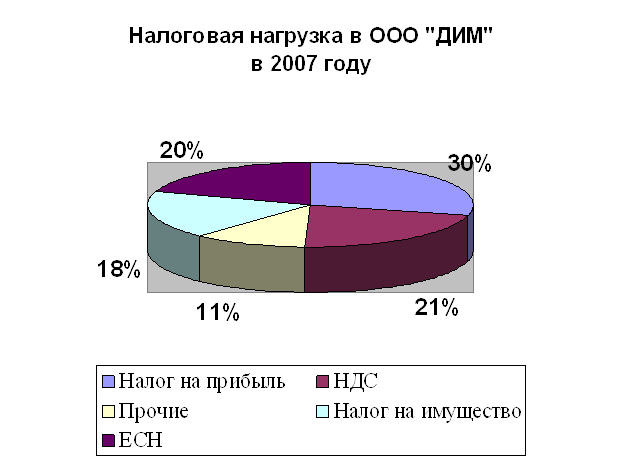

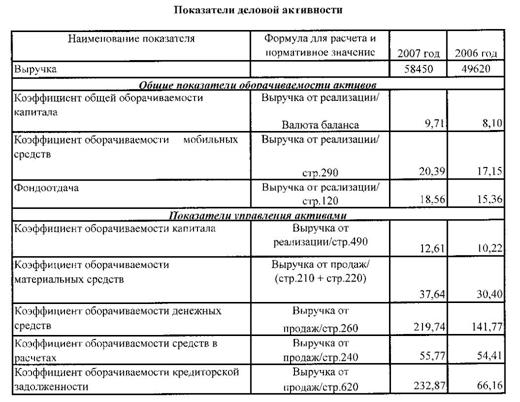

... учетную политику ООО «ДИМ» на 2008 год для целей бухгалтерского учета (Приложение 9) и учетную политику для целей налогового учета (Приложение 10). 3. Разработка проекта оптимизации платежей по налогу на прибыль организации 3.1 Использование резервов по сомнительным долгам для целей оптимизации налогообложение прибыли По характеру, содержанию и разнообразию выполняемых функций, по ...

... налога: земельный налог и налог на имущество физических лиц. От величины таких налоговых поступлений зависит экономическое благосостояние любого города или районного центра страны. С целью изучения проблем учета расчетов по местным налогам, исследовались вопросы истории и современного состояния местных налогов, действующий порядок местного налогообложения в соответствии с законодательством РФ и ...

... , а за филиалы, представительства и другие обособленные подразделения, не имеющие самостоятельного баланса и текущего счёта, расчёты по исчислению и уплате местных налогов и сборов осуществляет юридическое лицо (головное предприятие). Если из общего объёма налогооблагаемой базы невозможно определить её размер по каждому отдельному структурному подразделению (филиал, представительство и др.), то ...

0 комментариев