Навигация

Связи между внебюджетными фондами

3. Связи между внебюджетными фондами

Разнообразие внебюджетных фондов обусловливает сложные многоступенчатые связи между этими фондами и другими звеньями финансовой системы. Различают односторонние, двусторонние и многосторонние финансовые связи.

При односторонних связях денежные средства идут в одном направлении: от финансовых звеньев к внебюджетному фонду. Такая связь появляется при формировании фондов или использования ими средств.

При двусторонних связях денежный поток движется между внебюджетными фондами и другими звеньями финансовой системы в двух направлениях. Так фонды социального страхования образуются не только за счет страховых взносов, но и средств центрального бюджета. Одновременно при наличии активного сальдо они приобретают государственные ценные бумаги и становятся кредитором бюджета.

При многосторонних связях один внебюджетный фонд одновременно приходит в соприкосновение с разными финансовыми звеньями и другими внебюджетными фондами, т.е. деньги движутся в разных направлениях между ними.

4. Внебюджетные фонды Российской Федерации

Внебюджетные фонды в финансовой системе России созданы в соответствии с Законом РСФСР “Об основах бюджетного устройства и бюджетного процесса в РСФСР” (от 10 октября 1991 г.) . Главная причина их создания - необходимость выделения чрезвычайно важных для общества расходов и обеспечение их самостоятельными источниками дохода.

Решение об образовании внебюджетных фондов принимает Федеральное собрание РФ, а также государственные представительные органы субъектов Федерации и местного самоуправления. Внебюджетные фонды находятся в собственности государства, но являются автономными. Они имеют, как правило, строго целевое назначение.

К доходам внебюджетных фондов относятся:

специальные целевые налоги и сборы, установленные для соответствующего фонда;

отчисления от прибыли предприятий, учреждений, организаций;

средства бюджета;

прибыль от коммерческой деятельности, осуществляемой фондом как юридическим лицом;

займы, полученные фондом у ЦБ РФ или коммерческих банков;.

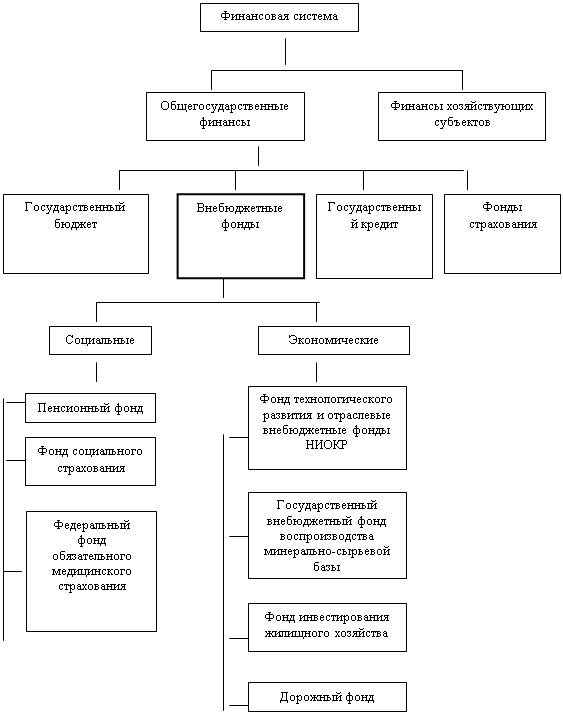

В Российской Федерации с 1992 г. начало действовать более двух десятков внебюджетных социальных и экономических фондов. Пенсионный фонд РФ относится к социальным внебюджетным фондам.

5. Социальные внебюджетные фонды

5.1 Пенсионный фонд Российской Федерации (ПФР)

В основные задачи ПФР входят:

целевой сбор и аккумуляция страховых взносов, а также финансирование расходов в соответствии с назначением ПФР;

организация работы по взысканию с работодателей и граждан, виновных в причинении вреда здоровью работников и других граждан, сумм государственных пенсий по инвалидности вследствие трудового увечья, профессионального заболевания или по случаю потери кормильца;

капитализация средств ПФР, а также привлечение в него добровольных взносов (в том числе валютных ценностей) физических и юридических лиц;

контроль с участием налоговых органов за своевременным и полным поступлением в ПФР страховых взносов, а также за правильным и рациональным расходованием его средств;

межгосударственное и международное сотрудничество РФ по вопросам, относящимся к компетенции ПФР, участие в разработке и реализации в установленном законом порядке межгосударственных и международных договоров и соглашений по вопросам пенсий и пособий.

Средства фонда формируются за счет:

страховых взносов работодателей;

страховых взносов граждан, занимающихся индивидуальной трудовой деятельностью, в том числе фермеров, адвокатов;

страховых взносов иных категорий работающих граждан;

ассигнований из республиканского бюджета РФ на выплату государственных пенсий и пособий военнослужащим и приравненным к ним по пенсионному обеспечению гражданам, их семьям социальных пенсий, пособий на детей в возрасте старше полутора лет, на индексацию указанных пенсий и пособий, а также на предоставление льгот в части пенсий, пособий и компенсаций гражданам, пострадавшим от чернобыльской катастрофы, на затраты по доставке и пересылке пенсий и пособий;

средств, возмещаемых ПФР Государственным фондом занятости населения РФ в связи с назначением досрочных пенсий и пособий;

средств, взыскиваемых с работодателей и граждан в результате предъявления регрессивных требований;

добровольных взносов физических и юридических лиц, а также доходов от капитализации средств ПФР и других поступлений.

Бюджет ПФ образуется в основном из страховых взносов субъектов пенсионного страхования, к которым относятся:

работодатели - предприятия, учреждения, организации, включая колхозы и совхозы;

крестьянские хозяйства;

родовые семейные общины малочисленных районов Севера, занимающиеся традиционными отраслями хозяйствования;

физические лица, зарегистрированные в государственных органах в качестве предпринимателей без образования юридического лица;

физические лица, использующие труд наемных работников в личном хозяйстве;

частные детективы и частные охранники, выполняющие свою деятельность от своего имени, а не от имени работодателей;

нотариусы, занимающиеся частной практикой.

Все они должны зарегистрироваться в качестве страхователей у уполномоченных ПФР в районах и городах. Вновь созданные юридические лица и другие плательщики регистрируются в качестве субъектов страховых взносов в 30-дневный срок со дня их учреждения. Банки открывают счета плательщикам при предъявлении ими документов, подтверждающих регистрацию, что являются плательщиками внебюджетного фонда.

Некоторые работодатели, а именно общественные организации инвалидов и пенсионеров, а также принадлежащие им на правах собственности предприятия, объединения и учреждения, освобождены от уплаты в ПФР страховых взносов за своих работников. При этом не имеет значение тот факт, что деятельность этих предприятий, объединений и учреждений должна быть направлена на осуществление уставных целей собственников.

Страховые взносы в ПФР не начисляются на выплаты единовременного характера. Так, законодательством в выплатам единовременного характера отнесены в основном компенсационные выплаты: компенсация за неиспользованный отпуск, выходное пособие, сохраненный на определенное время средний заработок после увольнения по сокращению штатов, денежные пособия в виде материальной помощи, командировочные выплаты, дотации на обеды и др.

Не начисляются страховые взносы в ПФР также на следующие выплаты: оплата отпусков молодым специалистам по окончании учебного заведения, стипендии, выплачиваемые учебными заведениями, компенсации женщинам, находящимся в отпуске по уходу за ребенком, выходные пособия по увольнению, материальная помощь, студенческие стипендии, выплачиваемые предприятиями, беспроцентные ссуды на улучшение условий и обзаведение домашним хозяйством, пенсии, пособия по социальной защите, стоимость путевок на санаторно-курортное лечение, оплата проезда к месту отдыха и обратно.

Законом Российской Федерации от 11 ноября 1994 г. отменены начисления страховых взносов на фонд оплаты труда иностранных фирм и физических лиц, привлекаемых на период реализации целевых социально-экономических программ проектов строительства, создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей, осуществляемых за счет займов, кредитов и безвозмездной финансовой помощи, предоставляемых международными организациями и правительствами иностранных государств, иностранными юридическими и физическими лицами в соответствии с межправительственными и межгосударственными соглашениями, а также соглашениями, подписанными по поручению Правительства РФ уполномоченными им органам государственного управления.

Уплата страховых взносов в ПФР перечисленными работодателями носит обязательный характер, причем платежи должны производиться ежемесячно - в срок, установленный для получения оплаты труда за истекший месяц.

Уплата начисленных взносов производится путем безналичных расчетов со своих расчетных или текущих счетов на счет ПФР по месту регистрации в качестве плательщиков взносов.

Работодатели ежемесячно уплачивают взносы в сроки получения в учреждениях банков средств на оплату труда за истекший месяц, но не позднее 15-го числа следующего месяца. Граждане, использующие труд наемных работников в личном хозяйстве, уплачивают взносы ежемесячно до 5 числа месяца, следующего за месяцем начисления заработной платы.

Работодатели, не имеющие счетов в учреждениях банков, а также выплачивающие суммы на оплату труда из выручки реализуемой продукции, выполнения работ и указания услуг, уплачивают страховые взносы до 10-го числа месяца, следующего за месяцем, за который начислены страховые взносы. Граждане, занимающиеся индивидуальной трудовой деятельностью, уплачивают страховые взносы в сроки, установленные для подоходного налога с этой категории граждан. Крестьянские (фермерские) хозяйства уплачивают страховые взносы в фонд с доходов, полученных за истекший календарный год, не позднее 1 апреля следующего года. Доход определяется как разница между совокупным годовым доходом, полученным в целом по хозяйству, и документально подтвержденными расходами, связанными с получением этого дохода.

При нарушении установленных сроков уплаты взносов (независимо от причин нарушения) невнесенная сумма считается недоимкой и взыскивается отделением ПФР с начислением пеней.

Пеня начисляется с сумм недоимки за каждый день просрочки в следующих размерах по взносам: 1 % - с работодателей, включая обязательные взносы с работников; 0,5 % - с граждан, применяющих труд наемных работников в личном хозяйстве, и иных плательщиков.

Недоимки, пени, а также суммы штрафов и иных финансовых санкций взыскиваются отделениями ПФР с работодателей в бесспорном порядке, определенных для налоговых органов по взысканию не внесенных в срок налогов и налоговых платежей, а с иных плательщиков взносов в судебном порядке.

За несвоевременное зачисление или перечисление взносов на счета ПФР по вине банков пеня за каждый день просрочки в размере 1 % сумм взносов взыскивается отделениями ПФР с банков.

Бесспорное списание недоимки, пеней, а также сумм штрафов и иных финансовых санкций производится отделением ПФР путем списания на счете ПФР средств, имеющихся на расчетном, текущем и иных счетах недоимщика в банке, а также на особых счетах и аккредитивах, открытых за счет недоимщика, на основании инкассового поручения (распоряжения) , составляемого отделением ПФР.

Срок исковой давности по взысканию с физических лиц недоимки, пени, а также сумм штрафов и иных финансовых санкций составляет 3 года. Бесспорный порядок взыскания этих сумм с юридического лица может быть применен в течение 6 лет с даты образования указанной недоимки.

Средства ПФР используются на выплату:

пенсий: по возрасту; по инвалидности; при потере кормильца; за выслугу лет; пенсий военнослужащим;

пособий: на детей в возрасте от 1,5 до 6 лет; одиноким матерям, пострадавшим на Чернобыльской АЭС; материальной помощи престарелым и инвалидам.

В условиях инфляции пенсии гражданам пересматриваются в сторону повышения также за счет Пенсионного фонда. ПФР финансирует различные программы по социальной поддержке инвалидов, пенсионеров, детей. Средства фона идут также на финансирование административной деятельности фонда. Временно свободные средства ПФР могут быть вложены в ценные бумаги.

Руководство ПФР осуществляет Правление и его постоянно действующий орган - Исполнительная дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения в национально - государственных и административно- территориальных образованиях. На местах (в городах, районах) имеются уполномоченные Фонда. Отделения обеспечивают организационную работу по сбору взносов на социальное страхование, финансирование органов социального обеспечения, региональных программ социального обеспечения, а также контроль за расходованием средств.

Кроме ПФР вопросам пенсионного обеспечения занимаются Министерство труда и социального развития РФ (назначает и перераспределяет размеры пенсий), Министерство связи (доставляет пенсии), сберегательные банки (обеспечивают пенсионеров наличными деньгами.

Бюджет ПФР и смета расходов (включая фонд оплаты труда) , а также отчеты об их исполнении составляются Правлением. Бюджет утверждается законодательным органом. В законе о бюджете ПФР утверждается общая сумма доходов, в том числе по источникам, общая сумма расходов - по направлениям.

Похожие работы

... федеральными, региональными, муниципальными (в соответствии с уровнями государственного управления). В зависимости от целей использования они делятся на экономические и социальные. Средствами внебюджетных фондов управляют специально создаваемые государственные и негосударственные (некоммерческие организации) институты либо органы исполнительной власти и местного самоуправления. Предшественниками ...

... - по форме, утвержденной приказом Минфина России от 06.02.2006 № 23н "Данные об исчисленных суммах единого социального налога с доходов адвокатов". Глава 3. Организация бухгалтерского учета расчетов с внебюджетными фондами в ООО "ПОЛИМИКС ПРИНТ" 3.1 Краткая характеристика ООО "Полимикс Принт" Типография ООО "Полимикс Принт" является юридическим лицом и создана в соответствии ...

... и их прибыль использоваться для развития основной деятельности - медицинского страхования, без права свободной капитализации. 3. Перспективы развития государственных внебюджетных фондов и их роль в решении социальных задач Значение внебюджетных социальных фондов состоит в том, чтобы поддержать существование лиц, нуждающихся в помощи, то есть обеспечить минимальный гарантированный уровень ...

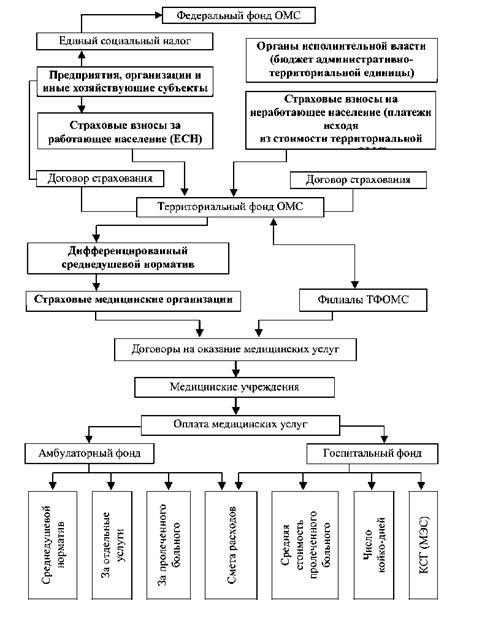

... балансовый отчет. Страховые компании, отбирая дееспособные медицинские учреждения, оплачивают их услуги. Средства Фонда используются на оплату медицинских услуг, предоставляемых гражданам, а также на медицинскую науку, медицинские программы и другие цели. Двухуровневая банковская система Российской Федерации. Банковская система Российской Федерации, соответствующая рыночной экономике, начала ...

0 комментариев