Навигация

3.3 Материальная помощь

Подпункт 3 п. 1 ст. 238 НК РФ предусматривает, что налогообложению не подлежат суммы единовременной материальной помощи, оказываемой налогоплательщиком:

- физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ;

- членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи;

- работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, но не более 50 тыс. руб. на каждого ребенка.

Но определяющим является то, что в силу п. 23 ст. 270 НК РФ расходы в виде сумм материальной помощи работникам (в том числе для первоначального взноса на приобретение и (или) строительство жилья, на полное или частичное погашение кредита, предоставленного на приобретение и (или) строительство жилья, беспроцентных или льготных ссуд на улучшение жилищных условий, обзаведение домашним хозяйством и иные социальные потребности) не уменьшают базу по налогу на прибыль. Вследствие этого не только перечисленные в пп. 3 п. 1 ст. 238 НК РФ виды материальной помощи, но и все остальные ЕСН не облагаются на основании п. 3 ст. 236 НК РФ.

В то же время для организаций, финансируемых за счет средств бюджетов, пп. 15 п. 1 ст. 238 НК РФ устанавливает особое ограничение: суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников, не облагаются ЕСН только в пределах 3000 руб. на одно физическое лицо за налоговый период.

4. Ставки налога

Статьей 241 Налогового кодекса РФ установлены ставки налога в зависимости от категории плательщиков.

В п. 1 ст. 241 Налогового кодекса РФ установлены налоговые ставки по ЕСН для налогоплательщиков, производящих выплаты физическим лицам, за исключением выступающих в качестве работодателей налогоплательщиков - организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны, сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования. Применяются следующие налоговые ставки ( таблица 2)

| Налоговая база на каждое | Федеральный бюджет | Фонд социального страхования Российской Федерации | Фонды обязательного медицинского страхования | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | ||||

| До 280 000 руб. | 20,0 процента | 2,9 процента | 1,1 процента | 2,0 процента | 26,0 процента |

| От 280 001 руб. до 600 000 руб. | 56 000 руб. + 7,9 процента с суммы, превышающей 280 000 руб. | 8 120 руб. + 1,0 процента с суммы, превышающей 280 000 руб. | 3 080 руб. + | 5 600 руб. + | 72 800 руб. + |

| Свыше 600 000 руб. | 81 280 руб. + 2,0 процента с суммы, превышающей 600 000 руб. | 11 320 руб. | 5 000 руб. | 7 200 руб. | 104 800 руб. + 2,0 процента с суммы, превышающей 600 000 руб. |

При этом п. 1 ст. 241 Налогового кодекса РФ для налогоплательщиков - сельскохозяйственных товаропроизводителей, организаций народных художественных промыслов и родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, установлены следующие налоговые ставки ( таблица 3)

Таблица 3

| Налоговая база на каждое физическое лицо нарастающим итогом с начала года | Федеральный бюджет | Фонд социального страхования Российской Федерации | Фонды обязательного | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территориальные фонды обязательного медицинского страхования | ||||

| До 280 000 руб. | 15,8 процента | 1,9 процента | 1,1 процента | 1,2 процента | 20,0 процента |

| От 280 001 руб. до 600 000 руб. | 44 240 руб. + 7,9 процента с суммы, превышающей 280 000 руб. | 5 320 руб. + | 3 080 руб. + | 3 360 руб. + | 56 000 руб. + |

| Свыше 600 000 руб. | 69 520 руб. + 2,0 процента с суммы, превышающей 600 000 руб. | 8 200 руб. | 5 000 руб. | 5 280 руб. | 88 000 руб. + |

Кроме этого, п. 1 ст. 241 Налогового кодекса РФ для налогоплательщиков - организаций и индивидуальных предпринимателей, имеющих статус резидента технико-внедренческой особой экономической зоны и производящих выплаты физическим лицам, работающим на территории технико-внедренческой особой экономической зоны, установлены следующие ставки (таблица 4)

Таблица 4

| Налоговая база на | Федеральный бюджет | Итого |

| До 280 000 руб. | 14,0 процента | 14,0 процента |

| От 280 001 руб. до | 39 200 руб. + | 39 200 руб. + |

| Свыше 600 000 руб. | 57 120 руб. + | 57 120 руб. + |

Пунктом 3 ст. 241 Налогового кодекса РФ для индивидуальных предпринимателей, не производящих выплаты физическим лицам, установлены следующие налоговые ставки ( таблица 5)

Таблица 5

| Налоговая база нарастающим итогом | Федеральный бюджет | Фонды обязательного | Итого | |

| Федеральный фонд | Территориальные фонды обязательного медицинского страхования | |||

| 1 | 2 | 3 | 4 | 5 |

| До 280 000 руб. | 7,3 процента | 0,8 процента | 1,9 процента | 10,0 процента |

| От 280 001 руб.до 600 000 руб. | 20 440 руб. + 2,7 процента с суммы, превышающей 280 000 руб. | 2 240 руб. + | 5 320 руб. + 0,4 процента с | 28 000 руб. + 3,6 процента с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 29 080 руб. + 2,0 процента с суммы, превышающей 600 000 руб. | 3 840 руб. | 6 600 руб. | 39 520 руб. + 2,0 процента с суммы, превышающей 600 000 руб. |

Пунктом 4 ст. 241 Налогового кодекса РФ установлено, что адвокаты уплачивают налог по следующим налоговым ставкам (таблица 6)

Таблица 6

| Налоговая база нарастающим итогом | Федеральный бюджет | Фонды обязательного | Итого | |

| Федеральный фонд обязательного медицинского страхования | Территории-альные фонды обязательного медицинского страхования | |||

| 1 | 2 | 3 | 4 | 5 |

| До 280 000 руб. | 5,3 процента | 0,8 процента | 1,9 процента | 8,0 процента |

| От 280 001 руб. | 14 840 руб. + 2,7 процента с суммы, превышающей 280 000 руб. | 2 240 руб. + | 5 320 руб. + | 22 400 руб. + 3,6 процента с суммы, превышающей 280 000 руб. |

| Свыше 600 000 руб. | 23 480 руб. + | 3 840 руб. | 6 600 руб. | 33 920 руб. + 2,0 процента с суммы, |

Пунктом 2 ст. 56 Налогового кодекса РФ установлено, что налогоплательщик вправе отказаться от использования налоговой льготы либо приостановить ее использование на один или несколько налоговых периодов, если иное не предусмотрено Налоговым кодексом РФ. Однако налогоплательщик не имеет права отказаться от применения регрессивной шкалы ставок по ЕСН на основании п. 2 ст. 56 Налогового кодекса РФ, так как применение регрессивной шкалы ЕСН не является налоговой льготой в смысле п. 1 ст. 56 Налогового кодекса РФ.

Страховые тарифы пенсионных взносов установлены Федеральным законом N 167-ФЗ. Физические лица, в пользу которых производятся выплаты, на которые начисляются страховые взносы, делятся на две возрастные группы: до 1966 года рождения включительно и 1967 года рождения и моложе. Страховые взносы на выплаты, производимые в пользу физических лиц до 1966 года рождения, целиком направляются на финансирование страховой части трудовой пенсии. Формирование накопительной части трудовой пенсии для указанных граждан не предусмотрено. Максимальный размер страхового взноса остался прежним и составляет 14%. При начислении страховых взносов в Пенсионный фонд применяется регрессивная шкала ставок в порядке, аналогичном ЕСН.

Для лиц 1967 года рождения и моложе, применяются следующие ставки страховых взносов:

1) для выступающих в качестве работодателей страхователей, за исключением выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств (таблица 7)

Таблица 7

| База для начисления | ||

| на финансирование | на финансирование | |

| 1 | 2 | 3 |

| До 280 000 руб. | 8,0 процента | 6,0 процента |

| От 280 001 руб. до | 22 400 руб. + | 16 800 руб. + |

| Свыше 600 000 руб. | 32320 руб. | 24480 руб. |

2) для выступающих в качестве работодателей организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования, и крестьянских (фермерских) хозяйств ( таблица 8)

Таблица 8

| База для начисления | ||

| на финансирование | на финансирование | |

| 1 | 2 | 3 |

| До 280 000 руб. | 4,3 процента | 6,0 процента |

| От 280 001 руб. до | 12040 руб. + 3,1 процента с суммы, превышающей 280 000 руб. | 16800 руб. + 2,4 процента с суммы, |

| Свыше 600 000 руб. | 21960 руб. | 24480 руб. |

Реформа единого социального налога

В настоящее время ЕСН взимается по регрессивной шкале ставок, причем действующие пороги регрессии не индексировались с момента их введения. В связи с этим эффективная ставка единого социального налога (отношение фактических совокупных поступлений ЕСН и взносов на обязательное пенсионное страхование в бюджет расширенного правительства к налоговой базе, которой является начисленная зарплата и прочие виды выплат) с 2006 г. снижается темпами, составляющими около 1 процентного пункта в год. По оценкам Минфина России, в отсутствие индексации порогов регрессии величина эффективной ставки налога по итогам 2009 г. может снизиться на 4 процентных пункта по сравнению с величиной, зафиксированной в 2005 г.

При принятии решения о переходе к регрессивной шкале ставок ЕСН не предполагалось, что эффективная налоговая ставка будет снижаться, поэтому для предотвращения дальнейшего ее падения необходимо принять решение о восстановлении эффективной ставки ЕСН на уровне 2005 г. уже начиная с 1 января 2010 г., недопущении ее снижения в будущем, а также принять иные меры, направленные на обеспечение полной уплаты ЕСН всеми налогоплательщиками, выплачивающими доходы по трудовым и гражданско-правовым договорам.

Предлагается начиная с 2010 г. ЕСН заменить страховыми взносами, уплачиваемыми работодателями, в Пенсионный фонд, Фонд медицинского страхования и Фонд социального страхования.

Стоит отметить, что индексация порогов регрессии начиная с 2010 г. таким образом, чтобы обеспечить установление страховых взносов на уровне эффективной ставки ЕСН, зафиксированной в 2005 г., не означает повышения уровня налоговой нагрузки на фонд оплаты труда. Скорее, период постоянного снижения эффективной ставки налогообложения фонда оплаты труда в течение 4 лет с 2006 по 2009 г. надо рассматривать как период предоставления временной налоговой льготы налогоплательщикам.

Единая ставка страховых взносов на обязательное пенсионное страхование составит 26%. При этом взнос в фонды обязательного медицинского страхования будет равен 5,1%, в ФСС РФ - 2,9%. Общий размер платежа составит 34% от фонда оплаты труда. Взнос на обязательное пенсионное страхование по ставке 26% работодатели будут отчислять с годовой заработной платы до 415 000 руб. в год. На доход, превышающий эту сумму, начислений не будет. Считается, что сотрудники, имеющие более высокий доход, должны будут позаботиться о своей пенсии самостоятельно.

Заключение

Подводя итог вышеизложенному можно отметить, что Единый социальный налог (ЕСН) предназначен для мобилизации средств при реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь.

Налогоплательщики ЕСН помимо этого налога уплачивают страховые взносы на обязательное пенсионное страхование. При этом сумма ЕСН, подлежащая уплате в федеральный бюджет, уменьшается на сумму страховых взносов на обязательное пенсионное страхование

В результате проделанной работы можно сделать следующие выводы:

- единый социальный налог представляет собой совокупность нескольких платежей.

- единый социальный налог является одним из наиболее значимых как для формирования доходов государства, так и для финансового положения налогоплательщиков.

- исчисление ЕСН достаточно трудоемкий процесс.

- на практике применяются разные способы их отражения на счетах бухучета.

- самый распространенный вариант отражения расчетов по единому социальному налогу в бухучете с использованием счета 69.

- существует ряд проблем, связанных с исчислением единого социального налога

- сумма ЕСН в части федерального бюджета, начисленная по полной налоговой ставке отражается по кредиту счета 69 (или 68) субсчет "Расчеты по ЕСН с федеральным бюджетом" в корреспонденции со счетами учета затрат.

- ЕСН и пенсионные взносы будут заменены отдельными страховыми взносами в ПФР, ФСС и систему ОМС с совокупной ставкой 34%. При этом никакой регрессивной шкалы предусмотрено не будет, но зато взносы будут начисляться только до тех пор, пока начисленная с начала года зарплата не станет равна 415 000 руб. Соответственно, будет ограничен и максимальный размер пенсии, то есть при более высоких заработках гражданам будет предложено самим откладывать в разных формах на повышенную пенсию.

Список использованной литературы

1. Конституция Российской Федерации от 12.12.1993г.

2. Налоговый кодекс Российской Федерации ( часть вторая) от 05.08.2000г. ( ред. от 28.04.2009)

3. Трудовой кодекс Российской Федерации от 30.12.2001 ( ред. от 30.12.2008)

4. Закон Российской Федерации «О социальной защите граждан, подвергшихся воздействию радиации вследствие катастрофы на Чернобыльской АЭС» № 1244-1 от 15.05.1991г. (в ред. от 28.04.2009г.)

5. Закон Российской Федерации «Об образовании» № 3266-1 от 10.07.1992г. ( ред. 13.02.2009г.)

6. Федеральный закон « О воинской обязанности и военной службе» № 53-ФЗ от 28.03.1998г. ( ред. 28.04.2009г.)

7. Федеральный закон «О статусе военнослужащих» № 76-ФЗ от 27.05.1998г. ( ред. от 14.03.2009г.)

8. Федеральный закон «Об основах обязательного социального страхования» № 165-ФЗ от 16.07.1999г. ( ред. от 14.07.2008г.)

9. Федеральный закон «Об обязательном пенсионном страховании в Российской Федерации» № 167-ФЗ от 15.12.2001г. (с изм. и доп., вступающими в силу с 01.01.2009г.)

10. Федеральный закон «О бюджете Фонда социального страхования Российской Федерации на 2008 год и на плановый период 2009 и 2010 годов № 183-ФЗ от 21.07.2008г.( ред. от 22.07.2008г.)

11. Федеральный закон «О бюджете Фонда социального страхования Российской Федерации на 2009 год и на плановый период 2010 и 2011 годов № 183-ФЗ от 25.11.2008г..( ред. от 28.04.2009г.)

12. Разъяснения Минтруда РФ № 3, ФСС РФ № 26/36 от 04.04.200г. (ред. от 15.04.2002г.)

13. Галуцкий В.Ю. Единый социальный налог и взносы в ПФР,2008

14. Гусев В.В. Единый социальный налог,2008

15. Епифанов О.В; Сальникова Л.В. Единый социальный налог. Учебно-практическое пособие,2008

16. Климова М.А. « Единый социальный налог»// Экономико-правовй бюллетень, 2008, №11

17. Паскалев А.Б.; Сокол М.Б. Единый социальный налог.

18. Петров А.В. «Зарплатные налоги: все, что должен знать бухгалтер для правильной работы»// Бератор-Паблишинг 2009

19. Крохина Ю.А. «Налоговое право России» изд. Норма 2007

20. Ковалева Г.Б. "Зарплатные" налоги и страховые взносы при общем режиме // Российский налоговый курьер. - №19. – 2006.

21. Полякова М.С. Отражаем расчеты по ЕСН и пенсионным взносам в бухгалтерском учете // Российский налоговый курьер. - №19. – 2006.

22. Романовский М., Врублевская О., «Налоги и налогообложение»,

23. Черник Д.Г. «Налоги», изд. Юнити-Дана, 2007

24. Официальный сервер МНС РФ: www.nalog.ru.

Похожие работы

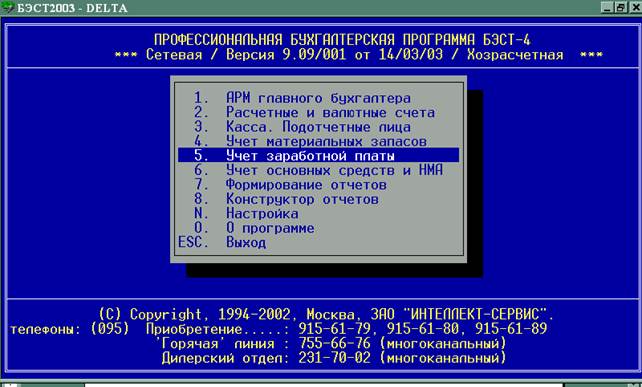

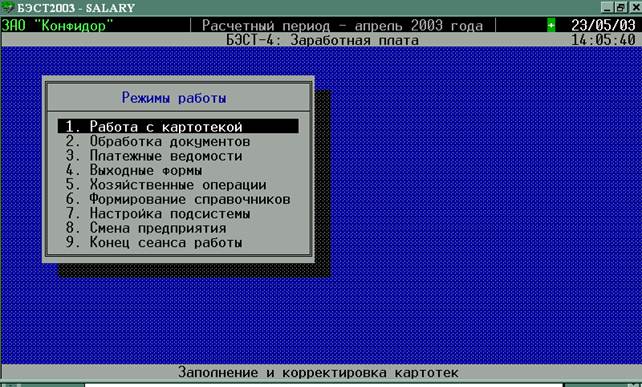

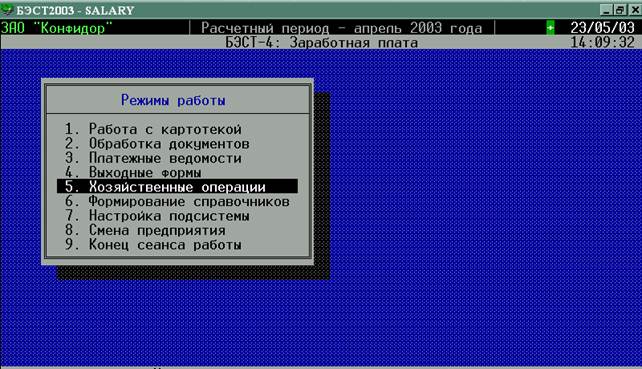

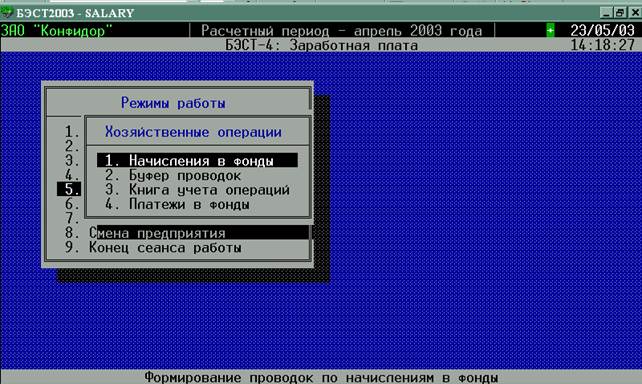

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... . Ставки единого социального налога, учитывая целевой характер использования, предусматривают их распределение по соответствующим социальным фондам. Глава 2. Учет расчетов по единому социальному налогу на примере ООО «Никольское» 2.1 Организационная характеристика ООО «Никольское» Оценка и анализ организационно-правовой формы обследованного предприятия осуществлялись путем изучения его ...

... уплате в федеральный бюджет, уменьшена на сумму страховых взносов на обязательное пенсионное страхование (14%) 69-2-1 69-2-2 Бухгалтерская справка-расчет Рассмотрим порядок заполнения раздела 2 "Расчет единого социального налога" декларации по ЕСН на примере ООО "Новый мир". По строке 0100 "Налоговая база за налоговый период, всего" отражается налоговая база по налогу нарастающим ...

... форме. От авторских договоров необходимо отличать лицензионные договоры. Согласно новой редакции п. 1 ст. 236 НК РФ вознаграждения по лицензионным договорам не включаются в объект налогообложения единым социальным налогом. Таким образом, объектом налогообложения для организаций и индивидуальных предпринимателей, осуществляющих выплаты физическим лицам, являются выплаты по трем вышеназванным ...

0 комментариев