Навигация

ОГЛАВЛЕНИЕ

Введение. 2

1. Теоретическое обоснование темы исследования. 4

1.1. Сущность и значение ЕСН.. 4

1.2. Порядок исчисления ЕСН.. 6

1.3. Проблемы организации и ведения учета по ЕСН.. 18

2. Учет и анализ налогообложения единого социального налога. 22

2.1. Расчет и анализ налоговых обязательств организации. 22

2.2. Расчет единого социального налога. 30

2.3. Учет и отчетность по ЕСН.. 37

3. Пути совершенствования налогообложения единого социального налога, его учета и отчетности. 49

Заключение. 51

Библиография.. 53

Приложение 1. 54

Приложение 2. 57

Приложение 3. 60

Введение

Единый социальный налог является серьезным новаторством, включенным во вторую часть Налогового кодекса. Этот налог заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда - Пенсионный, Фонд социального страхования и федеральный и региональные фонды обязательного медицинского страхования. До введения социального налога плательщик страховых взносов обязан был представлять отдельные формы отчетов в каждый фонд, производить уплату страховых взносов в сроки, установленные соответствующим фондом.

Единый социальный налог представляет собой совокупность нескольких платежей. Прежде всего это платеж в федеральный бюджет, предназначенный для финансирования базовой части трудовой пенсии. Кроме того, в состав ЕСН входят платежи в ФСС России, а также в федеральный и территориальный фонды обязательного медицинского страхования. Каждая сумма перечисляется отдельным платежным поручением по соответствующему коду бюджетной классификации.

Единый социальный налог является одним из наиболее значимых как для формирования доходов государства, так и для финансового положения налогоплательщиков. Достаточно сказать, что платежи по нему хоть и незначительно, но превышают поступления самого крупного налогового источника доходов консолидированного бюджета страны - НДС.

Нормативные акты по бухгалтерскому учету не регламентируют, как отражать расчеты по ЕСН. На практике применяются разные способы их отражения на счетах бухучета.

На практике возможны 3 варианта бухгалтерского учета расчетов по ЕСН:

- ЕСН начисляется на счете 68 "Расчеты по налогам и сборам".

- ЕСН начисляется на счете 69 "Расчеты по социальному страхованию и обеспечению.

- Комбинированный вариант.

Цель курсовой работы освоение и закрепление теоретического материала, выявление недостатков и путей совершенствования единого социального налога.

Задачами курсовой работы являются раскрытие сущности единого социального налога, определение порядка исчисления единого социального налога, выявление проблем налогообложения и пути их решения, расчет налоговых обязательств.

1. Теоретическое обоснование темы исследования 1.1. Сущность и значение ЕСН

По мнению Панскова В.Г. единый социальный налог является серьезным новаторством, включенным во вторую часть Налогового кодекса. Введенный в действие с 1 января 2001 г., этот налог заменил собой действовавшие ранее отчисления в три государственных внебюджетных социальных фонда - Пенсионный, Фонд социального страхования и федеральный и региональные фонды обязательного медицинского страхования. Необходимо отметить, что замена отчислений на единый социальный налог не отменила целевого назначения налога. Средства от его сбора будут поступать как в указанные выше фонды, так и частично в федеральный бюджет. Основное назначение этого налога осталось прежним - обеспечить мобилизацию средств для реализации права граждан России на государственное пенсионное и социальное обеспечение и медицинскую помощь.

В связи с этим возникает неизбежный вопрос о необходимости и экономической целесообразности преобразования производимых предприятиями, учреждениями и организациями отчислений в социальные фонды в единый налог. В чем же состоят причины, вызвавшие необходимость введения единого социального налога?

До введения единого социального налога был не совсем ясен статус отчислений в государственные социальные внебюджетные фонды. Формально не являясь налогами, поскольку не входили в налоговую систему России, установленную Федеральным законом "Об основах налоговой системы Российской Федерации", они по своему экономическому содержанию для налогоплательщиков были все-таки одной из форм налогов. При этом, учитывая высокие ставки этих взносов, они были одним из определяющих моментов сокрытия работодателями истинных размеров выплачиваемой работникам заработной платы и существования тем самым скрытых форм оплаты труда. Введение единого социального налога, взимаемого по регрессивной шкале, призвано стать серьезным стимулом для легализации реальных расходов организаций на оплату труда работников и в конечном счете - расширить базу обложения налогом на доходы физических лиц /3/.

Янченко В.И. считает, что единый социальный налог является одним из наиболее сложных для исчисления налогов.

Контроль за своевременностью и полнотой уплаты организациями и индивидуальными предпринимателями отчислений во внебюджетные фонды являлся функцией не налоговых органов, а созданных специально для этого органов государственных внебюджетных фондов. Это, с одной стороны, создавало определенные трудности для организаций и индивидуальных предпринимателей, поскольку они подвергались проверкам со стороны сразу нескольких контролирующих органов. Вместе с тем эффективность контроля за поступлением этих отчислений была достаточно низка. Это связано с тем, что органы государственных внебюджетных фондов, не имея в достаточной степени предоставленных налоговым органам прав, не сумели в полном объеме обеспечить постановку на учет юридических и физических лиц, являющихся по закону плательщиками отчислений в фонды. Достаточно сказать, что количество стоящих на учете плательщиков взносов было примерно на четверть ниже, чем число зарегистрированных в налоговых органах налогоплательщиков.

С введением единого социального налога контроль за его исчислением и уплатой полностью перешел к налоговым органам.

До введения социального налога плательщик страховых взносов обязан был представлять отдельные формы отчетов в каждый фонд, производить уплату страховых взносов в сроки, установленные соответствующим фондом.

Наличие у каждого фонда отдельных специфических полномочий, в частности по срокам и порядку предоставления отсрочек по просроченным платежам, ставило организации в различные условия, вследствие чего нарушались принципы однородности и справедливости налогообложения.

Кроме того, большинство нормативных актов в виде положений и инструкций, регламентирующих уплату соответствующих взносов, было принято в период 1991 - 1996 гг. и они в полной мере не отвечали требованиям времени. Неопределенность законодательной базы, огромное количество нормативных документов, зачастую противоречащих друг другу, вели к тому, что малейшая ошибка бухгалтера могла привести организацию к значительным финансовым потерям из-за штрафных санкций.

Многочисленные проблемы возникли также при установлении базы обложения, которая при ее относительной обобщенности в виде расходов работодателей на оплату труда наемных работников, имела существенные различия по каждому из фондов. В связи с этим принципиальное значение имеет установление для всех налогоплательщиков-работодателей единого порядка исчисления налоговой базы по платежам в социальные фонды, что, несомненно, облегчает расчеты налога не только чисто технически, но и с позиций предотвращения ошибок.

Единый социальный налог является одним из наиболее значимых как для формирования доходов государства, так и для финансового положения налогоплательщиков. Достаточно сказать, что платежи по нему хоть и незначительно, но превышают поступления самого крупного налогового источника доходов консолидированного бюджета страны - НДС /11/.

1.2. Порядок исчисления ЕСНЯнченко В.И. утверждает, что единый социальный налог (ЕСН) считается одним из наиболее сложных для исчисления налогов. При обложении ЕСН учитываются нормы Гражданского кодекса Российской Федерации, Трудового кодекса Российской Федерации (ТК РФ), законодательства об обязательном пенсионном страховании (ОПС), множества других нормативных законодательных актов. Кроме того, глава 24 "Единый социальный налог" Налогового кодекса Российской Федерации (НК РФ) взаимосвязана со статьями главы 23 "Налог на доходы физических лиц", главы 25 "Налог на прибыль организаций" настоящего Кодекса.

В первую очередь плательщиками этого налога являются работодатели, которые производят выплаты наемным работникам.

Объект налогообложения для исчисления единого социального налога зависит от того, к какой группе принадлежат налогоплательщики.

Для налогоплательщиков-работодателей (за исключением физических лиц, не признаваемых индивидуальными предпринимателями) объектом налогообложения определены выплаты и другие вознаграждения, начисляемые указанными налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

Объектом налогообложения для налогоплательщиков-предпринимателей являются доходы от предпринимательской или же иной другой профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Кроме того, в двух случаях не признаны объектом обложения и не облагаются единым социальным налогом выплаты и вознаграждения (вне зависимости от формы, в которой они производятся), выплачиваемые налогоплательщиками-работодателями.

В первом случае это относится к налогоплательщикам-организациям. Указанные выплаты у них не будут объектом обложения, если они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль.

Во втором случае данное положение относится к налогоплательщикам - индивидуальным предпринимателям, а также физическим лицам, не признанным индивидуальными предпринимателями. У них такие выплаты не являются объектом налогообложения при условии, что они не уменьшают налоговую базу по налогу на доходы физических лиц /11/.

Романова Р. В.: "В связи со сложностью исчисления у многих налогоплательщиков возникают затруднения при определении объекта налогообложения, налоговой базы, применении ставок этого налога. Поэтому могут быть допущены ошибки, которые налогоплательщик должен исправить посредством представления согласно ст.81 НК РФ корректирующей отчетности с уточнением всех изменений и дополнений" /10/.

Полякова М. С.: "В соответствии с налоговым законодательством и законодательством об обязательном пенсионном страховании налоговые органы в установленном порядке проводят как выездные проверки на основе данных бухгалтерского учета, так и камеральные проверки отчетности по ЕСН и страховым взносам на ОПС (включая расчеты по авансовым платежам, представляемые организациями, производящими выплаты физическим лицам). Задача налогоплательщика до проведения такой проверки - уточнить все показатели, связанные с исчислением ЕСН и страховых взносов на ОПС, максимально уменьшить количество допущенных ошибок при составлении как бухгалтерской, так и налоговой отчетности" /9/.

Ковалева Г.Б. считает, что при внесении изменений и дополнений в налоговую отчетность налогоплательщики должны зафиксировать их в бухгалтерской отчетности в структуре первичных документов и регистров бухгалтерского учета. Это необходимо делать в связи с тем, что налоговый орган вправе в соответствии со ст.31,88 и 93 НК РФ получить от налогоплательщика объяснения, истребовать у него дополнительные сведения и документы, подтверждающие правильность исчисления и своевременность уплаты ЕСН и страховых взносов на ОПС.

Если же налогоплательщик производил выплаты в пользу иностранных граждан или лиц без гражданства, проживающих за пределами территории Российской Федерации и не подлежащих страхованию в органах Пенсионного фонда Российской Федерации, то налоговая база по ЕСН будет превышать базу для начисления страховых взносов на ОПС на сумму таких выплат /8/.

Далее при выверке налоговой базы по ЕСН налогоплательщикам следует уточнить применявшийся налоговый режим.

Если налогоплательщик применял только специальные налоговые режимы, то он не должен уплачивать ЕСН и не должен представлять отчетность по нему в налоговый орган.

Если налогоплательщик применяет специальные налоговые режимы и одновременно осуществляет виды деятельности, облагаемые согласно общему режиму налогообложения, то он должен уточнить, все ли показатели в декларации по ЕСН отражены в части, в какой они относятся к видам деятельности, облагаемым согласно общему режиму налогообложения. Налоговая база по ЕСН, зачисляемому в федеральный бюджет, должна быть у таких налогоплательщиков меньше базы для начисления страховых взносов на ОПС на величину выплат и иных вознаграждений, начисленных в пользу физических лиц за выполнение работ, оказание услуг по видам деятельности, облагаемым согласно специальным налоговым режимам.

Если с помощью прямого счета невозможно выделить суммы выплат, начисленных работникам по каждому виду деятельности, то для целей исчисления ЕСН сумма таких выплат налогоплательщиком может быть определена пропорционально размеру выручки, полученной от видов деятельности, облагаемых согласно общему режиму налогообложения, в общей сумме выручки, полученной от всех видов деятельности; при этом расчет производится ежемесячно.

В настоящее время налогоплательщики пользуются различными методами определения таких выплат /8/.

Белова Е.Г. советует в целях упрощения расчетов и избежания ошибок для определения налоговой базы по ЕСН в отношении таких работников налогоплательщик может производить начисления выплат фиксированно по каждому виду деятельности.

Затем необходимо обратить внимание на правильность расчета налоговой базы в отношении Фонда социального страхования Российской Федерации (ФСС РФ). В силу п.3 ст.238 НК РФ налоговая база по ЕСН, зачисляемому в ФСС РФ, меньше налоговой базы по этому налогу, зачисляемому в федеральный бюджет и фонды обязательного медицинского страхования на суммы выплат и иных вознаграждений, начисленных в пользу физических лиц по гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, а также по авторским договорам.

В отдельных случаях налогоплательщики, не относящиеся к организациям, указанным в п.2 ст.245 НК РФ, ошибочно занижают налоговую базу на суммы, освобождаемые от налогообложения в соответствии с п.2 ст.245 Кодекса /7/.

Такие показатели отражаются в отчетности о ЕСН справочно отдельной строкой.

Если налогоплательщик включил в такую строку суммы, не относящиеся к денежному, довольствию, продовольственному и вещевому обеспечению, то он должен исключить их из данной строки, увеличить на такие суммы налоговую базу по ЕСН и пересчитать сумму налога.

В соответствии с нормами главы 24 НК РФ налогоплательщик должен исчислить с выплат в пользу физических лиц ЕСН. При этом он должен восстановить показатели индивидуальных и сводных карточек по таким выплатам и представить в налоговый орган скорректированную отчетность по ЕСН за все периоды /7/.

Особо налогоплательщик должен уточнить производимые в пользу физических лиц суммы выплат, отнесенные к расходам, не уменьшающим налоговую базу по налогу на прибыль (п.3 ст.236 НК РФ), которые не включаются в налоговую базу в качестве расходов, не подлежащих налогообложению на основании ст.238 НК РФ.

Согласно Федеральному закону от 20.07. 2004 № 70-ФЗ с 1 января 2005 года:

- налоговая база увеличивается на суммы выплат и вознаграждений, выплачиваемых лицам, выполняющим работы (услуги) для вышеуказанных кооперативов (товариществ);

- подлежат обложению ЕСН выплаты в денежной и натуральной формах, осуществляемые за счет членских профсоюзных взносов членам профсоюза, которые состоят с профсоюзной организацией в договорных отношениях и выполняют определенные трудовые функции;

- подлежат обложению ЕСН выплаты в натуральной форме товарами собственного производства - сельскохозяйственной продукцией и(или) товарами для детей;

- освобождаются от обложения ЕСН суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников организациями финансируемыми за счет средств бюджетов, не превышающие 3000 руб. на одно физическое лицо за налоговый период (подпункт 15 п.1 ст.238 НКРФ).

Романова Р. В.: "Следует иметь в виду, что действие п.3 ст.236 НК РФ не распространяется на выплаты и вознаграждения, производимые организациями в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг, авторским договорам. Суммы таких выплат подлежат обложению ЕСН, страховыми взносами на ОПС".

Такими выплатами могут быть производимые за счет целевых поступлений выплаты в пользу работников структурных подразделений в непроизводственной сфере, деятельность которых не направлена на получение прибыли, например работникам столовой, медпункта и т.д., оплата труда которых производится согласно штатному расписанию на основании заключенных с ними трудовых договоров.

Это же относится и к выплатам по авторским договорам.

При уточнении налоговой базы по ЕСН следует обратить внимание на то, включались ли в нее выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества (имущественных прав). Такие выплаты не облагаются ЕСН.

Если вознаграждение физическому лицу по трудовому договору за выполненную работу, оказанные услуги выплачено в виде имущественных или иных прав, то такие суммы подлежат включению в налоговую базу по ЕСН /10/.

Романова Р.В.: "В настоящее время существуют два вида авторских договоров - на создание произведения и на передачу имущественных прав на его использование. Согласно ст.16, 30 и 33 Закона РФ от 09.07. 1993 № 5351-1 "Об авторском праве и смежных правах" передача автором имущественных прав может быть реализована только по авторскому договору, за исключением случаев, предусмотренных ст.18-26 этого Закона. Кроме того, по авторскому договору автор обязуется создать произведение в соответствии с условиями договора и передать его заказчику. Следовательно, вознаграждения, выплачиваемые авторам по этим договорам, на основании ст.236 НК РФ включаются в объект обложения ЕСН, а вознаграждения, выплачиваемые по другим видам договоров, связанных с передачей имущественных авторских прав, например, при их передаче третьим лицам, не облагаются ЕСН согласно абзацу третьему п.1 ст.236 НК РФ".

Суммы оплаты дополнительных отпусков, предоставляемых гражданам, подвергшимся воздействию радиации вследствие аварии на Чернобыльской АЭС, и возмещаемых за счет средств федерального бюджета, также не могут быть отнесены к выплатам, производимым работодателем по трудовым договорам, и, следовательно, они также не включаются в облагаемую базу ЕСН.

Суммы среднего заработка, выплаченные организациями работникам, призванным на военные сборы, за счет средств федерального бюджета. Они не являются выплатами, осуществляемыми работодателем по трудовым договорам, поскольку не связаны с выполнением работником трудовых обязанностей, а это означает, что они не являются объектом обложения ЕСН /10/.

Но не все выплаты, производимые работодателем за выполнение работ(оказание услуг) по трудовым договорам за счет средств федерального бюджета, не облагаются ЕСН. Так, например, материальная помощь, выплачиваемая работникам бюджетными организациями (за исключением случаев, указанных в ст.238 НК РФ), подлежит обложению ЕСН.

В налоговую базу по ЕСН не включаются выплаты, не связанные с трудовыми, гражданско-правовыми и авторскими договорами.

Полякова М. С.: "Согласно п.1 ст.8 Федерального закона от 29.12. 2004 № 202-ФЗ "О бюджете Фонда социального страхования Российской Федерации на 2005 год" установлено, что в 2005 году до принятия федерального закона об обязательном социальном страховании на случай временной нетрудоспособности, в связи с материнством и на случай смерти пособие по временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) выплачивалось застрахованному за первые два дня временной нетрудоспособности за счет средств работодателя, а с третьего дня временной нетрудоспособности - за счет средств ФСС РФ. Сумма пособия по временной нетрудоспособности, выплачиваемая застрахованному за первые два дня временной нетрудоспособности за счет средств работодателя относилась к государственному пособию и на основании п.1 ст.238 НК РФ не подлежал обложению ЕСН".

С 1 января 2005 года до 1 января 2006 год общий размер пособия, выплаченного за счет всех источников, не подлежавший обложению ЕСН, составлял 12 480 руб., с 1 января 2006 годе он равен 15 000 руб., а в 2007 году составил 16 125 руб.

Правила исчисления пособий по временной нетрудоспособности одинаковы для всех категорий налогоплательщиков.

За счет средств ФСС РФ пособия выплачиваются только организациями, применяющими общий режим налогообложения, в части суммы, не превышающей за полный календарный месяц 1 МРОТ или 16 125 руб. (15 000 руб. - в 2006 году). Работодатель, применяющий специальные налоговые режимы, оплачивает первые два дня нетрудоспособности так же, как и остальные дни нетрудоспособности. Иными словами, такой порядок выплаты больничных распространяется только на налогоплательщиков, применяющих общий режим налогообложения.

Если организация произвела или производит оплату больничных в 2006 году в расчете на физическое лицо за месяц в размере, превышавшем 15 000 руб. (за 2005 год - 12 480 руб), то такая разница облагается ЕСН /9/.

Не допускается оплачивать стоимость проезда работников одной суммой независимо от количества перевозимых сотрудников и учитывать ее в целях обложения ЕСН и страховыми взносами на ОПС одной суммой.

В этом случае налогоплательщик нарушает требования п.4 ст.243 НК РФ, согласно которому он обязан вести учет сумм начисленных выплат и вознаграждений, сумм ЕСН, относящихся к ним, а также сумм налоговых вычетов по каждому физическому лицу, в пользу которого осуществлялись выплаты.

Как отмечалось выше, если согласно положениям ст.252 НК РФ какая-либо выплата должна быть отнесена к расходам, уменьшающим налоговую базу по налогу на прибыль, налогоплательщик не вправе самостоятельно отнести ее на расходы, не уменьшающие налоговую базу по налогу на прибыль, и не облагать ее ЕСН и страховыми взносами на ОПС.

При осуществлении выплат по договорам гражданско-правового характера в некоторых случаях налогоплательщики оплачивают (возмещают) физическим лицам, кроме обозначенного в договорах вознаграждения за выполнение работ или оказание услуг, стоимость проезда, проживания в гостиницах и другие расходы, связанные с выполнением работ по заключенным договорам. На основании п.1 ст.237 НК РФ такие расходы учитываются в налоговой базе по ЕСН вместе с остальной частью вознаграждения.

Тарасова В.Ф., Савченко Т.В., Семыкина Л.Н. считают, что у налогоплательщиков вызывает определенные сложности обложение ЕСН компенсационных выплат, предоставляемых работникам организаций в районах Крайнего Севера и приравненных к ним местностям.

Размер, условия и порядок компенсации расходов, связанных с переездом, лицам, работающим в организациях, не относящихся к бюджетной сфере, устанавливаются работодателем.

Подпунктом 9 п.1 ст.238 НК РФ установлено, что не подлежит обложению ЕСН стоимость проезда работников и членов их семей к месту проведения отпуска и обратно, оплачиваемая налогоплательщиком лицам, работающим проживающим в районах Крайнего Севера приравненных к ним местностях в соответствии с действующим законодательством, трудовыми договорами, контрактами и (или) коллективными договорами.

Лица, работающие в организациях, финансируемых и федерального бюджета, расположенных в районах Крайнего Севера и приравненных к ним местностях, имеют право на оплачиваемый один раз в два года за счет работодателя проезд к месту использования отпуска на территории Российской Федерации и обратно любым видом транспорта (кроме такси), а также на оплату стоимости провоза багажа весом до 30 килограммов.

Размер, условия и порядок компенсации расходов по оплате стоимости проезда и провозу багажа к месту использования отпуска и обратно для лиц, работающих в организациях, не относящихся к бюджетной сфере, устанавливаются работодателем.

Гарантии медицинского обслуживания работников, работающих в организациях, не относящихся к бюджетной сфере, устанавливаются коллективными договорами.

Таким образом, не подлежат обложению ЕСН как у организаций, финансируемых из федерального бюджета, так и у не относящихся к бюджетной сфере (если установлены работодателем и закреплены локальным нормативным документом):

- компенсация расходов, связанных с переездом работника;

- компенсация расходов по оплате стоимости проезда и провозу багажа к месту использования отпуска и обратно.

Поскольку оплата проезда сотрудников, нуждающихся в медицинской консультации или лечении, является не компенсацией, а гарантией, то она облагается ЕСН.

Если данная выплата не отнесена к расходам, уменьшающим налоговую базу по налогу на прибыль в текущем отчетном (налоговом) периоде, она не облагается ЕСН на основании п.3 ст.236 НК РФ.

Если налогоплательщик производит выплаты в пользу работника за расходы по найму жилого помещения, по проезду от места постоянной работы до места производства работ и обратно, если направление работника на проведение монтажных, наладочных и строительных работ оформлено в качестве служебной командировки, то эти расходы не включаются согласно подпункту 2 п.1ст.235 НК РФ в налоговую базу по ЕСН.

На основании подпункта 2 п.1 ст.238 НК РФ вышеуказанные расходы, относящиеся к компенсационным выплатам в возмещение иных расходов, связанным с выполнением работником трудовых обязанностей, не подлежат обложению ЕСН.

Размер возмещения расходов, связанных с использованием такого имущества и не облагаемых ЕСН, должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием имущества для целей трудовой деятельности.

В подпункте 2 п.1 ст.238 НК РФ приведены обстоятельства, с которыми связано предоставление компенсационных выплат, которые налогоплательщик должен учитывать при решении вопроса о не включении таких выплат налоговую базу по ЕСН /1/.

В связи с этим дополнительные гарантии компенсации, хотя и установленные законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, но не соответствующие условиям, указанным в подпункте 2 п.1 ст.238 НК РФ, подлежат обложению ЕСН.

По мнению Минфина России, отнесение выплат к компенсационным в целях применения ст.238 НК РФ зависит не от наименования, которое может быть присвоено этим выплатам, например, коллективным договором, а от их целевого назначения - возмещение реальных затрат, понесенных работником при исполнении трудовых обязанностей.

Что касается возможности применения профсоюзными организациями нормы подпункта 15 п.1 ст.238 НК РФ, согласно которой с 1 января 2005 года не подлежат обложению ЕСН суммы материальной помощи, выплачиваемые физическим лицам за счет бюджетных источников организациями, финансируемыми за счет средств бюджетов, не превышающие 3000 руб. на одно физическое лицо за налоговый период, то необходимо учитывать следующее.

Статьей 11 НК РФ определено понятие "бюджеты (бюджет)", которое применяется в следующем значении: федеральный бюджет, бюджеты субъектов Российской Федерации (региональные бюджеты), бюджеты муниципальных образований (местные бюджеты).

Исходя из положений Федеральных законов от 12.01. 1996 № 10-ФЗ "О профессиональных союзах, их правах и гарантиях деятельности" и от 19.05. 1995 № 82-ФЗ "Об общественных объединениях" средства профсоюзных организаций формируются не за счет средств бюджетов, а за счет членских взносов и других поступлений.

Следовательно, профсоюзные организации не относятся к организациям, финансируемым за счет средств бюджетов, и действие нормы подпункта 15 п.1 ст.238 НК РФ на них не распространяется.

У налогоплательщиков часто возникают вопросы о правомерности не включения в налоговую базу по ЕСН суммы суточных, выплаченных сверх норм, установленных постановлениями Правительства РФ от 08,02. 2002 № 93, от 02.10. 2002 № 729, приказом Минфина России от 12.11. 2001 №92н. Суточные, выплаченные сверх норм, установленных законодательством Российской Федерации, подлежат обложению ЕСН с учетом норм п.3 ст.236 НК РФ.

Бюджетные и некоммерческие организации, которые не формируют налоговую базу по налогу на прибыль, но которые за счет экономии средств, выделенных на их содержание, оплачивали работникам суточные свыше норм, установленных Правительством РФ, при решении вопроса о включении таких сумм в необлагаемую базу по ЕСН должны учитывать, что поскольку норма п.3 ст.217 НК РФ аналогична норме п.2 ст.238 настоящего Кодекса, а также то обстоятельство, что общий порядок установления норм суточных предусмотрен трудовым законодательством, а нормы суточных - вышеуказанными постановлениями Правительства РФ, то такие суммы не облагаются ЕСН. В соответствии с п.3 ст.238 НК РФ выплаты и вознаграждения, начисленные в пользу физических лиц по гражданско-правовым и авторским договорам, не подлежат обложению ЕСН в части ФСС РФ.

1.3. Проблемы организации и ведения учета по ЕСНПолякова М. С.: "Нормативные акты по бухгалтерскому учету не регламентируют, как отражать расчеты по ЕСН. На практике применяются разные способы их отражения на счетах бухучета".

Артельных И. В.: "В Плане счетов для учета расчетов с бюджетом по налогам предназначен счет 68, а для учета расчетов с внебюджетными фондами - счет 69. Какой из этих счетов выбрать для учета расчетов по ЕСН? "

Путаница со счетами возникла потому, что ныне действующий План счетов бухгалтерского учета утвержден в 2000 году. Он разрабатывался в то время, когда единого социального налога еще не было. Взносы в социальные внебюджетные фонды были самостоятельными видами платежей. Для их учета в Плане счетов разработчики предусмотрели отдельный счет 69 "Расчеты по социальному страхованию и обеспечению".

В 2001 году после введения единого социального налога никаких изменений в План счетов внесено не было. Бухгалтеры столкнулись с проблемой: какой счет - 68 или 69 - использовать для отражения расчетов по ЕСН? С одной стороны, это налог, а с другой - платежи, входящие в состав ЕСН (кроме платежа в федеральный бюджет), по-прежнему направляются в социальные внебюджетные фонды. В такой ситуации бухгалтерам пришлось самостоятельно разрабатывать способ отражения ЕСН на счетах бухучета /5/.

Ковалева Г.Б. "есть и еще одна проблема, связанная с исчислением ЕСН. По правилам главы 24 Налогового кодекса при расчете части ЕСН, подлежащего уплате в федеральный бюджет, применяется вычет в сумме начисленных страховых взносов в Пенсионный фонд. Как их отражать: на счетах учета затрат или в виде уменьшения начислений по ЕСН? " /8/

Артельных И.В. приводит следующие возможные варианты бухгалтерского учета расчетов по ЕСН, которые существуют на практике.

ЕСН начисляется на счете 68 "Расчеты по налогам и сборам". Этот способ учета базируется на том, что речь идет о налоге, максимальная часть которого (в настоящее время - 20 из 26%) начисляется в федеральный бюджет. На этом основании некоторые бухгалтеры отражают расчеты по ЕСН на отдельном субсчете счета 68. При этом для начисления каждой части ЕСН применяются разные субсчета второго порядка.

ЕСН начисляется на счете 69 "Расчеты по социальному страхованию и обеспечению". Этот способ учета используют многие бухгалтеры. Они исходят из социальной направленности ЕСН и необходимости ведения отдельных расчетов с каждым социальным внебюджетным фондом. В пункте 1 статьи 243 НК РФ говорится, что "сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд". Пунктом 6 статьи 243 Кодекса предусмотрено перечисление сумм ЕСН в федеральный бюджет и социальные внебюджетные фонды отдельными платежными поручениями. Кроме того, организации обязаны ежеквартально и по итогам года представлять не только отчетность по ЕСН и страховым взносам на обязательное пенсионное страхование (декларации или расчеты авансовых платежей) в налоговые органы, но также сдавать отчетность в ФСС России. Кроме того, ежегодно организации отчитываются по персонифицированному учету перед ПФР.

На счете 69 открываются отдельные субсчета для отражения расчетов по каждой части ЕСН: с социальными внебюджетными фондами, а также с федеральным бюджетом. В отношении последних сумм логика такова: они перечисляются в федеральный бюджет, но направлены на формирование базовой части трудовой пенсии. Следовательно, счет 69 соответствует социальному характеру этих платежей.

Комбинированный вариант. Это весьма экзотический способ отражения расчетов по ЕСН в бухучете. При этом варианте учета применяются сразу оба счета: для начисления "федеральной составляющей" ЕСН - счет 68, а для расчетов с внебюджетными фондами - счет 69. Такой метод отражения ЕСН в бухучете используется нечасто, поскольку не всем бухгалтерам удобно применять разные счета для начисления одного и того же налога.

Самый распространенный вариант отражения расчетов по единому социальному налогу в бухучете - второй - с использованием счета 69.

Поэтому сначала бухгалтер должен рассчитать сумму ЕСН, подлежащую уплате в федеральный бюджет, с учетом налогового вычета. Расчет производится в индивидуальных карточках по каждому работнику отдельно.

После этого бухгалтер отражает сумму ЕСН к уплате в федеральный бюджет (за минусом налогового вычета) по кредиту счета 69 (или 68) субсчет "Расчеты по ЕСН с федеральным бюджетом" в корреспонденции со счетами учета затрат (издержек обращения).

Сумма страховых пенсионных взносов начисляется по кредиту счета 69 (или 68) субсчет "Расчеты по пенсионному обеспечению" в корреспонденции со счетами учета затрат (издержек обращения).

Как видим, при этом способе пенсионные взносы отражаются непосредственно на счетах учета затрат (издержек обращения).

Та часть налога, которая сформирована в виде кредитового сальдо по счету 69 (или 68) субсчет "Расчеты по ЕСН с федеральным бюджетом". Страховые взносы перечисляются в ПФР в сумме, начисленной по кредиту счета 69 (или 68) субсчет "Расчеты по пенсионному обеспечению". В данном случае страховые пенсионные взносы не включаются в себестоимость продукции (работ, услуг), а отражаются как налоговый вычет по ЕСН. Но такой вариант бухучета не ведет к искажению себестоимости, поскольку вместо страховых взносов в ПФР на затраты списывается полная сумма ЕСН (без учета налогового вычета) /6/.

2. Учет и анализ налогообложения единого социального налога 2.1. Расчет и анализ налоговых обязательств организации

ООО "Новый мир" занимается производственно-коммерческой деятельностью. Данная организация находится в северной части г. Уфы. По производственными и офисными помещениями занято 800 кв. м.

Отразим хозяйственные операции за 1 квартал 2006 г. на счетах бухгалтерского баланса. Результаты представлены в Приложении 2.

Данные о наличии имущества представлены в Приложении 1.

Данные о доходах управленческого персонала представлены в Приложении 1.

Определим суммы налоговых платежей к уплате за 1 квартал 2006 г. по налогу на доходы физических лиц.

НДФЛ начисленный на оплату труда, выданную в натуральной форме:

27*13% = 3,51 тыс. руб.

По данным о заработной плате административно-управленческого персонала рассчитаем НДФЛ на каждого работника.

1. Григорьев Д.А.

- за январь: (11300-400-2*600) *13% = 1261 руб.

-за февраль: (12400-2*600) *13% = 1456 руб.

В результате того, что сумма выплаченных доходов в феврале 2006 г. нарастающим итогом с начала года превысила 20000 руб. данный работник имеет право на стандартные налоговые вычеты в размере 400 руб. только в январе 2006 г. согласно ст.218 НК РФ.

- за март: (12500-2*600+5400) *13% = 2171 руб.

НДФЛ, подлежащий уплате в бюджет составит:

1261+1456+2171=4888 руб.

2. Иванова В.В.

- за январь: (10170-400-600) *13% = 1192,1 руб.

- за февраль: (111600-600) *13% = 1372,8 руб.

- за март: (11250-600+3500) *13% = 1839,5 руб.

НДФЛ, подлежащий уплате в бюджет составит:

1192,1+1372,8+1839,5 = 4404,4 руб.

3. Романов В.Д.

- за январь: (8475-400) *13% = 149,75 руб.

- за февраль: (9300-10000) *13% = 2509 руб.

- за март: 9375*13% = 1218,75 руб.

НДФЛ, подлежащий уплате в бюджет составит:

1049,75+2509+1218,75 = 4777,5 руб.

4. Елочкин Е.Г.

- за январь: (7910-400) *13% = 976,3 руб.

Стоимость подарка ко дню рождения в пределах 4000 руб. не подлежит налогообложению НДФЛ согласно п.28 ст.217 НК РФ.

- за февраль: (8680-400) *13% = 1076,4 руб.

- за март: 8750*13% = 1137,5 руб.

НДФЛ, подлежащий уплате в бюджет составит:

976,3+1076,4+1137,5 = 3190,2 руб.

Похожие работы

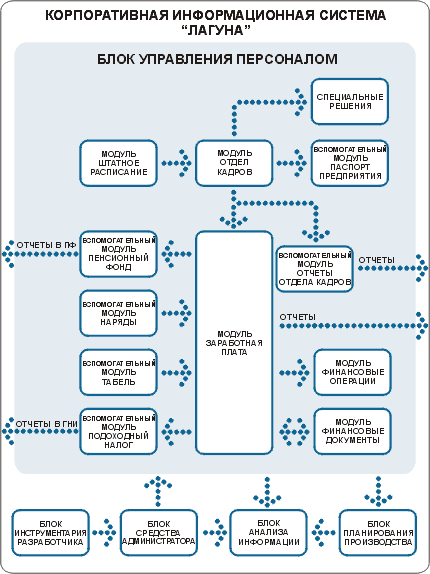

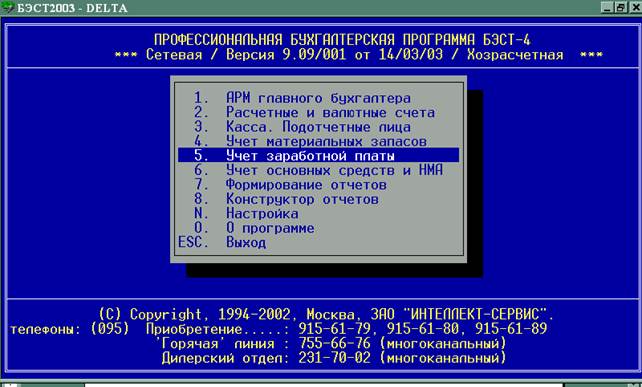

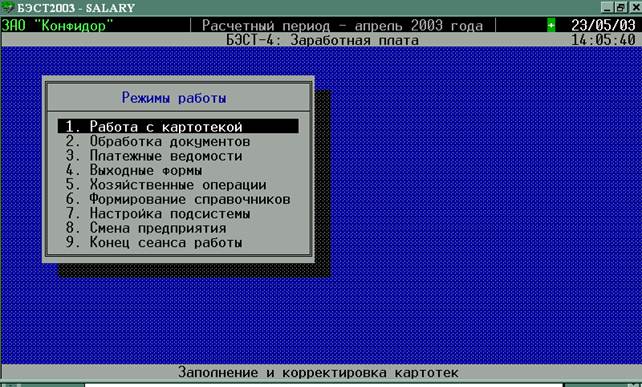

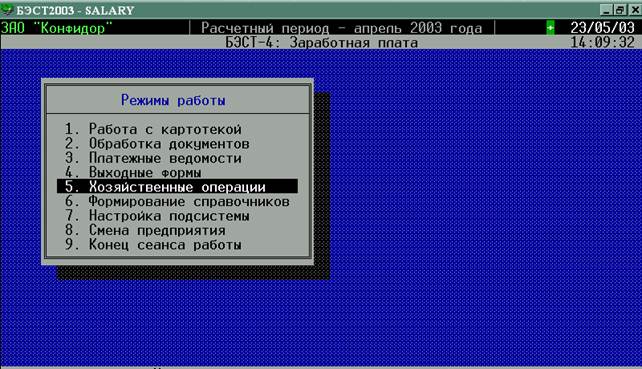

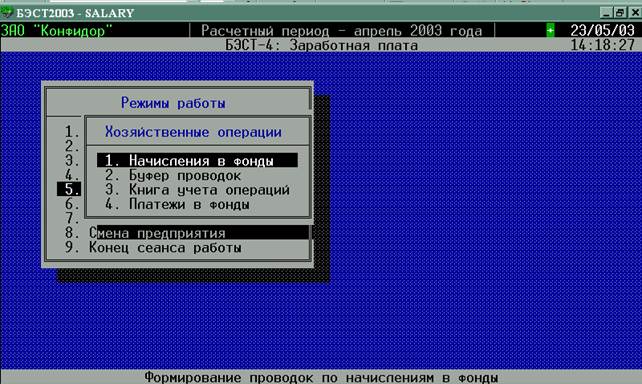

... – хозяйственной деятельности ЗАО «Конфидор» отражает и порядок ведения учета расчетов по ЕСН (см. Приложение 17). Исходя из аудиторского заключения видно, что главным недостатком в организации учета и налогообложения расчетов по ЕСН является не своевременность перечисления платежей по ЕСН. Это можно объяснить недостатком оборотных денежных средств у предприятия. 3. Проблемы и ...

... социальными фондами. Эта функция принадлежит государству и полностью им контролируется. Налогоплательщики поэтому не могут нести ответственности за правильность исчисления, полноту и своевременность распределения единого социального налога между фондами, а только лишь за правильность исчисления, полноту и своевременность уплаты самого налога. Указанная проблема возникла по той причине, что глава ...

... страховых взносов на обязательное пенсионное страхование (авансовых платежей по страховым взносам) представляются налогоплательщиком в налоговый орган одновременно с представлением расчетов и (или) налоговой декларации по налогу. 10.Социальная защита населения. 10.1.Взносы в Пенсионный фонд РФ. Одним из компонентов социальной защиты населения выступают взносы в Пенсионный фонд ...

... предпринимателям. Однако, по нашему мнению, выплаты физических лиц по договорам гражданско-правового характера, предметом которых является выполнение работ, оказание услуг, осуществляемые в пользу индивидуальных предпринимателей не должны облагаться единым социальным налогом. Иначе, возникнет двойное налогообложение, поскольку индивидуальные предприниматели самостоятельно уплачивают единый ...

0 комментариев