Навигация

Управление дебиторской задолженностью

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

Московский государственный университет экономики, статистики

и информатики

Контрольная работа

По дисциплине «Финансовый менеджмент» Тема: «Управление дебиторской задолженностью»

Москва, 2002 г.

Содержание:

1. Введение

2. Экономическая сущность расчетов с дебиторами и кредиторами

2.1. Классификация дебиторской и кредиторской задолженности в структуре оборотных средств предприятия.

2.2. Влияние дебиторской задолженности на финансовые результаты предприятия

3. Методы управления дебиторской и кредиторской задолженностью

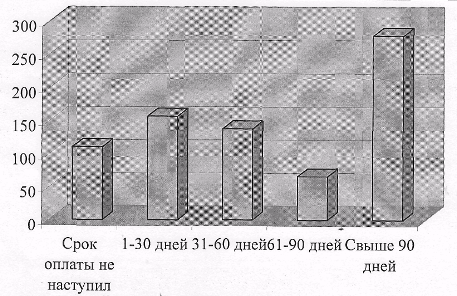

3.1. Подходы к управлению дебиторской задолженности, распределение дебиторской задолженности по срокам образования, анализ оборачиваемости

4. Заключение

1. Введение

В процессе финансово-хозяйственной деятельности у предприятия постоянно возникает потребность в проведении расчетов со своими контрагентами, бюджетом, налоговыми органами. Отгружая произведенную продукцию или оказывая некоторые услуги, предприятие, как правило, не получает деньги в оплату немедленно, т.е. по сути оно кредитует покупателей. Поэтому в течение периода от момента отгрузки продукции до момента поступления платежа средства предприятия омертвлены в виде дебиторской задолженности, уровень которой определяется многими факторами: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, условия договора, принятая на предприятии система расчетов и др. Последний фактор особенно важен для финансового менеджера.

Основными видами расчетов за поставленную продукцию являются продажа за наличные деньги и в виде безналичных платежей. В стабильной экономике доминируют безналичные расчеты, осуществляемые с помощью чеков, векселей, безналичных перечислений по расчетным и текущим счетам, системы корреспондентских счетов между различными банками, а также клиринговых зачетов взаимных требований через расчетные палаты. В условиях нестабильной экономики преобладающей формой расчетов становится предоплата.

Оплата за наличный расчет может быть выполнена рублями, с помощью кредитной карточки либо дебетовой карточки. В соответствии с постановлением Правительства РФ в настоящее время юридические лица вправе рассчитываться между собой наличными деньгами только в том случае, если сумма по одному платежу не превышает 10 тыс. руб. (деноминированных). Кредитная карточка представляет собой пластиковую карточку с указанием имени владельца, присвоенного ему кода, личной подписи и срока действия карточки. Владелец карточки может совершать покупки в пределах некоторой суммы, оговоренной при выдаче карточки, даже в том случае, если в момент покупки она превышает остаток на его счете. В отличие от кредитной дебетовая карточка не позволяет оплачивать покупки при отсутствии средств на счете покупателя. В России практика выпуска кредитных карточек пока незначительна.

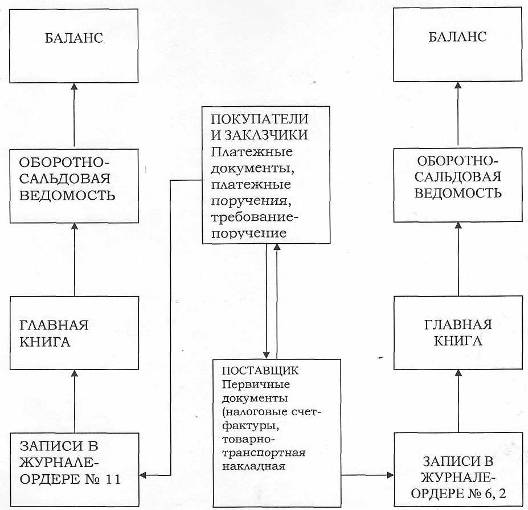

Основными формами безналичных расчетов являются:

• платежное поручение – поручение хозяйствующего субъекта своему банку о перечислении определенной денежной суммы на счет указанного им лица в этом или ином банке;

• аккредитив – обязательство банка осуществить по указанию клиента и в случае предоставления получателем денежных средств и документов, определенных условиями аккредитива, одно из следующих действий: а) произвести платеж третьему лицу; б) оплатить переводный вексель; в) акцептовать его; г) учесть его; при расчете аккредитивом банк действует от своего имени, но за счет средств клиента;

• расчеты по инкассо – обязательство банка осуществить по поручению клиента и за его счет действия по получению от плательщика платежа и/или акцепта платежа (осуществляется на основе инкассового поручения, оформленного с помощью платежного требования, платежного требования-поручения и др.);

• расчетный чек – документ, содержащий распоряжение чекодателя банку о выплате означенной суммы предъявителю чека.

Правила проведения и формы безналичных расчетов в общем регулируются законодательством РФ, а по технике исполнения – Центральным банком России. Законодательством определен общий срок безналичных расчетов: он не должен превышать двух операционных дней в пределах субъекта РФ и пяти операционных дней в пределах РФ.

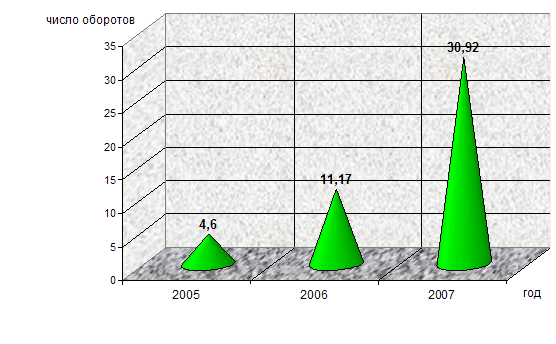

Управление дебиторской задолженностью предполагает прежде всего контроль за оборачиваемостью средств в расчетах. Ускорение оборачиваемости в динамике рассматривается как положительная тенденция. Большое значение имеет отбор потенциальных покупателей и определение условий оплаты товаров, предусматриваемых в контрактах.

2.1. Экономическая сущность расчетов с дебиторами и кредиторами

2.2. Классификация дебиторской и кредиторской задолженности в структуре оборотных средств предприятия.

В наиболее общем виде структура оборотных средств и их источников показана в бухгалтерском балансе. Чистый оборотный капитал представляет собой разность между текущими активами и краткосрочной кредиторской задолженностью (ОК = ТА-КЗ), поэтому любые изменения в составе его компонентов прямо или косвенно влияют на его размер и качество. Как правило, разумный рост чистого оборотного капитала рассматривается как положительная тенденция, однако могут быть и исключения. Например, его рост за счет увеличения безнадежных дебиторов вряд ли удовлетворит финансового менеджера.

Дебиторская задолженность - важный компонент оборотного капитала. Когда одно предприятие продает товары другому предприятию или организации, совсем не значит, что товары будут оплачены немедленно. Неоплаченные счета за поставленную продукцию (или счета к получению) и составляют большую часть дебиторской задолженности. Специфический элемент дебиторской задолженности - векселя к получению, являющиеся по существу ценными бумагами (коммерческие ценные бумаги). Одной из задач финансового менеджера по управлению дебиторской задолженностью являются определение степени риска неплатежеспособности покупателей, расчет прогнозного значения резерва по сомнительным долгам, а также предоставление рекомендаций по работе с фактически или потенциально неплатежеспособными покупателями.

Денежные средства и ценные бумаги - наиболее ликвидная часть текущих активов - также являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных и депозитных счетах. Ценные бумаги, составляющие краткосрочные финансовые вложения, включают: ценные бумаги других предприятий, государственные казначейские билеты, государственные облигации и ценные бумаги, выпущенные местными органами власти.

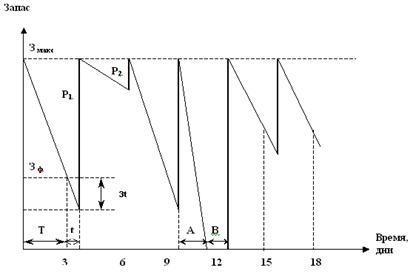

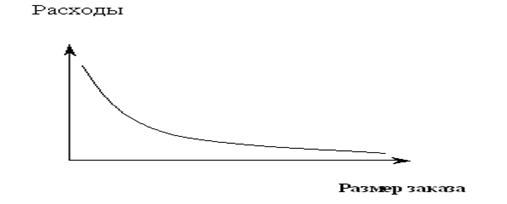

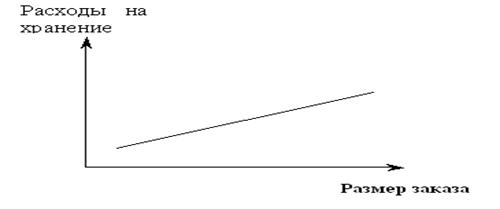

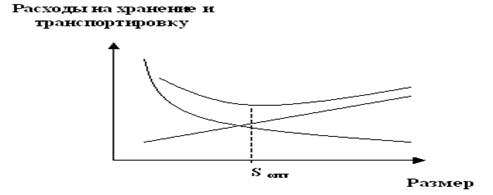

Выбирая между наличными средствами и ценными бумагами, финансовый менеджер решает задачу, подобную той, которую решает менеджер по производству. Всегда существуют преимущества, связанные с созданием большого запаса денежных средств, - они позволяют сократить риск истощения наличности и дают возможность удовлетворить требование оплатить тариф ранее установленного законом срока. С другой стороны, издержки хранения временно свободных, неиспользуемых денежных средств гораздо выше, чем затраты, связанные с краткосрочным вложением денег в ценные бумаги (в частности, их можно условно принять в размере неполученной прибыли при возможном краткосрочном инвестировании). Таким образом, финансовому менеджеру необходимо решить вопрос об оптимальном запасе наличных средств.

Похожие работы

... принимать управленческие решения на основании автоматически формируемых программой аналитических отчетов. 3.2 Экономическая эффективность мероприятий по совершенствованию управления дебиторской задолженностью и краткосрочными финансовыми вложениями предприятия В современных условиях ведения бизнеса компании – поставщики часто вынуждены предоставлять покупателям отсрочку платежа. В ...

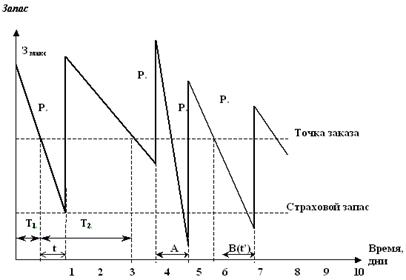

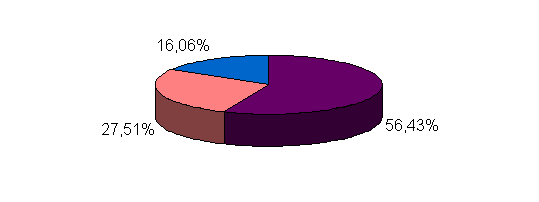

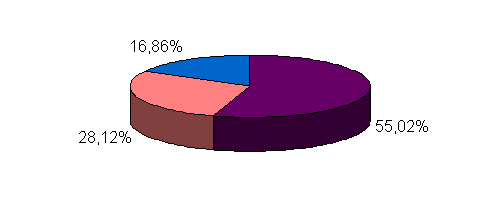

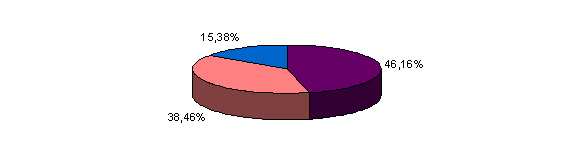

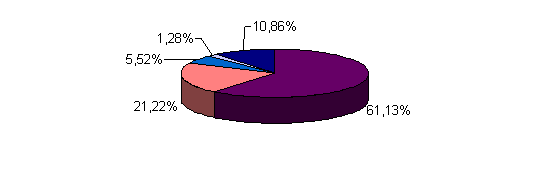

... материалов в размере 44000 штук. В этом случае складской запас пополняется на 44000 строительных материалов и становится равен нормативному запасу в 66000 штук. 3.3. Эффективное управление дебиторской задолженностью и запасами предприятия Структура запасов и затрат по состоянию на 2000 и 2001 годы сложилась следующим образом: · Производственные запасы 17,9 и 25,7 млн. рублей или в ...

... соответствующее название. Например, можно открыть синтетический счет "Потерянные (упущенные) скидки при продаже" в группе счета 6200 "Прочие доходы". В качестве рекомендаций предприятию по управлению дебиторской задолженностью хочу предложить следующие способы: 1.) Заключение договоров с гибкими условиями сроков оплаты. Если полная предоплата невозможна, необходимо получить частичную предоплату, ...

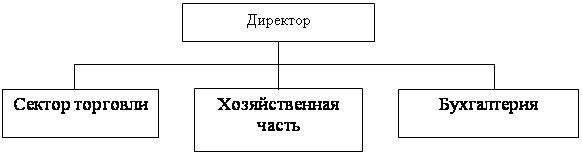

... кредиторской, так и дебиторской задолженности. Кроме того, это позволит ускорить оборот ресурсов предприятия. 3. Совершенствование механизма управления дебиторской задолженностью ООО "Ритм" 3.1 Внедрение автоматизированной системы управления дебиторской задолженностью В современных рыночных условиях правила диктуют покупатели и заказчики, которым выгодно сначала получить товар или принять ...

0 комментариев