Навигация

Сущность и содержание риск-менеджмента

3. Сущность и содержание риск-менеджмента

3.1. Структура системы управления рисками

Риск - это финансовая категория. Поэтому на степень и величину риска можно воздействовать через финансовый механизм. Такое воздействие осуществляется с помощью приемов финансового менеджмента и особой стратегии. В совокупности стратегия и приемы образуют своеобразный механизм управления риском, т.е. риск-менеджмент. Таким образом, риск-менеджмент представляет собой часть финансового менеджмента.

В основе риск-менеджмента лежат целенаправленный поиск и организация работы по снижению степени риска, искусство получения и увеличения дохода (выигрыша, прибыли) в неопределенной хозяйственной ситуации.

Конечная цель риск-менеджмента соответствует целевой функции предпринимательства. Она заключается в получении наибольшей прибыли при оптимальном, приемлемом для предпринимателя соотношении прибыли и риска.

Риск-менеджмент представляет собой систему управления риском и экономическими, точнее, финансовыми отношениями, возникающими в процессе этого управления.

Риск-менеджмент включает в себя стратегию и тактику управления.

Под стратегией управления понимаются направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решения. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения поставленной цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии.

Тактика - это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Риск-менеджмент как система управления состоит из двух подсистем: управляемой подсистемы (объекта управления) и управляющей подсистемы (субъекта управления). Схематично это можно представить следующим образом.

Объектом управления в риск-менеджменте являются риск, рисковые вложения капитала и экономические отношения между хозяйствующими субъектами в процессе реализации риска. К. этим экономическим отношениям относятся отношения между страхователем и страховщиком, заемщиком и кредитором, между предпринимателями (партнерами, конкурентами) и т.п.

Субъект управления в риск-менеджменте - это специальная группа людей (финансовый менеджер, специалист по страхованию, аквизитор, актуарий, андеррайтер и др.), которая посредством различных приемов и способов управленческого воздействия осуществляет целенаправленное функционирование объекта управления.

Процесс воздействия субъекта на объект управления, т.е. сам процесс управления, может осуществляться только при условии циркулирования определенной информации между управляющей и управляемой подсистемами. Процесс управления независимо от его конкретного содержания всегда предполагает получение, передачу, переработку и использование информации. В риск-менеджменте получение надежной и достаточной в данных условиях информации играет главную роль, так как оно позволяет принять конкретное решение по действиям в условиях риска.

Информационное обеспечение функционирования риск-менеджмента состоит из разного рода и вида информации: статистической, экономической, коммерческой, финансовой и т.п.

Эта информация включает осведомленность о вероятности того или иного страхового случая, страхового события, наличии и величине спроса на товары, на капитал, финансовой устойчивости и платежеспособности своих клиентов, партнеров, конкурентов, ценах, курсах и тарифах, в том числе на услуги страховщиков, об условиях страхования, о дивидендах и процентах и т.п.

Тот, кто владеет информацией, владеет рынком. Многие виды информации часто составляют предмет коммерческой тайны. Поэтому отдельные виды информации могут являться одним из видов интеллектуальной собственности (ноу-хау) и вноситься в качестве вклада в уставный капитал акционерного общества или товарищества.

Менеджер, обладающий достаточно высокой квалификацией, всегда старается получить любую информацию, даже самую плохую, или какие-то ключевые моменты такой информации, или отказ от разговора на данную тему (молчание - это тоже язык общения) и использовать их в свою пользу. Информация собирается по крупицам. Эти крупицы, собранные воедино, обладают уже полновесной информационной ценностью.

Наличие у финансового менеджера надежной деловой информации позволяет ему быстро принять финансовые и коммерческие решения, влияет на правильность таких решений, что, естественно, ведет к снижению потерь и увеличению прибыли. Надлежащее использование информации при заключении сделок сводит к минимуму вероятность финансовых потерь.

Любое решение основывается на информации. Важное значение имеет качество информации. Чем более расплывчата информация, тем неопределеннее решение. Качество информации должно оцениваться при ее получении, а не при передаче. Информация стареет быстро, поэтому ее следует использовать оперативно.

Хозяйствующий субъект должен уметь не только собирать информацию, но также хранить и отыскивать ее в случае необходимости.

Информация играет важную роль в риск-менеджменте. Финансовому менеджеру часто приходится принимать рисковые решения, когда результаты вложения капитала определены и основаны на ограниченной информации Если бы у него была более полная информация, то он мо1 бы сделать более точный прогноз и снизить риск. Это делает информацию товаром, причем очень ценным. Инвестор готов заплатить за полную информацию.

Стоимость полной информации рассчитывается как разница между ожидаемой стоимостью какого-либо приобретения или вложения капитала, когда имеется полная ин формация, и ожидаемой стоимостью, когда информация неполная.

3.2. Функции риск-менеджментаРиск-менеджмент выполняет определенные функции. Различают два типа функций риск-менеджмента:

- функции объекта управления;

- функции субъекта управления.

К функциям объекта управления в риск-менеджменте относится организация:

- разрешения риска;

- рисковых вложений капитала;

- работы по снижению величины риска;

- процесса страхования рисков;

- экономических отношений и связей между субъектами хозяйственного процесса.

К функциям субъекта управления в риск-менеджменте относятся:

- прогнозирование;

- организация;

- регулирование;

- координация;

- стимулирование;

- контроль.

Прогнозирование в риск-менеджменте представляет собой разработку на перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование - это предвидение определенного события. Оно не ставит задачу непосредственно осуществить на практике разработанные прогнозы. Особенностью прогнозирования является также альтернативность в построении финансовых показателей и параметров, определяющая разные варианты развития финансового состояния объекта управления на основе наметившихся тенденций. В динамике риска прогнозирование может осуществляться как на основе экстраполяции прошлого в будущее с учетом экспертной оценки тенденции изменения, так и на основе прямого предвидения изменений. Эти изменения могут возникнуть неожиданно. Управление на основе предвидения этих изменений требует выработки у менеджера определенного чутья рыночного механизма и интуиции, а также применения гибких экстренных решений.

Организация в риск-менеджменте представляет собой объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур. К этим правилам и процедурам относятся: создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.

Регулирование в риск-менеджменте представляет собой воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений.

Координация в риск-менеджменте представляет собой согласованность работы всех звеньев системы управления риском, аппарата управления и специалистов.

Координация обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и отдельного работника.

Стимулирование в риск-менеджменте представляет собой побуждение финансовых менеджеров и других специалистов к заинтересованности в результате своего труда.

Контроль в риск-менеджменте представляет собой проверку организации работы по снижению степени риска. Посредством контроля собирается информация о степени выполнения намеченной программы действия, доходности рисковых вложений капитала, соотношении прибыли и риска, на основании которой вносятся изменения в финансовые программы, организацию финансовой работы, организацию риск-менеджмента. Контроль предполагает анализ результатов мероприятий по снижению степени риска.

Похожие работы

... необходимости осуществления таких финансовых операций предприятие должно обеспечить получение необходимого дополнительного уровня доходности по ним не только за счет премии за риск, но и премии за ликвидность. Экономичность управления рисками. Основу управления финансовыми рисками составляет нейтрализация их негативных финансовых последствий для деятельности предприятия при возможном наступлении ...

... построения кривой вероятностей возникновения определенного уровня потерь не совcем равноценны, но так или иначе позволяют произвести приблизительную оценку общего объема финансового риска. 3.2 Методы управления финансовыми рисками Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и ...

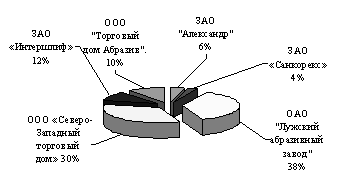

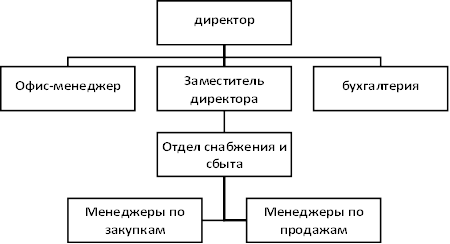

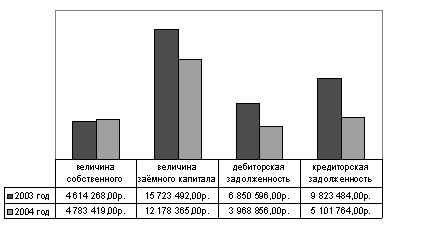

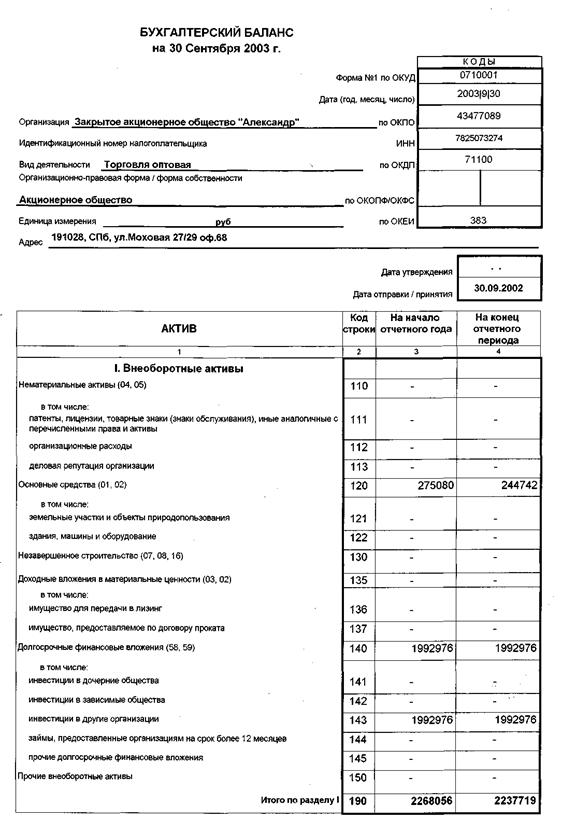

... найти пути решения и способы снижения рисков хозяйственной деятельности ЗАО "Александр". Глава 3. Совершенствование управления рисками в деятельности ЗАО 3.1 Управление рисками в деятельности ЗАО "Александр" Влияние рисков сказывается на всех сторонах работы предприятия, ухудшая его финансовое положение, сбытовые возможности, способность отвечать по своим обязательствам и другие ...

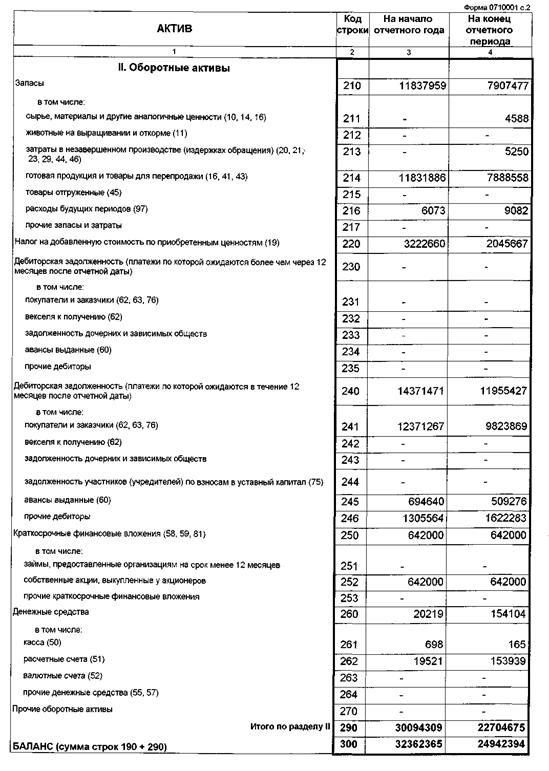

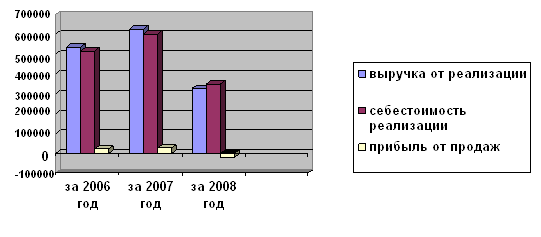

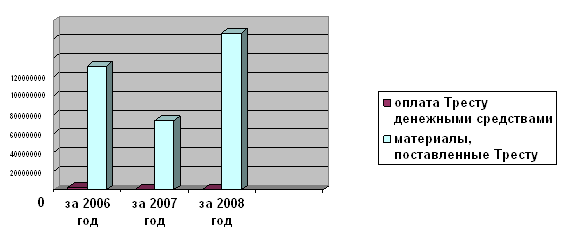

... . У ООО «Трест «Татспецнефтехимремстрой» мы видим достаточность текущих активов для покрытия обязательств. У ООО «Трест «Татспецнефтехимремстрой» наблюдается состояние нормальной финансовой устойчивости предприятия. 3. Основные направления совершенствования управления финансовыми рисками на предприятии на примере ООО «Трест «Татспецнефтехимремстрой» 3.1 Совершенствование системы управления ...

0 комментариев