Навигация

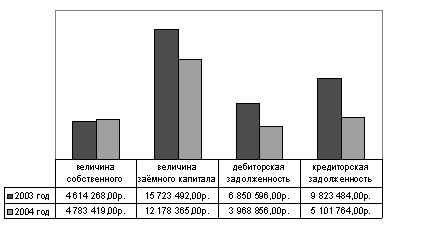

К 2008 году снизилась оборачиваемость задолженности до 2,7 об., соответственно возрос период погашения до 133 дней

1. К 2008 году снизилась оборачиваемость задолженности до 2,7 об., соответственно возрос период погашения до 133 дней.

2. К 2008 году возросла доля задолженности в текущих активах до 85%, при этом основная доля относится к задолженности покупателей и заказчиков.

Данные анализа финансовых рисков являются основой для принятия оптимального управленческого решения по преодолению последствий финансовых рисков. Управленческое решение принимается на основе комплекса методов и превентивных мероприятий.

Анализ деятельности предприятий газоперерабатывающей отрасли показал, что риск неплатежеспособности во многом является следствием влияния кредитного риска. Доля просроченной дебиторской задолженности на обследуемых предприятиях составляет до 75% от объема просроченной кредиторской задолженности. Поэтому основной задачей предприятия является сокращение просроченной дебиторской задолженности и проведение мероприятий, не допускающих в дальнейшем ее появления.

Перечень финансовых рисков, оказывающих влияние на деятельность предприятий газовой промышленности, показан с помощью экспертной оценки финансовых рисков. В диссертационной работе оценена вероятность наступления потерь вследствие финансовых рисков, а также размер потенциального ущерба, связанного с этими рисками (табл. 11).

Анализ данных табл. 11 позволяет сделать вывод о том, что на результаты деятельности предприятия газоперерабатывающей отрасли наибольшее влияние оказывают кредитный риск, риск неплатежеспособности, инфляционный риск. При этом размер потерь от влияния кредитного риска и от риска неплатежеспособности оценивается как высокий, от инфляционного риска - как средний, от валютного риска - как низкий. Однако при этом вероятность влияния инфляционного риска и валютного риска оценена как высокая.

Таблица 11. Экспертная оценка вероятности и потенциального размера потерь от влияния финансовых рисков

| Финансовые риски | Оценка вероятности потерь | |||||||

| Оценка экспертов | Средняя оценка | Оценка потенциального размера потерь | ||||||

| 1 | 2 | 3 | 4 | 5 | ||||

| Кредитный риск | 0,4 | 0,4 | 0,35 | 0,3 | 0,3 | 0,35 | Высокий | |

| Процентный риск | 0,1 | 0,1 | 0,15 | 0,2 | 0,2 | 0,15 | Низкий | |

| Валютный риск | 0,1 | 0,35 | 0,1 | 0,1 | 0,4 | 0,21 | Низкий | |

| Продолжение Таблицы 11. | ||||||||

| Налоговый риск | 0,1 | 0,2 | 0,2 | 0,25 | 0,2 | 0,19 | Низкий | |

| Инфляционный риск | 0,35 | 0,3 | 0,25 | 0,2 | 0,25 | 0,27 | Средний | |

| Инвестиционный риск | 0,2 | 0,15 | 0,2 | 0,1 | 0,2 | 0,17 | Высокий | |

| Риск снижения финансовой устойчивости | 0,35 | 0,4 | 0,25 | 0,4 | 0,35 | 0,35 | Высокий | |

| Риск неплатёжеспособности | 0,4 | 0,35 | 0,4 | 0,3 | 0,3 | 0,35 | Высокий | |

Определим мероприятия по преодолению каждого финансового риска.

1. В качестве методов преодоления кредитного риска целесообразно использовать следующие мероприятия:

- Диверсификацию и лимитирование товарных кредитов, предоставляемых покупателям продукции. Учитывая, что у ЗАО «ВТБ24» существует двенадцать постоянных покупателей, семь из которых систематически задерживают оплату за полученную продукцию, предприятию целесообразно распределить данный объем готовой продукции не по семи, а, например, по четырнадцати покупателям. Это позволит уменьшить вдвое риск неплатежей. С точки зрения затрат, данные методы представляются эффективными, так как требуют только времени на нахождение потенциальных покупателей, проведение переговоров, заключение договоров и др.

- Предприятию с высокой долей просроченной дебиторской задолженности целесообразно рассмотреть возможность использования факторинговых операций. В этом случае затраты предприятия составят от 10 до 30%.

- Использование системы скидок позволит предприятию избавиться от определенной части дебиторской задолженности и стимулировать покупателей работать по предоплате готовой продукции. Затраты предприятия в этом случае составляют от 1 до 5% в зависимости от процента скидок и срока отсрочки.

- Использование опыта коммерческих банков по оценке платежеспособности покупателя при предоставлении товарного кредита.

Исходя из выбранных мер по преодолению кредитного риска, необходимо рассмотреть их достоинства и недостатки (табл. 12).

Таблица 12. Достоинства и недостатки мер по преодолению кредитного риска

| Меры по преодолению кредитного риска | Достоинства | Недостатки |

| Диверсификация и лимитирование | 1. Ограничение кредитного риска в соответствии с расширением круга покупателей и установленных лимитов; 2. Отсутствие затрат; 3. Расширение рынка сбыта; 4. Увеличение выручки от дополнительного оказания транспортных услуг | 1. Фактор времени (время нахождения новых контрагентов); 2. Возможность потери покупателей в условиях невозможности увеличения объема готовой продукции; 3. Невозможность полного избавления от влияния кредитного риска |

| Использование факторинга | 1. Полное избавление от влияния кредитного риска; 2. Быстрота проведения операций | 1. Высокие затраты (до 30% от суммы задолженности); 2. Невысокое развитие факторинга в регионах |

| Система скидок | 1. Низкие затраты; 2. Стимулирование покупателей к работе по предоплате | 1. Невозможность полного преодоления кредитного риска |

| Особенности платёжеспособности покупателя | 1. Позволит определить финансовое состояние покупателя и возможность предоставления товарного кредита; 2. Невысокие затраты. | 1. Затраты на обучение специалиста; 2. Фактор времени (время сбора необходимых документов и их обработки); 3. Возможность потерять покупателей в связи с требованием раскрыть коммерческую тайну |

Анализ табл. 12 показывает, что каждый метод по преодолению кредитного риска включает в себя достоинства и недостатки. Наиболее оптимальным вариантом представляется совмещение некоторых мер по борьбе с кредитным риском. Например, совмещение диверсификации, лимитирования и предоставления системы скидок, что позволит значительно снизить влияние кредитного риска. Использование же факторинговых операций возможно уже после наступления рискового события, и их эффективность зависит от вознаграждения коммерческого банка.

2. В качестве мер по преодолению риска неплатежеспособности помимо мер по управлению кредитным риском (снижение дебиторской задолженности) можно выделить следующие:

- снижение переменных затрат (услуги связи, затраты на электроэнергию, снижение транспортных издержек, снижение премий и др.);

- снижение объема низкорентабельных видов продукции и увеличение объема высокорентабельных видов готовой продукции;

- использование привлеченных средств, что, однако, может привести к увеличению влияния риска неплатежеспособности.

Таблица 13. Достоинства и недостатки мер по управлению риском неплатёжеспособности

| Меры по преодолению риска неплатёжеспособности | Достоинства | Недостатки |

| Снижение переменных затрат | Экономия средств и направление их на уменьшение кредиторской задолженности | Недовольство персонала по поводу уменьшения заработной платы |

| Увеличение объёма высокорентабельных видов продукции | Повышение выручки от реализации и направление части на уменьшение кредиторской задолженности | 1. Увеличение износа основных фондов, направленных на производство высокорентабельных видов продукции, и неполное использование производственных мощностей оборудования по производству низкорентабельных видов продукции; 2. Отказ от доли рынка |

| Использование привлечённых средств | Быстрое погашение кредиторской задолженности | 1. Привлеченные средства направлены не в основной и оборотный капитал; 2. Увеличение влияния риска неплатежеспособности к моменту погашения кредита |

3. Методом по преодолению инфляционного риска является повышение отпускных цен на готовую продукцию в соответствии с темпами роста инфляции.

Создание резервов сырья и материалов в условиях нехватки оборотных средств не может использоваться предприятием в качестве метода управления, так как для реализации данного метода предприятие осуществляет дополнительные расходы, связанные с:

- увеличением закупаемых объемов сырья и материалов:

- покупкой и монтажом дополнительных резервуаров для хранения газового конденсата.

Необходимо отметить, что повышение отпускных цен в условиях жесткой конкуренции может привести к потере покупателей.

4. Необходимо отметить, что влияние валютного риска не распространяется на деятельность ЗАО «ВТБ24» в связи с тем, что сырье и материалы приобретаются предприятием за национальную валюту. Также предприятие не занимается экспортом продукции, поэтому не зависит от снижения курсов валют ведущих мировых государств.

5. В связи с тем, что оборотных средств у предприятия недостаточно, для профилактики налогового риска резервный фонд создан быть не может. Также этому не способствуют и изменения налоговой политики государства в последние годы, направленные на снижение налогового бремени предприятий.

6. Влияние депозитного риска сведено на предприятии к минимуму в связи с тем, что банком, обслуживающим ЗАО «ВТБ24», является ЗАО АБ «Газпромбанк», который по рейтингу ведущих российских рейтинговых агентств входит в двадцать лучших коммерческих банков РФ.

Таким образом, определен комплекс мероприятий по управлению финансовыми рисками ЗАО «ВТБ24» и показана оценка эффективности управления каждым финансовым риском предприятия.

Анализ исходных данных показывает, что на деятельность предприятий газоперерабатывающей отрасли промышленности оказывают систематическое влияние следующие финансовые риски: 1) кредитный риск, 2) инфляционный риск, 3) риск неплатежеспособности. Управление кредитным риском состоит из следующих мероприятий:

- использование факторинга,

- использование системы скидок,

- диверсификация и лимитирование,

- оценка платежеспособности покупателя с использованием опыта коммерческих банков.

Отмечается, что факторинг является методом по уменьшению дебиторской задолженности после наступления рискового события. Остальные методы являются методами по профилактике рисков.

В качестве мер по управлению риска неплатежеспособности можно выделить следующие:

- управление кредиторской задолженностью,

- снижение переменных затрат,

- снижение объема низкорентабельных видов продукции и увеличение объема высокорентабельных видов готовой продукции,

- использование привлеченных средств.

Анализ достоинств и недостатков данных методов позволяет сделать вывод о целесообразности использования внутренних механизмов нейтрализации риска неплатежеспособности, так как использование привлеченных средств может привести к увеличению влияния риска неплатежеспособности.

Заключение

Анализ экономической литературы, посвященный проблеме риска показывает, что среди исследователей нет единого мнения относительно определения предпринимательского риска. На сегодня нет однозначного понимания сущности риска. Это объясняется, в частности, многоаспектностью этого явления, практически полным игнорированием его нашим хозяйственным законодательством и реальной экономической практике и управленческой деятельности. Кроме того, риск – сложное явление, имеющее множество несовпадающих, а иногда противоположных реальных основ. Это обуславливает возможность существования нескольких определений риска с разных точек зрения.

Анализ многочисленных определений риска позволяет выявить основные моменты, которые являются характерными для рисковой ситуации, такие как:

- случайный характер события, который определяет, какой из возможных исходов реализуется на практике (наличие неопределенности);

- наличие альтернативных решений;

- известны или можно определить вероятности исходов и ожидаемые результаты;

- вероятность возникновения убытков;

- вероятность получения дополнительной прибыли. Остановимся на следующем определении риска, которое, наиболее полно отражает понятие «риск».

Риск - это деятельность, связанная с преодолением неопределенности в ситуации неизбежного выбора, в процессе которой имеется возможность количественно и качественно оценить вероятность достижения предполагаемого результата, неудачи и отклонения от цели.

Список используемой литературы

1. Белоглазова Г.Н., Кроливецкая Л.П. Банковское дело. Москва: Питер, 2002

2. Бланк И.А. «Основы финансового менеджмента», том 2. Киев: Ника-Центр, 2001

3. Ван Хорн Дж.К. Основы управления финансами. – М.: Финансы и статистика, 2003.

4. Вяткин В., Хэмптон Дж., Казак А. Принятие финансовых решений в управлении бизнесом. Москва, 2002

5. Гамза В.А. Екатеринославский Ю.Ю. «Рисковый спектр коммерческих организаций». Москва: Экономика, 2002

6. Глухов В.В., Бахрамов Ю.М. Финансовый менеджмент. – С.-Петербург: Специальная литература, 2005.

7. Дубров А.М. Моделирование рисковых ситуаций в экономике и бизнесе. – М.: Дело, 2004.

8. Ефимова О.В. Как анализировать финансовое положение предприятия. – М. БШ «Интер – синтез», 2006.

9. Ефимова О.В. Финансовый анализ. – М.: Бухгалтерский учет, 2004.

10. Клейнер Г.Б. Предприятие в нестабильной экономической среде, риски, стратегии, безопасность. – М.: Перспектива, 2003.

11. Ковалев В.В. Финансовй анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности. – М.: Финансы и статистика, 2006.

12. Кохно П.А., Микрюков В.А., Комаров С.Е. Менеджмет. – М.: Финансы и статистика, 2004.

13. Лапуста М.Г., Шаршукова Л.Г. Риски в предпринимательской деятельности. – М.: Финансы и статистика, 2004.

14. Лембден В.А., Таргет Д. Финансы в малом бизнесе. – М.: Финансы и статистика, Аудит, 2005.

15. Фостер Р., Каплан С. Риск-менеджмент / www.e-xecutive.ru

16. Хохлов Н.В. Управление риском. М.: Юнити-Дана, 2006

17. Цветкова Е.В., Арлюкова И.О. Риски в экономической деятельности: Учебное пособие. СПб., 2005

18. Чернова Г.В. Практика управления рисками на уровне предприятия. – СПб.: Питер, 2006

19. Човушян Э.О., Сидоров М.А. Управление риском и устойчивое развитие. М.: Изд-во РЭА им. Г.В. Плеханова, 2005

20. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций: Монография. — М.: Издательско-торговая корпорация «Дашков и К°», 2003. — 544 с.

21. Эддоус Р., Стэнсфилд Р. Методы принятия решений в области управления финансовыми рисками М.: Аудит, ЮНИТИ, 2004.

Похожие работы

... необходимости осуществления таких финансовых операций предприятие должно обеспечить получение необходимого дополнительного уровня доходности по ним не только за счет премии за риск, но и премии за ликвидность. Экономичность управления рисками. Основу управления финансовыми рисками составляет нейтрализация их негативных финансовых последствий для деятельности предприятия при возможном наступлении ...

... построения кривой вероятностей возникновения определенного уровня потерь не совcем равноценны, но так или иначе позволяют произвести приблизительную оценку общего объема финансового риска. 3.2 Методы управления финансовыми рисками Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. Различают следующие грани устойчивости: общая, ценовая, финансовая и ...

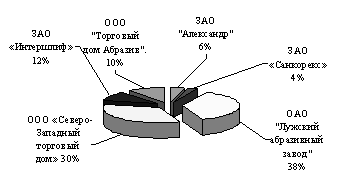

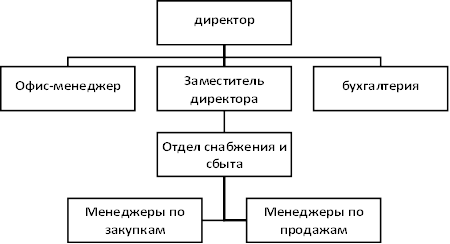

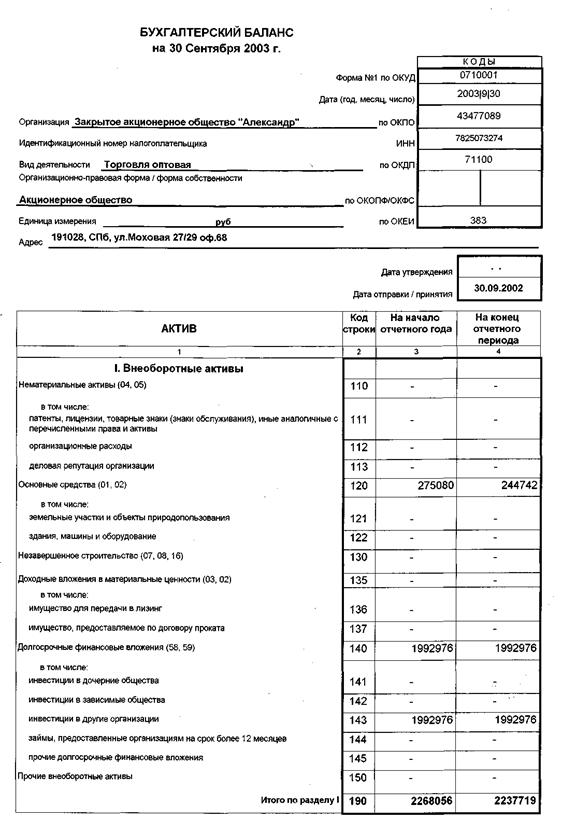

... найти пути решения и способы снижения рисков хозяйственной деятельности ЗАО "Александр". Глава 3. Совершенствование управления рисками в деятельности ЗАО 3.1 Управление рисками в деятельности ЗАО "Александр" Влияние рисков сказывается на всех сторонах работы предприятия, ухудшая его финансовое положение, сбытовые возможности, способность отвечать по своим обязательствам и другие ...

... . У ООО «Трест «Татспецнефтехимремстрой» мы видим достаточность текущих активов для покрытия обязательств. У ООО «Трест «Татспецнефтехимремстрой» наблюдается состояние нормальной финансовой устойчивости предприятия. 3. Основные направления совершенствования управления финансовыми рисками на предприятии на примере ООО «Трест «Татспецнефтехимремстрой» 3.1 Совершенствование системы управления ...

0 комментариев