Навигация

Основные подходы к финансовому анализу

1.3 Основные подходы к финансовому анализу

Разные авторы предлагают разные методики финансового анализа. Детализация процедурной стороны методики финансового анализа зависит от поставленных целей, а также различных факторов информационного, временного, методического и технического обеспечения. Логика аналитической работы предполагает ее организацию в виде двухмодульной структуры:

экспресс-анализ финансового состояния,

детализированный анализ финансового состояния.

Экспресс-анализ финансового состояния.

Его целью является наглядная и простая оценка финансового благополучия и динамики развития хозяйствующего субъекта. В процессе анализа В.В. Ковалев предлагает рассчитать различные показатели и дополнить их методами, основанными на опыте и квалификации специалиста.

Автор считает, что экспресс-анализ целесообразно выполнять в три этапа: подготовительный этап, предварительный обзор финансовой отчетности, экономическое чтение и анализ отчетности.

Цель первого этапа – принять решение о целесообразности анализа финансовой отчетности и убедиться в ее готовности к чтению. Здесь проводится визуальная и простейшая счетная проверка отчетности по формальным признакам и по существу: определяется наличие всех необходимых форм и приложений, реквизитов и подписей, проверяется правильность и ясность всех отчетных форм; проверяются валюта баланса и все промежуточные итоги.

Цель второго этапа – ознакомление с пояснительной запиской к балансу. Это необходимо для того, чтобы оценить условия работы в отчетном периоде, определить тенденции основных показателей деятельности, а также качественные изменения в имущественном и финансовом положении хозяйствующего субъекта.

Третий этап – основной в экспресс-анализе; его цель – обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей.

Таблица 1. Совокупность аналитических показателей для экспресс-анализа

| Направление анализа | Показатели |

| 1. Оценка экономического потенциала субъекта хозяйствования. | |

| 1.1. Оценка имущественного положения | Величина основных средств и их доля в общей сумме активов. Коэффициент износа основных средств. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия. |

| 1.2. Оценка финансового положения. | Величина собственных средств и их доля в общей сумме источников. Коэффициент покрытия. Доля собственных оборотных средств в общей их сумме. Доля долгосрочных заемных средств в общей сумме источников. Коэффициент покрытия запасов. |

| 1.3. Наличие «больных» статей в отчетности. | Убытки. Ссуды и займы, не погашенные в срок. Просроченная дебиторская и кредиторская задолженность. Векселя выданные просроченные. |

| 2. Оценка результатов финансово-хозяйственной деятельности. | |

| 2.1. Оценка прибыльности. | Прибыль. Рентабельность общая. Рентабельность основной деятельности. |

| 2.2. Оценка динамичности. | Сравнительные темпы роста выручки, прибыли и авансированного капитала. Оборачиваемость активов Продолжительность операционного и финансового цикла. Коэффициент погашаемости дебиторской задолженности. |

| 2.3. Оценка эффективности использования экономического потенциала. | Рентабельность авансированного капитала. Рентабельность собственного капитала. |

Детализированный анализ финансового состояния.

Его цель – более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

Программа углубленного анализа финансово-хозяйственной деятельности предприятия:

1. Предварительный обзор экономического и финансового положения субъекта хозяйствования.

1.1. Характеристика общей направленности финансово-хозяйственной деятельности.

1.2. Выявление «больных» статей отчетности.

2. Оценка и анализ экономического потенциала субъекта хозяйствования.

2.1. Оценка имущественного положения.

2.1.1. Построение аналитического баланса-нетто.

2.1.2. Вертикальный анализ баланса.

2.1.3. Горизонтальный анализ баланса.

2.1.4. Анализ качественных сдвигов в имущественном положении.

2.2. Оценка финансового положения.

2.2.1. Оценка ликвидности.

2.2.2. Оценка финансовой устойчивости.

3. Оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования.

3.1. Оценка основной деятельности.

3.2. Анализ рентабельности.

3.3. Оценка положения на рынке ценных бумаг.

Характеристика основных показателей, используемых в анализе, финансово-хозяйственной деятельности будет проведена в практической части данной работы.

Движение любых ТМЦ, трудовых и материальных ресурсов сопровождается образованием и расходованием денежных средств, поэтому финансовое состояние хозяйствующего субъекта отражает все стороны его производственно-торговой деятельности. Характеристика финансового состояния проводится по следующей схеме:

анализ доходности;

анализ финансовой устойчивости;

анализ кредитоспособности;

анализ использования капитала;

анализ уровня самофинансирования;

анализ валютной самоокупаемости.

Анализ доходности хозяйствующего субъекта характеризуется абсолютными и относительными показателями. Абсолютный показатель доходности – это сумма прибыли, или доходов.

Относительный показатель – уровень рентабельности. Рентабельность представляет собой доходность, или прибыльность производственно-торгового процесса. Ее величина измеряется уровнем рентабельности. Уровень рентабельности хозяйствующих субъектов, связанных с производством продукции, определяется процентным отношением прибыли от реализации продукции к себестоимости продукции.

В процессе анализа изучают динамику изменения объема чистой прибыли, уровня рентабельности и факторы, их определяющие.

Финансово устойчивым считается такое предприятие, которое за счет собственных средств покрывает средства, вложенные в активы, не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам. Главным в финансовой деятельности являются правильная организация и использование оборотных средств. Поэтому в процессе анализа финансового состояния вопросам рационального использования оборотных средств уделяет основное внимание.

Характеристика финансовой устойчивости включает в себя анализ:

состав и размещение активов хозяйствующего субъекта;

динамики и структуры источников финансовых ресурсов;

наличия собственных оборотных средств;

кредиторской задолженности;

наличия и структуры оборотных средств;

дебиторской задолженности;

платежеспособности.

Под кредитоспособностью хозяйствующего субъекта понимается наличие у него предпосылок для получения кредита и способность возвратить его в срок. Кредитоспособность заемщика характеризуется его аккуратностью при расчетах по ранее полученным кредитам, его текущим финансовым состоянием и перспективами изменения, способностью при необходимости мобилизовать денежные средства из различных источников.

При анализе кредитоспособности используется целый ряд показателей. Наиболее важными из них являются, норма прибыли на вложенный капитал и ликвидность. Норма прибыли на вложенный капитал определяется отношением суммы прибыли к общей сумме пассива по балансу. Ликвидность хозяйствующего субъекта – это способность его быстро погашать свою задолженность. Она определяется соотношением величины задолженности и ликвидных средств. Более подробно показатели, характеризующие ликвидность будут рассмотрены во второй главе данной работы.

Вложение капитала должно быть эффективным. Под эффективностью использования капитала понимается величина прибыли, приходящаяся на 1 рубль вложенного капитала. Эффективность капитала – комплексное понятие, включающее в себя использование оборотных средств, основных фондов и НМА. Поэтому анализ эффективности капитала проводится по отдельным частям.

1. Эффективность использования оборотных средств характеризуются, прежде всего, их оборачиваемостью. Под оборачиваемостью средств понимается продолжительность прохождения средствами отдельных стадий производства и обращения. Оборачиваемость оборотных средств исчисляется продолжительностью одного оборота в днях или количеством оборотов за отчетный период

2. Эффективность использования капитала в целом. Капитал в целом представляет собой сумму оборотных средств, основных фондов и НМА. Эффективность использования капитала лучше всего измеряется его рентабельностью. Уровень рентабельности капитала измеряется процентным отношением балансовой прибыли к величине капитала.

Самофинансирование означает финансирование за счет собственных источников: амортизационных отчислений и прибыли. Эффективность самофинансирования и его уровень зависят от удельного веса собственных источников. Уровень самофинансирования можно определить с помощью коэффициента самофинансирования:

![]()

где П – прибыль, направляемая в фонд накопления;

А – амортизационные отчисления;

З – заемные средства;

К – кредиторская задолженность и др. привлеченные средства.

Однако хозяйствующий субъект не всегда может полностью обеспечить себя собственными финансовыми ресурсами и поэтому широко использует заемные и привлеченные денежные средства, как элемент, дополняющий самофинансирование.

Принцип валютной самоокупаемости заключается в превышении поступлений валюты над его расходами. Соблюдение этого принципа означает, что хозяйствующий субъект не «проедает» свой валютный фонд, а постоянно накапливает его.

Коэффициенты отчетности.

Важнейшими коэффициентами отчетности, использующимися в финансовом управлении, являются:

коэффициенты ликвидности;

коэффициенты деловой активности или эффективности использования ресурсов;

коэффициенты рентабельности;

коэффициенты структуры капитала;

коэффициенты рыночной активности.

Важным инструментом финансового менеджмента является не только анализ уровня и динамики основных коэффициентов в сравнении с определенной базой, считает автор, но и определения оптимальных пропорций между ними с целью разработки наиболее конкурентоспособной финансовой стратегии.

Эффект финансового рычага – это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на платность последнего. Предприятие, использующее только собственные средства, ограничивает их рентабельность примерно двумя третями экономической рентабельности. Предприятие, использующие кредит, увеличивает либо уменьшает рентабельность собственных средств, в зависимости от соотношения собственных и заемных средств в пассиве и от величины процентной ставки. Тогда и возникает эффект финансового рычага.

То есть для того, чтобы повысить рентабельность собственных средств, предприятие должно регулировать соотношение собственных и заемных средств.

Большое внимание Е.С. Стоянова уделяет операционному анализу, называемому также анализом «издержки-объем-прибыль», – отражающим зависимость финансовых результатов бизнеса от издержек и объемов производства 29.

Организационно-правовая форма предприятия – общество с ограниченной ответственностью. Общество является юридическим лицом и осуществляет свою деятельность в соответствии с ГК РФ, ФЗ «Об обществах с ограниченной ответственностью».

В соответствии с учредительными документами, предприятие может осуществлять следующие виды деятельности:

- розничная торговля;

- оптовая торговля;

- посреднические услуги при купле-продаже товаров народного потребления;

посреднические услуги при купле-продаже продукции с 4 208 747 х 100% = 68,68%

2. На конец года:

Р.А. на конец года= 2 419 416 + 222 040 = 2 641 456 рублей

Доля Р.А. на конец года=2 641456 руб. 6 часть обязательств перед кредиторами. Но в то же время превышение кредиторской задолженности над дебиторской даёт предприятию возможность использовать эти средства, как привлечённые источники.

2. Оценка финансовой устойчивости ООО «Валентина»

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляется за счёт самофинансирования, а при недостаточности собственных финансовых ресурсов – за счёт заёмных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость – это определённое состояние счетов предприятия, гарантирующее его постоянную платежеспособность. В результате осуществления какой-либо хозяйственной операции финансовое состояние предприятия может остаться неизменным, либо улучшиться, либо ухудшиться. Поток хозяйственных операций, совершаемых ежедневно, является как бы «возмутителем» определённого состояния финансовой устойчивости, причиной перехода из одного типа устойчивости в другой. Знание предельных границ изменения источников средств для покрытия вложения капитала в основные фонды или производственные запасы позволяет генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, к повышению его устойчивости.

Задачей анализа финансовой устойчивости является оценка величины и структуры активов и пассивов. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам её финансово-хозяйственной деятельности.

На практике применяют разные методики анализа финансовой устойчивости. Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Обобщающим показателем финансовой устойчивости является излишек или недостаток источников средств для формирования запасов и затрат, который определяется в виде разницы величины источников средств и величины запасов и затрат.

Общая величина запасов и затрат равна сумме строк 210 и 220 актива баланса.

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников:

1. Наличие собственных оборотных средств;

2. Наличие собственных и долгосрочных заёмных источников формирования запасов и затрат или функционирующий капитал;

3. Общая величина основных источников формирования запасов и затрат. В виду отсутствия краткосрочных заёмных средств данный показатель суммарно равен второму.

Определение типа финансового состояния предприятия

| Показатели | 2007 | 2008 | ||

| На начало года | На конец года | На начало года | На конец года | |

| 1. Общая величина запасов и затрат | 768 302 | 658 324 | 658 324 | 2 795 978 |

| 2. Наличие собственных оборотных средств | -265 451 | 226 565 | 226 565 | 459 856 |

| 3. Функционирующий капитал | -265 451 | 476 477 | 476 477 | 770 168 |

| 4. Общая величина источников | -65 451 | 476 477 | 476 477 | 1 699 928 |

Трём показателям наличия источников формирования запасов и затрат соответствуют три показателя запасов и затрат формирования:

| 1. Излишек или недостаток СОС | -1 033 753 | -431 759 | -431 759 | -2 336 122 |

| 2. Излишек или недостаток собственных и долгосрочных заёмных источников | -1 033 753 | -181 847 | -181 847 | -2 025 810 |

| 3. Излишек или недостаток общей величины основных источников | -833 753 | -181 847 | -181 847 | -1 096 050 |

То есть не одного из вышеперечисленных источников не хватало ни на начало, ни на конец года.

С помощью этих показателей определяется трёхкомпонентный показатель типа финансовой ситуации

![]()

Возможно выделение 4х типов финансовых ситуаций:

1. Абсолютная устойчивость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям: Фс ³О; Фт ³О; Фо ³0; т.е. S= {1,1,1};

2. Нормальная устойчивость финансового состояния, которая гарантирует платежеспособность: Фс< 0; Фт³0; Фо³0; т.е. S={0,1,1};

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором всё же сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов: Фс<0; Фт<0; Фо³0; т.е. S={0,0,1};

4. Кризисное финансовое состояние, при котором предприятие на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность не покрывают даже его кредиторской задолженности: Фс<0; Фт<0; Фо<0; т.е. S={0,0,0}.

На ООО «Валентина» трёхкомпонентный показатель финансовой ситуации S={0; 0; 0} как в 2007, так и в 2008 году. Таким образом финансовую устойчивость в начале и в конце отчётного периода можно считать критической.

Исходя из целей, поставленных в данной работе, более приемлемо использовать для анализа финансовой устойчивости ООО «Валентина» относительные показатели. Эти коэффициенты, рассчитанные в таблице 12.

Из данных таблицы можно сделать выводы о состоянии каждого коэффициента и о финансовой устойчивости предприятия в целом.

1. Коэффициент независимости на ООО «Валентина» на конец 2008 года составляет 0,56, что близко к рекомендуемой норме, следовательно, предприятие имеет собственных средств больше, чем заемных и что говорит о его финансовой независимости. Но нужно отметить снижения данного коэффициента по сравнению с 2007 года на 0,31.

2. Значение коэффициента соотношения заёмных и собственных средств свидетельствует, что в начале отчётного периода предприятие привлекало на каждый 1 руб. собственных средств, вложенных в активы 15 коп. заёмных средств. В течение отчётного периода заёмные средства выросли до 78 коп. на каждый 1 руб. собственных вложений. Тенденция резкого увеличения заёмных средств может в будущем усилить зависимость предприятия от привлечённых средств. На ООО «Валентина» это выражается в постоянном росте кредиторской задолженности с одновременным падением доли собственных средств.

3. Коэффициент манёвренности собственных средств и коэффициент обеспеченности собственными средствами на начало 2007 года имели отрицательное значение так, как у предприятия не было собственных оборотных средств. В течение 2-х лет данные показатели росли и к концу 2008 года эти коэффициенты приобрели значения соответственно 0,13 и 0,14 при норме не менее 0,1. Это связано с появлением собственных оборотных средств на ООО «Валентина». Но так как в абсолютном выражении сумма увеличения собственных оборотных средств была довольно значительной, то при продолжении данной тенденции предприятие будет иметь возможность улучшения финансовой автономности в будущем.

4. Коэффициент реальной стоимости основных и материальных оборотных средств, начиная с конца, 2007 года постепенно снижается, так на конец 2007 года он составлял 0,7, а к концу 2008 года составил лишь 0,4. Такое резкое снижение негативно влияет на финансовое положение предприятия, т. к. имущество произвольного назначения составило лишь 40% в имуществе предприятия.

5. Коэффициент реальной стоимости основных средств на конец периода также ниже нормативного и составляет 0,37%, что свидетельствует о слишком малой доли основных средств в имуществе предприятия.

Ликвидность предприятия – это способность возвратить в срок полученные в кредит денежные средства, или способность оборотных средств превращаться в денежную наличность, необходимую для нормальной финансово-хозяйственной деятельности предприятия.

Для комплексной оценки ликвидности баланса в целом следует использовать общий показатель ликвидности, вычисляемый по формуле, приведённой в таблице 13. С помощью данного показателя осуществляется оценка изменения финансовой ситуации в организации с точке зрения ликвидности. Данный показатель применяется также при выборе наиболее надёжного партнёра из множества потенциальных партнёров на основе отчётности.

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния организации при разной степени учёта ликвидности средств, но и отвечают интересам различных внешних пользователей аналитической информации. Например, для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности. Покупатели и держатели акций предприятия в большей мере оценивают платежеспособность по коэффициенту текущей ликвидности.

Исходя из данных баланса на ООО «Валентина» коэффициенты, характеризующие платежеспособность, имеют следующие значения.

Проанализируем коэффициенты L2, L3, L4 и их изменение.

1.Коэффициент абсолютной ликвидности на конец 2008 года составил 0,06, при его значении на начало года 0,04. Это значит, что только 6% краткосрочных обязательств предприятия, может быть немедленно погашено за счёт денежных средств и краткосрочных финансовых вложений. Этот показатель практически в 3 раза ниже нормативного, что может вызывать недоверие к данной организации со стороны поставщиков. Хотя можно отметить рост данного показателя за отчётный период в 1,5 раза, что является позитивным моментом.

2.Значение промежуточного коэффициента покрытия с 0,2 на начало 2008 года уменьшилось до 0,18 на конец года и стало ниже нормативного значения на 0,052. To есть за счёт дебиторской задолженности, в случае её выплаты, ООО «Валентина» сможет погасить 18% кредиторской задолженности. Но в целом значение данного коэффициента можно назвать прогнозным, так как предприятие не может точно знать когда и в каком количестве дебиторы погасят свои обязательства. То есть практически соотношение можно считать на конец 2008 года неудовлетворительным, и в действительности может ещё более ухудшиться вследствие зависимости от таких факторов, как: скорости платёжного документооборота банков; сроков дебиторской задолженности; платежеспособности дебиторов.

3.Общий текущий коэффициент покрытия L4 сократился за отчетный период на 0,3 и составил на конец года 1,1. Смысл этого показателя состоит в том, что если предприятие направит все свои оборотные активы на погашение долгов, то оно ликвидирует краткосрочную кредиторскую задолженность на 100% и у него останется после данного погашения задолженности для продолжения деятельности 10% от суммы оборотных активов.

Таким образом, все показатели кроме, характеризующие платежеспособность предприятия на ООО «Валентина» находятся на уровне ниже нормы, кроме того, при этом наблюдается их незначительное снижение. В целом вывод о платежеспособности можно сделать по общему коэффициенту ликвидности. Его значение на конец года составляло 0,498, то есть в среднем предприятие не сможет покрыть ещё 50,2% обязательств в порядке их срочности. По сравнению с 2007 годом общая ликвидность средств предприятия несколько улучшилась. Так в прошлом году ООО «Валентина» не могло погасить в порядке срочности 51% обязательств.

Система критериев для оценки удовлетворительности структуры бухгалтерского баланса организации была определена в постановлении Правительства РФ №498 от 20 мая 1994 года «О некоторых мерах по реализации законодательных актов о несостоятельности предприятий», принятом в связи с Указом Президента РФ №2264 от 22.12.1993 г.

В соответствии с данным постановлением Федеральное управление по делам о несостоятельности при Госкомимуществе РФ распоряжением №31-р от 12.08.1996 г. утвердило Методические положения по оценке финансового состояния предприятий и установлению неудовлетворительной структуры баланса.

Согласно этому Методическому положению анализ и оценка структуры баланса организации проводится на основе показателей:

ü коэффициента текущей ликвидности;

ü коэффициента обеспеченности собственными средствам и;

ü коэффициентов восстановления платежеспособность.

Чтобы организация была признана платежеспособной, значения этих коэффициентов должны соответствовать нормативным, указанным в таблице 13.

Согласно статье 1 Закона РФ «О несостоятельности предприятий, внешним признаком несостоятельности является приостановление текущих платежей, неспособности погашать обязательства кредиторам в течение 3-х месяцев со дня наступления сроков их исполнения.

На ООО «Валентина» коэффициент текущей ликвидности на конец отчётного периода равен 1,16, при его значении на начало года 1,4. То есть это значение свидетельствует о недостаточной общей обеспеченности предприятия оборотными средствами.

Коэффициент обеспеченности собственными оборотными средствами, необходимыми для его финансовой устойчивости, на начало 2007 года отсутствовал, а на конец 2006 года составил 0,14, и достиг нормативного значения. В тоже время нужно отметить сокращение данного коэффициента по сравнению с началом 2008 года, когда он составлял 0,29.

Согласно Методическим положениям, если хотя бы один из этих коэффициентов имеет значение меньше нормативного, то рассчитывается коэффициент восстановления платежеспособности. На анализируемом предприятии коэффициент текущей ликвидности находится на уровне ниже нормы, следовательно, представляется необходимым определить сможет ли данное предприятие восстановить свою платежеспособность в течение ближайших 6 месяцев. В соответствии с расчётом, данный показатель принимает значение в 2008 году 0,585, при нормативе >1. Это свидетельствует о том, что у предприятия в ближайшие 6 месяцев нет реальной возможности восстановить свою платежеспособность.

На основе проведенного анализа финансовой деятельности ООО «Валентина» были сделаны следующие выводы.

Не смотря на увеличение стоимости имущества предприятия в 2008 году, его финансовая устойчивость ухудшилась по ряду показателей. Имея на балансе значительную по величине стоимость оборотных активов, предприятие нуждается в большей величине собственных оборотных средств, а также в долгосрочных заемных средствах, т.е. более мобильных средствах.

Все показатели, характеризующие платежеспособность, находятся на уровне ниже нормы, что объясняется, в основном, наличием у предприятия значительной суммы кредиторской задолженности, которая увеличилась в 2008 году почти в 4 раза. Это говорит о том, что на предприятии плохо организовано управление кредиторской задолженностью, скорость оборота которой составляет почти 60 дней, что свидетельствует о том, что ее погашение происходит слишком медленными темпами. Для решения сложившейся ситуации, предприятию необходимо четко структурировать все долги по срокам выплаты и стараться выплачивать их в порядке очередности.

Доля оборотных средств в составе имущества достаточно высокая. Не смотря на это, предприятие испытывает острую потребность в оборотных средствах. Такое положение на предприятии сложилось из-за замораживания значительной части оборотных средств в виде материальных запасов. За отчетный период предприятие не только не смогло уменьшить остатки продукции на складах, но и произошло их увеличение почти в 4 раза. Причинами такого положения являются проблемы со сбытом, которые обусловлены жесткой конкуренцией на рынке данного товара в г. Кингисеппе.

Для решения сложившейся ситуации необходимо четко изучить рынок своего товара, возможности создания новых каналов сбыта продукции, повышения конкурентоспособности продукции за счет увеличения качества или снижения цены.

2.1 Анализ формирования и распределения прибылиРазличные стороны производственной, сбытовой, снабженческой и финансовой деятельности предприятия получают законченную денежную оценку в системе показателей финансовых результатов. Обобщённо наиболее важные показатели финансовых результатов деятельности предприятия представлены в форме №2 «Отчёт о финансовых результатах и их использовании». К ним относятся:

•прибыль от реализации продукции;

•прибыль от прочей реализации;

•доходы и расходы от внереализационных операций;

•балансовая прибыль;

•налогооблагаемая прибыль;

•чистая прибыль и др.

Показатели финансовых результатов характеризуют абсолютную эффективность хозяйствования предприятия. Важнейшими среди них являются показатели прибыли, которая в условиях перехода к рыночной экономике составляет основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решение проблем социальных и материальных потребностей трудового коллектива. За счёт прибыли выполняются также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким образом, показатели прибыли становятся важнейшими для оценки производственной и финансовой деятельности предприятия. Они характеризуют степень его деловой активности и финансового благополучия.

Конечный финансовый результат деятельности предприятия – это балансовая прибыль или убыток, который представляет собой сумму результата от реализации продукции; результата от прочей реализации; сальдо доходов и расходов от внереализационных операций.

Анализ финансовых результатов деятельности предприятия включает в качестве обязательных элементов исследование:

1. Изменений каждого показателя за текущий анализируемый период.

2. Исследование структуры соответствующих показателей и их изменений.

3. Исследование влияние факторов на прибыль.

4. Изучение в обобщённом виде динамики изменения показателей финансовых показателей за ряд отчётных периодов. Для проведения вертикального и горизонтального анализа рассчитаем таблицу 14., используя данные отчётности предприятия из формы №2.

Из данных таблицы видно, что балансовая прибыль в 2000 году существенно увеличилась по сравнению с 2007 годом на 62 374 руб. или в 6 раз. В 2007 году прибыль по сравнению с 2006 годом наоборот резко снизилась на 1 726 460 тыс. руб. или в 159 раз. Таким образом наметилась положительная тенденция изменения величины балансовой прибыли.

Увеличению балансовой прибыли способствовало:

¨ Увеличение прибыли от финансово-хозяйственной деятельности на 43 648 руб. или на 76,5%.

На вышеуказанное увеличение повлияло:

· Появившаяся статья доходов – «Проценты к получению» в сумме 7 966 руб., что увеличило балансовую прибыль на 10,8%.

· Превышение абсолютного изменения операционных доходов над абсолютным изменением операционных расходов на 37 707 руб.

Снижению балансовой прибыли способствовало:

¨ Убыток от внереализационных операций в сумме 27 409 руб., снизивший балансовую прибыль на 37,4%. Нужно отметить, что по сравнению с 2007 годом в отчётном году произошло снижение данного убытка на 18 726 руб. или почти в 3 раза;

Анализ прибыли отчётного года

| Наименование показателя | Код | За отчётный | За предыдущий | Отклонения | |

| стр. | Год | Год | + / – | % | |

| 1. Выручка от реализации товаров, работ услуг. | 010 | 7 504 492 | 5 649 432 | +1 855 060 | 132,8 |

| 2. Себестоимость реализации товаров, продукции, работ, услуг. | 020 | 6 396 664 | 4 341 500 | 2 055 164 | 147,3 |

| 3. Коммерческие расходы. | 030 | 300 612 | 441 138 | -140 526 | 68,1 |

| 4. Управленческие расходы. | 040 | 607 712 | 665 264 | -57 552 | 91,3 |

| 5. Прибыль от реализации | 050 | 199 504 | 201 530 | -2 026 | 99 |

| 6. Проценты к получению. | 060 | 7 966 | 7966 | ||

| 7. Проценты к уплате. | 070 | ||||

| 8. Доходы от участия в других организациях. | 080 | ||||

| 9. Прочие операционные доходы. | 090 | 150 170 | 20 689 | 129 481 | В 7,2 раз |

| 10. Прочие операционные расходы. | 100 | 256 997 | 165 224 | 91 773 | 155,5 |

| 11. Прибыль от финансово-хозяйственной деятельности. | 110 | 100 643 | 56 995 | 43 648 | 176,5 |

| 12. Прочие внереализационные доходы. | 120 | ||||

| 13. Прочие внереализационные расходы. | 130 | 27 409 | 46 135 | -18 726 | 59,4 |

| 14. Прибыль отчётного периода. | 140 | 73 234 | 10 860 | 62 374 | В 6 раз |

| 15. Налог на прибыль. | 150 | 12 587 | 2 759 | 9 792 | В 4,5 раза |

| 16. Отвлечённые средства. | 160 | 121 047 | 258 013 | -136 966 | 46,9 |

| 17. Нераспределённая прибыль отчётного периода. | 170 | -60 400 | -249 912 | -310 312 | 24,2 |

¨ Незначительное влияние оказало сокращение прибыли от реализации на 2 026 руб. или на 1%, что привело к снижению балансовой прибыли на 2,8%.

Таким образом, факторы, уменьшающие балансовую прибыль по сумме, были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим почти в 6 раз.

2.2 Анализ рентабельностиВ условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности – это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования. Основные показатели рентабельности можно объединить в следующие группы:

1. Рентабельность продукции, продаж;

2. Рентабельность производственных фондов;

3. Рентабельность вложений в предприятия.

1. Рентабельность продукции.

Рентабельность продукции показывает, сколько прибыли приходится на единицу реализованной продукции. Рост данного показателя является следствием роста цен при постоянных затратах на производство реализованной продукции или снижения затрат на производство при постоянных ценах, то есть о снижении спроса на продукцию предприятия, а также более быстрым ростом цен чем затрат.

Показатель рентабельности продукции включает в себя следующие показатели:

1. Рентабельность всей реализованной продукции, представляющую собой отношение прибыли от реализации продукции на выручку от её реализации;

2. Общая рентабельность, равная отношению балансовой прибыли к выручке от реализации продукции;

3. Рентабельность продаж по чистой пробыли, определяемая как отношение чистой прибыли к выручке от реализации;

4. Рентабельность отдельных видов продукции. Отношение прибыли от реализации данного вида продукта к его продажной цене.

Расчёт данных показателей по ООО «Валентина» представлен в таблице 15.

На основе расчётов можно сделать следующие выводы:

Показатель общей рентабельности за отчетный период вырос с 0,19 в 2007 до 0,97 в 2008 году, то есть увеличился в 5 раз. Это говорит о том, что в 2008 году каждый рубль реализации приносил в среднем около 1 копейки балансовой прибыли. Надо отметить резкое снижение данного показателя по сравнению с 2006 годом, когда он составлял 23,3% и упал за 2007 год до 0,19.

Показатель рентабельности продаж по чистой прибыли также вырос в 2008 году с 0,14 на начало года до 0,8 на конец отчетного периода. Это говорит о том, что спрос на продукцию несколько возрос. Таким образом, в 2008 году на 1 руб. реализованной продукции предприятие имело лишь

Показатели рентабельности продукции ООО «Валентина»

| Показатели | Расчет | 2006 | 2007 | 2008 | Отклонения + /- | |

| 1999 от 1998 | 2000 от 1999 | |||||

| 1. Выручка от реализации товаров, работ, услуг. | стр. 010 | 7 459 444 | 5 649 432 | 7 504 492 | -1 810 012 | 1 855 060 |

| 2. Прибыль от реализации. | стр. 050 | 1 622 552 | 201 530 | 199 504 | -1 421 022 | -2 026 |

| 3. Балансовая прибыль. | стр. 140 | 1 737 320 | 10 860 | 73 234 | -1 726 460 | 62 374 |

| 4. Чистая прибыль. | с. 140–150 | 1 142 091 | 8 1014 | 60 647 | -1 133 990 | 52 546 |

| Расчетные показатели | ||||||

| 1. Рентабельность всей реализованной продукции. | стр. 050 стр. 010 | 21,7 | 3,6 | 2,6 | -18,1 | -1 |

| 2. Общая рентабельность. | стр. 140 стр. 010 | 23,3 | 0,19 | 0,97 | -23,11 | 0,78 |

| 3. Рентабельность продаж по чистой прибыли. | с. 140–150 стр. 010 | 15,3 | 0,14 | 0,8 | -15,16 | 0,66 |

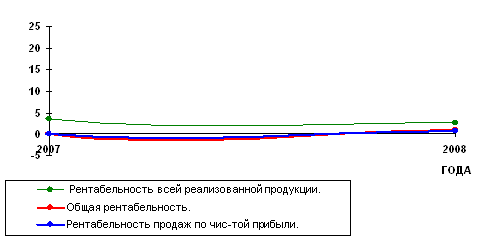

На основе данных таблицы построим диаграмму.

Рисунок 5. Изменение показателей рентабельности продукции за 2006–2008 г.

Рентабельность всей реализованной продукции снизилась за отчетный период на 1% и составила к концу 2008 года 2,6%. Это значит, что в конце отчетного периода каждый рубль реализации стал приносить на 1 копейку меньше прибыли от реализации.

Как видно из выше сказанного, все показатели рентабельности продукции очень низкие.

В 2007 г. вследствие снижения спроса на продукцию, а также вследствие получения убытков от внереализационных операций показатели рентабельности продукции существенно снизились.

2. Рентабельность вложений предприятия.

Рентабельность вложений предприятия – это следующий показатель рентабельности, который показывает эффективность использования всего имущества предприятия.

Среди показателей рентабельности предприятия выделяют 5 основных:

1. Общая рентабельность вложений, показывающая какая часть балансовой прибыли приходится на 1 руб. имущества предприятия, то есть насколько эффективно оно используется.

2. Рентабельность вложений по чистой прибыли;

3. Рентабельность собственных средств, позволяющий установить зависимость между величиной инвестируемых собственных ресурсов и размером прибыли, полученной от их использования.

4. Рентабельность долгосрочных финансовых вложений, показывающая эффективность вложений предприятия в деятельность других организаций.

5. Рентабельность перманентного капитала. Показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок.

Необходимая информация для расчёта представлена в таблице 16.

Показатели для расчёта рентабельности

| Показатели | Код стр. | 2006 | 2007 | 2008 |

| 1. Прибыль балансовая | 140 | 1 737 320 | 10 860 | 73 324 |

| 2. Прибыль чистая | 140–150 | 1 142 091 | 8 101 | 60 647 |

| 3. Среднегодовая стоимость имущества | 399 | 4 847 436 | 4 208 746 | 6 514 241 |

| 4. Собственные средства | 490 | 3 544 562 | 3 667 076 | 3 667 076 |

| 5. Доходы от участия в других организациях | 080 | - | - | - |

| 6. Долгосрочные финансовые вложения | 140 | 20 142 | 20 142 | 20142 |

| 7. Долгосрочные заёмные средства | 590 | - | - | - |

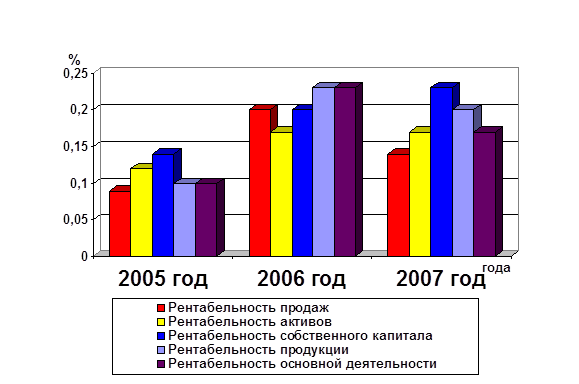

На основе данных таблицы можно сделать вывод о том, что если за 2007 г. все показатели рентабельности вложений ООО «Валентина» упали по сравнению с 2006 г., то в 2008 году произошла противоположная ситуация. Все показатели рентабельности вложений увеличились.

Общая рентабельность вложений в 2007 г. упала с 35,8% в 2006 г. до 0,26%, в 2008 году возросла до 1,12%. То есть на 1 руб. стоимости имущества предприятия в отчётном году приходилось 1,12 коп. балансовой прибыли. Значение данного показателя достаточно невелико для такого предприятия, что свидетельствует о недостаточно эффективном использовании активов предприятия в 2007–2008 г.

Показатели рентабельности вложения

| Показатели | Расчёт | 2006 г. | 2007 г. | 2009 г. | Отклонение 2000 от 1999 |

| 1. Общая рентабельность вложений | 140 / 399 | 35,8 | 0,26 | 1,12 | +0,86 |

| 2. Рентабельность вложений по чистой прибыли | 140–150 399 | 23,6 | 0,002 | 0,93 | +0,928 |

| 3. Рентабельность собственных средств | 140–150 490 | 32,2 | 0,22 | 1,65 | +1,43 |

| 4. Рентабельность долгосрочных финансовых вложений | 080 140 | - | - | - | - |

| 5. Рентабельность перманентного капитала | 140–150 490+590 | 32,2 | 0,22 | 1,65 | +1,43 |

Рентабельность собственных средств также невысока и в течении 2007 года упала с 32,2% до 0,22%, то есть в 146 раз и в 2008 году увеличилась лишь на 1,43%. Динамика этого показателя за последние годы позволяют сделать вывод о том, что инвестиции собственных средств в производство дали недостаточно хороший результат. Рентабельность перманентного капитала и его динамика аналогичны рентабельности собственных средств, в виду отсутствия долгосрочных заёмных средств.

В целом можно отметить, что все показатели рентабельности вложений предприятия находятся на низком уровне, что говорит о недостаточно эффективном вложении средств ООО «Валентина».

| Активы | 6 514 241 руб. |

| СС | 3 667 076 руб. |

| ЗС | 929 760 руб. |

| ЗС/СС | 0,253 |

| НРЭИ | 73 234 руб. |

| ЭР | 1,12% |

| Дифференциал | -0,58 |

| ЭФР | -0,15 |

Из приведенных выше расчетов видно, что в 2008 году на ООО «Валентина» ЭФР отрицательный, так как дифференциал меньше нуля. Такой эффект дает не приращение, а вычет из рентабельности собственных средств. Для того, чтобы ЭФР стал положительным, а дифференциал больше нуля, необходимо увеличивать экономическую рентабельность. Добиться этого предприятие может либо сдерживая рост активов, либо увеличивая массу прибыли, путем снижения себестоимости продукции; либо стремится ускорить оборачиваемость оборотных средств, что также даст увеличение массы прибыли. Предприятие не использует ЭФР для регулирования рентабельности собственных средств, хотя такая необходимость существует.

Балансовая прибыль на ООО «Валентина» в 2008 году существенно увеличилась по сравнению с 2007 годом на 62374 руб. или в 6 раз. Её увеличению способствовало: увеличение прибыли от финансово-хозяйственной деятельности, в основном за счёт появления статьи дохода «Проценты к получению» и превышения абсолютного изменения операционных доходов над абсолютным превышением операционных расходов, что увеличило балансовую прибыль на 60,5%. Снижению балансовой прибыли способствовал убыток от внереализационных операций в сумме 27 409 руб., снизивший балансовую прибыль на 37,4%.

Таким образом факторы, уменьшающие балансовую прибыль по сумме были перекрыты действием увеличивающих её факторов, что в итоге и обусловило рост балансовой прибыли в отчетном году по сравнению с предыдущим в 6 раз.

Результатом от прочей финансово-хозяйственной деятельности в 2008 году стал убыток в размере 98 863 руб., в то время как в предыдущем году наблюдался убыток в размере 144 535 руб., который уменьшился за отчетный период на 54 674 руб.

В отчётном году результат от прочих внереализационных операций представляет собой убыток, который уменьшился по сравнению с 2007 годом на 68%.

После уплаты налога на прибыль в распоряжении предприятия осталось 60 647 руб. Этих средств оказалось недостаточно для покрытия всех расходов. В 2008 году убыток отчетного периода составил 60 400 руб.

За 2008 год показатели общей рентабельности продукции и рентабельность продаж по чистой прибыли увеличились, по сравнению с 2007 годом, хотя за аналогичный период прошлого года наблюдался резкий спад всех показателей рентабельности продукции.

Если за 2007 год все показатели рентабельности вложений ООО «Валентина» упали по сравнению с 2006 г., то в 2008 году произошла противоположная ситуация. Общая рентабельность вложений находится на низком уровне, так на 1 рубль имущества предприятия в отчётном году приходилось 1,12 коп. балансовой прибыли.

В целом все показатели прибыли и рентабельности в отчётном году возросли, что положительно характеризует деятельность ООО «Валентина» в 2008 году.

Похожие работы

... капитала, ликвидности и финансовой устойчивости предприятия, а также предложены рекомендации по улучшению финансового состояния предприятия МТПП «Фармация». Заключение В данной курсовой работе были выполнены следующие задачи: изучение общетеоретических аспектов финансового анализа; изучение информационной и нормативно-правовой базы финансового анализа; изучение ...

... в 2006 году составляет 0,83, что означает невысокую зависимость предприятия от внешних краткосрочных источников финансирования. 3.3 Прогнозирование финансовой устойчивости (зоны безубыточности) предприятия При анализе финансового состояния предприятия необходимо знать запас его финансовой устойчивости (зону безубыточности). С этой целью все затраты предприятия в зависимости от объема ...

... №1 представлен в Приложении № .Смета на капитальный ремонт хлебопекарной печи ФТЛ-2-66 №1 – Приложение №12. Долговременные инвестиции предприятие не осуществляет. Финансовая аренда не практикуется. Используется текущая аренда. Например, Мукомольный завод предоставил в аренду ЗАО «Светлогорский хлеб» автотранспортное средство на 1год. В Приложении №12 представлен договор аренды. Для начисления ...

... экономических отношений путем своевременного выведения из них «больных» субъектов. В настоящее время используются множество моделей оценки риска банкротства. Однако все они используют ограниченное количество показателей. Это может привести к тому, что влияние на финансовое состояние других важных показателей не учитывается. В курсовой работе был проведен анализ финансового состояния предприятия ...

0 комментариев