Навигация

История возникновения рынка ценных бумаг

1. История возникновения рынка ценных бумаг

История развития рынка ценных бумаг берет свое начало в далеком прошлом, поскольку прообразом первой ценной бумаги можно считать долговые расписки Римской империи, Древнего Китая и других стран древнего мира, где была довольно четкая система документального оформления долговых обязательств. Если должники не отдавали долгов, они жестоко карались, в Риме, например, зачастую продавались в рабство. Еще в XVIII-XIX вв. существовала долговая яма, в России в начале XX в. существовали долговые тюрьмы. Когда государству требовались денежные средства, оно выпускало различные виды долговых обязательств, размещало их внутри страны (среди населения и юридических лиц), а иногда продавало зарубежным инвесторам.

Такие ценные бумаги стали называться государственными ценными бумагами и были всегда наиболее надежными, так как по ним ответственность должно было нести государство всеми имеющимися ресурсами. Чаще всего выпускаются государственные облигации различных типов: в США – казначейские векселя Федерального правительства, в Росси – ГКО. В России рынок ценных бумаг начал функционировать во второй половине XIX в., особенно активно в 1870-1880 гг., в период интенсивного строительства железных дорог. В то время широкое развитие получило акционирование, а позже, в начале XX в. – и государственные заимствования через ценные бумаги (в основном облигации). В 1890-1914 гг. в России достаточно активно функционировали фактически все инструменты фондового рынка (прирост национального дохода достигал 14% в год). В 1914 году по величине оборота ценных бумаг фондовый отдел Петербургской биржи вышел на 5-е место в мире, уступая лишь фондовым биржам Лондона, Парижа, Нью-Йорка и Рима.

В 1916 году известный экономист В.В.Половин писал: «.к 1914 г. Россия достигла той степени экономического развития, когда биржа, а значит и рынок ценных бумаг в целом становится центром хозяйственной жизни, а не ее придатком.». В этот период (вторая половина XIX – начало XX в.) можно выделить две волны появления финансовых инструментов, которые в значительной степени изменили экономическое положение России. Первая волна (выпуск акций) была связана с массовым строительством железных дорог, которое невозможно без акционирования, т.е. привлечения огромных финансовых ресурсов. Интересно отметить, что в акционировании принимали участие достаточно широкие слои населения и иностранный капитал. В начале XX в. в России был осуществлен выпуск государственных облигаций. С их помощью руководство страны проводило широкую компанию заимствований.

Эффект от использования этих государственных ценных бумаг на первом этапе имел положительную динамику, так как значительная часть заимствований пошла на развитие производства, но, начиная с 1914 года, когда Россия вступила в первую мировую войну, деньги от заимствований, естественно, тратились на военные нужды и экономическому росту страны не способствовали. Как следует из сказанного выше, дореволюционный российский фондовый рынок был достаточно развит и функционировал довольно эффективно, учитывая объемы операций с финансовыми инструментами, уступая лишь рынкам ценных бумаг нескольких наиболее развитых государств Европы и США. В дальнейшем произошло событие, которое практически не имеет аналогов в истории развития рынка ценных бумаг, а именно, законодательное запрещение такого сегмента рынка, каким является рынок ценных бумаг. Это было сделано почти сразу после прихода к власти большевиков.

Уже в декабре 1917 г. в числе первый шагов советского государства было решение о ликвидации рынка ценных бумаг. По Декрету Совета Народных Комиссаров от 23 декабря 1917 года «все сделки с ценными бумагами воспрещаются, виновные в совершении таких сделок подлежали суду и конфискации всего их имущества». Согласно декрету ЦИК от 23 января 1918 года «акционерные капиталы бывших частных банком полностью конфискуются, а все банковские акции аннулируются и всякая выплата дивидендов по ним безусловно прекращается». Огромное количество жителей России лишилось своих сбережений в банках и вложенных в ценные бумаги.

По мнению многих, это было совершенно неприемлемо с правовой точки зрения и оказалось грубейшей экономической ошибкой, которая фактически сразу привела к параличу перелива финансовых ресурсов в экономике. Элементы фондового рынка в российской экономике начали появляться только в 90-хгг. XX в..

2. Современный фондовый рынок России

Новейшая история нашего фондового рынка берет свои истоки с начала 90-х годов. За это время произошло становление профессиональных участников, создание современной технологической инфраструктуры. Также произошел большой прогресс в области законодательства. Был получен огромный опыт резких взлетов и падений курсов ценных бумаг. По аналогии с зарубежными моделями создана система регулирования рынка, ориентированная на защиту инвесторов. Российский рынок ценных бумаг в силу определенных причин сформировался таким образом, что практически весь рынок, как и весь остальной бизнес, сконцентрирован в Москве (более 90% всего объема рынка) и Санкт-Петербурге.

В значительной части регионов страны вообще нет ни брокеров, ни дилеров, ни, тем более, бирж. Несмотря на то, что с появлением фондового рынка финансовые институты «росли как грибы», после кризиса 1998 года их число резко сократилось. Реально работают на рынке только те, кто смог выйти из кризиса с минимальными потерями и вовремя перестроиться. На текущий момент кроме Москвы и Санкт- Петербурга биржи работают в таких городах, как Екатеринбург, Нижний Новгород, Новосибирск. Ключевые торговые площадки у нас в стране – это ММВБ – Московская межбанковская валютная биржа, которая действует в составе единого рынка с региональными валютными биржами и техническими центрами доступа, и РТС –Российская торговая система. РТС была создана в середине 1995 года с целью объединения разрозненных региональных рынков в единый организованный рынок ценных бумаг России. Система начинала свою работу на программном обеспечении, предоставленном американской NASDAQ, затем разработала собственный программно-технический комплекс, полностью перейдя на него в 1998 году.

Изначально в рамках РТС функционировал лишь рынок акций с расчетами в долларах США. Сейчас в РТС можно торговать и облигациями, и производными инструментами.

Информация о котировках и сделках в РТС транслируется по всему миру через крупнейшие системы финансовой информации REUTERS, Bloomberg и другие. В связи с тем, что именно РТС обслуживает большую часть иностранных портфельных инвестиций в акции российских компаний, информация о ходе о торгов наиболее полно отражает состояние российского рынка ценных бумаг и степень доверия западных инвесторов к российским ценным бумагам. Российские участники фондового рынка тоже часто обращают внимание на эти показатели, по крайней мере в период торговой сессии на РТС.

В 2002 году на базе технологии Системы Гарантированных Котировок с участием Фондовой биржи "Санкт-Петербург" в РТС состоялся запуск Биржевого рынка акций. Участники рынка получили уникальную возможность торговать с единой рублевой денежной позиции широким набором акций, включая акции ОАО "Газпром". Функции организатора торговли на Биржевом рынке акций выполняет Фондовая биржа "Санкт-Петербург", клиринговым центром выступает Фондовая биржа РТС, расчетным центром - Расчетная палата РТС.

ММВБ является ядром общенациональной системы торгов на всех основных сегментах финансового рынка у нас в стране — валютном, фондовом и срочном. По совокупному торговому обороту (в 2002 г. — 117 млрд. долл.) ММВБ является крупнейшей биржей в России, странах СНГ и Восточной Европы. В настоящее время под эгидой Международной ассоциации бирж стран СНГ реализуется проект создания интегрированного валютного и фондового рынков на технологической основе национальных бирж стран Содружества.

Что касается брокеров, дилеров и других финансовых институтов, то здесь ситуация аналогична. Если до 1998 года их число увеличивалось из года в год, то после кризиса остались только те, кто смог преодолеть его последствия. И, как правило, крупнейшие брокеры-дилеры страны находятся в Москве.

Теперь посмотрим, какие ценные бумаги являются наиболее популярными среди наших инвесторов. Можно с большой долей вероятности утверждать, что клиенты, имеющие небольшие денежные средства торгуют, в основном, акциями российских предприятий. Кроме рынка акций в последние года два быстрыми темпами развивается рынок корпоративных и муниципальных облигаций.

Что касается рынка государственных ценных бумаг, то в после кризисный период он стал выполнять очень важную функцию в регулировании денежной ликвидности. Ставки доходности стали носить более «рыночный» характер, и в этом большая заслуга Банка России. Кроме того, если до кризиса 1998 года новые выпуски ГКО-ОФЗ предназначались, в основном, для погашения ранее выпущенных облигаций, то в настоящий момент цели, которые ставятся перед рынком, несколько иные. Во-первых, это ориентир по процентным ставкам.

Во-вторых, важная задача рынка внутреннего долга в настоящее время – предоставить участникам ликвидный инструмент для вложений в период высоких остатков денежных средств, позволяющий быстро и, главное, практически безболезненно высвободить ресурсы во время перебоев с активами. Это придает большую устойчивость этому рынку.

Несмотря на то, что на российском рынке обращаются ценные бумаги более 300 эмитентов, весь оборот по сделкам складывается в основном вокруг нескольких из них, которые входят в группу, так называемых, «голубых фишек». «Голубые фишки» - это наиболее ликвидные и надежные ценные бумаги, по которым всегда есть спрос и предложение. К голубым фишкам относятся, в частности, акции РАО ЕЭС, Лукойла, Сбербанка, Ростелекома, Юкоса, Сургутнефегаза, Газпрома, Сургунефтегаза, Норильского Никеля, Сибнефти. Из корпоративных облигаций – это облигации АЛРОСА, Газпрома, РАО ЕЭС, Вымпелком-Финанс и др. Как мы уже отмечали ранее, контроль со стороны государства на фондовом рынке осуществляется с помощью Федеральной комиссией по ценным бумагам и Банка России. ФКЦБ является не только законотворческим и регулирующим органом, но основным лицензирующим органом на российском рынке ценных бумаг.

Также, одним из способов управления рынком и преодоления недостатков законов, а иногда и просто их отсутствия, является создание саморегулируемых организаций. Участники рынка, заинтересованные в наличии четких внутренних правил, развитии добросовестной конкуренции, объединяются в профессиональные организации. Правила и решения этих организаций становятся обязательными для всех их членов. Одним из преимуществ управления рынком саморегулируемыми организациями является то, что только непосредственные участники могут контролировать деятельность на рынке и своевременно предупреждать нарушения.

В России такой организаций стали НФА (Национальная фондовая ассоциация), объединяющая в своих рядах около 200 кредитных организаций, имеющих лицензии проф.участников, и НАУФОР (Национальная ассоциация участников фондового рынка), объединяющая около 800 проф.участников – некредитных организаций.

Кризис 1998 года стал поворотным в истории развития фондового рынка. Он окончательно расставил приоритеты развития рынка, выявил многие его недостатки и создал благоприятную почву для формирования нового, образованного, подкованного теоретически, и в то же время, осторожного инвестора.

Похожие работы

... "традиционный" инструментарий права собственности не дает для бездокументарных ценных бумаг полного решения вопросов виндикации, защиты добросовестного приобретателя, передачи ценных бумаг (гражданское законодательство говорит о "вручении" вещи). В то же время инструментарий традиционного обязательственного права не подходит с точки зрения концепции уступки требования (цессии), которая допускает ...

... этой проблемы. В связи с этим одной из задач повышения конкурентоспособности национального рынка и эффективности защиты участников торгов на рынке ценных бумаг является изучение опыта развития стран в рассматриваемой сфере и использование применимых в специфических условиях развития рыночных отношений в России механизмов регулирования, применяемых на фондовых рынках этих стран. В результате ...

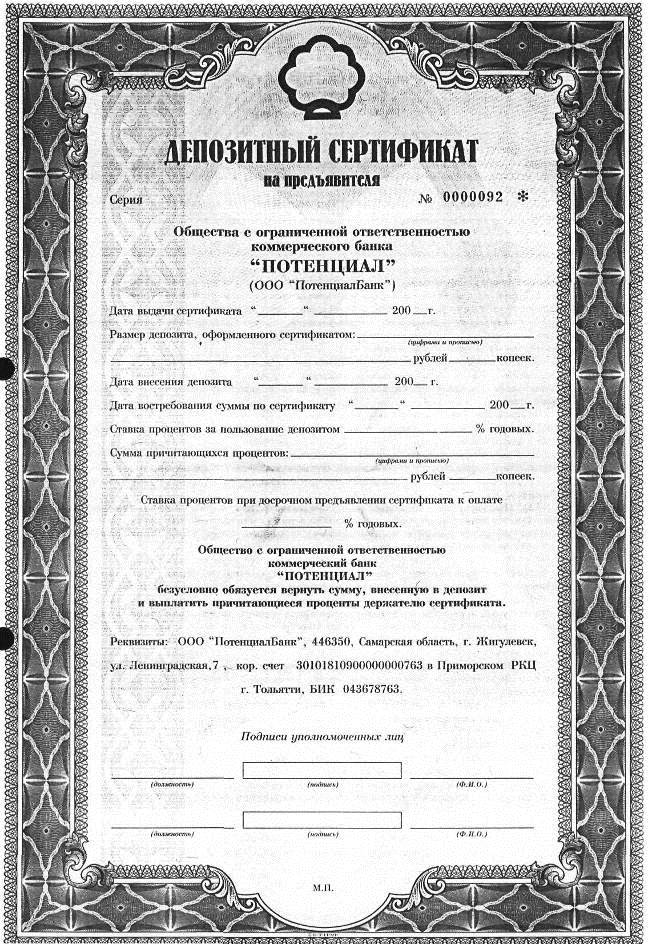

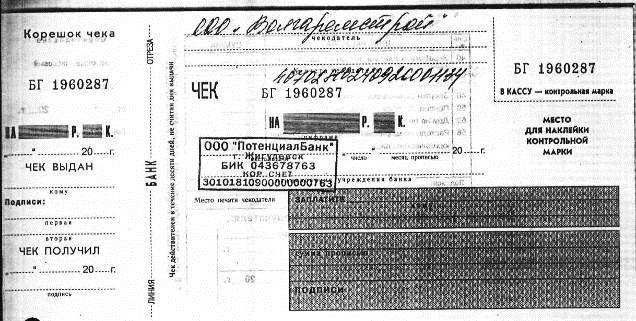

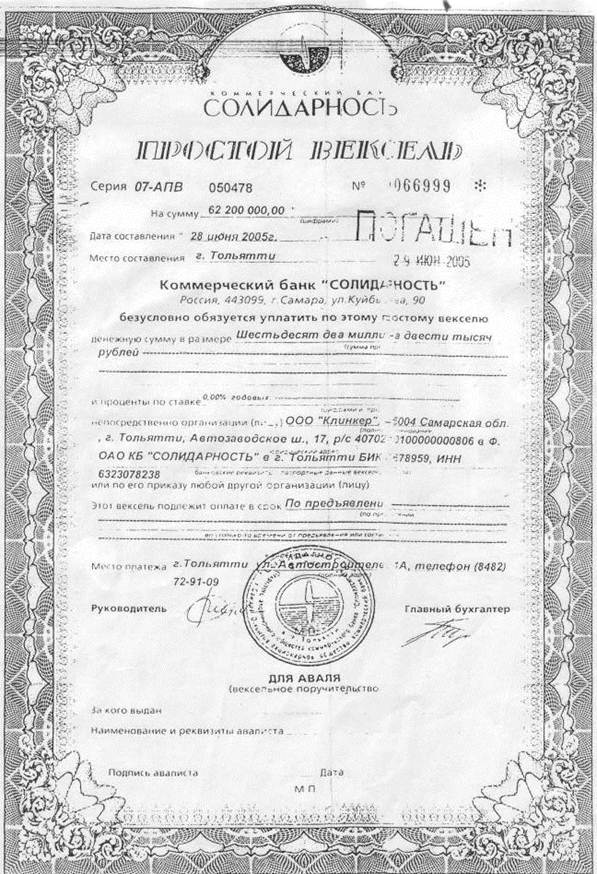

... причине нельзя признать в качестве ценной бумаги фьючерсные и опционные контракты, поскольку они не признаны в качестве таковых федеральными законами. 2. Виды ценных бумаг Статья 143 ГК РФ относит к числу ценных бумаг следующие их виды: государственную облигацию, облигацию, вексель, чек, депозитный и сберегательный сертификаты, банковскую сберегательную книжку на предъявителя, коносамент, ...

... - это объект особого права собственности, выраженный в документарной или бездокументарной форме, форма выражения которого определяется юридической природой, зависящей от вида ценных бумаг, предоставляющий соответствующему субъекту права имущественные и "неимущественные" права"[24]. В литературе стали появляться и иные, принципиально отличающиеся от рассмотренных концепции относительно правовой ...

0 комментариев