Навигация

4. Вексель

Определённое место на рынке ценных бумаг занимают векселя. Это разновидность ценных бумаг строго установленной формы, заключающая в себе неограниченное никакими условиями и оговорками долговое обязательство о бесспорной уплате в установленный срок должником предъявителю векселя обозначенной в нём денежной суммы. Вексель относится к краткосрочным инструментам рынка. Срок их обращения колеблется от нескольких дней до трёх – шести месяцев. Они могут свободно обращаться и после первичного размещения перепродаваться другим субъектам. Основными характерными признаками векселя являются: безусловный характер денежного обязательства, т.е. принятое векселедателем на себя обязательство уплатить определенную сумму или приказ оплатить вексельную сумму третьему лицу не могут быть ограничены никакими условиями; абстрактный характер обязательства, т.е. в тексте векселя не допускаются ссылки, на основании какой сделки он выдан; строго формализованная процедура заполнения данного документа, т. е. форма векселя должна содержать все необходимые реквизиты, так как отсутствие хотя бы одного из них делает вексель ничтожным; денежная форма расчетов, т. е. предметом обязательства могут быть только денежные средства. Не допускаются расчеты товарами или услугами.

Вексель является одной из наиболее старых ценных бумаг, используемых в мировой практике. Возникновение векселя относят к XII веку. В настоящее время действует хорошо отработанное вексельное право. В мире применяются две основные системы вексельного права. Наибольшее распространение получила Женевская система, основанная на Единообразном законе о простом и переводном векселе. В настоящее время к Женевской конвенции присоединилось более 70 стран, в том числе Россия. В практической деятельности различают следующие виды векселей: Товарный (коммерческий) вексель. Данный вид векселя опосредует коммерческую сделку. Финансовый вексель — в основе данной ценной бумаги лежит финансовая операция, не связанная с совершением товарной сделки. Финансовый вексель опосредует финансовую сделку, связанную с получением кредита.

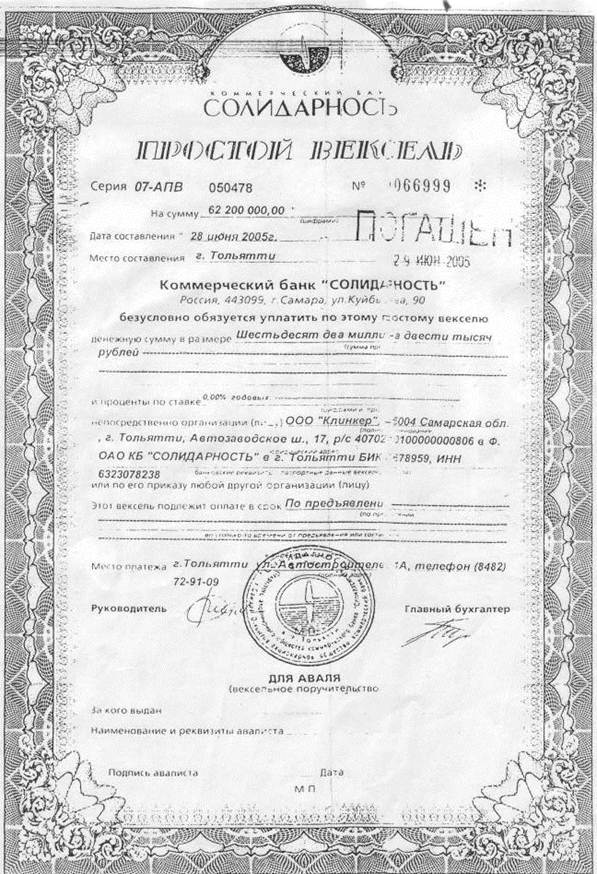

Дружеский вексель. Эти векселя выдают друг другу лица на одинаковую сумму и на один и тот же срок. Бронзовый вексель. Этот вексель выпускается с целью совершения мошеннических операций. В России выпуск дружеских и бронзовых векселей запрещен. Все выпускаемые векселя делятся на две большие группы: простые и переводные.Простой вексель (соло-вексель) — это безусловное долговое обязательство должника (векселедателя) уплатить кредитору (векселедержателю) определенную сумму денежных средств в определенном месте и в установленные сроки или по приказу кредитора перечислить средства третьему лицу. Все выпускаемые векселя делятся на две большие группы: простые и переводные.

Простой вексель (соло-вексель) — это безусловное долговое обязательство должника (векселедателя) уплатить кредитору (векселедержателю) определенную сумму денежных средств в определенном месте и в установленные сроки или по приказу кредитора перечислить средства третьему лицу. Переход векселя от одного лица к другому осуществляется путем совершения на оборотной стороне векселя передаточной надписи, которая называется индоссаментом. Лицо, совершающее передаточную надпись, называют индоссантом, а лицо, получившее в результате этой надписи вексель в свое пользование, — индоссатом. В целях повышения надежности векселя и повышения гарантии проведения платежа осуществляется авалирование векселя третьими лицами.

Аваль — это поручительство юридического лица, гарантирующее полную или частичную оплату векселя в случае невыполнения должником своих обязательств. При авалировании на лицевой стороне векселя делается надпись: “Считать за аваль”. Аваль может выдаваться за любое ответственное по векселю лицо. В этой связи авалист должен указать лицо, за которого он поручается. Если такое указание отсутствует, считается, что аваль выдан за векселедателя. Обязательным реквизитом векселя является указание срока платежа. В зависимости от финансового состояния векселедателя или трассата могут быть указаны различные варианты определения даты платежа. Срок платежа не фиксирован, а определяется по предъявлении векселя. Срок оплаты устанавливается в течение определенного количества дней от даты предъявления векселя.

Срок оплаты устанавливается в течение определенного периода времени со дня составления. Оплата в определенный день. В векселе в этом случае указывается конкретная дата платежа. Векселя бывают двух типов: вексель, в котором указана абсолютная сумма, подлежащая выплате должником; вексель, в котором, кроме абсолютной суммы долга, предусмотрено начисление процентов на указанную сумму.

По векселям, в котором указана только сумма долга без начисления процентов, величина дисконта определяется по формуле:

![]() ,

,

где D – сумма дисконта,

T – срок от даты учёта векселя до даты погашения;

B – вексельная сумма;

I – учётная ставка банка.

Размер учетной ставки устанавливается в договоре между векселедержателем и банком.

Сумма, которую получит векселедержатель (В'), определяется по формуле:

B=В’![]() .

.

Если вексель, выписанный на сумму 100 тыс. руб. с периодом обращения 210 дней, учтен в банке за 60 дней до даты погашения по учетной ставке 80% годовых, то величина дисконта составит:

![]() тыс. руб.

тыс. руб.

В' = 100 - 13,3 = 86,7 тыс. руб.

Владелец векселя получит сумму в размере 86,7 тыс. руб. По истечении 60 дней банк предъявит вексель к оплате и получит с должника всю вексельную сумму.

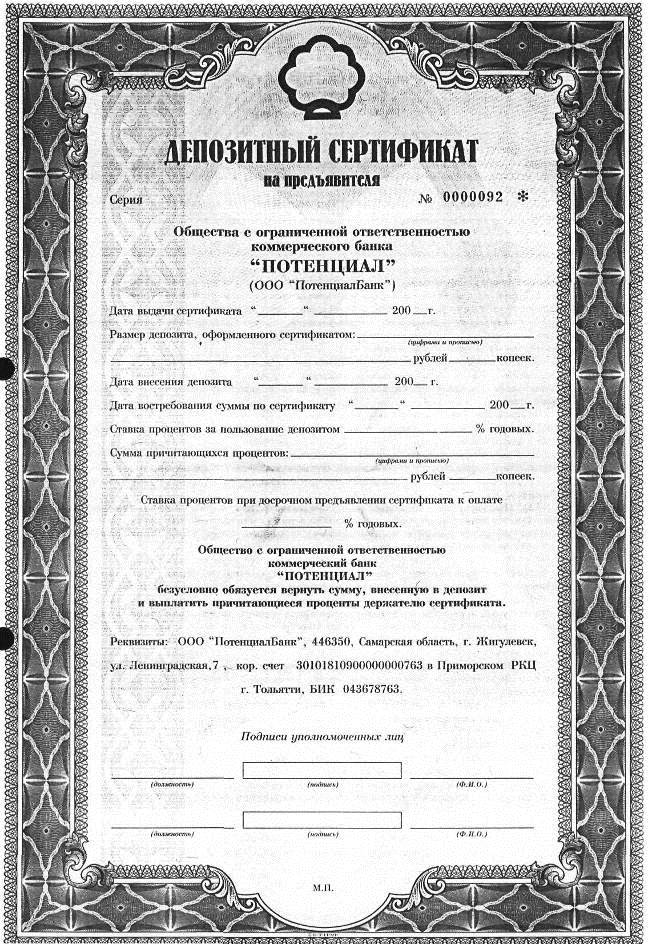

Рассмотрим правила заполнения простого векселя (соло).

1. наименование «вексель», включённое в сам текст документа и

выраженное на том языке, на котором этот документ составлен

2. простое и ничем не обусловленное предложение уплатить опр. сумму

3. наименование того, кто должен уплатить (только для переводного векселя)

4. указание срока платежа

5. указание места, в котором должен быть совершён платёж

6. наименование того, кому или приказу кого платёж должен быть совершён

7. указание даты и места составления векселя

8. подпись векселедержателя.

Заключение

Подводя итоги всему изложенному, можно сделать вывод, что роль рынка ценных бумаг как механизма аккумуляции и перераспределения капиталов в системе инвестиционного процесса в современных условиях усиливается. Поэтому ему принадлежит видное место в системе воспроизводительного процесса: с помощью ценных бумаг происходит аккумуляция свободных денежных средств внутренних и внешних инвесторов и передача их хозяйствующим субъектам для производственного использования.

Именно благодаря механизму рынка ценных бумаг становится возможным инвестирование значительных объёмов средств в реальную экономику, наращивание производственных мощностей страны, накопление ресурсного потенциала, стимулируется развитие наиболее перспективных производств и отраслей, которые обеспечивают наибольшую доходность и эффективность использования ограниченных ресурсов и способствуют ускорению научно-технического прогресса, внедрению новейших научных достижений и технологий в производство.

Проведённый анализ особенностей современной стадии развития рынка ценных бумаг в промышленно развитых странах позволил выявить главные тенденции, которые на практике означают, что он становится движимой силой прогресса в реальном секторе экономики, обеспечивает рост производительности труда и предоставляет необходимые источники для развития передовых отраслей и производств, которые будут определять новую экономическую реальность XXI века. Тем самым именно рынок ценных бумаг в значительной степени задаёт ток развитию всей мировой экономики в целом и национальных экономических систем в частности.

Сегодня, чтобы стать полноправным членом всемирного экономического производства, участником мирового финансового рынка, любая страна и в особенности Россия, должна достичь современного уровня организации рыночных отношений. Однако на пути достижения этой цели лежит ряд промежуточных этапов в развитии форм существования капитала, который нельзя миновать. Исторический опыт показывает, что эти этапы развития определяются, прежде всего, спецификой процесса накопления капитала в конкурентных условиях места и времени. В этом контексте можно выделить несколько стадий, которые выражаются через эволюцию капитальных форм: от денежного капитала к ссудному, от ссудного к капиталу, представленному в форме ценных бумаг.

Соответственно этому определяется логика и фазы развития финансового рынка в целом и рынка ценных бумаг как его важнейшего структурного элемента. Всё это обуславливает важность исследования инструментов рынка ценных бумаг для привлечения инвестиций, а также рассмотрения проблем и перспектив его развития и в нашей стране под углом зрения сложившейся экономической ситуации и с учётом его назначения в инвестиционной сфере. В настоящее время развитие рынка ценных бумаг должно стать одной из приоритетных макроэкономических задач, поскольку они являются наиболее реальными и эффективными каналами для привлечения предприятиями инвестиций в целях развития производства и снижения рисков финансовых вложений.

Список используемой литературы

1. Колесников В.И., Кроливецкая Л.П., Белоглазова Г.Н. : «Финансы и статистика», 2005 г

2. Каратуев А.Г. Ценные бумаги: виды, разновидности. 2008г.

3. Жуков Е.Ф. Ценные бумаги и фондовые рынки, 2008 г.

4. Сажина М.А. Формирование рынка ценных бумаг.2008 г.

5. Чалдаева Л.А. Финансовые инструменты российского фондового рынка 2009 г..

6.Каратуев А.Г. Ценные бумаги: виды, разновидности 2007 г.

Похожие работы

... "традиционный" инструментарий права собственности не дает для бездокументарных ценных бумаг полного решения вопросов виндикации, защиты добросовестного приобретателя, передачи ценных бумаг (гражданское законодательство говорит о "вручении" вещи). В то же время инструментарий традиционного обязательственного права не подходит с точки зрения концепции уступки требования (цессии), которая допускает ...

... этой проблемы. В связи с этим одной из задач повышения конкурентоспособности национального рынка и эффективности защиты участников торгов на рынке ценных бумаг является изучение опыта развития стран в рассматриваемой сфере и использование применимых в специфических условиях развития рыночных отношений в России механизмов регулирования, применяемых на фондовых рынках этих стран. В результате ...

... причине нельзя признать в качестве ценной бумаги фьючерсные и опционные контракты, поскольку они не признаны в качестве таковых федеральными законами. 2. Виды ценных бумаг Статья 143 ГК РФ относит к числу ценных бумаг следующие их виды: государственную облигацию, облигацию, вексель, чек, депозитный и сберегательный сертификаты, банковскую сберегательную книжку на предъявителя, коносамент, ...

... - это объект особого права собственности, выраженный в документарной или бездокументарной форме, форма выражения которого определяется юридической природой, зависящей от вида ценных бумаг, предоставляющий соответствующему субъекту права имущественные и "неимущественные" права"[24]. В литературе стали появляться и иные, принципиально отличающиеся от рассмотренных концепции относительно правовой ...

0 комментариев