Навигация

SsangYong Motor Company

2.2.3 SsangYong Motor Company

SsangYong Motor Company − корейский производитель легковых автомобилей.

Исторически датой основания компании принято считать 1954 год, когда в Южной Корее была организована Hadonghwan Motor Company. Поначалу компания занималась выпуском автомобилей Jeep для американской армии. Активное противостояние между северной и южной частями страны привело к достаточно большому спросу на эти машины, что, безусловно, благоприятствовало её развитию.

В 1997 году, начав выпуск легковых автомобилей, SsangYong Motor заняла новую для себя нишу − прежде она производила только внедорожники и коммерческие машины. В этом же году компания представляет новый автомобиль бизнес-класса − Chairman. Новинка основана на «растянутом» шасси Mercedes E-класса W124 и оснащалась V-образным шестицилидровым мотором.

Но в конце 1997 года в Корее произошёл экономический кризис, который не мог не сказаться и на SsangYong. В 1997−1998 годах компания перешла под контроль группы Daewoo. После кризиса, в 2000 году, компания отделилась от Daewoo и вновь обрела независимость.

После этого SsangYong Motor начала внутреннюю перестройку, в ходе которой основное внимание уделялось дизайну, исследованиям и развитию, а также воссозданию сети сбыта и программ гарантийного обслуживания.

В 2000 году SsangYong выпускает модель Chairman CM500. Модель Korando получает премию Energy Winner 2001. Возрождению компании способствовало появление в 2001 году модели Rexton − доступного и современного внедорожника. В 2002 году выпускается функциональный пикап SsangYong Musso Sports. Тогда же открывается собственный технический центр SsangYong в Китае.

В конце 2003 года компания приступила к выпуску пассажирского седана New Chairman и внедорожника New Rexton, на котором был установлен дизельный двигатель объёмом 2,7 литра. В 2004 году на рынке был представлен многофункциональный автомобиль Rodius/Stavic.

Также в конце 2004 года компания получает новые инвестиции − 49% акций SsangYong приобрела китайская корпорация SAIC Motor (Shanghai Automotive Industry Corporation). А в 2006 году дебютировали две новые модели. Кроссовер Actyon и пикап, построенный на его базе, − Actyon Sports.

До 2009 года 51,0% акций SsangYong Motor Company принадлежали китайской автомобильной корпорации SAIC Motor. В ходе процедуры банкротства SsangYong в феврале 2009 года SAIC Motor потеряла контроль над компанией.

2.3 Влияние азиатского и мирового кризиса на автомобильный рынок Республики КореяАзиатский кризис 1997 г. нанес корейской автопромышленности серьезный удар. Строго говоря, кризис и начался с автомобилестроения. В июле 1997 г. компания Kia, к тому времени уже полтора десятилетия прочно занимавшая позиции в «большой тройке», объявила о своем банкротстве. Крах Kia стал первым из серии банкротств корейских чэболь в 1997-1999 гг. Он был вызван ее огромной задолженностью (9 млрд. дол. к 1998 г.), которая была результатом рискованных инвестиций.

Вслед за Kia с серьезными финансовыми трудностями столкнулись все корейские автомобилестроители – кроме, возможно, Hyundai. Причина у всех была одна и та же – огромные долги, результат кредитов, которые были взяты в более благополучные времена и в условиях кризиса превратились в непосильный груз.

В то же время кризис как таковой не слишком повлиял на собственно производство автомобилей. В 1998 г. выпуск действительно существенно сократился и составил 1,95 млн.– вместо 2,82 млн. в 1997 году. Вызвано это было резким падением внутреннего спроса. В 1998 г. на внутреннем рынке было продано 780 тыс автомобилей – в два раза меньше, чем в 1997 г.[22]

Кризис стал потрясением для большинства корейцев, и, потеряв уверенность в будущем, они не торопились менять свои машины, предпочитая оставить побольше денег на черный день. Экспорт же тем временем продолжал постоянно расти и в кризисном 1998 г. составил 1 млн. 362 тыс. автомобилей – против 1 млн. 317 тыс. в предшествующем году. До определенной степени финансовый кризис даже пошел экспорту на пользу, так как резкое – на 40-50% – падение курса корейской воны привело к ощутимому снижению валютной цены корейских машин.

Вообще говоря, экспортная ориентация корейской автопромышленности, которая была заметна уже в восьмидесятые, только усилилась после кризиса. После 1997 г. количество автомобилей, отправленных на экспорт, превышает количество машин, проданных на внутреннем рынке, и эта ситуация едва ли изменится в ближайшем будущем. Корейский рынок, похоже, достиг точки насыщения. На 47 миллионов корейцев приходится сейчас 12 млн. автомобилей, в том числе 8,1 млн. легковых. Корейцы меняют машины очень часто, средняя продолжительность жизни корейского автомобиля – самая короткая в мире, всего лишь 7,6 года (для сравнения: в Японии этот показатель составляет 15 лет, в США – 16,2 года). Купив новую машину, кореец ездит на ней 3-4 года, а потом продает ее за 20-30% первоначальной цены – подержанные машины в Корее крайне дешевы. Новый владелец (скажем, бедный студент или иностранный рабочий) ездит на машине еще несколько лет, а потом отправляет ее на свалку, ибо найти желающих купить 8-9 летнюю машину в Корее просто невозможно – в последнее время, впрочем, такие машины стали охотно продавать на российский Дальний Восток, ведь по российским меркам они находятся в великолепном состоянии. Однако даже с учетом таких привычек особого увеличения внутреннего спроса ожидать не приходится: все, кто хотел купить машину, ею уже давно обзавелись.

Да и емкость внутреннего рынка не так уж и велика, ведь население Кореи – всего лишь 47 миллионов. Поэтому корейские компании вынуждены во все большей степени работать на экспорт. Это, кстати, отражает и общую тенденцию, характерную для нынешней корейской экономики – ее постоянно возрастающую зависимость от внешних рынков. В 2000 г. экспорт легковых автомашин принес корейским фирмам 11,9 млрд. дол. Как заявил председатель Корейской ассоциации производителей автомобилей (KAMA), «Автомобилестроение вносит в корейскую экономику вклад, который нельзя сравнить с вкладом даже такого успешного сектора как производство полупроводников». С этой целью оно, впрочем, изначально и создавалось.

Основным направлением экспорта для корейских автомобилестроителей являются Соединенные Штаты с их огромным рынком, на котором им принадлежат сильные позиции. В первой половине 2001 г. доля корейских компаний на американском автомобильном рынке составила 5,6% (японских – 30%). В 2000 г. в Северную Америку было экспортировано 628 тыс. корейских автомобилей – 39% всех проданных за границу машин. Немалую роль играет и рынок стран ЕС – 29% продаж, за которым следовали Южная Америка (8%) и страны Ближнего Востока (7%). Доля экспорта в страны Восточной Европы и РФ в 2000 г. резко снизилась (с 11% в 1999 г. до всего лишь 3,7%). Возможно, это было вызвано серьезными проблемами Daewoo Motors, главного корейского игрока на этом рынке.

Новое правительство президента Ким Тэ Чжуна, пришедшее к власти в начале 1998 г., в самый разгар «азиатского кризиса», объявило о начале радикальных экономических реформ. В соответствии с новыми идеями многопрофильные гиганты чэболь следовало превратить в группы независимых специализированных компаний. Традиционная многопрофильность чэболь теперь воспринимается как признак их серьезной структурной слабости. Вдобавок, правительство всячески стремится разрушить другую традицию чэболь – их национальную замкнутость, превратить их в «настоящие» транснациональные компании. В рамках программы реформ в 1998-2001 гг. была проведена радикальная реструктуризация корейского автомобильного бизнеса. Преобразования эти отнюдь не были результатом игры «свободных рыночных сил». Реформы во имя победы экономического либерализма проходят в полном соответствии с корейской традицией: под давлением правительства и в соответствии с выбранной властями стратегией. В результате реформ последних лет все пять автомобилестроительных фирм, которые действовали в предкризисной Корее, сменили своих владельцев. Исключением отчасти является Hyundai Motors, которая сохранила свой прежний менеджмент, но все равно была вынуждена выделиться из состава холдинга Hyundai и с октября 2000 г. стала независимой компанией[23].

Во многом эта мера пошла Hyundai Motors на пользу, так как в последние годы холдинг испытывает серьезные проблемы, и нельзя исключать, что вся чэболь Huyndai в целом может разделить судьбу своего собрата Daewoo. Hyundai Motors является едва ли не самым успешным и прибыльным подразделением Hyundai, так что выделение из состава чэболь, возможно, пойдет фирме на пользу. Во главе Hyundai Motors по-прежнему стоит Чон Мон-гу, брат нынешнего руководителя холдинга Hyundai, так что независимость фирмы носит несколько формальный характер. В остальных компаниях перемены были куда более радикальными. Правда, на радиаторах корейских машин по-прежнему красуются ставшие хорошо знакомыми эмблемы Hyundai, Daewoo, Kia, но к реалиям отношений собственности эти эмблемы больше отношения не имеют.

Обанкротившаяся Kia была в конце 1998 г. приобретена компанией Hyundai Motors. При этом Kia сохранила свое название и немалую долю самостоятельности (настолько немалую, что в последние месяцы корейская печать даже говорит об активной конкуренции между этими двумя компаниями). Чон Мон-гу стал президентом Kia и Hyundai Motors одновременно, осуществив нечто вроде личной унии двух фирм. Одновременно с этим Hyundai Motors вступила в «стратегический союз» с компанией Daimler-Chrysler, которая приобрела 10% ее акций. Кроме этого, около 5% акций компании принадлежит Mithubishi, ее старому партнеру. Hyundai всегда являлась крупнейшим производителем автомобилей в Корее, но после приобретения Kia ее значение выросло неимоверно: вместе взятые, Kia и Hyundai Motors выпустили две трети машин, произведенных в Корее в прошлом году (2,3 млн. из 3,1 млн.).

Оказавшись под контролем бывшего конкурента, Kia к началу 2000 г. смогла погасить свою задолженность (впрочем, значительную ее часть кредиторы просто списали). Куда хуже повернулись дела у Daewoo Motors. На первых порах все выглядело неплохо. В рамках программы реструктуризации чэболь было решено, что холдинг Daewoo будет специализироваться на автомобилестроении. В этой связи в декабре 1997 г. под контроль Daewoo Motors даже перешло сравнительно небольшое автомобильное производство другой чэболь – Ssangyong, для которого автомобилестроение было признано «непрофильным направлением». Однако под грузом огромной задолженности положение Daewoo продолжало ухудшаться и в октябре 1999 г. наступило официальное банкротство холдинга. Daewoo был разделен на 12 независимых фирм, и вот уже почти два года корейское правительство пытается найти покупателя для автомобилестроительного подразделения разорившегося концерна – фирмы Daewoo Motors, которая последние годы продолжает работать, но приносит убытки (контролируют фирму ее бывшие кредиторы). Одно время казалось, что в качестве покупателя выступит Ford, но в сентябре 2000 г. Ford неожиданно отказался от сделки. После этого в июне 2001 г. начались переговоры с General Motors, но меньше чем через месяц они зашли в тупик, и были прерваны. Дальнейшая судьба компании остается неясной. Скорее всего, рано или поздно она все-таки будет продана крупной иностранной фирме.

Главное препятствие в решении проблем Daewoo – позиция традиционно влиятельных корейских профсоюзов, которые опасаются, что продажа компании и последующее ее реструктурирование приведут к многочисленным увольнениям. Позиции противников в продажи в последние месяцы усилились в связи с тем, что Daewoo motors, проработав несколько лет в убыток, с апреля стали приносить прибыль. В рамках той же программы реструктуризации и специализации чэболь в сентябре 2000 г. концерн Samsung продал свое автомобильное подразделение Samsung Motors, которое так толком и не начало действовать из-за кризиса. Покупателем опять-таки выступила иностранная компания – Renault. Renault теперь принадлежит 70,1% акций компании, переименованной в Renault-Samsung Motors (19,9% акций осталось у холдинга Samsung). По заявлению президента компании Джероми Столла, в ближайшие годы Renault-Samsung Motors будет заниматься малыми и средними автомобилями, доведя к 2003 г. годовое производство до 50 тысяч машин.

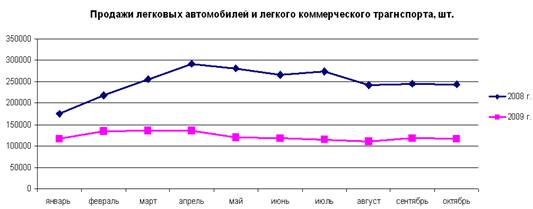

Рассмотрим влияние мирового кризиса 2008 года на состояние автомобильного рынка Республики Корея. На рисунке 1 показан объем продаж автомобилей на период 2008-2009 гг.

Рис. 1. Продажи легковых автомобилей и коммерческого транспорта в Республике Корея

Несмотря на кризис 2008 года, корейский автомобильный рынок в 2008 году вырос на 14% (было продано 3,175 млн машин). Однако в этом году падение рынка может составить от 25% до 50%, прогнозирует партнер консалтинговой компании PricewaterhouseCoopers (PwC) Стенли Рут. Согласно пессимистичному варианту развития ситуации, рынок может сделать отскок на два года назад.

Согласно оптимистическому варианта, продажи автомобилей в Республике Корея в 2010 году упадут на 25% – до около 2,3 млн авто. По второму сценарию, они могут сократиться вдвое (на 50%) – до 1,6 млн штук. Если пессимистичный прогноз Стенли Рута сбудется, то корейский автомобильный рынок в этом году вернется к уровню двухлетней давности – 2008 года. И все же, по сравнению с ожидаемым сокращением продаж автомобилей в США и Европе, падение корейского рынка можно считать не таким уж страшным. Авторынок США и Европы в 2010 году вернется на 10-20 лет назад, говорит Рут. Так, продажи автомобилей в США упадут в 2010 году до около 10,4 млн единиц, тогда как в последние восемь лет они сохранялись на уровне 17-18 млн единиц[24].

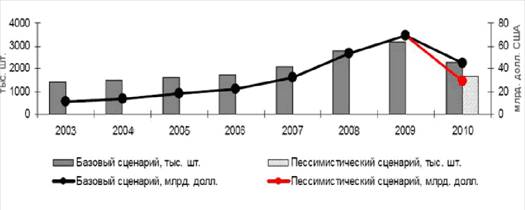

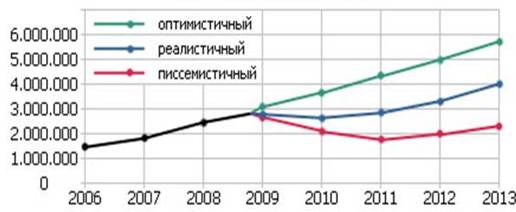

На рис. 2 и 3 показаны возможные варианты развития автомобильного рынка Республики Корея.

Рис. 2. Сценарии развития автомобильного рынка в Республике Корея в 2010 году, тыс. шт. и млрд. долл. США

Источник: Оценки PwC, 20 января 2010 г.

Рис. 3. Сценарии развития автомобильного рынка в Республике Корея в 2009-2010 году

Экономический кризис также замедлит темпы насыщения корейского рынка автомобилями. Критического уровня насыщения в 400 автомобилей на 1000 человек Республика Корея достигнет только в 2025 году, вместо ожидаемого 2020 года, то есть на пять лет позже, отмечает Стенли Рут.

Каковы же нынешние перспективы корейского автомобиля и корейского автопрома? Если коротко, то весьма обнадеживающие. В 2000 г. Корея занимала пятое место в мире по производству автомашин – после США, Японии, ФРГ и Франции. По уточненным данным, в прошлом году было произведено 3.114.908 автомобилей (производственные мощности корейских заводов позволяют выпускать до 4.332.000 машин в год). Усилилась и экспансия на внешних рынках. В 2000 г. продажи Hyundai в США выросли на 37%, а продажи Kia (теперь – дочерней фирмы Hyundai) – вообще на 70%. Во многом это связано с изменением стратегии корейских автомобилестроителей и их технологическими достижениями. В последние годы они постепенно избавляются от своего старого имиджа производителей дешевых и не слишком качественных автомобилей, предназначенных для наименее разборчивых покупателей. В целом корейские автомобили по-прежнему хуже и дешевле своих японских аналогов, но разрыв и в цене, и в качестве заметно меньше, чем лет десять назад. В начале 2001 г. новому хиту сезона – полноприводной Santa Fe (производства Hyundai) – американский Insurance Institute for Highway Safety присвоил высшую категорию по результатам испытаний на безопасность при столкновении (crash-test). Такого же успеха добилась и Elantra. В своих классах и Santa Fe, и Elantra оказалась впереди всех моделей японских и американских фирм. Для корейских машин, в течение долгого времени страдавших от недостаточной безопасности, это – серьезное достижение[25].

Корейские автомобильные компании пытаются, с одной стороны, вывести часть своего производства за границу, а с другой – улучшить конструкцию и дизайн своих машин, чтобы на равных конкурировать с японскими и американскими фирмами на рынке более дорогих и качественных моделей. Автомобилестроение внесло огромный вклад в тот экономический рывок, которого удалось в 1962-2010 гг. добиться Корее.

Глава 3. Сотрудничество Российской Федерации и республики Корея в сфере автомобильного транспорта

3.1 Основные корейские фирмы-импортеры автомобильного транспорта и аспекты сотрудничества в сфере автомобильного транспорта 3.1.1 Hyundai

В России сборка легковых автомобилей Hyundai марок «Акцент» и «Соната», а также лёгких грузовиков «Портер» осуществляется в Таганроге на заводе ТАГАЗ. В 2010 году завод произведёт, по собственным данным, 200 тыс. автомобилей.

В декабре 2007 года было подписано соглашение о строительстве завода Hyundai в России. Мощность нового предприятия, которое располагается в Санкт-Петербурге, в промзоне Каменка, составит 100 тыс. легковых автомобилей в год, объём инвестиций – $400 млн. Строительство завода началось в июне 2008 года. Завод должен начать работу в сентябре 2010 года. Также ожидается, что вместе с автозаводом в Петербурге будет запущен завод по производству автокомплектующих Hyundai Mobis.

Продажи автомобилей марки Hyundai в России в 2009 году составили 147 843 шт.

3.1.2 KiaВ 2005 году группой компаний «СОК» на заводе «ИжАвто» был запущен проект по выпуску автомобилей Kia Spectra, в 2006 году KIA Rio, и чуть позже KIA Sorento.

Компания «Автотор» на своём заводе в Калининграде собирает методом узловой сборки следующие автомобили марки KIA: Kia Cee'd, Kia Sportage New, Kia Magentis, Kia Opirus, Kia Carnival

Вышеупомянутые компании только производят автомобили, а дистрибьюторскую деятельность осуществляет только Kia Motors Rus. В данный момент компания выкупила все действующие дистрибьюторские компании («СоКиа» и «Автотор»).

3.1.3 SsangYongВ конце 1990-х - начале 2000-х годов автомобили SsangYong Musso, Korando, Rexton поставлялись на российский рынок. С 2004 года интересы SsangYong Motor в России представляет автомобильная компания Sollers. В конце 2005 года на принадлежащем Sollers предприятии ЗМА в Набережных Челнах началась сборка внедорожников Rexton. В ноябре 2006 года там же запущена сборка модели Kyron, а в январе 2007 года – модели Actyon. Сейчас модели Rexton и Kyron выпускаются по полному производственному циклу, включая сварку и окраску кузовов.

В декабре 2009 года Sollers запустила свой новый завод по сборке автомобилей на Дальнем Востоке. Общие инвестиции в реализацию проекта Sollers-Дальний Восток составят 5 млрд рублей.

3.1.4 Развитие российско-южнокорейских отношений в сфере автомобильного транспортаКак известно, в течение многих десятилетий в Республике Корея господствовала монополия внешнеэкономической деятельности, то есть исключительное право на осуществление всех видов внешнеэкономических связей принадлежало государству.

Для стимулирования экспортного производства правительство осуществляло ряд мероприятий по либерализации импорта для расширения экспортного производства, снижению налогов или освобождению от них предприятий и фирм, осуществляющих экспортное производство, предоставлению кредитов экспортирующим фирмам на льготных условиях, созданию экономических зон, специализированных на экспорте.

Исходя из сравнительных преимуществ, состоящих в изобилии рабочей силы, и учитывая растущий спрос японского и американского рынков в трудоемкой продукции, Республика Корея интенсивно развивала такие отрасли как автомобилестроение, судостроение, производство полупроводников, телекоммуникационного оборудования, бытовой электроники, компьютеров, текстильной и нефтехимической промышленности. Рассмотрим динамику внешнеторгового оборота Республики Корея в целом (табл. 2). Данные приведены в млр. долл. США.

Таблица 2. Динамика внешнеторгового оборота Республики Корея (млрд. долл. США)

| Годы Пок-ли | 2006 | 2007 | 2008 | 2009 |

| Внешнеторговый Оборот | 234,9 | 246,1 | 304,6 | 332,8 |

| Экспорт | 125,2 | 132,4 | 156,1 | 172,3 |

| Импорт | 109,7 | 113,7 | 148,5 | 160,5 |

| Сальдо | 15,5 | 18,7 | 7,6 | 11,8 |

Далее рассмотрим экспортные и импортные показатели Республики Корея и Российской Федерации.

Таблица 3. Торговые взаимоотношения Республики Корея и Российской Федерации

| Оборот млрд. $ | Экспорт РФ в РК | Импорт РФ из РК | Сальдо ВТО | |

| 1993 г. | 1,5 | 0,9 | 0,6 | 0,3 |

| 1994 г. | 2,1 | 1,2 | 0,9 | 0,3 |

| 1995 г. | 3,3 | 1,8 | 1,4 | 0,4 |

| 1996 г. | 3,7 | 1,8 | 1,9 | -0,1 |

| 1997 г. | 3,3 | 1,5 | 1,8 | -0,3 |

| 1998 г. | 2,1 | 0,9 | 1,1 | -0,2 |

| 1999 г. | 1,7 | 0,9 | 0,8 | 0,1 |

| 2000 г. | 2,2 | 1,2 | 0,9 | 0,3 |

Российский экспорт в Южную Корею остается преимущественно сырьевым; основной удельный вес в его структуре занимают (в млн. долларов в 2009 г.): алюминий и изделия из него — 121; мясо и филе морских рыб и морепродукты — 89; капролактам — 84; металлолом черных металлов — 74; никель и изделия из него — 66.

Импорт из РК состоит, в основном, из готовых изделий; его ведущими статьями являются (в млн. долларов в 2009 г.): машины и механизмы — 87; морская буровая платформа — 79; цветные телевизоры — 68; легковые автомобили и микроавтобусы — 71; нефть и нефтепродукты — 64.

Динамика взаимного товарооборота в последние годы сопровождается нарастанием ряда отрицательных тенденций и проблем (недостаточные пропускные возможности российских дальневосточных портов, высокие транспортные тарифы и нехватка у российских участников торговли валютных средств для обслуживания импорта из Республики Корея и т.д.).

Таким образом, следует сделать вывод, что за минувшие менее чем 20 лет российско-корейские связи получили стремительное развитие и охватили по сути все значимые сферы. Из приведенных выше данных видно, что сферы сотрудничества Российской Федерации и Южной Кореи достаточно разнообразны, однако экспорт и импорт автомобилей охватывает в общем удельном весе около 2-2,5%. Тем не менее, это не мешает дальнейшему развитию экономических отношений в этом направлении.

3.2 Практическая часть. Сотрудничество Республики Корея с Российской Федерацией в сфере автомобильного транспорта на примере фирмы ACDC-Центр

3.2.1 Общие сведения об исследуемом предприятии

Фирма ACDC-Центр является закрытым акционерным обществом и занимается предоставлением специализированного автосервиса по ремонту корейских автомашин.

Физический адрес фирмы: Российская Федерация, г. Москва, ул. Энергетическая, д. 12.

К основным направлениям деятельности данной фирмы относятся:

1. Ремонт автомашин (с 2003 г.).

2. Профилактические регламентные работы на двигателях и ходовой части.

3. Корректировка фар.

4. Диагностика двигателей, инжекторных систем.

5. Очистка инжекторов, их регулировка.

6. Ремонт и регулировка карбюраторов.

7. Капремонт и переборка двигателей.

8. Регламентные работы и ремонт автоматических и ручных коробок передач.

9. Ремонт и диагностика агрегатов рулевого управления, моноприводных трансмиссий на автомашинах.

10.Стенд сход-развал с использованием технологий 3D.

11.Балансировка колес.

12.Шиномонтаж.

13.Прокачка, диагностика тормозной системы.

14.Диагностика электронных систем (в т.ч.- ABS).

15.Подбор автоэмалей с использованием материалов DUPONT малярные и жестяные работы.

16.Восстановление антикоррозийного покрытия на аварийных кузовах.

17.Стапельные работы, восстановление лакокрасочного покрытия, обработка кузовов защитными составами в комплексе с кузовными работами материалами 3М.

18.Эвакуация аварийных машин.

19.Арматурные и косметические работы в салоне.

20.Сварочные и слесарные работы.

21.Замена стекол.

22.Очистка и ремонт топливных систем, замена радиаторов.

23.Ремонт систем охлаждения.

24.Заправка и установка кондиционеров.

25.Диагностика и замена электрооборудования.

26.Постоянно поддерживаемый ассортимент запчастей альтернативного и оригинального производства.

27.Установка аудиоаппаратуры, сигнализаций.

28.Лифтинг ходовой части, установка автоаксессуаров и элементов внешнего тюнинга производства фирм, специализируюшихся на указанных марках машин.

29.Замена и ремонт пластиковых бамперов.

К партнерам, работающим с Автотехцентром ЗАО AC/DC, относятся:

· Альфа страхование;

· Геополис;

· Страховая компания Национальный Страховой Дом;

· Полис Гарант;

· Прогресс Гарант;

· Нефтеполис;

· Энерго-Гарант;

· Русские Страховые Традиции;

· РК-Гарант;

· Родос;

· Югория;

· Коместра-Запад;

· Премьера;

· Макс;

· Дисконтная система.

В приложении 1 приведены услуги, предоставляемые фирмой AC/DC и цены на них.

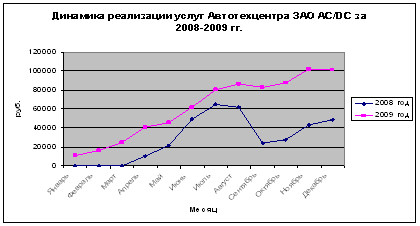

В таблице приведена динамика реализации услуг фирмой AC/DC.

Таблица 4. Динамика реализации услуг Автотехцентра ЗАО AC/DC за 2008-2009 гг. (руб.)

| Месяц | 2008 | 2009 | ||

| Количество оказанных услуг | Выручка | Количество оказанных услуг | Выручка | |

| 1 | 2 | 3 | 4 | 5 |

| Январь | 0 | 2 | 10960 | |

| Февраль | 0 | 3 | 16490 | |

| Март | 0 | 5 | 24650 | |

| Апрель | 2 | 9940 | 7 | 40790 |

| Май | 4 | 21320 | 9 | 45470 |

| Июнь | 10 | 49100 | 11 | 62010 |

| Июль | 12 | 64680 | 14 | 80460 |

| Август | 11 | 61790 | 16 | 86240 |

| Сентябрь | 5 | 24300 | 15 | 82900 |

| Октябрь | 6 | 27880 | 16 | 87680 |

| Ноябрь | 8 | 43120 | 18 | 102020 |

| Декабрь | 10 | 48700 | 18 | 101660 |

| Итого | 68 | 350833 | 134 | 741335 |

Представим данные из таблицы в виде диаграммы.

Рис. 4. Динамика реализации услуг Автотехцентра ЗАО AC/DC за 2008-2009 гг.

В ходе выполнения исследования выявлено, что основными потредителями данного вида услуг являются:

· юридические, проживающие на территории г. Москва и Московской области;

· физические лица, проживающие на территории г. Москва и Московской области;

· кроме того, данными услугами могут пользоваться и жители ближнего зарубежья (Украина и Беларусь), однако пока таких случаев не наблюдалось.

В числе покупателей – юридических лиц, как правило, выступают частные коммерческие фирмы.

Для того чтобы осветить сегмент рынка, занимаемый Автотехцентром ЗАО AC/DC, рассмотрим динамику авторынка в России, и определим возможный объем потребляемых услуг для корейских автомобилей.

Таблица 5. Структура продаж легковых автомобилей в России

| Показатель | 2007 | 2008 | 2009 | Темп роста % | |||

| объем продаж легковых автомобилей, тыс.шт. | уд. вес в общем объеме продаж, % | объем продаж легковых автомобилей, тыс. шт. | уд. вес в общем объеме продаж, % | объем продаж легковых автомобилей, тыс. шт. | уд. вес в общем объеме продаж, % | ||

| Всего продано | 1971 | 100 | 2782 | 100 | 3211 | 100 | 141 |

| 1. Новые отечественные автомобили: | 715 | 36,3 | 752 | 27 | 801 | 24,95 | 5,2 |

| в т.ч. | 625 | 31,7 | 663,5 | 23,8 | 703 | 21,89 | 6,2 |

| в ОАО «АвтоВАЗ» | |||||||

| 2. Импортные автомобили: | 1256 | 63,7 | 2030 | 73 | 2410 | 75,05 | 61,2 |

| - новые | 996 | 50,5 | 1650 | 59,3 | 2100 | 65,40 | 65,7 |

| - подержанные | 260 | 13,2 | 380 | 13,7 | 310 | 9,65 | 46,2 |

Таблица показывает, что только за 2 года в структуре спроса удельный вес отечественных автомобилей упал более чем на 9 процентов, на продукцию ОАО «Автоваз» на 12 процентов, при этом наблюдался общий рост спроса на импортные легковые автомобили. Это создает предпосылки для дальнейшего возрастания спроса на услуги Автотехцентра ЗАО AC/DC.

3.2.2 Осуществление функции ценообразования на исследуемом предприятииВ результате ценообразования предприятие получает соответствующие финансовые результаты, свидетельствующие о степени эффективности процесса ценообразования.

Таблица 6. Анализ динамики финансовых результатов Автотехцентра ЗАО AC/DC за исследуемый период (тыс. руб.)

| Показатель | 2008 | 2009 | Отклонения | |

| абсол. | относит (%) | |||

| 1 | 2 | 3 | 4 | 5 |

| Выручка (нетто) от реализации товаров, продукции, работ, услуг (за минусом НДС, акцизов и других обязательных платежей) | 19386 | 37725 | 18339 | 94,60 |

| Себестоимость проданных товаров, продукции, работ, услуг | 18596 | 32522 | 13926 | 74,89 |

| Валовая прибыль | 790 | 5203 | 4413 | 558,61 |

| Коммерческие расходы | 283 | 3912 | 3629 | 1282,33 |

| Управленческие расходы | - | |||

| Прибыль (убыток) от продажи | 507 | 1291 | 784 | 154,64 |

| Прочие доходы | 159 | 300 | 141 | 88,68 |

| Прочие расходы | 159 | 294 | 135 | 84,91 |

| Прибыль (убыток) до налогообложения | 507 | 1297 | 790 | 155,82 |

| Текущий налог на прибыль | 122 | 47 | -75 | -61,48 |

| Прибыль (убыток) от обычной деятельности | 385 | 1250 | 865 | 224,68 |

| Чистая прибыль | 385 | 1250 | 865 | 224,68 |

Можно сделать следующие выводы о степени эффективности работы исследуемого предприятия:

· Темпы роста прибыли значительно опережают темпы роста выручки (положительная тенденция);

· Темпы роста себестоимости отстают от темпов роста выручки (положительная тенденция); Опережающий рост коммерческих расходов объясняется ростом заработной платы персоналу и возросшими маркетинговыми усилиями, что в целом можно отметить как положительную сторону менеджмента, поскольку рост этих расходов судя по всему окупается Прочие доходы и прочие расходы в целом прибыли не дают, что может стать пищей для дальнейших размышлений для совершенствования управления предприятием. В таблице 7 представлен состав производственной себестоимости товара.

Таблица 7. Состав производственной себестоимости, (тыс. руб.)

| Элементы затрат | 2008 | 2009 |

| Материальные затраты | 14877 | 25692 |

| Затраты на оплату труда | 1500 | 2880 |

| Отчисления на социальные нужды | 39 | 75 |

| Амортизация | 262 | 1417 |

| Прочие затраты | 3268 | 5050 |

| Итого: | 18596 | 32522 |

Видно, что себестоимость выросла, и выросли все ее составные элементы. При этом, видно, что удельный вес заработной платы и отчислений на социальные нужды является незначительным, и львиная доля затрат падает на так называемые «Материальные затраты» – то есть на стоимость закупки запчастей у производителя или торгового посредника.

3.2.3 Внешние факторы

Считается, что на размер цены влияют две группы факторов: внутренние и внешние. В свою очередь, с точки зрения маркетинга и менеджмента эти внешние факторы можно разделить на две части:

Внешние факторы дальнего воздействия:

Похожие работы

... образом, а нарушение существующего баланса цен может таить потенциальную опасность для корейского общества. Роль ПИИ в развитие экспорта страны. В Республике Корея прямые иностранные инвестиции определены как корпоративная деятельность иностранцев по приобретению права прямого участия в управлении предприятиями через покупку акций или предоставлению долгосрочных займов. Основными целями ...

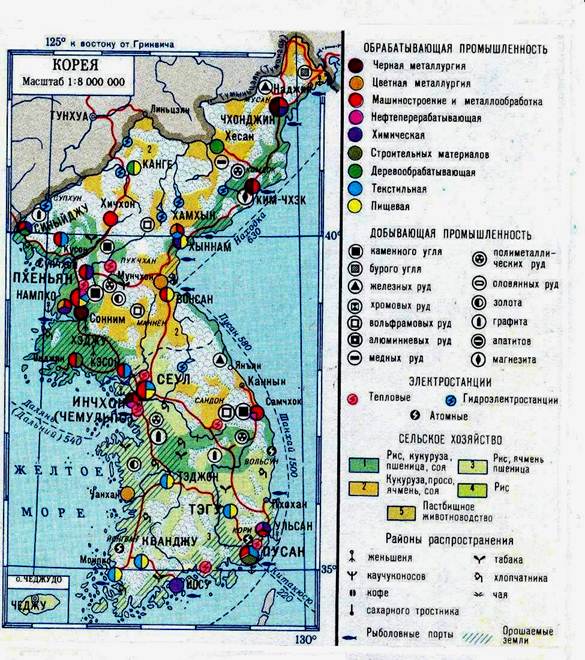

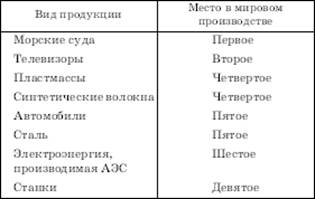

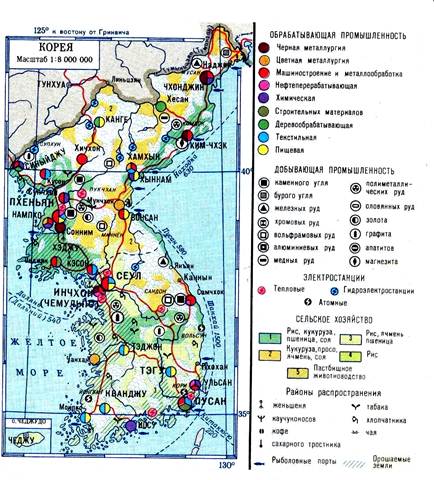

... и служит сырьем для цементной промышленности. Уровень развития и факторы размещения основных отраслей промышленности, сельского хозяйства и непроизводственной сферы. Экономика Республики Корея - двенадцатая экономика в мире по величине ВВП. С 1979 г. Корея проводит политику экономической открытости для зарубежных инвесторов, что привело к широкомасштабным американским, японским и ...

... затем – магнитофонов, цветных телевизоров, компьютеров, микросхем, далее – видеомагнитофонов, лазерных видеопроигрывателей, микроволновых печей и, наконец, персональных ЭВМ. По общему объему производства и экспорта электронной продукции Республика Корея к началу 1990-х гг. вышла на шестое место в мире. В 1992 г. в стране было произведено 2,5 млн черно-белых и 15,5 млн цветных телевизоров, 10 млн ...

... ссудного капитала. Поэтому неудивительно, что в 50—60-х годах капиталовложения значительно опережали величину внутренних сбережений. (В.И. Шипаева "Южная Корея в системе мирового капиталистического хозяйства", Мир, Москва, 1994; В.К. Ломакин "Мировая экономика", Финансы, М, 1998). Таблица 1. Сбережения и капиталовложения, % к ВВП 1976 1980 1985 1990 1995 ...

0 комментариев