Навигация

Основні напрями і порядок здійснення аналізу необоротних активів підприємства

1. Основні напрями і порядок здійснення аналізу необоротних активів підприємства

Активи – це економічні ресурси підприємства у формі сукупних майнових цінностей, які використовуються в господарській діяльності з метою отримання прибутку.

Фінансовий стан підприємства значною мірою залежить від доцільності та правильності вкладення фінансових ресурсів в активи. У процесі функціонування підприємства величина активів та їх структура постійно змінюються. Характеристику про якісні зміни в структурі майна та його джерел можна отримати за допомогою вертикального та горизонтального аналізу звітності.

Вертикальний аналіз показує структуру майна підприємства та його джерел. Як правило, показники структури розраховуються у відсотках до валюти балансу. Відносні показники певною мірою згладжують негативний вплив інфляційних процесів, які істотно утруднюють зіставлення абсолютних показників у динаміці.

Горизонтальний аналіз звітності полягає в побудові однієї чи кількох аналітичних таблиць, в яких абсолютні показники доповнюються відносними темпами зростання (зниження).

Слід зауважити, що в умовах інфляції цінність результатів горизонтального аналізу знижується.

На практиці нерідко об'єднують горизонтальний і вертикальний аналізи, тобто будують аналітичні таблиці, котрі характеризують як структуру майна підприємства та їхніх джерел, так і динаміку окремих його показників.

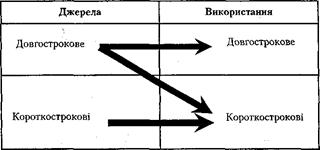

Загальна сума змін валюти балансу розбивається на складові, що дає змогу зробити попередні висновки про характер руху в складі активів, джерела їх формування та взаємообумовленості. Так, у процесі аналізу зміни у складі довгострокових (необоротних) і поточних (оборотних) засобів розглядаються у взаємозв'язку зі змінами в зобов'язаннях підприємства.

Структура вартості майна дає загальне уявлення про фінансовий стан підприємства. Вона показує частку кожного елемента в активах і співвідношення позикових і власних коштів підприємства в пасивах. У структурі вартості майна відображається специфіка діяльності кожного підприємства. Зауважимо, що не можна порівнювати структуру підприємств різних галузей господарства. Але аналіз її динаміки протягом якогось періоду на конкретному підприємстві необхідний.

Однак сама по собі структура вартості майна не визначає фінансового стану підприємства. Аналіз структури майна підприємства, її динаміки не дає відповіді на питання, наскільки вигідно для інвестора вкладення коштів у дане підприємство, а лише оцінює стан активів і наявність коштів для погашення зобов'язань.

Кожне підприємство, враховуючи характер основних господарських операцій та особливості діяльності, вирішує питання про доцільність поділу активів на оборотні та необоротні. Однак згідно з П(С) БО 2 «Баланс» цей поділ є обов'язковим.

До структури майна (активів) підприємства належать три складові:

– необоротні активи;

– оборотні активи;

– витрати майбутніх періодів.

Показники структурної динаміки відображають частку участі кожного виду майна в загальній зміні сукупних активів, їх аналіз дає змогу зробити висновок про те, в які активи вкладені знову залучені фінансові ресурси чи які активи зменшились за рахунок відпливу фінансових ресурсів.

Отже, в активі балансу відображаються, з одного боку, виробничий потенціал, який забезпечує можливий для здійснення основної (операційної) діяльності підприємства, а з іншого – активи, які створюють умови для здійснення інвестиційної і фінансової діяльності. Ці види діяльності тісно взаємозв'язані. Тому після загальної оцінки динаміки обсягу та структури майна необхідно детально оцінити стан, рух і причини зміни кожного виду майна підприємства.

Спочатку оцінюють необоротні активи.

Під основним капіталом (необоротними активами) підприємства розуміють сукупність усього майна, яке належить даному суб'єкту господарювання, у тому числі основні засоби, нематеріальні активи, оборотні кошти.

До необоротних активів належать:

– нематеріальні активи;

– незавершене будівництво;

– основні засоби;

– довгострокові фінансові інвестиції;

– довгострокова дебіторська заборгованість;

– відстрочені податкові активи;

– інші необоротні активи.

Частиною майна підприємства є нематеріальні активи, котрі являють собою вкладення грошових коштів підприємства в нематеріальні об'єкти, які використовуються протягом довгострокового періоду в господарській діяльності підприємства та приносять дохід.

Нематеріальні активи – ідентифікований немонетарный актив без фізичної субстанції, який є на балансі підприємства з метою використання у процесі виробництва або поставок товарів і надання послуг, здавання в оренду іншим особам або для адміністративних цілей.

В узагальненому вигляді можна дати таку характеристику нематеріальних активів: це вартість об'єктів промислової та інтелектуальної власності та інших майнових прав. Зокрема, до нематеріальних активів відносять права на використання майна, користування земельними ділянками, природними ресурсами, права промислової власності, права інтелектуальної власності, ділова репутація (гудвіл), привілеї, патенти, ліцензії, «ноу-хау», програмне забезпечення, авторські права, товарні та фірмові знаки, організаційні витрати, торгові марки тощо.

Справедлива вартість нематеріального активу – це сума, за якою актив може бути обмінений чи отриманий в операції між незалежними, обізнаними та заінтересованими сторонами.

До вартості нематеріальних активів входять купівельна ціна, витрати, пов'язані з їх придбанням та приведенням до стану готовності.

Вартість нематеріальних активів шляхом нарахування зносу переноситься на собівартість продукції.

Незавершене будівництво – це сума інвестицій, вкладених у незавершене будівництво (включаючи устаткування для монтажу), що здійснюється для власних потреб підприємства, а також авансові платежі для фінансування такого будівництва.

Балансова вартість незавершеного будівництва дорівнює сумі фактично здійснених витрат, пов'язаних з будівництвом об'єкта основних засобів.

Основні засоби – це матеріальні активи, які задовольняють одночасно такі вимоги:

Ø є на балансі підприємства для використання у виробництві або поставках товарів та надання послуг, для здавання в оренду іншим особам або для адміністративних цілей;

Ø будуть використовуватися, як очікується, протягом більше одного періоду;

Ø функціонують у натуральній формі протягом тривалого часу яку сфері матеріального виробництва, так і в невиробничій сфері, а також капітальні вкладення в об'єкти, що належить до основних засобів.

До основних засобів належать засоби праці, які багаторазово використовуються протягом виробничого циклу, не змінюючи при цьому своєї натурально-речової форми. До основних засобів відносять засоби строком служби більше одного року та вартістю не менше 500 грн. Життєвий цикл основних засобів складається з таких етапів: надходження, участь у виробничому процесі, пересування в межах підприємства, ремонт, здавання в оренду, інвентаризація та вибуття.

Вартість основних засобів у міру їх зносу переноситься частинами на вартість продукції у вигляді амортизації основних засобів. Суми амортизації накопичуються в амортизаційному фонді.

Серед основних виробничих засобів розрізняють активну та пасивну їх частини. Перші безпосередньо впливають на продукт, визначають масштаби його виробництва та рівень продуктивності праці. До цієї частини основних виробничих засобів відносять машини та устаткування, інструмент.

До пасивної частини основних виробничих засобів належать ті з них, які створюють необхідні умови для процесу праці: будівлі, споруди, передавальні пристрої тощо.

Співвідношення між активною та пасивною частинами основних виробничих засобів визначається передусім специфікою виробничих та технологічних процесів, які відбуваються в даному суб'єкті, та рівнем технологічного оснащення суб'єкта господарювання.

Об'єкт основних засобів визнається як актив у випадку, коли існує ймовірність того, що підприємство отримуватиме в майбутньому економічні вигоди, пов'язані з використанням активу, та його оцінка може бути достовірно визначена.

Кваліфікований актив – це актив, який обов'язково потребує істотного періоду для підготовки його до використання за призначенням чи для реалізації.

Основні засоби можуть бути отримані обміном на подібні або неподібні активи.

Подібні активи – це активи, які мають однакове функціональне призначення та подібну справедливу вартість.

Фінансові Інвестиції – це активи, які утримуються підприємством з метою збільшення прибутку за рахунок відсотків, дивідендів тощо, зростання вартості капіталу або отримання інших вигод для інвестора.

Довгострокові фінансові інвестиції – це фінансові інвестиції на період більше одного року, а також усі інвестиції, які не можуть бути вільно реалізовані в будь-який момент.

Довгострокові фінансові інвестиції – це інвестиції, які не можуть бути класифіковані як поточні.

Собівартість фінансових інвестицій включає:

– ціну придбання;

– комісійні винагороди;

– гонорари;

– мито;

– податки, що не відшкодовуються підприємству;

– банківські збори;

–інші витрати, безпосередньо пов'язані з придбанням інвестицій.

Довгострокова дебіторська заборгованість – це заборгованість фізичних і юридичних осіб, яка буде погашена після 12-ти місяців з дати балансу.

Довгострокова дебіторська заборгованість оцінюється за дисконтованою вартістю майбутніх платежів, які очікуються для погашення цієї заборгованості.

Відстрочені податкові активи – це сума податку на прибуток, що підлягає відшкодуванню в наступних періодах унаслідок виникнення різниці між обліковою та податковою базами оцінки.

Відстрочений податковий актив виникає в тому разі, коли податок на прибуток, визначений згідно з обліковою політикою підприємства, менший за податок на прибуток, визначений за чинним законодавством.

Інші необоротні активи – всі інші необоротні активи, які не є нематеріальними активами, основними засобами, довгостроковими фінансовими інвестиціями, довгостроковою дебіторською заборгованістю та відстроченими податковими активами.

Стан виробничого потенціалу – найважливіший показник ефективності основної діяльності підприємства. Бухгалтерська звітність дає змогу досить детально проаналізувати наявність, стан і зміни найважливішого елемента виробничого потенціалу підприємства – його основних засобів.

Для аналізу руху основних засобів складають таблицю.

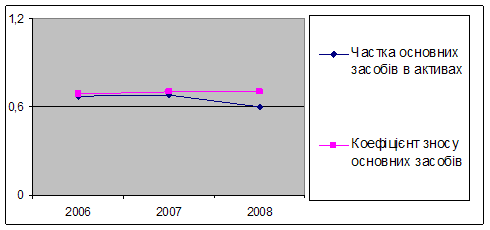

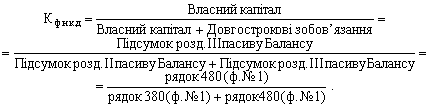

Показники майнового стану підприємства характеризують стан та структуру активів підприємства у сукупності з джерелами їх покриття (пасивами). Ці показники можна поділити умовно на дві групи: показники, які визначають стан основних засобів, та показники, які визначають стан оборотних коштів. Якісна характеристика основних засобів оцінюється за допомогою таких показників:

Ø частки активної частини основних засобів;

Ø коефіцієнта зносу;

Ø коефіцієнта придатності;

Ø коефіцієнта оновлення;

Ø коефіцієнта вибуття;

Ø індексу постійного активу;

Ø коефіцієнта довгострокового залучення позикових коштів;

Ø коефіцієнта накопичення зносу;

Ø коефіцієнта реальної вартості майна тощо.

Усі ці показники характеризують майновий стан підприємства з різних боків.

Під час аналізу використання основних засобів досліджується: введення їх у дію; наявність; фондовіддача; вибуття та ліквідація основних засобів; ступінь використання устаткування тощо.

Розпочинається аналіз із визначення забезпеченості виробництва основними засобами. Потім вивчається їх використання з погляду виявлення резервів, після чого здійснюються розрахунки резервів збільшення обсягів виробництва за умови мобілізації резервів поліпшення використання основних засобів.

Узагальнюючим показником ефективності використання основних виробничих засобів є показник використання виробничої потужності.

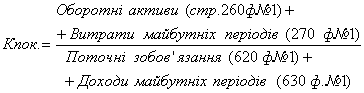

Оборотні активи беруть одноразову участь у виробничому процесі, кардинально змінюючи при цьому свою натурально-речову форму. Водночас вартість оборотних активів повністю переноситься на новостворений продукт. Основним призначенням коштів в оборотних активах є забезпечення безперервності виробничого процесу.

До оборотних активів відносять: – запаси;

Ø векселі одержані;

Ø дебіторську заборгованість за товари, роботи, послуги; – дебіторську заборгованість за розрахунками;

Ø іншу поточну дебіторську заборгованість;

Ø поточні фінансові інвестиції;

Ø грошові кошти та їх еквіваленти;

Ø інші оборотні активи.

При аналізі величини і структури запасів слід звернути увагу на тенденції таких елементів, як виробничі запаси, незавершене виробництво, готова продукція, товари.

Векселі одержані – це заборгованість покупців, замовників та інших дебіторів за відвантажену продукцію (товари), виконані роботи та надані послуги, яка забезпечена векселями.

Векселі відображаються в балансі за номінальною вартістю.

Дебіторська заборгованість за товари, роботи, послуги – це заборгованість покупців або замовників за реалізовану їм продукцію і товари для перепродажу (крім заборгованості, яка забезпечена векселем).

Дебіторська заборгованість за розрахунками виникає за переплаченими податками, зборами та іншими платежами до бюджету, виданими авансами, нарахованими дивідендами, відсотками, роялті тощо, надходження яких очікують, а також заборгованість фінансових і податкових органів, пов'язаних сторін, заборгованість із внутрішньовідомчих розрахунків та інша дебіторська заборгованість, яка відображається у складі оборотних активів і не може бути включена до інших статей.

До іншої поточної дебіторської заборгованості відносять усі види дебіторської заборгованості, які не входять до складу дебіторської заборгованості за товари, роботи, послуги та дебіторської заборгованості за розрахунками. Зокрема це заборгованість працівників підприємства за іншими операціями, наприклад за товари, придбані в кредит, або отриманими від підприємства позиками.

Завдання фінансового аналізу полягають у тому, щоб виявити розміри та динаміку невиправданої заборгованості, причини її виникнення чи зростання.

Аналіз стану дебіторської заборгованості починають із загальної оцінки динаміки її обсягу в цілому та в розрізі статей.

Після цього переходять до аналізу якісного стану дебіторської заборгованості. Такий аналіз дає змогу виявити та охарактеризувати динаміку абсолютного і відносного розміру невиправданої заборгованості (табл. 3.7).

Поточні фінансові інвестиції – це інвестиції, що легко реалізуються та призначаються для утримання протягом терміну, що не перевищує один рік.

До них відносять:

Ø короткострокові комерційні ринкові папери;

Ø казначейські векселі;

Ø короткострокові боргові папери;

Ø депозитні сертифікати;

Ø інші ринкові цінні папери, придбані з метою перепродажу протягом терміну, що не перевищує один рік.

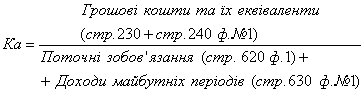

Грошові кошти та їх еквіваленти – це сума грошей у касі, на банківських рахунках, у формі грошових документів, у формі виставлених акредитивів.

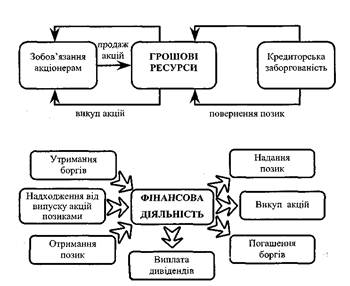

Надходження грошових коштів у межах поточної діяльності пов'язане з отриманням виручки від реалізації продукції, виконанням робіт і послуг, а також авансів від покупців і замовників, використання – зі сплатою за рахунками постачальників та інших контрагентів, виплатою заробітної платні, відрахуванням із фонду оплати праці, розрахунками з бюджетом. У процесі поточної діяльності підприємство також може виплачувати відсотки за отримані кредити і позички.

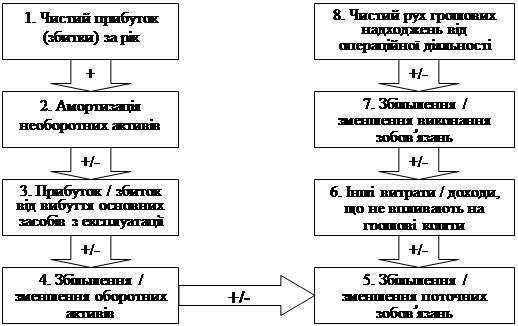

Аналіз руху грошових коштів проводять за допомогою прямого та непрямого методів.

Інші оборотні активи – це вартість оборотних активів, які не увійшли до складу запасів, векселів одержаних, дебіторської заборгованості за товари, роботи, послуги, за розрахунками, іншої дебіторської заборгованості, поточних фінансових інвестицій, грошових коштів та їх еквівалентів.

Витрати майбутніх періодів – це витрати, оплачені у звітному періоді, які відносять до наступних облікових періодів.

Аналіз стану та ефективності використання оборотних коштів підприємства має здійснюватись постійно і бути необхідною складовою фінансового аналізу. Під час такого аналізу необхідно виходити із суті та структури оборотних коштів.

Оборотні кошти є основним джерелом фінансування витрат підприємства. Вони є фінансовими ресурсами підприємства, які авансовані в оборотні виробничі засоби та у засоби оборотність і здійснюють безперервний кругообіг.

Аналіз забезпеченості підприємства власними оборотними коштами та прирівняними до них потребує дослідження комплексу таких показників:

наявність власних та прирівняних до них коштів;

Ø забезпеченість власними оборотними коштами;

Ø причини змін загальної суми наявності власних оборотних коштів за звітний період;

Ø причини формування залишків або браку власних оборотних коштів;

Ø наявність та динаміка надлишку або браку власних оборотних коштів у господарському обороті;

Завершується аналіз оборотного капіталу аналізом оборотності оборотних коштів.

Прискорення оборотності оборотних коштів зменшує потребу в них, дає змогу підприємствам вивільняти частину оборотних коштів або для використання у народному господарстві (абсолютне вивільнення), або ж для додаткового випуску продукції (відносне вивільнення).

Унаслідок прискорення обороту вивільнюються речові елементи оборотних коштів, відносно зменшується потреба в запасах сировини, матеріалів, палива, незавершеного виробництва тощо, а отже, вивільняються й грошові ресурси, раніше вкладені в ці запаси. Вивільнені грошові ресурси відкладаються на розрахунковому рахунку підприємств, унаслідок чого поліпшується фінансовий стан останніх, зростає платоспроможність.

Швидкість обороту коштів – це комплексний показник організаційно-технічного рівня виробничо-господарської діяльності. Збільшення числа оборотів досягається за рахунок скорочення періоду виробництва та періоду обертання.

За результатами аналізу оборотності оборотних коштів розраховується сума економії оборотних коштів (абсолютне або відносне вивільнення) або сума їх додаткового залучення. Для визначення суми економії оборотних коштів унаслідок прискорення їх оборотності визначають потребу в оборотних коштах за звітний період виходячи з фактичної виручки від усієї реалізації за цей час та швидкості обороту за минулий період. Різниця між цією установленою сумою оборотних коштів та сумою коштів, що беруть фактичну участь в обороті, становить економію оборотних коштів. Якщо обертання уповільнене, то в результаті одержать суму коштів, додатково залучених в оборот.

Похожие работы

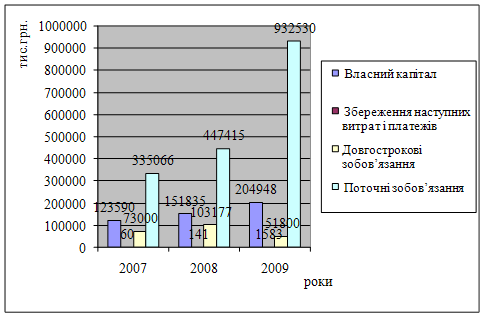

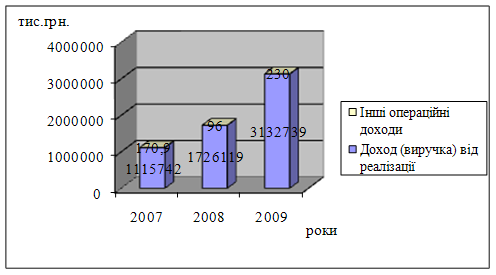

... ,3 тис. грн. Це перевищення свідчить про те, що підприємство існує за рахунок позикових коштів. РОЗДІЛ 3. ШЛЯХИ ВДОСКОНАЛЕННЯ аналізу руху грошових коштів промислового підприємства В СУЧАСНИХ УМОВАХ ГОСПОДАРЮВАННЯ 3.1 Оцінка впливу руху грошових коштів на фінансову стабільність підприємства Важливою характеристикою платоспроможності підприємства є його можливість генерувати кошти. Нерідко ...

... доходів над темпами зростання витрат і відрахувань, що у подальшому може негативно позначитися на діяльності підприємства. Отже, у ВАТ "Демітекс" спостерігається позитивна динаміка фінансових результатів діяльності підприємства. 4. Методика складання фінансової звітності з необоротних активів Баланс є головним джерелом інформації для оцінки фінансового стану підприємства і на цій підставі ...

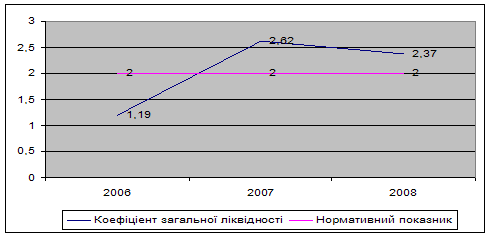

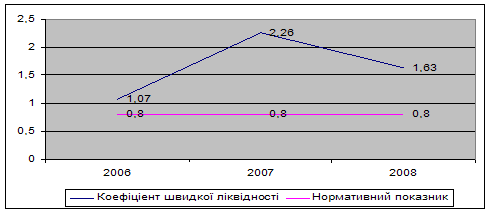

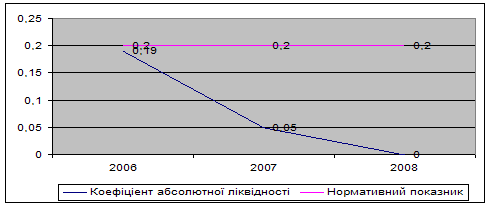

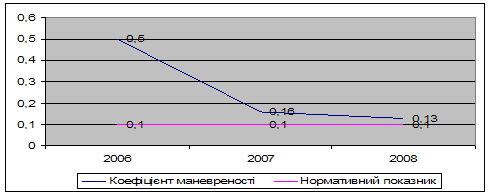

... формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування. Аналіз фінансового стану підприємства ТОВ "Комфорт" показав, що власний капітал у 2006 році складав 1529421,7 грн. За рахунок чистого прибутку, отриманого за звітній період власний капітал зріс на відповідну ...

... · фазу економічного розвитку системи; · стадію життєвого циклу підприємства. Фаза економічного циклу розвитку економічної системи є базовим зовнішнім чинником, що впливає на фінансову стійкість підприємства. Залежно від фази економічного розвитку системи будуть різними темпи реалізації продукції, виробництва, їх співвідношення, рівень інвестицій підприємства у товарні запаси, доходів підприє ...

0 комментариев