Навигация

Проблемы и перспективы развития кредита в России

2. Проблемы и перспективы развития кредита в России

2.1 Определение проблем кредитования в банке

Конечно, кредитование в России, в частности потребительское, намного отстает от развитых стран. В первую очередь потому, что в нашей стране такой вид кредитования появился намного позже, чем в других странах, но это не единственная причина.

Одним из факторов, сдерживающих потребительское кредитование, выступает сама банковская система, которая до недавнего времени была ориентирована преимущественно на обслуживание юридических лиц. Необходимо время, чтобы банки перестроились на розничный бизнес. Как известно, российская банковская система по сравнению с иностранной обладает крайне низким уровнем капитализации. А если относительно небольшой коммерческий банк успешно развивает свою финансовую розницу, то однажды он может прийти к ситуации, когда все имеющиеся у него свободные кредитные ресурсы оказываются «розданными» в виде кредитов. После этого банку остается обслуживать выданные ссуды, но развитие его бизнеса фактически останавливается. К такому радикальному шагу, как привлечение новых учредителей, готовы не все. Разумеется, есть еще один стандартный путь: привлечение ресурсов на международном финансовом рынке с помощью выпуска облигаций либо привлечение синдицированных кредитов. Но этот путь широко открыт только для крупных банков, обладающих сравнительно высоким международным кредитным рейтингом. В противном случае международные кредитные ресурсы могут оказаться для финансового института слишком дорогими. Правда, банк может начать с привлечения небольшого синдицированного кредита, постепенно нарабатывая кредитную историю, а также наладить сотрудничество с международными рейтинговыми агентствами и таким образом повышать кредитный рейтинг. Но этот процесс, возможно, займет несколько лет.

Другим немаловажным фактором, который препятствует развитию частного кредитования, является низкий уровень доверия людей к банковской системе. К сожалению, многие еще психологически не готовы к сотрудничеству с кредитными учреждениями. В России очень недоверчиво относятся к банкам из-за негативных примеров прошлого, и из-за не информированности населения. Но, тем не менее, конкуренция на рынке потребительского кредитования присутствует.

Не разрешенной проблемой пока остается и правовое регулирование потребительского кредита. По сути, регулирование потребительского кредитования в нашей стране отсутствует. Распространение действия Закона РФ «О защите прав потребителей» на сферу банковских услуг имеет не более чем директивный характер, поскольку сам Закон не учитывает специфику банковских операций, будучи разработанным, для более привычных отечественному обороту потребительских сделок купли-продажи. На основании зарубежного, а также международного опыта следует сделать вывод, что регулирование потребительского кредитования может осуществляться только специально принятым для этой цели и по этим вопросам законом.

В российском банковском обороте понятие «потребительский кредит» воспринимается как синоним понятия «кредит на потребительские цели», то есть исключительно по своему целевому предназначению, под которым подразумевается использование кредита на цели, не имеющие характера предпринимательской деятельности. Однако в развитых банковских системах и адекватных им правовых системах под потребительским кредитом понимается не просто сделка, отвечающая аналогичному критерию «потребительских нужд», но сделка, предоставляющая потребителю особые средства правовой защиты, не характерные для других банковских кредитных сделок.

В настоящее время практически во всех европейских странах приняты специальные законы о потребительском кредите. Кроме того, внимание к данной проблеме привлечено на уровне Европейского Союза и европейского права.

Так, еще в 1975 году была принята резолюция Совета Европы о предварительной программе ЕЭС по защите потребителя и информационной политике. В этом документе отмечено, что защита экономических интересов потребителей должна основываться на следующих принципах:

· приобретатели товаров и услуг должны быть защищены от положений стандартных контрактов и, в частности, от исключения в контрактах существенных прав потребителей (данное направление рассматривалось в качестве приоритетного);

· потребитель должен быть защищен от ущерба своим экономическим интересам в результате неудовлетворительного оказания услуг;

· презентация и продвижение товаров и услуг, включая финансовые услуги, не должны приводить к заблуждению, в прямой или косвенной форме, лиц, которым они оказываются или которые заинтересованы в таких услугах.

В условиях широкого развития потребительского кредитования неплатежеспособность заемщика выходит за рамки конкретных договорных правоотношений и превращается в социальную проблему, которую невозможно решить обычными способами принуждения к исполнению договоров или компенсации убытков. Это может показаться удивительным, но государство вынуждено предпринимать меры (законодательного характера), направленные на облегчение положения неисправных должников-потребителей, а не на ужесточение санкций к ним.

Конструкцией, направленной на решение проблемы неплатежеспособности потребителя, является, например, установление иного, нежели при обычных обстоятельствах, порядка распределения поступающих от должника денежных сумм. Так, немецкое законодательство предусматривает, что в первую очередь поступающие от должника денежные средства направляются на покрытие (юридических) расходов по взысканию, если таковые имеют место, во вторую очередь — на уменьшение суммы основного долга, и лишь в третью — на выплату процентов. Тем самым законодатель преследует цель привлечь кредитора к участию в разрушении так называемой «башни должника», а не в ее возведении. Французское законодательство предусматривает возможность для добросовестного должника, находящегося в стесненных обстоятельствах, получить (в судебном порядке) отсрочку выплаты долга, при этом по решению суда на период отсрочки могут не начисляться проценты. Кроме того, французское законодательство позволяет приостановить исполнение договора потребительского кредита в случае увольнения заемщика по инициативе работодателя.

В качестве последствий несоблюдения требований к форме и содержанию кредитного договора законодательство чаще всего устанавливает недействительность договора или невозможность принудительного осуществления прав кредитора из такого договора. Наряду с этим праву европейских стран известна конструкция восполнения отсутствующих или недействительных договорных условий условиями, предписанными законодательством.

Так, например, итальянское законодательство предусматривает, что при отсутствии в договоре потребительского кредитования ряда существенных условий (процентная ставка, сроки и возможность досрочного возвращения кредита, предоставление обеспечения) они восполняются по следующим правилам:

· годовая процентная ставка будет равна минимальной процентной ставке по государственным ценным бумагам, выпущенным в течение 12 месяцев со дня заключения кредитного договора;

· срок возврата кредита не должен превышать 30 месяцев, обеспечение кредитору не может быть предоставлено;

· возможность досрочного возврата кредита или прекращения договора рассматривается в качестве прерогативы потребителя, который может воспользоваться ею в любое время без каких-либо дополнительных расходов или штрафных санкций.

«В 2005 году невозвращенные долги заемщиков перед банками значительно выросли. Доля "невозвратов" составляла 1,3%, а в прошлом году выросла до 2%. А с учетом пролонгированных кредитов, информации о которых нет в распоряжении ЦБ, - даже до 3.5%. Что неуклонно приближает к критической отметке в 5%, а по мнению аналитиков это критическая точка. Мало того, по более точным расчетам получается, что рост "невозврата" составил почти 170%, а рынок в целом вырос на 90,5%». (27, С. 35)

Центробанк собирается воспользоваться усовершенствованной отчетностью по международным стандартам и определить реальный уровень "невозврата", опасный для достаточности капитала банков. После этого банкам рекомендуют более реально оценивать риски. Для этого есть два варианта: первый - повысить капитализацию, что сложно, второй - усовершенствовать и усложнить систему проверки потенциальных заемщиков, что вероятнее. А значит, добросовестные клиенты будут тратить гораздо больше времени на получение кредита.

Объективным условием, необходимым для широкого распространения потребительского кредитования, является нормализация политического и экономического климата в стране, включая упорядочение и четкое соблюдение хозяйственного законодательства. Экономическая стабилизация важна с той точки зрения, что она порождает взаимное доверие кредитора и заемщика (потребителя) в контексте долгосрочной финансовой состоятельности друг друга. При сделках потребительского кредитования и для кредитора, и для заемщика важна предсказуемость другой стороны. Иными словами, выдавая кредит на покупку, например, автомобиля в рассрочку или выдавая кредитную карточку, банк-кредитор ориентируется на уровень заработной платы (или иных доходов потребителя) и для него важно, чтобы этот уровень дохода, являющийся источником покрытия кредита, с большой степенью вероятности сохранился на весь - иногда весьма продолжительный - срок кредитования. Точно так же потребитель должен быть уверен в долгосрочной финансовой стабильности банка-кредитора как фактора выполнения им своих обязательств «(особенно актуально это, например, при покупке дома в рассрочку, частично финансируемой за счет единовременного взноса покупателем собственных накоплений)». (47, С. 56) Четкая спецификация нормативной базы является защитой как кредитора, так и покупателя от форс-мажорных обстоятельств, вызванных сознательным либо вынужденным уклонением участника сделки от исполнения своих.

В сентябре 2008 года резко снизилось потребкредитование, так как возможности по привлечению заемных ресурсов у банков ухудшаются, сами банки испытывают нехватку ликвидности, так что продолжать выдавать кредиты могут лишь крупнейшие банки, да и то в существенно меньших объемах.

В целом потребкредиты сейчас намного привлекательнее для банков, чем ипотека, поскольку не требуют длительных вложений, которые нечем финансировать, и позволяют заработать более высокую маржу. Поэтому в последние месяцы происходило активное замещение ипотечных кредитов потребительскими. Но, конечно, потребкредиты также дорожают и становятся менее доступными, что вполне естественно с учетом жестких ограничений в фондировании, с которыми столкнулись банки. (57)

Напомним, что на сегодняшний день в России действует около 1200 банков. Эксперты полагают, что с восстановлением зарубежных рынков капитала темпы роста потребительского кредитования в РФ вновь вырастут до высоких значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины следующего года преждевременно. (58)

Проводя анализ развития кредитования в России можно выделить положительные и отрицательные черты.

К положительным можно отнести:

– получение банками стабильно высокой прибыли;

– увеличение объема продаж торговыми организациями и автосалонами;

– увеличение покупательской платежеспособности;

– увеличение клиентской базы, как для банков, так и для торговых организаций;

К отрицательным:

– повышенные риски невозвратности денежных средств, для банков;

– значительные переплаты за товар, который покупает клиент;

Тем не менее, комплексная реализация программ потребительского кредитования несет для экономики страны больше положительных тенденций, нежели отрицательных. Однако, сохранение потребительского кредитования в тех формах, которые оно носит сейчас весьма проблематично. Следующим этапом (который начал реализовываться уже сейчас) станет нецелевое кредитование при помощи пластиковых карт.

Сейчас формы подобного кредитования в России существуют, однако не пользуются большой популярностью. В первую очередь это связано, с неразвитостью инфраструктуры принятия пластиковых карт к оплате (небольшое количество POS-терминалов, импринтеров, банкоматов). А во-вторых, для получения подобных кредитов банки требуют с заемщиков дополнительные подтверждения платежеспособности.

Однако, уже в ближайшем будущем, следуя мировым тенденциям развития потребительского кредитования, в нашей стране банковское розничное направление трансформируется в три основных направления:

– кредитование на пластиковые карты;

– автокредитование;

– ипотечное кредитование.

Для развития данных программ банкам необходимо:

– снижение процентных ставок, как фактор повышения спроса;

– страхование финансовых рисков под возможные потери;

– создание кредитных бюро на всей территории России;

– развитие технологий банковской инфраструктуры. (48).

2.2 Перспективы развития кредитования в РоссииЭкономический кризис и его возможные последствия для банковского сектора России, особенно в сфере потребительского кредитования, – это одна из самых обсуждаемых на сегодня тем в российской прессе.

Станет ли потребительское кредитование – кредитованием под залог? «Это маловероятно, – отвечает Александр Разуваев. – Потребительское кредитование – это массовая розничная операция. Залоги здесь вряд ли применимы в массовом порядке». Это мнение поддерживают и другие эксперты, также ссылаясь на большие объемы и дорогостоящие операции оценки «материальной собственности под залог».

Потребительское кредитование подразумевает работу с массовым сегментом, огромное количество клиентов, высокую скорость оформления кредитов. Залоговое кредитование предполагает организацию определенной логистики, процессов приема на экспертизу и хранение и т.д., это весьма дорогие и маловыгодные процессы. Вполне вероятно тем не менее, что ломбардное кредитование получит новый импульс к развитию или несколько трансформируется.

Но среди экспертов нет единодушия. В условиях экономического кризиса банки стремятся максимально снизить риски при невозврате денег недобросовестными заемщиками. Взыскание залогов – один из путей защиты банков от недобросовестных заемщиков. Да и залоги бывают разными: когда речь заходит об автомобилях или недвижимости – как жилой, так и коммерческой, ситуация с возможностью выдачи кредита на таких условиях для банка выглядит более чем надежной. Кроме того, возможность предоставлять ценности под залог для получения кредита по-прежнему остаются в банках и до кризиса предоставлявших заемщикам подобную услугу.

Программа банка, в зависимости от запрашиваемой суммы кредитования, позволяет оформить кредит либо без обеспечения, либо с предоставлением поручительства физических лиц или залога, притом в качестве последнего могут выступать самые различные материальные ценности. Таким образом, клиенту банка предоставляется возможность выбрать условия кредитования, подходящие именно ему, в зависимости от индивидуальных потребностей и возможностей.

Еще одним последствием кризиса для простых заемщиком, безусловно, является рост процентных ставок по кредитам. Вызвано это общими рыночными тенденциями – повышением стоимости денег для самих кредитных организаций. Рост процентной ставки отражает не только увеличение рисков на рынке кредитования, но и ускорение инфляции.

Крупнейший участник рынка – Сбербанк в начале октября 2008 года уже сообщил о повышении ставок по кредитам в среднем на 1%. Если раньше потребкредит в национальной валюте в Сбербанке можно было получить под 15–17%, то теперь его стоимость выросла до 16–18%. Банк «Возрождение» поднял ставки с 16% до 20%. В ВТБ-24, РОСБАНКе, «Уралсибе», Промсвязьбанке ставки находятся на прежнем уровне (16%, 17%, 18%, 15% соответственно). В «Райффайзенбанке» кредит в рублях выдается под 19,5%, при подтверждении дохода – под 17% годовых. Приостановил выдачу ипотечных кредитов целый ряд участников рынка: банк «Союз», Московский кредитный банк, а ВТБ-24 прекратил выдачу ипотечных кредитов под залог строящегося жилья.

Среди банков, которые по-прежнему активны на рынке потребкредитования, – GE Money Bank, BSGV, "Абсолют Банк", "Альфа-Банк" и другие. Так, в "Альфа-Банке" подтвердили, что в настоящий момент при ипотечном кредитовании банк проводит умеренно-консервативную кредитную политику, тем не менее он отказался до конца года существенно менять требования к потенциальным заемщикам. Однако "Альфа-Банк" ограничит выдачу кредитов под залог недвижимости. Такого рода кредиты будут использованы заемщиком для рефинансирования каких-либо других займов. Риски по таким кредитам выше, а ответственность заемщиков ниже. Скорее всего, банки будут отказываться от таких кредитов.

Темпы роста потребительского кредитования в России в сентябре резко снизились в связи с сокращением у банков ресурсов на наращивание портфеля кредитов физлицам.

Таким образом, первостепенные и очевидные для всех последствия экономического кризиса (рост инфляции и процентных ставок в банках) уже проявили себя в реальности нашей жизни. Что же касается слухов и домыслов, которые в массовом сознании породили происходящие в экономике нашей страны процессы, то на данный момент они носят иллюзорный характер и на проверку оказываются ложными. Вы можете взять кредит под залог в банке, если вы в целом планируете воспользоваться именно такой формой услуги. Или оформить обычный потребительский кредит на традиционных условиях. Возможная разница между ними только в том, что кредит с обеспечением вам будет проще получить, потому что банк дополнительно застраховал свои риски в залоге.

Итак, на рынке потребительского кредитования меняются «правила игры»: российские банки, столкнувшиеся с непростой ситуацией на рынке межбанковского кредитования, удлиняют сроки рассмотрения кредитных заявок и все чаще отказывают потенциальным заемщикам. В сентябре ряд крупных игроков рынка ипотечного кредитования уже приостановил выдачу кредитов.

Для тех, кто привык жить в кредит или по крайней мере намеревался решить свои текущие проблемы с помощью заемных денег, такого шанса может и не представиться. Согласно прогнозам Минфина, следует ожидать дальнейшего роста стоимости кредитов коммерческих банков.

Последствия кризиса ликвидности, несмотря на поддержку финансовых рынков со стороны монетарных властей, налицо.

Сокращение кредитования началось не в сентябре. Еще осенью 2007 и зимой весной 2008 года ряд банков пересматривал стратегию развития и сокращал кредитование. Это не сказалось на всей банковской системе, так как крупные банки продолжали быстро расти. Но банковский бизнес в России высоко концентрирован, так что сейчас ухудшение ситуации коснулось и их. Летом крупные банки сообщали о закрытии кредитных линий наиболее рискованным заемщикам».

В сентябре 2008 года резко снизилось потребкредитование, а до конца октябре текущего года ситуация наверняка будет еще хуже, так как возможности по привлечению заемных ресурсов у банков ухудшаются, сами банки испытывают нехватку ликвидности, так что продолжать выдавать кредиты могут лишь крупнейшие банки, да и то в существенно меньших объемах.

В целом потребкредиты сейчас намного привлекательнее для банков, чем ипотека, поскольку не требуют длительных вложений, которые нечем финансировать, и позволяют заработать более высокую маржу. Поэтому в последние месяцы происходило активное замещение ипотечных кредитов потребительскими. Но, конечно, потребкредиты также дорожают и становятся менее доступными, что вполне естественно с учетом жестких ограничений в фондировании, с которыми столкнулись банки.

Однако участники рынка не столь пессимистичны. Так, Леонид Игнат, директор по информационной политике и связям с общественностью «Альфа-Банка», говорит, что в текущих условиях не наблюдает отрицательной динамики по выдаче потребительских кредитов в «Альфа-Банке» и полагает, что крупные банки не пойдут на резкое сокращение потребительского кредитования. По его мнению, в большей степени это актуально для банков второго-третьего эшелонов. В любом случае банкам, независимо от их капитализации, нужно будет тщательнее проверять заемщиков. В «Альфа-Банке» традиционно уделяли большое внимание вопросам риска по всем видам кредитования. Поэтому проблемная задолженность на текущий момент практически отсутствует.

Напомним, что на сегодняшний день в России действует около 1200 банков. Эксперты полагают, что с восстановлением зарубежных рынков капитала темпы роста потребительского кредитования в РФ вновь вырастут до высоких значений, однако, согласно прогнозам, ожидать полной нормализации кредитных рынков ранее середины 2009 года преждевременно.

Проводя анализ развития потребительского кредитования в России можно выделить положительные и отрицательные черты.

К положительным можно отнести:

– получение банками стабильно высокой прибыли;

– увеличение объема продаж торговыми организациями и автосалонами;

– увеличение покупательской платежеспособности;

– увеличение клиентской базы, как для банков, так и для торговых организаций;

К отрицательным:

– повышенные риски невозвратности денежных средств, для банков;

– значительные переплаты за товар, который покупает клиент.

Тем не менее, комплексная реализация программ потребительского кредитования несет для экономики страны больше положительных тенденций, нежели отрицательных. Однако, сохранение потребительского кредитования в тех формах, которые оно носит сейчас весьма проблематично. Следующим этапом (который начал реализовываться уже сейчас) станет нецелевое кредитование при помощи пластиковых карт.

Сейчас формы подобного кредитования в России существуют, однако не пользуются большой популярностью. В первую очередь это связано, с неразвитостью инфраструктуры принятия пластиковых карт к оплате (небольшое количество POS-терминалов, импринтеров, банкоматов). А во-вторых, для получения подобных кредитов банки требуют с заемщиков дополнительные подтверждения платежеспособности.

Однако, уже в ближайшем будущем, следуя мировым тенденциям развития потребительского кредитования, в нашей стране банковское розничное направление трансформируется в три основных направления:

– кредитование на пластиковые карты;

– автокредитование;

– ипотечное кредитование.

Для развития данных программ банкам необходимо:

– снижение процентных ставок, как фактор повышения спроса;

– страхование финансовых рисков под возможные потери;

– создание кредитных бюро на всей территории России;

– развитие технологий банковской инфраструктуры.

Заключение

Проведенное исследование позволяет нам сделать следующие выводы теоретического и прикладного характера.

В первой главе работы нами были освящены следующие вопросы. Во-первых, мы дали понятие кредитной системы, а именно сделали заключение о том, что в современной экономике различают два понятия кредитной системы:

¾ совокупность кредитных форм, отношений и методов кредитования (функциональная форма);

¾ совокупность кредитных учреждений, которые аккумулируют свободные денежные средства и предоставляют их в ссуду (институциональная форма).

Далее, мы показали, что роль кредита характеризуется результатами его применения для экономики государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, то они в значительной мере обусловливаются возвратностью кредита и, как правило, платным предоставлением средств. Это повышает ответственность и усиливает заинтересованность участников кредитных операций, побуждая их к целесообразному предоставлению и использованию заемных средств.

Во-вторых, мы привели множество классификаций банковских кредитов. В итоге заключили, что банковские кредиты можно классифицировать по типу должника, по сроку депозита, по назначению, по обеспеченности. Данная классификация не является законченной, их существует множество, и их все рассмотреть не имеем возможности, поэтому были проанализированы только основные, наиболее часто используемые виды кредитования.

Во второй главе в качестве проблем банков, мы выделили:

– повышенные риски невозвратности денежных средств, для банков;

– значительные переплаты за товар, который покупает клиент;

Тем не менее, комплексная реализация программ кредитования несет для экономики страны больше положительных тенденций, нежели отрицательных. Однако, сохранение кредитования в тех формах, которые оно носит сейчас весьма проблематично. Следующим этапом (который начал реализовываться уже сейчас) станет нецелевое кредитование при помощи пластиковых карт.

Сейчас формы подобного кредитования в России существуют, однако не пользуются большой популярностью. В первую очередь это связано, с неразвитостью инфраструктуры принятия пластиковых карт к оплате (небольшое количество POS-терминалов, импринтеров, банкоматов). А во-вторых, для получения подобных кредитов банки требуют с заемщиков дополнительные подтверждения платежеспособности.

Список использованных источников

1. Гражданский кодекс РФ. Часть 1 и 2. Издательство: Эксмо, 2005. - 400c.

2. Федеральный закон №218-ФЗ от 30 декабря 2004 года «О кредитных историях» (в ред. Федеральных законов от 21.07.2005 № 110-ФЗ, от 24.07.2007 № 214-ФЗ)

3. Федеральный закон «О Центральном Банке Российской Федерации (Банке России)» № 86-ФЗ от 10.07.2002г.

4. Федеральный закон «О банках и банковской деятельности» №121-ФЗ от 07.08.2001г.

5. Инструкция ЦБ РФ «Об обязательных нормативах банков» № 110-И от 16 января 2004г. (ред. от 31.03.2008)

6. Комментарии к Положению № 254-П от 26.03.04 «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности»

7. Методические рекомендации к положению Банка России «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата (погашении)» №273-Т от 05.10.98г.

8. Ачкасов А.И. Активные операции коммерческих банков. М.:Консалт-Банкир, 1994

9. Балабанов И.Т. Финансовый анализ и планирование хозяйствующего субъекта. М.: Финансы и статистика, 2002

10. Банковская система России. Настольная книга Банкира: в трех книгах. Кн.1 М.: ДеКА, 1995

11. Банковское дело / Под ред. О.И. Лаврушина. М.: Финансы и статистика, 2000

12. Банковское дело / Под ред. О.И. Лаврушина. М.: Кнорус, 2007

13. Банковское дело / Под ред. Г.Н. Белоглазовой, Л.П. Кроливецкой. СПб: Питер, 2008

14. Банковское дело: современная система кредитования: учебное пособие / Под ред. О.И. Лаврушина – М.: КНОРУС, 2008

15. Галанов В.А. Основы банковского дела. М.: Форум Инфра-М, 2007

16. Гохберг Л.М. Статистика науки и инноваций: Краткий терминологический словарь. М., 1996

17. Грюнинг Х., Братанович С.Б. Анализ банковских рисков: Система оценки корпоративного управления и управления финансовыми ресурсами. М.: Весь Мир, 2004

18. Деятельность коммерческих банков / Под ред. А.В. Калтырина. Ростов-на-Дону: Феникс, 2005

19. Ендовицкий Д.А., Бочарова И.В. Анализ и оценка кредитоспособности заемщика. Учебно-практическое пособие. М.: Кнорус, 2008

20. Жарковская Е. П. Банковское дело. М.: Омега-Л, 2005

21. Журавлева Н.В. Кредитование и расчетные операции в России: учеб. пособие – М.: Издательство «Экзамен», 2006

22. Кочмола К.В. Портфельная политика коммерческого банка. Ростов-на-Дону, 2000

23. Кроливецкая Л.П., Тихомирова Е.В. Банковское дело: кредитная деятельность коммерческих банков: учебное пособие – М.: КНОРУС, 2009.

24. Малахова Н.Г. Деньги. Кредит. Банки. Ростов-на-Дону: Феникс, 2007

25. Муравьев B.C. Портфельное управление. М.: Электроника, 2001

26. Никитина Т.В. Банковский менеджмент. СПб, 2002

27. Ольшаный А.И. Банковское кредитование: российский и зарубежный опыт. М.: Русская Деловая Литература, 2000

28. Панова Г.С. Кредитная политика коммерческого банка. М.: ДИС, 1997

29. Семенов С.К. Деньги, кредит, банки. М.: Экзамен, 2004

30. Тарасов Д.В. Розничное кредитование в России. Текущая ситуация и проблемы развития. 2005

31. Управление деятельность коммерческого банка. (Банковский менеджмент) / Под ред. О.И. Лаврушина. М.: Юристъ, 2005

32. Хохлов Н.В. Управление риском. М.: Юнити - Дана, 2001

33. Шеремет А.Д. Методика финансового анализа. М.: Инфра-М, 2001

34. Цисарь И.Ф. Оптимизация финансовых портфелей банков, страховых компаний, пенсионных фондов. М.: Дело, 2003

35. Челноков В.А. Банки и банковские операции. Букварь кредитования. М.: Высшая школа, 2003

36. Чернова Г. В., Кудрявцев А. А. Управление рисками. Издательства: ТК Велби, Проспект, 2006

37. Экономический анализ: учебник для вузов/ Под ред. Л.Т. Гиляровской. М.:ЮНИТИ-ДАНА, 2002

38. Аркаути В.В. Система оценки кредитоспособности клиентов, используемые в мировой и российской банковской практике // Банковское дело. 2006. №2

39. Бураков В.А. Проблемы применения скоринга в российской банковской практике // Банковское дело. 2006. №3

40. Волков А.В. Кредитные бюро // Недвижимость и цены. 2004. №47

41. Волков С.М. Моделирование и оценивание кредитного риска// Бизнес и Банки, 2004. № 46

42. Ворошилова И.В., Сурина И.В. К вопросу о совершенствовании механизма оценки кредитоспособности индивидуальных заемщиков // Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. 03.08.2005

43. Галкин Глеб. Управление рисками. Часть 2 //Аналитика и исследования. 15 августа 2005. №14 (123)

44. Кудрин А. Мировой финансовый кризис и его влияние на Россию // Вопросы экономики. 2009. №1

45. Кузьменко И. Среди бюро кредитных историй начинается конкуренция // Бизнес. 2005. №99 (118)

46. Ли В.О. Об оценке кредитоспособности заемщика (российский и зарубежный опыт) //Деньги и кредит. 2005. №2

47. Мазин Е. Банки идут в регионы // Бизнес. 2005. №99 (118)

48. Надежная защита для кредитного портфеля // Новые системы финансового учета. 2006. №4

49. Руковчук А.В. Новые подходы к проблеме оценки кредитного риска коммерческого банка // Вестник СПБГУ. Выпуск 7. 2005

50. Щиборщ К.В. //Банковские технологии. 2006. №7-8

51. Анализ рынка потребительского кредитования в России. 19.01.2007 //www.credit.ru

52. Болецкая Ксения. Банки рисуют зеркало души // Банковское обозрение. Апрель 2005. № 4 (70) // http://bo.bdc.ru/2005/4/mirror.htm

53. ВТБ24 продолжает реорганизацию филиальной сети //Пресс-центр. 24.02.2009 //http://www.vtb24.ru /news/releases/4744/

54. Кредитная история: компрометирующие материалы или бесспорное подтверждение кредитоспособности? // Журнал о кредитах и банках // http://www.bank-klient.ru/stat/about/2008/07/15/about_235.html

55. О банке ВТБ 24 //http://www.vtb24.ru/about/

56. Портфель ипотечных кредитов ВТБ24 по итогам 2008 года увеличился более чем в два раза и достиг 181,1 млрд. рублей // Пресс-релиз. 29. января 2009 // http://www.vtb24.ru

57. Портфель кредитов малому бизнесу ВТБ24 за 2008 год увеличился в 1,64 раза // Пресс-релизы. 28 января 2009 // http://www.vtb24.ru

58. Портфель розничных кредитов ВТБ24 по итогам 2008 года вырос более чем в 2 раза до 436,95 млрд. рублей // Пресс-релизы. 20 января 2009 // http://www.vtb24.ru

59. Проект. Миссия Ассоциации российских банков //www.arb.ru

60. Шубина Елена. На рынке потребительского кредитования меняются «правила игры». 06.10.2008г. // http://credit.rbc.ru/ recommendation/ potreb/2008/10/06/59257.shtml

61. Шубина Елена. Какие кредиты банки выдают во время кризиса? 13.10. 2008г.// http://credit.rbc.ru /recommendation/ potreb/2008/ 10/13/ 59778.shtm

62. http://www.vtb24.ru

63. http://www.cbr.ru/credit

64. Банк ВТБ 24. Годовой отчет 2007

65. Ежеквартальный отчет по ценным бумагам за 1 квартал 2008 года. Банк ВТБ 24 (закрытое акционерное общество). М. 14 мая 2008

66. Ежеквартальный отчет по ценным бумагам за 4 квартал 2008 года. Банк ВТБ 24 (закрытое акционерное общество). М. 12 февраля 2009

Похожие работы

... . Кроме отечественных, на российском рынке действуют также и иностранные лизинговые фирмы – поставщики оборудования, автотранспортных средств и технологий (IVECO, Scania, DAF и др.). 7. Перспективы развития лизинга в России На нынешнем этапе экономических преобразований в нашей стране Правительством Российской Федерации постановлениями "О развитие лизинга в инвестиционной деятельности" № 633 ...

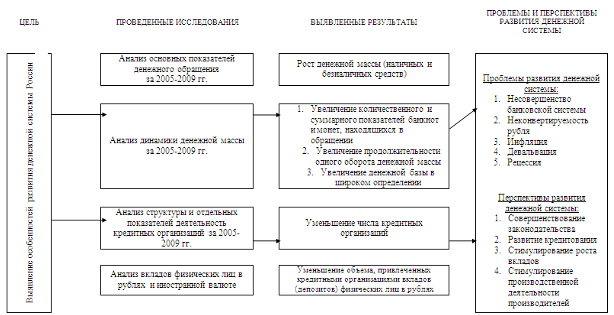

... » - вот ближайшие цели, которые необходимо решить [3]. Нельзя не отметить, что решение проблем экономики страны, в том числе и проблем денежной системы, является государственной задачей. Глава 3. Перспективы развития денежной системы России Велика вероятность того, что кризис будет продолжительным. Правительство учитывает эти факторы при выработке и реализации антикризисных мер и исходит из ...

... резервы и размещают их и т.д.), зависит их способность своевременно выполнять свои обязательства перед страхователями. 3. Проблемы и перспективы развитие страхования в России Для оценки современного состояния и определения перспектив развития страхования в России проанализируем динамику страхового рынка за последние годы. В таблице 1 приведены обобщённые показатели деятельности страховых ...

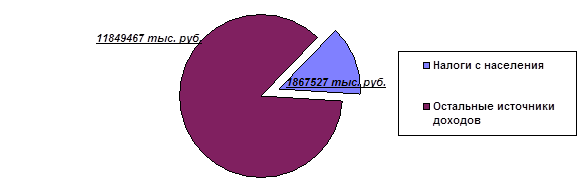

... плюс». 15. Т.Ф. Юткина «Налоги и налогообложение» Учебник, Москва, 1998 г. Дополнения и изменения к курсовой работе на тему: «Налоги с населения: роль, значение и перспективы развития». Порядок исчисления налога на доходы физических лиц в 2001 году В большинстве случаев исчисление сумм налога, удержание их из доходов, выплаченных ...

0 комментариев