Навигация

Фінансова діяльність підприємства

2. Фінансова діяльність підприємства

В організаційній та управлінській роботі підприємства фінансова діяльність займає особливе місце. Від неї багато в чому залежить своєчасність та повнота фінансового забезпечення виробничо-господарської діяльності та розвитку підприємства, виконання фінансових зобов'язань перед державою та іншими суб'єктами господарювання. Фінансову діяльність підприємства спрямовано на вирішення таких основних завдань:

· фінансове забезпечення поточної виробничо-господарської діяльності;

· пошук резервів збільшення доходів, прибутку, підвищення рентабельності та платоспроможності;

· виконання фінансових зобов'язань перед суб'єктами господарювання, бюджетом, банками;

· мобілізація фінансових ресурсів в обсязі, необхідному для фінансування виробничого й соціального розвитку, збільшення власного капіталу;

· контроль за ефективним, цільовим розподілом та використанням фінансових ресурсів.

Фінансова робота підприємства здійснюється за таким основним напрямком:

v аналіз та контроль виробничо-господарської діяльності (дод.3).

Для аналізу та контролю фінансової діяльності підприємство має опрацювати таку систему показників, за допомогою якої воно із достатньою точністю оцінює поточні та стратегічні можливості підприємства:

2.1. Структурно- динамічний аналіз майна підприємства

При аналізі майна підприємства застосовують структурний та динамічний аналізи. Динамічний аналіз балансу полягає в порівнянні кожної статті балансу і розрахунку змін абсолютних і відносних величин, а також якісній характеристиці виявлених відхилень.

Структурний аналіз балансу передбачає розрахунок відносних показників. Завдання вертикального аналізу - розрахунок питомої ваги окремих статей у загальній сумі валюти балансу й оцінка змін питомої ваги. За допомогою вертикального аналізу можна здійснювати міжгосподарські порівняння. Крім того, відносні показники пом'якшують негативний вплив інфляційних процесів.

Динамічний аналіз цих показників дає можливість установити абсолютні відхилення й темпи зростання за кожною статтею балансу, а структурний аналіз балансу - зробити висновки про співвідношення власного й позичкового капіталу, що свідчить про рівень автономності підприємства за умов ринкових відносин, про його фінансову стабільність.

Стабільність фінансового стану підприємства залежить від правильності і доцільності вкладання фінансових ресурсів у активи,

Тому найперше слід вивчити структуру майна і вияснити причини змін його складових.

Використовуючи дані підприємства ВАТ БМФ «Стрийбуд» визначити та оцінити динаміку і структуру майна та оцінити його вплив на фінансовий стан за 2008 рік.

Таблиця 1

| Статті балансу | На початок року | На кінецьроку | Відхилення (+;-) | |||

| Тис. грн.. | % | Тис. грн | % | По сумі | По питомій вазі | |

| Необоротні активи | 20152 | 80 | 35895 | 89,3 | 15743 | 9,3 |

| В тому числі: | ||||||

| Основні засоби | 20117 | 79,9 | 35859 | 89,2 | 15742 | 9,3 |

| Оборотні активи | 5031 | 20 | 4301 | 10,7 | -730 | -9,3 |

| З них: | ||||||

| Виробничі запаси | 1919 | 7,6 | 2906 | 7,2 | 987 | -0,4 |

| Незавершене виробництво | 1455 | 5,8 | 129 | 0,3 | -1326 | -5,5 |

| Дебіторська заборгованість за товари роботи та послуги | 180 | 0,7 | 94 | 0,2 | -86 | -0,5 |

| Грошові кошти на розрахунковому розрахунку | 408 | 1,6 | 449 | 1,1 | 41 | -0,5 |

| Витрати майбутніх періодів | - | - | - | - | - | - |

| Баланс | 25183 | 100 | 40196 | 100 | 15013 | 100 |

Як свідчать розрахунки майна підприємства за досліджуваний період збільшилось на 15013 тис. грн.. і на кінець року складало 40196 тис. грн. проти 25183 тис. грн.. на початок року. Таке збільшення майна пояснюється розширеним відтворенням.

У підтвердження цієї думки свідчить зменшення оборотних коштів на 730 тис. грн., як самої мобільної частини майна, збільшення необоротних активів на та відсутність витрат майбутніх періодів.

Збільшення необоротних активів відбулося за рахунок зменшення нематеріальних активів та незавершеного виробництва.

В той час як основні засоби підприємства збільшились на 15742 тис. грн.

Відсутність витрат майбутніх періодів також свідчить про зменшення вкладення коштів у незавершене виробництво.

Відбулося збільшення виробничих запасів на 987 тис. грн. та зменшення дебіторської заборгованості на 86 тис. грн.

Якщо розглядати структуру, то вона відрізняється від оптимальної , а саме: необоротні активи у структурі майна збільшилися на 9,3 і на кінець року становили 89,3, а оборотні активи відповідно зменшилися на 9,3 і на кінець року становили 10,7. При такій структурі майна підприємство не є конкурентоспроможним і платоспроможним.

2.2.Аналіз прибутковості

Прибутковість - відносний показник економічної ефективності. Прибутковість комплексно відображає ступінь ефективності використання матеріальних, трудових і грошових ресурсів, а також природних багатств. Коефіцієнт прибутковості розраховується як відношення прибутку до активів або потоків, які його формують. Може відображатися як і в прибутку на одиницю вкладених засобів, так і в прибутку, який несе в собі кожна отримана грошова одиниця.

Використовуючи метод «затрати коштів в розрахунку на 1 гривню реалізованої продукції» дослідимо вплив факторів на валовий прибуток підприємства.

Таблиця 2

| Показники | М. р. | Реаліз. Зв.р. за цінами структ. і собі варт. М. р. | Реаліз. Зв. р. за цінами і структур. М.р. | Зв. Р. |

| ВРП | 13942 | 3954 | 17896 | 17896 |

| Повна собівартість реаліз. Продукції | 11580 | 3288,7 | 14853,7 | 15019 |

| Валовий прибуток | 2362 | 665,4 | 3042,3 | 2877 |

| Затрати в розрахунку на 1 грн. реаліз. продукції | 0,83 | 0,83 | 0,83 | 0,83 |

Застосувавши вище вказаний метод впливу факторів на валовий прибуток слід відмітити, що позитивний вплив у звітному році на збільшення валового прибутку, тому всі три фактори – кількість виробництва і продажу, ціна реалізації і вартість реалізованої продукції.

Не зважаючи на те що у звітному році виручка від реалізації продукції збільшилася на 28,4% підприємство недоотримало свій прибуток у розмірі 1696,6 тис. грн. ; в результаті збільшення ціни реалізації підприємство одержало 2376,9 тис. грн. валового прибутку; в результаті збільшення затрат на 1 грн. реалізованої продукції на 1 копійку підприємство недоодержало 165,3 тис. грн.. валового прибутку.

2.3.Аналіз рентабельності

Прибуток показує абсолютний ефект діяльності підприємства без урахування використаних при цьому ресурсів, тому його слід доповнювати показником рентабельності. Ступень прибутковості підприємства і характеризує рентабельність.

Рентабельність – це якісний, вартісний показник, що характеризує рівень віддачі витрат або ступень використання ресурсів, що є в наявності, в процесі виробництва і реалізації продукції.

Підприємство рентабельне, якщо суми виторгу достатньо не тільки для сплати витрат на виробництво, але і для утворення прибутку. Таким чином, рентабельність характеризує ефективність роботи підприємства, дає уявлення про спроможність підприємства збільшувати свій капітал.

Для дослідження впливу факторів на рентабельність найчастіше використовують такі методи аналізу:

v Метод ланцюгових перестановок. Суть методу ланцюгових підстановок полягає у послідовній, почерговій заміні у функціональній моделі, яка описує базисний рівень економічного показника, базисних параметрів на звітні, в обчисленні умовних результатних показників та їх порівнянні для визначення впливу факторів.

Застосовуючи метод ланцюгових перестановок дослідимо вплив факторів на рентабельність реалізації продукції.

Таблиця 3

| Валовий прибуток | Повна собівартість | Рентабельність | Відхилення (+;-) | ||||||

| М. р. | З. р. | М. р. | З. р. | М. р. | Розра-хунок | З. р. | Зага-льне | В тому числі | |

| При-буток | Собі-вартість | ||||||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| 2362 | 2877 | 11580 | 15019 | 20,4 | 24,8 | 19,2 | -1,2 | 4,4 | -5,6 |

Розрахунки наведені в таблиці свідчать, що зменшення прибутковості реалізації у звітному році порівняно з минулим на 1,2% вплинув один фактор – рентабельність. Не зважаючи на те що собівартість у звітному році була більшою на 3439 тис. грн. проти минулого року. Другий фактор валовий прибуток позитивно вплинув. Враховуючи те що у звітному році валовий прибуток був порівняно більшим з минулим роком на 515 тис. грн., прибуток збільшився на 4,4 %.

v Метод обчислення різниць. Його суть полягає у визначенні переваг та недоліків підприємства за окремими показниками, що порівнюються (об'єктами оцінки).

Для дослідження впливу факторів на рентабельність використовуємо метод обчислення відносних різниць.

Таблиця 4

| Показники | Умовне позначення | М. р. | З. р. | Відхилення | |

| (+;-) | % | ||||

| Прибуток | Х0 | 2362 | 2877 | 515 | 121,8 |

| Собівартість | Y0 | 11580 | 15019 | 3439 | 129,7 |

| Рентабельність | Z0 | 20,4 | 19,2 | -1,2 | 94,1 |

Отже, не зважаючи на збільшення прибутку на 515 тис. грн. у звітному році рентабельність зменшилась на 1,2 % це відбулося за рахунок збільшення собівартості на 3439 тис. грн. Загальний вплив факторів – 1,2%.

2.4.Аналіз фінансового стану

Фінансовий стан підприємства – це здатність, спроможність підприємства фінансувати свою діяльність. Він характеризується забезпеченням фінансовими ресурсами, які необхідні для нормального функціонування підприємства, доцільністю їх розміщення та ефективність використання, фінансовими взаємовідносинами з іншими юридичними та фізичними особами, платоспроможністю та фінансовою стійкістю.

Застосовуючи метод сума балів по найважливіших показниках фінансового стану підприємства за останні два роки ми можемо зробити висновок про поліпшення чи погіршення фінансового стану підприємства.

Таблиця 5

| Показники | М. р. | Зв. Р. |

| Коефіцієнт зносу ОФ | 0,1 | 0,7 |

| Коефіцієнт фін. стійкості | 0,8 | 0,9 |

| Коефіцієнт фін. Ризику | 0,2 | 0,1 |

| Рентабельність: | ||

| Загального капіталу | 0,7 | 1,4 |

| Власного капіталу | 0,8 | 1,5 |

| Позикового капіталу | 4,3 | 20,3 |

| Основного капіталу | 0,8 | 1,6 |

| Оборотного капіталу | 3,3 | 13,3 |

| Коефіцієнт ліквідності: | ||

| Коефіцієнт абсолютної ліквідності | 0,1 | 0,1 |

| Коефіцієнт швидкої ліквідності | 0,4 | 0,4 |

| Коефіцієнт покриття | 1,1 | 1,3 |

| Коефіцієнт забезпечення ОА НВОК | 0,7 | 0,4 |

| Разом | 12,3 | 38,1 |

Отже, при застосуванні методу «сума балів» для оцінки фінансового стану видно, що у звітному році фінансовий стан набагато кращий порівняно з минулим роком. Оскільки сума балів становить 38,1 пункти проти 12,3 пункти у минулому році.

2.5.Аналіз фінансової стабільності

Фінансова стійкість — це такий стан підприємства, коли обсяг його майна (активів) достатній для погашення зобов'язань, тобто підприємство платоспроможне. Іншими словами, фінансова стійкість підприємства — це таке його становище, коли вкладені в підприємницьку діяльність ресурси окупаються за рахунок грошових надходжень від господарювання, а отриманий прибуток забезпечує самофінансування та незалежність підприємства від зовнішніх залучених джерел формування активів. Визначається фінансова стійкість відношенням вартості матеріальних оборотних активів (запасів та витрат) до величини власних та позикових джерел коштів для їх формування.

Для характеристики фінансової стійкості підприємства використовується система абсолютних та відносних показників. Найбільш узагальнюючими абсолютними показниками фінансової стійкості є відповідність або невідповідність (надлишок або нестача) джерел коштів для формування запасів і витрат, тобто різниця між сумою джерел коштів і сумою запасів та витрат.

Визначимо і оцінимо показники фінансової стійкості підприємства

Таблиця 6

| Показники | М. р. | Зв. Р. | Оцінка |

| НВОК | 1166 | 1472 | + |

| Коефіцієнт забезпечення АО НВОК | 0,2 | 0,3 | + |

| Коефіцієнт забезпечення ВК НВОК | 0,05 | 0,04 | - |

| Коефіцієнт власних коштів НВОК | 0,3 | 0,3 | + |

| Коефіцієнт незалежності | 0,8 | 0,9 | + |

| Коефіцієнт залежності | 0,2 | 0,1 | + |

| Коефіцієнт ризику | 0,2 | 0,1 | + |

Визначивши і оцінивши показники фінансової стійкості підприємства в динаміці можна відмітити, що і в минулому і в звітному році фінансовий стан напружений оскільки підприємство майже не має власного капіталу, проте у звітному році спостерігається покращення усіх показників.

2.6.Аналіз ліквідності та платоспроможності балансу

Ліквідність балансу – це ступінь покриття боргових забов’язань підприємства його активами, строк перетворення яких у гроші відповідає строку погашення платіжних зобов’язань.

Складаємо ліквідний баланс та визначаємо показники ліквідності

Таблиця 7

| Актив | М. р. | Зв. р. | Пасив | М. р. | Зв. р. | М. р. | Зв. р. |

| Найбільш ліквідні активи | 408 | 449 | Найбільш строкові зобов’язання | 553 | 484 | -145 | -35 |

| Швидкої реалізації | 1214 | 793 | Поточні зобов’язання | 3865 | 2829 | -2651 | -2036 |

| Повільно реалізовані | 3374 | 3035 | Довгострокові зобов’язання | - | - | 3374 | 3035 |

| Швидко реалізовані | 20152 | 35895 | Постійні зобов’язання | 21318 | 37367 | -1166 | -1472 |

А1≥П1 – не виконується;

А2≥П2 – не виконується;

А3≥П3 – виконується;

А4≥П4 – не виконується

Склавши ліквідність балансу шляхом групування активу і пасиву балансу відрізняється від абсолютно ліквідного, не виконується А1, А2, А4 умови нерівності.

Отже, фінансовий стан є дуже напружений тому керівництву і фінансовій службі підприємства необхідно вжити необхідних заходів щодо забезпечення ліквідності активу.

Для визначення і оцінки показників ліквідності використовуємо розрахунки попередньої таблиці.

Таблиця 8

| Показники | М. р. | Зв. р. | Нормативне значення | Відхилення | |

| до М. р. | до | ||||

| Коефіцієнт абсолютної ліквідності | 0,1 | 0,1 | 0,2-0,35 | 0 | 0,1 |

| Коефіцієнт швидкої ліквідності | 0,4 | 0,4 | 1-2 | 0 | 0,6 |

| Коефіцієнт покриття | 1,1 | 1,3 | 1,5-2,5 | 0,2 | 0,2 |

| Коефіцієнт покриття проміжний | 0,7 | 0,4 | 0,7-0,8 | -0,3 | 0,3 |

Розрахувавши показники ліквідності варто відмітити, що і в минулому і в звітному році вони менші ніж нормативне значення, а це свідчить про важкий фінансовий стан підприємства. В минулому і звітному році своїми грішми боргові зобов’язання підприємство могло погасити свої боргові зобов’язання лише на 0,1% при нормативному значені 0,2-0,35%, залучивши кошти з дебіторської заборгованості боргові зобов’язання могли бути погашені лише на 0,4%, як у минулому так і у звітному році при нормі 1-2%.

Реалізувавши виробничі запаси боргові зобов’язання могли бути покриті лише на 1,1% у минулому році і 1,3% у звітному році, при нормі 1,5-2,5%.

Тобто при умові реалізації всіх оборотних активів за винятком виробничих запасів борги можуть бути погашені лише на 70% у минулому році і на 40% у звітному році при нормі 70-80%.

Враховуючи таку ситуацію кредиторам і банкам слід постійно слідкувати за платоспроможністю свого партнера оскільки даний стан його досить напружений.

В умовах ринкових відносин платоспроможність вважається найголовнішою умовою господарської діяльності. Під платоспроможністю розуміють можливість підприємства наявними грошовими коштами своєчасно погасити боргові зобов’язання.

Складаючи платіжний баланс на основі річної фінансової звітності ми можемо зробити висновок щодо платоспроможності підприємства.

Таблиця 9

| Актив | М. р. | Зв. р. | Пасив | М. р. | Зв. р. |

| Грошові кошти | 408 | 449 | Повернення кредитів | 1000 | 300 |

| Поточні фінансові інвестиції | - | - | Кредиторська заборгованість за товари роботи та послуги | 824 | 835 |

| Дебіторська заборгованість за товари | 180 | 94 | Розрахунки з бюджетом | 319 | 285 |

| Розрахунки з заробітною платою | 234 | 199 | |||

| Всього | 588 | 543 | Вього | 2377 | 1619 |

| Сальдо | 1789 | 1076 | Сальдо | - | - |

| Баланс | 2377 | 1619 | Баланс | 2377 | 1619 |

Склавши платіжний календар розрахунки показують, що і в минулому і у звітному році підприємство є не платоспроможним оскільки сальдо знаходиться в активі – це означає, що в минулому році підприємству не вистачало коштів погасити свої борги в сумі 1789 тис. грн. , а у звітному – 1076 тис. грн.. Враховуючи таку ситуацію керівництву і фінансовій службі підприємства необхідно вирішувати питання про підвищення платоспроможності, а для цього потрібно розробити бізнес – план щодо освоєння випуску нових видів продукції, які користуються попитом на ринку та досліджувати ефективне використання позикових коштів з тим щоб обмежити користування кредитом, а також здійснювати контроль за постачанням потрібної сировини палива, матеріалів і т. д. у відповідності до потреби.

2.7.Аналіз оборотного капіталу

Оборо́тний капіта́л — частина виробничого капіталу, яка переносить свою вартість на знову створений продукт повністю і повертається до виробника в грошовій формі після кожного кругообігу капіталу. Величина оборотного капіталу свідчить про те, наскільки основна діяльність забезпечена власними фінансовими ресурсами. Однак за недостатністю власних, в обіг можуть бути залучені спеціально для цього позичені кошти (кредити), а іноді (і навіть дуже часто) - кошти, призначені для погашення заборгованості по поточних зобов'язаннях, що є цілком нормальним.

В даній таблиці ми визначимо і оцінимо показники ефективного використання оборотного капіталу та його вплив на фінансовий стан.

Таблиця 10

| Статті оборотного капіталу | Залишки оборотного капіталу | ВРП | Коефіцієнт обертання | Тривалість обертання (дні) | Відхилення (+;-) | |||||

| М. р. | Зв.р. | М.р. | Зв.р. | М.р. | Зв.р. | М.р. | Зв.р. | К об. | Т об. | |

| А | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

| Всього оборотних активів | 5031 | 4301 | 17449 | 21475 | 3,5 | 5 | 103 | 72 | 1,5 | -31 |

| В тому числі: | ||||||||||

| Виробничі запаси | 1919 | 2906 | 9,1 | 7,4 | 40 | 49 | -1,7 | 9 | ||

| Дебіторська заборгованість за товари роботи та послуги | 180 | 94 | 96,9 | 228,5 | 4 | 2 | 131,6 | -2 | ||

| Грошові кошти | 408 | 449 | 42,8 | 47,8 | 8 | 8 | 5 | 0 | ||

Розрахунки наведені в таблиці свідчать, що у звітному році оборотний капітал використовувався ефективніше ніж у минулому році про це свідчить збільшення коефіцієнту обертання на 1,5 і пришвидшення обертання на 31. Аналогічне становище спостерігається з дебіторською заборгованістю за товари роботи і послуги обертання яких прискорилось на 2. Дещо гірше використовувались виробничі запаси так як коефіцієнт обертання знизився на 1,7.

2.8.Оцінка використання майна та вкладеного капіталу

На сучасному етапі відбулась трансформація системи бухгалтерського обліку, що призвело до необхідності аналізу об’єктивності та доцільності показників за сучасних умов. Тобто виникла необхідність в перегляді методики обчислення показників фінансового стану підприємства.

Результати оцінки майнового стану дадуть змогу визначити ступень ефективності використання майна підприємства, проаналізувати процес оновлення основних засобів та устаткування, а також виявити потенційні можливості підвищення ефективності використання майна підприємства.

Визначимо і оцінимо показники стану майна та їх вплив на фінансовий стан.

Таблиця 11

| Показники | Початок року | Кінець року |

| ПВАЧОФ | 9,8 | 6,7 |

| Коефіцієнт зносу | 0,1 | 0,07 |

| Коефіцієнт придбання | 0,9 | 0,93 |

| Коефіцієнт оновлення | 0,7 | |

| Коефіцієнт вибуття | 0,0001 | |

Визначивши показники майнового стану слід відмітити, що досліджуване підприємство має дуже поганий стан основних фондів. Зокрема низька питома вага активної частини основних фондів, яка протягом року має тенденцію до зниження свідчить, що виробничі процеси є мало механізовані, а значить збільшується питома вага ручної праці, що негативно впливає на зниження її продуктивності.

Крім того, низький коефіцієнт зносу свідчить про те, що підприємство має нові основні засоби, що сприяє запровадженню новітніх технологій, а це забезпечує випуск конкурентоспроможної продукції. Позитивним є те що за рік підприємство оновило свої основні засоби на 70% і при таких темпах оновлення матеріально-технічна база може бути заміщена протягом 1 року і 4 місяців.

Отже, майно підприємства сприяє поліпшенню фінансових процесів і фінансового стану.

Вкладений капітал - це капітал, внесений власниками підприємства (статутний капітал, пайовий капітал, додатково оплачений капітал). Сума вкладеного капіталу може збільшуватися також унаслідок конвертування боргових зобов'язань підприємства в акції або частки (паї).

Дослідимо ефективність використання вкладеного капіталу.

Таблиця 12

| Показники | М. р. | Зв. р. | Відхилення |

| Чистий прибуток | 167 | 574 | 407 |

| Загальний капітал | 25183 | 40196 | 15013 |

| Власний капітал | 21318 | 37367 | 16049 |

| Позиковий капітал | 3865 | 2829 | -1036 |

| Основний капітал | 20152 | 35895 | 15743 |

| Оборотний капітал | 5031 | 4301 | -730 |

| Рентабельність: | |||

| Загальний капітал | 0,76 | 1,4 | 0,64 |

| Власний капітал | 0,8 | 1,5 | 0,7 |

| Позиковий капітал | 4,3 | 20,3 | 16 |

| Основний капітал | 0,8 | 1,6 | 0,8 |

| Оборотний капітал | 3,3 | 13,3 | 10 |

Визначивши і оцінивши показники ефективного використання капіталу розрахунки наведені в таблиці переконливо свідчать, що у минулому році загальний капітал і всі його складові використовувались ефективніше.

Зокрема на кожну гривню вкладену підприємством у загальний капітал у минулому році було одержано 76 коп. прибутку. Прибутковість власного капіталу складала 80 копійок, позиковий капітал – 4,3 коп., оборотній капітал – 3,3 коп., основний капітал – 80 коп.

У звітному році підприємству вдалося збільшити свій прибуток, що безпосередньо позитивно впливає на фінансовий стан.

2.9.Аналіз дебіторської заборгованості

У процесі діяльності підприємство не завжди здійснює розрахунки з іншими підприємствами або фізичними особами одночасно з передачею майна, виконанням робіт, наданням послуг тощо. У зв'язку із цим у нього виникає дебіторська заборгованість.

Дебіторська заборгованість визначається як сума заборгованості дебіторів підприємству на певну дату. Дебіторами можуть бути як юридичні, так і фізичні особи, які заборгували підприємству грошові кошти, їх еквіваленти або інші активи. За даними бухгалтерського обліку можна визначити суму заборгованості на будь-яку дату, але звичайно така сума визначається на дату балансу. Оскільки відповідно до вимог національних стандартів бухгалтерського обліку підприємства подають також проміжну(квартальну) звітність, то суму дебіторської заборгованості підприємства слід визначати щоквартально.

Визначимо і оцінимо структуру дебіторської заборгованості.

Таблиця 13

| Статті аналізу | На початок року | На кінець року | Відхилення | |||

| Тис. рн... | % | Тис. рн... | % | По сумі | По питомій вазі | |

| Дебіторська заборгованість за товари роботи і послуги | 180 | 15 | 94 | 12 | -86 | -3 |

| Резерв сумнівних боргів | - | - | - | - | - | - |

| Дебіторська заборгованість за розрахунками з бюджетом | - | - | - | - | - | - |

| За видами авансів | - | - | - | - | - | - |

| З нарахування доходу | - | - | - | - | - | - |

| Із внутрішніх розрахунків | - | - | - | - | - | - |

| Інша поточна заборгованість | 1034 | 85 | 699 | 88 | -335 | 3 |

| Всього ∑ | 1214 | 100 | 793 | 100 | -421 | |

Розрахунки наведені в таблиці свідчать, що підприємство має хорошу структуру дебіторської заборгованості, так як заборгованість за товари роботи та послуги та поточна заборгованість зменшилися відповідно на 86 тис. рн.. та 335 тис. рн.. Це суттєво покращує фінансовий стан підприємства.

2.10.Оподаткування ВАТ БМФ «Стрийбуд»

Діяльність ВАТ БМФ «Стрийбуд» підлягає оподаткуванню, тому зареєстроване як платник податку за місцем знаходження в податковому органі.

ВАТ БМФ «Стрийбуд» за здійснення своєї діяльності є платником таких видів податків і зборів:

· податок на додану вартість;

· податок на прибуток;

· прибутковий податок;

· податок на землю;

· податок на воду;

· комунальний податок;

· податок на транспорт;

· збір на геологорозвідні роботи;

· збір за використання природних надр;

· збір за забруднення природного середовища;

· збір на розвиток виноградарства, садівництва, хмелярства;

· збір на обов’язкове державне соціальне страхування ( в тому числі збір на страхування на випадок безробіття);

· збір на обов’язкове державне пенсійне страхування;

· збір до інноваційного фонду;

· плата за торгові патенти;

· держмито.

Податок на додану вартість - непрямий податок, який сплачується до державного бюджету на кожному етапі виробництва продукції, надання робіт, послуг при імпорті товару або під час митного оформлення.

Отже, згідно із ст.2 Закону України «Про податок на додану вартість»(дод.25), ВАТ БМФ «Стрийбуд» є платником податку, так як:

· обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) протягом будь-якого періоду з останніх 12 календарних місяців перевищує 1200 неоподатковуваних мінімумів доходів громадян і здійснює на митній території України підприємницьку діяльність з торгівлі за готівкові кошти незалежно від обсягів продажу;

Об’єктом оподаткування є операції ВАТ БМФ «Стрийбуд» з: продажу товарів (робіт, послуг) на митній території України; ввезення (пересилання) товарів на митну територію України та отримання робіт (послуг), що надаються нерезидентами для їх використання або споживання: вивезення (пересилання) товарів за межі митної території України та надання послуг (виконання робіт) для їх споживання за межами території України.

Не є об’єктом оподаткування операції ВАТ БМФ «Стрийбуд» з:

· випуску (емісії), розміщення обміну та продажу за кошти цінних паперів (приватизаційні сертифікати, житлові чеки, земельні бони тощо).

· передачі майна орендодавця, що є резидентом у користування орендарю, повернення зазначеного майна орендодавцю, сплати орендних платежів;

· передачі майна в заставу та його повернення заставодавцю, грошової виплати основної суми та процентів згідно з умовами іпотечного кредиту;

· надання послуг із страхування і перестрахування, соціального і пенсійного страхування;

· обігу валютних цінностей, банківських металів, банкнот та монет НБУ (за винятком тих, що використовуються для нумізматичних цілей), білетів державних лотерей, виплати грошових виграшів, прийняття ставок, жетонів для використання у гральних автоматах, продажу поштових марок, конвертів, листівок (крім колекційних);

· надання послуг з інкасації, розрахунково-касового обслуговування, надання послуг з інкасації, розрахунково-касового обслуговування, залучення, розміщення та повернення грошових коштів за договорами позики, депозиту, вкладу, страхування, доручення;

· торгівлі за грошові кошти або цінні папери (крім факторингових операцій, якщо об’єктом боргу є валютні цінності, цінні папери тощо);

· оплати вартості державних платних послуг, які надаються фізичним або юридичним особам (плата за реєстрацію, отримання ліцензії, державного мита тощо);

· виплат заробітної плати, пенсій, стипендій, субсидій, дотацій фізичним особам за рахунок бюджетів або соціальних чи страхових фондів;

· надання комісійних (брокерських) та дилерських послуг з торгівлі або управління цінними паперами;

· передача основних фондів як внеску до статутного фонду для формування цілісного майнового комплексу, продажу за компенсацію сукупних валових активів, у тому числі при ввезенні або вивезенні основних фондів з митної території України;

· повернення основних фондів, попередньо внесених до статутного фонду юридичної особи, у разі їх виходу з числа засновників, при ліківдації такої юридичної особи, у тому числі при ввезенні або вивезенні основних фондів з митної території України;

· оплата вартості фундаментальних досліджень, науково-дослідних, дослідницько-конструкторських робіт, що здійснюється за рахунок Державного бюджету;

· безоплатної передачі об’єктів права державної власності у комунальну власність територіальних громад сіл, селищ, міст; об’єктів комунальної власності у державну власність. Норми цього підпункту поширюються на безоплатну передачу об’єктів соціальної інфраструктури, інженерної інфраструктури, які перебувають в державній або комунальній власності.

Похожие работы

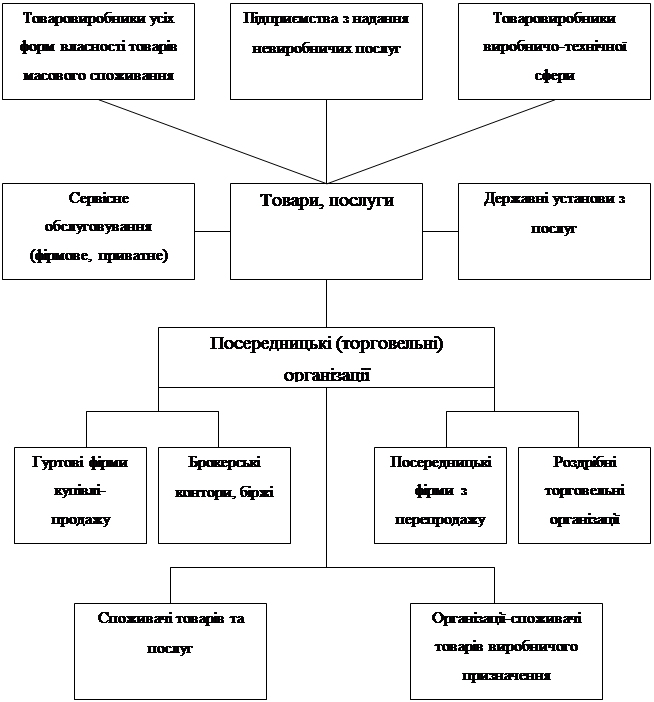

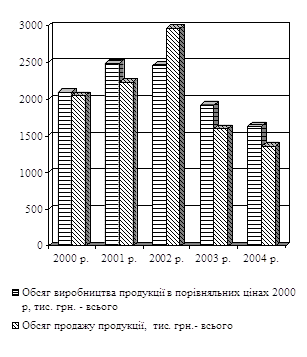

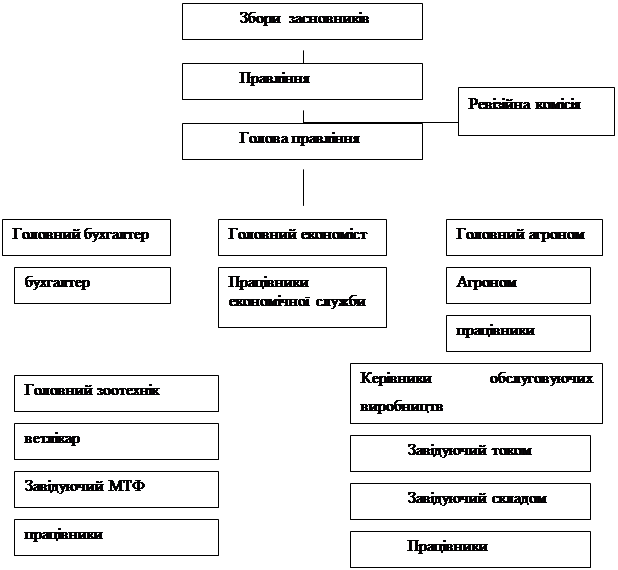

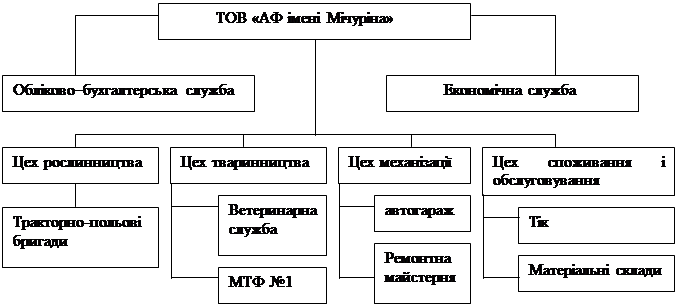

... і, а також обравши вигідну стратегію господарство може успішно подолати загрози, а слабкі сторони перетворити в переваги. Рис.2.9МатрицяSWOT РОЗДІЛ 3 ВДОСКОНАЛЕННЯ МАРКЕТИНГОВОЇ ДІЯЛЬНОСТІ У ТОВ АФ «ІМЕНІ МІЧУРІНА» 3.1 Маркетингове дослідження ринку сільськогосподарської продукції Прибутковість сільськогосподарського виробництва залежить від двох груп факторів – виробничих і ...

... дприємству. При цьому враховуються соціальні наслідки можливого припинення діяльності підприємства або його окремого виробництва; - інші. Заходи щодо поліпшення фінансового стану ВАТ «Чексил» . Так само, як аналіз фінансової підсистеми підприємства припускає комплексну оцінку діяльності всіх аспектів його діяльності, заходи щодо поліпшення фінансового стану припускають вироблення ...

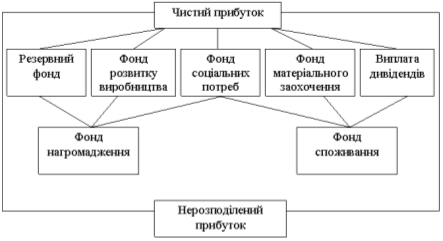

... і, за вирахуванням податків, може бути використана на споживання та інвестування. Узагальнюючим позитивним фінансовим показником діяльності підприємства є його прибуток. Прибуток підприємства є складовою частиною доходу підприємства. Іноді прибуток ототожнюють з поняттям доход. Але це ототожнення неправильне. Прибуток характеризує не весь дохід, отриманий в процесі підприємницької діяльності, ...

... доходів залишається в тіні, що призводить до недотримання коштів у казну держави. Вибір правильної стратегії діяльності з метою забезпечення оптимальної діяльності за умов різкого виникнення великої кількості конкурентів є одним з головних завдань оперативного планування діяльності автотранспортного підприємства. Саме на цій проблемі зосереджена увага даної дипломної роботи. 1. Характеристика ...

0 комментариев