Навигация

Проблеми пенсійного забезпечення сьогодні

5. Проблеми пенсійного забезпечення сьогодні

Реформування пенсійної системи є одним з найважливіших завдань розбудови соціально орієнтованої ринкової економіки в Україні. З-поміж інших видів соціального захисту населення пенсійне забезпечення найпоширеніше і має найвагоміше значення як джерело доходів. Від фінансової спроможності пенсійної системи безпосередньо залежить добробут третини населення країни. [11]

В Україні історично склалася однорівнева система пенсійного забезпечення, яка базується на солідарності поколінь. Солідарність поколінь означає фінансування пенсій працівників, які завершили трудову діяльність, за рахунок внесків нинішнього покоління працівників. Солідарний принцип фінансування пенсій може ефективно функціонувати при явному перевищенні чисельності молодих працівників над кількістю пенсіонерів.

Загальновідомо, що необхідність реформування пенсійних систем була викликана, головним чином, демографічними змінами. Сучасна демографічна ситуація і у світі, і в Україні характеризується терміном «старіння нації». Це означає збільшення частки пенсіонерів у структурі населення. Тобто з часом кожний працівник буде «утримувати» відносно більшу кількість пенсіонерів. Пенсіонери в Україні становлять значну за абсолютними і відносними розмірами групу населення. За останні 20 років чисельність пенсіонерів збільшилась на 35%.

Співвідношення населення пенсійного і працездатного віку має дещо поліпшитись найближчими роками. За комплексним демографічним прогнозом, виконаним фахівцями Ради по вивченню продуктивних сил Національної академії наук України, протягом перших років третього тисячоліття ситуація буде змінюватись: працездатний вік покидатиме численне покоління перших повоєнних років народження - періоду демографічного "вибуху" (1946-1955 рр.), а вступатиме до цієї вікової групи, навпаки, нечисленне покоління періоду найнижчої народжуваності 90-х р.р. за прогнозом, найнижчий рівень коефіцієнта навантаження очікувався на початок 2006р., коли на 1000 осіб працездатного віку припадало 388 осіб пенсійного віку. Але така тенденція буде досить короткотривалою, і на початок 2025 року рівень навантаження становитиме 505 осіб, тобто буде в 1,23 разу більше, ніж сьогодні. Найбільше навантаження (пік) на осіб працездатного віку особами пенсійного віку буде спостерігатися у 2055-2057 роках: його рівень становитиме 770 осіб, що в 1,88 разу більше, ніж сьогодні. Після цього навантаження почне поступово знижуватись і буде становити в 2075 році 742 особи, що в 1,8 разу вище, ніж сьогодні.[5]

Солідарна пенсійна система, що діяла в Україні до 1 січня 2004р., давно вже віджила своє: вона була не здатна забезпечити потреби ні тих, хто перебуває на пенсії, ні тих, хто ще працює, але вже думає про забезпечену старість. Головний недолік старої пенсійної системи - занадто високі пенсійні внески в солідарну систему при занадто низьких розмірах пенсій.

Запровадження з 1 січня 2004 року пенсійного страхування дало можливість перерахувати пенсії 12,5 млн. пенсіонерам. При цьому 2,5 млн. осіб отримали підвищення пенсії в розмірі від 20 до 100 гривень. Решта пенсіонерів згідно з рішенням кабінету Міністрів України отримала підвищення пенсії на 4,2%.[7]

Накопичувальну систему доцільно вводити з 01.01.2007 року із запровадженням відразу 7-% ставок.

Запропонований варіант пенсійного реформування максимальною мірою враховує фінансові можливості Пенсійного фонду України і забезпечує найвищі рівні пенсій.

Однак необхідно підкреслити, що зазначені розрахунки спираються на досить оптимістичні гіпотези щодо темпів зростання реальної заробітної плати і рівнів інвестиційного доходу. При гірших тенденціях іншими будуть і доходи ПФ України і цілком імовірним стане їх дефіцит. Саме тому розробниками було додатково здійснено прогнози-застереження показників зростання реальної заробітної плати і рівнів інвестиційного доходу, згідно з якими передбачається більш стриманий розвиток економіки країни протягом найближчих 40 років.

За песимістичним варіантом прогнозу, на думку розробників, зростання реальної заробітної плати у найближчі 5 років не перевищить 30%, а найвищий рівень реального інвестиційного доходу становитиме лише 5%. Розрахунки показують, що запровадження повномасштабної пенсійної реформи в Україні за умови помірного зростання економіки супроводжуватиметься довготривалим дефіцитом бюджету Пенсійного фонду України, що відповідно вимагатиме або передбачення у Державному бюджеті України компенсації витрат перехідного періоду, або, як один з можливих варіантів, поступового підвищення пенсійного віку.[5]

Як бачимо, ця модель була розроблена як підґрунтя для вирішення основних фінансових питань реформування пенсійної системи.В Україні запроваджена багаторівнева система пенсійного забезпечення, яка має три складові: солідарну (перший рівень), обов’язкову накопичувальну та добровільну накопичувальну (третій рівень). Перший і другий рівні є обов'язковими складовими частинами пенсійного забезпечення. Однак, зі зростанням заробітної плати у громадян може з'явитися більше вільних грошей і виникнути бажання робити додаткові заощадження на старість. Здійснити це можливо шляхом участі у системі добровільного недержавного пенсійного забезпечення.

Перший рівень представляє собою солідарну систему пенсійних виплат, внески до якої сплачуватимуться всіма працюючими громадянами країни та їх роботодавцями. За рахунок цих коштів і будуть виплачуватись страхові пенсії та встановлюватись мінімальний рівень пенсійних виплат пенсіонерам.

Створення другого рівня пенсійної системи означає запровадження в Україні системи загальнообов'язкового накопичувального пенсійного страхування. Суть такої системи полягає в тому, що частина обов'язкових внесків до пенсійної системи (загальний рівень пенсійних відрахувань залишиться незмінним) буде накопичуватись в єдиному Накопичувальному фонді і обліковуватись на індивідуальних накопичувальних пенсійних рахунках громадян, які (та на користь яких) сплачуватимуть такі внески. Ці кошти будуть інвестуватись в економіку країни з метою отримання інвестиційного доходу і захисту їх від інфляційних процесів. Кошти, що будуть обліковуватись на індивідуальних накопичувальних пенсійних рахунках громадян, будуть власністю цих громадян. Виплати з Накопичувального фонду будуть здійснюватись додатково до виплат із солідарної системи.

Введення другого рівня пенсійного страхування дозволить: збільшити загальний розмір пенсійних виплат завдяки отриманню інвестиційного доходу (сукупний середній розмір пенсійних виплат із солідарної та обов'язкової накопичувальної систем очікується на рівні 55-60% середньої заробітної плати в Україні, а зараз такі виплати складають близько 35%); посилити залежність розміру пенсії від трудового вкладу особи, а отже, посилити зацікавленість громадян та їх роботодавців у сплаті пенсійних внесків; зменшити "податковий тиск" на фонд оплати праці роботодавців за рахунок перерахування частини обов'язкових пенсійних внесків до Накопичувального фонду з заробітку працівника; успадковувати кошти, обліковані на персональному пенсійному накопичувальному рахунку, родичам застрахованої особи; створити потужне джерело інвестиційних ресурсів для зростання національної економіки.

Третій рівень пенсійного забезпечення передбачено створити у вигляді системи добровільного недержавного пенсійного забезпечення за пенсійними схемами з визначеними внесками, які вимагають менших адміністративних витрат. Основу такої системи будуть становити недержавні пенсійні фонди, які за типами поділяються на відкриті, корпоративні та професійні.

Перевагою системи добровільного пенсійного забезпечення є нарахування складного проценту по заощадженнях. Складний процент означає, що фінансова установа нараховує процент (інвестиційний дохід) як на внески, так і на вже отриманий інвестиційний дохід. Навіть незначні, але регулярні, внески у молодому віці дають у результаті суттєві пенсійні заощадження. А якщо врахувати податкові пільги, які передбачені законодавством, то величина заощаджень буде ще більшою.

Трирівнева пенсійна система дозволить розподілити між трьома її складовими ризики, пов'язані із змінами в демографічній ситуації (до чого більш чутлива солідарна система) та з коливаннями в економіці і на ринку капіталів (що більше відчувається у накопичувальній системі). Такий розподіл ризиків дозволить зробити пенсійну систему більш фінансово збалансованою та стійкою, що застрахує працівників від зниження загального рівня доходів після виходу на пенсію і є принципово важливим та вигідним для них.

Для забезпечення виконання Закону «Про загальнообов'язкове державне пенсійне страхування» у Державному бюджеті на 2004 рік на розмежування витрат з фінансування пенсій, призначених за різними програмами, зокрема, не властивих Фонду пенсійних програм, передбачено 2,8 млрд. грн., що в 1,5 разу перевищує минулорічну суму. Вивільнені кошти також можуть бути направлені на підвищення пенсій.[5]

Якщо ж зароблена людиною пенсія виявиться нижчою за прожитковий мінімум, держава буде надавати їй відповідну соціальну допомогу зі свого бюджету. Результатами так званої середньої перспективи можна вважати наближення розміру пенсій до прожиткового мінімуму.

Таким чином, трирівнева система дозволить розподілити між трьома її складовими ризики, пов’язані зі змінами в демографічній ситуації (до чого більш чутлива солідарна система) та з коливаннями в економіці та на ринку капіталів (присутня у накопичувальній системі). Такий розподіл ризиків дозволить зробити пенсійну систему більш фінансово збалансованою та стійкою, що має застрахувати працівників від зниження загального рівня доходів після виходу на пенсію.[8]

Висновки

Реформування пенсійної системи є одним з найважливіших завдань розбудови соціально орієнтованої ринкової економіки України. З-поміж інших видів соціального захисту населення пенсійне забезпечення найпоширеніше і має найвагоміше значення як джерело доходу. Від фінансової спроможності пенсійної пенсійної системи безпосередньо залежить добробут майже третини населення України.

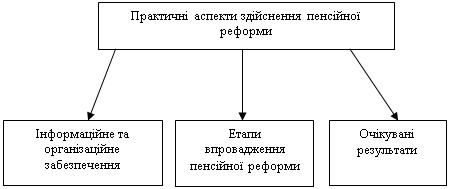

Практичне втілення пенсійної реформи пов’язувалося з набуттям чинності з 1 січня 2004 року Законами України „Про недержавне пенсійне забезпечення” та „Про загальнообов’язкове державне пенсійне страхування”, спрямованими на на поступове запровадження трирівневої системи пенсійної системи. Наразі постає питання реальної оцінки перших результатів реформи, аналізу наявних проблем та пошуку можливих способів їх розв’язання.

Україна чи не остання на пострадянському просторі наважилася на реформування пенсійної системи. Проте незважаючи на тривалу підготовку, практична реалізація її ідей одразу зіткнулася зі значними проблемами. Перше розчарування принесли результати перерахунку пенсій наявним пенсіонерам за новою формулою в солідарній системі. Замість очікуваного 30-40%-го підвищення розміри пенсій майже не змінилися (середній приріст становив лише 4,2 %). Причиною цього стало штучне зниження величини середньої в економіці заробітної плати (доходу) для обчислення пенсії: перерахунок здійснювався із застосуванням середньої заробітної плати за 2002 рік (306 грн.), тимчасом як у 2003 році цей показник становив 372,72 грн., тобто на 21,8% більше.

Пізніше Урядом було прийняте рішення про збільшення розміру пенсій особам, котрі після перерахунку не одержали право на підвищення пенсій або в яких підвищення не сягнуло 12% до досягнення цього приросту. Загалом за результатами цих перерахунків понад 9,1 млн. осіб було підвищено пенсії на 12%, а більш як на 12% - лише 3,3 млн. осіб (чверть загальної кількості пенсіонерів).

Щодо органів, що здійснюють пенсійне забезпечення, то до них належать державні органи та недержавні пенсійні фонди (відкриті, професійні та корпоративні. Учасниками відкритих НПФ можуть стати будь-які фізичні особи. Учасниками професійних НПФ можуть бути лише громадяни, об’єднані за професійною ознакою, а корпоративні фонди створюватимуться роботодавцями виключно для своїх працівників. За прогнозами експертів, у найближчі роки в Україні почнуть розвиватися саме корпоративні пенсійні фонди).

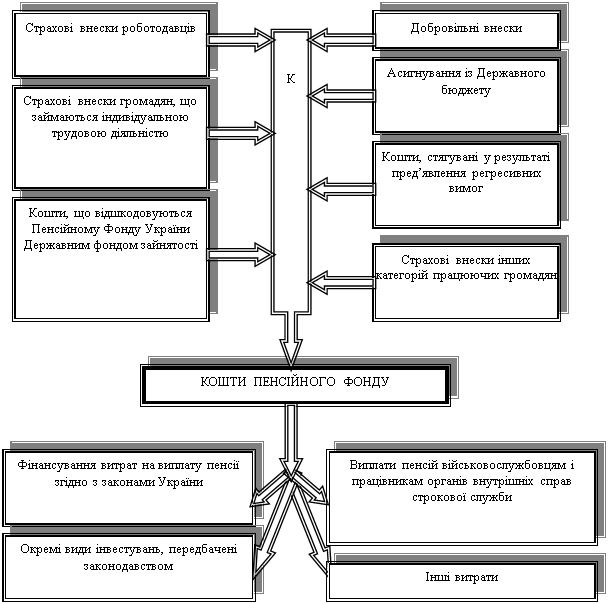

В сучасних умовах пенсію можна розглядати як грошову виплату (з розрахунку на місяць), яка призначається відповідно до встановлених державою правил громадянам, що досягли пенсійного віку, чи які набули спеціального стажу (вислуги років) встановленої тривалості, або яким встановлена інвалідність чи які втратили годувальника, чи за інших обставин, за рахунок коштів Пенсійного фонду, Накопичу вального пенсійного фонду, Фонду соціального страхування від нещасних випадків, недержавних пенсійних фондів, а також коштів, асигнованих на ці цілі державою з державного бюджету.

Отже, всі пенсії поділяються на два види – трудові (які включають пенсії за віком, пенсії по інвалідності, пенсії у зв’язку з втратою годувальника, пенсії за вислугу років) та соціальні пенсії та допомоги.

На відміну від інших доходів громадян пенсія не оподатковується, але у передбачених Законом випадках з неї можуть провадитися відрахування можуть провадитися на підставі судових рішень, ухвал, постанов і вироків (щодо майнових стягнень), виконавчих написів нотаріальних контор та інших рішень і постанов, виконання яких відповідно до чинного законодавства провадиться в порядку, встановленому для виконання судових рішень.

Трирівнева пенсійна система дозволить розподілити між трьома її складовими ризики, пов'язані із змінами в демографічній ситуації (до чого більш чутлива солідарна система) та з коливаннями в економіці і на ринку капіталів (що більше відчувається у накопичувальній системі). Такий розподіл ризиків дозволить зробити пенсійну систему більш фінансово збалансованою та стійкою, що застрахує працівників від зниження загального рівня доходів після виходу на пенсію і є принципово важливим та вигідним для них. Як бачимо, нова пенсійна система частково побудована за солідарним принципом. Відсоток заміщення зарплати, тобто ціна одного року стажу, повинна бути адекватною фінансовим можливостям ПФ України, має реально забезпечуватися страховими внесками. Сьогодні загальна ставка внесків до Пенсійного фонду України - 34%. Рік стажу буде оцінюватись в 1% заміщення зарплати (як бачимо, трохи відрізняється від запропонованої моделі). В подальшому ставка страхового внеску до Фонду визначатиметься Верховною Радою щорічно, разом з прийняттям держбюджету, виходячи з фінансової ситуації в країні.

Список використаних джерел

1. Закон України „Про недержавне пенсійне забезпечення” від 9 липня 2003 року.

2. Закон України „Про пенсійне забезпечення” від 5 листопада 1991 року.

3. Білоусов В. Огляд зарубіжного досвіду в сфері реформування системи пенсійного забезпечення. Перспективи для України// Україна: аспекти праці. – 2004. - №3. – с..39-45.

4. Бойко М.Д. Право пенсійного забезпечення в Україні. Навчальний посібник. Курс лекцій. – Київ: „Олан”, 2005. – 368с.

5. Ковальська Г.С. Актуальні питання реформування пенсійної системи України// Статистика України. – 2004. – №2. – с.65-69.

6. Конституція України. – Харків: Фоліо, 2003. – 48с.

7. Надточій Б. Три удари по пенсійній реформі – що робити далі?// Україна: аспекти праці. – 2005. - №6. – с.8-12.

8. Ричік Л. Пенсійна реформа та її фінансові наслідки// Україна: аспекти праці. – 2004. - №5. – с.19-26.

9. Романенко Є.О. Місце та роль державної комісії з регулювання ринків фінансових послуг України в регулюванні діяльності недержавних пенсійних фондів// Економіка і регіон. – 2004. - №1(2). – с.163-166.

10.Сандлер Д. Проблеми і перспективи становлення сучасної системи пенсійного забезпечення в російській Федерації та Україні// Україна: аспекти праці. – 2005. - №7.

11.Сирота І.М. Право пенсійного забезпечення в Україні: Курс лекцій. – К.:Юрінком Інтер, 1998. – 288с.

12.Ткаченко Л. Пенсійна реформа в Україні: крок уперед, два кроки назад// Україна: аспекти праці. – 2005. - №8. – с.13-18.

13.Україна. Закони. Чинне законодавство України: За станом на 1 липня 2003р./ Уклад. Ю.П.Єлісовенко. – К.: Махаон, 2003. – 800с.

Похожие работы

... своїх працівників, які будуть учасниками такого фонду. Професійні фонди будуть побудовані за принципом професійної належності. Тобто об’єднання громадян або юридичних осіб створюватимуть свій фонд. Недержавне пенсійне забезпечення, що здійснюється страховими організаціями та банківськими установами . Недержавне пенсійне забезпечення здійснюється страховою організацією на підставі ліцензії на ...

... звільняється із свого місця роботи і повертається на нього у порядку переведення, а державна служба зайнятості першочергово пропонує їм рівноцінну роботу (службу). народний депутат пенсійний забезпечення 2. Пенсійне забезпечення народних депутатів в Україні 2.1 Законодавча база пенсійного забезпечення в Україні Правове регулювання соціального захисту народних депутатів, в тому числі ...

... числі пенсійного забезпечення. 3. Закон України «Про пенсійне забезпечення військовослужбовців та осіб начальницького і рядового складу органів внутрішніх справ» від 9 квітня 1992 р. (із змінами) — визначає умови, норми і порядок пенсійного забезпечення громадян України і військовослужбовців Збройних сил України, Прикордонних військ України, Служби безпеки України, Управління державної охорони ...

... . Може самостійно здійснювати зовнішньоекономічну діяльність згідно з законодавством. 2.2 Порядок справляння внесків до пенсійного фонду на прикладі підприємства 2.2.1 Порядок здійснення нарахувань з заробітної плати внесків на загальнообов’язкове державне пенсійне страхування Обчислення страхових внесків здійснюється страхувальниками на підставі бухгалтерських та інших документів, відпові ...

0 комментариев