Навигация

Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки

1. Доходный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении ожидаемых доходов от использования объекта оценки.

2. Сравнительный подход - совокупность методов оценки стоимости объекта оценки, основанных на сравнении объекта оценки с объектами - аналогами объекта оценки, в отношении которых имеется информация о ценах. Объектом - аналогом объекта оценки для целей оценки признается объект, сходный с объектом оценки по основным экономическим, материальным, техническим и другим характеристикам, определяющим его стоимость.

3. Затратный подход - совокупность методов оценки стоимости объекта оценки, основанных на определении затрат, необходимых для воспроизводства либо замещения объекта оценки с учетом износа и устареваний. Затратами на воспроизводство объекта оценки являются затраты, необходимые для создания точной копии объекта оценки с использованием применявшихся при создании объекта оценки материалов и технологий. Затратами на замещение объекта оценки являются затраты, необходимые для создания аналогичного объекта с использованием материалов и технологий, применяющихся на дату оценки.

В зависимости от конкретной ситуации результаты каждого из трех подходов могут в большей или меньшей степени отличаться друг от друга. Выбор итоговой оценки стоимости зависит от назначения оценки, имеющейся информации и степени ее достоверности.

Рассмотрим поочередно все три подхода в оценочной деятельности применительно к оценке стоимости организации (действующего бизнеса).

2. Анализ подходов в оценке бизнеса

2.1 Доходный подход в оценке бизнеса

Данный подход основывается на предпосылке, что стоимость любого имущества зависит от величины дохода, который, как ожидается, оно принесет.

Доходный подход включает два основных приема. Согласно первому стоимость объекта рассчитывается на основе текущего ежегодного дохода от эксплуатации с помощью специальных коэффициентов, отражающих сложившуюся на рынке взаимосвязь между имущественными стоимостями и уровнем доходов. В соответствии со вторым приемом делается прогноз относительно эксплуатационного дохода на определенный период в будущем и вероятной цены продажи объекта в конце этого периода (реверсии), а затем рассчитываются и суммируются текущие стоимости всех будущих доходов с использованием специального коэффициента, отражающего риск, который сопровождает капиталовложения в данный объект.

В доходном подходе при оценке компании наиболее часто используют два основных метода:

метод дисконтированных денежных потоков (МДДП);

метод капитализации прибыли (МКД).

Метод дисконтированных денежных потоков.

Рыночная оценка бизнеса во многом зависит от того, каковы перспективы его развития на рынке товаров и услуг. При определении рыночной стоимости бизнеса учитывается только та часть его капитала, которая может приносить доходы в той или иной форме в прогнозируемом периоде. При этом важным для собственника является определение этапа развития бизнеса, с которого он начнет получать доходы, а также с каким риском для него это будет сопряжено. Названные факторы, влияющие на оценку бизнеса, позволяет учесть метод дисконтированных денежных потоков.

Определение стоимости бизнеса методом дисконтированных денежных потоков основано на предположении о том, что потенциальный инвестор не заплатит за данный бизнес сумму, большую, чем текущая стоимость будущих доходов от этого бизнеса. Собственник не продаст свой бизнес по цене ниже текущей стоимости прогнозируемых будущих доходов. В результате взаимодействия стороны придут к соглашению о рыночной цене бизнеса, равной текущей стоимости будущих доходов.

Данный метод оценки считается наиболее приемлемым с точки зрения инвестиционных мотивов. Любой инвестор, вкладывающий деньги в действующее предприятие, в конечном счете покупает не набор активов, состоящий из зданий, сооружений, машин, оборудования, нематериальных ценностей и т.д., а поток будущих доходов, позволяющий ему окупить вложенные средства и получить прибыль. С этой точки зрения, все предприятия, в каких бы отраслях экономики они ни действовали, производят всего один вид товарной продукции - деньги. Метод дисконтированных денежных потоков может быть использован для оценки любого действующего предприятия.

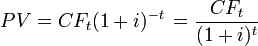

Основная формула дисконтирования денежных потоков:

(1)

(1)

Где

![]() - поток платежей

полученный

через

- поток платежей

полученный

через ![]() лет,

лет,

![]() - ставка

дисконтирования

определенная

исходя из

вышеперечисленных

факторов,

- ставка

дисконтирования

определенная

исходя из

вышеперечисленных

факторов,

![]() - дисконтированная

стоимость

будущего потока

платежей

- дисконтированная

стоимость

будущего потока

платежей ![]() .

.

Метод капитализации прибыли.

Метод капитализации прибыли является одним из вариантов доходного подхода к оценке бизнеса действующего предприятия. Как и другие варианты доходного подхода, он основан на базовой посылке, в соответствии с которой стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта собственность.

Сущность данного метода выражается формулой:

![]() (2)

(2)

Где

ЧОД – чистый операционный доход,

СК – ставка дисконтирования.

Метод капитализации прибыли в наибольшей степени подходит для ситуаций, в которых ожидается, что предприятие в течение длительного срока будет получать примерно одинаковые величины прибыли (или темпы ее роста будут постоянными).

В качестве капитализируемой величины может выступать либо чистая прибыль после уплаты налогов, либо прибыль до уплаты налогов, либо величина денежного потока.

В большинстве случаев на практике в качестве капитализируемой величины выбирается прибыль последнего отчетного года.

Ставка капитализации для предприятия обычно выводится из ставки дисконта путем вычета ожидаемых среднегодовых темпов роста прибыли или денежного потока (в зависимости от того, какая величина капитализируется). Соответственно, для одного и того же предприятия ставка капитализации обычно ниже, чем ставка дисконта.

С математической точки зрения ставка капитализации - это делитель, который применяется для преобразования величины прибыли или денежного потока за один период времени в показатель стоимости.

Итак, чтобы определить адекватную ставку капитализации, нужно сначала рассчитать соответствующую ставку дисконта, используя возможные методики.

Существуют различные методики определения ставки дисконта, наиболее распространенными из которых являются:

модель оценки капитальных активов;

метод кумулятивного построения;

модель средневзвешенной стоимости капитала.

0 комментариев