Навигация

Анализ чувствительности ЧДД

4.4 Анализ чувствительности ЧДД

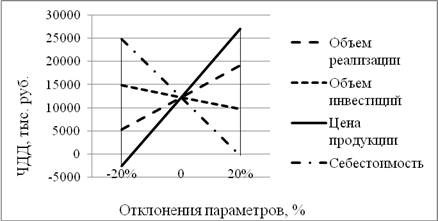

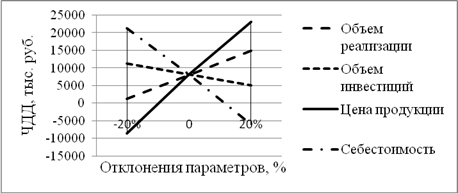

В качестве факторов, отражающих изменения ЧДД проекта рассмотрим, в диапазоне от -20% до +20%: объём инвестиций, объем реализации, цена реализации, изменение себестоимости (расчеты приведены в Приложениях 4-7):

Таблица 4.5

Влияние факторов на величину ЧДД (тыс. руб.)

| Проект А | Проект Б | |||||

| -20 | 0 | 20 | -20 | 0 | 20 | |

| Объем реализации | 5337,904 | 12261,81 | 19185,73 | 1308,237 | 8161,895 | 15015,55 |

| Объем инвестиций | 14807,22 | 12261,81 | 9716,419 | 11257,49 | 8161,895 | 5066,294 |

| Цена продукции | -3774,11 | 12261,81 | 27100,84 | -8588,15 | 8161,895 | 23199,54 |

| Себестоимость | 24891,08 | 12261,81 | -866,525 | 21276,52 | 8161,895 | -6057,85 |

После того как выявлены "опасные" факторы, для каждого из них в исходных данных задаются отклонения в большую и меньшую стороны при неизменных остальных и определяются соответствующие значения ЧДД. По этим данным строится график чувствительности (рис. 1, 2).

Как видно на рис. 1, наиболее чувствителен проект А к отклонению цены реализации. Рост цены на 20% приведет к росту ЧДД на 221%, а также снижение цены на 20% приведет к падению ЧДД на 31%. Это делает зависимым проект от влияния изменения цен на продукцию, что соответственно должно быть учтено в плане заключения договоров на поставку готовой продукции потребителям.

Вторым по значимости является фактор изменения себестоимости. Это делает зависимым проект от влияния изменения цен поставщиков. Рост себестоимости на 20% приведет к падению ЧДД на 7%, а снижение себестоимости на 20% приведет к увеличению ЧДД на 203%. Наименее чувствителен проект А к изменению объема реализации и объема инвестиций, колебания величины которых позволяют оставаться ЧДД положительной величиной.

Рис. 4.1 Анализ чувствительности ЧДД проекта А

Наиболее значительными факторами в реализации проекта Б, как видно на рис. 2, являются также себестоимость продукции и ее цена реализации. Но проект Б более чувствительный по сравнению с проектом А к колебаниям рассмотренных факторов.

Рис. 4.2 Анализ чувствительности ЧДД проекта Б

Таким образом, было проанализировано два инвестиционных проекта с расчетом показателей их эффективности:

1. Чистый дисконтированный доход – величина положительная и у проекта А и у проекта Б, за время осуществления проекта Б составляет 8161,895 тыс.руб., что меньше, чем у проекта А на 33%.

2. Индекс доходности проекта А больше 1, составляет 1,96, но это меньше, чем у проекта Б.

3. Срок окупаемости проекта Б составляет 5,76 года, это безусловно меньше срока реализации проекта, но у проекта А этот показатель лучше – 4,05 года.

4. ВНД проекта А – 40,65% значительно превышает заданный уровень доходности 10% и больше, чем у проекта Б на 15%.

Также проанализировано, как изменяется чистый дисконтированный доход, при изменении в диапазоне от -20% до 20%: объёма инвестиций, объема реализации, цены реализации, себестоимости.

Наиболее чувствительны проекты А и Б к отклонению цены реализации. Это делает зависимым проекты от влияния изменения цен на продукцию.

Вторым по значимости является фактор изменения себестоимости. Наименее чувствительны проекты к изменению объема инвестиций и объема реализации, колебания величины которых позволяют оставаться ЧДД положительной величиной.

В заключение можно сделать вывод что оба проекта экономически целесообразны, но проект Б является более чувствительным по сравнению с проектом А к колебаниям рассмотренных факторов.

Заключение

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в операции с реальными активами. При всех прочих благоприятных характеристиках проекта он никогда не будет принят к реализации, если не обеспечит:

- возмещение вложенных средств за счет доходов от реализации товаров или услуг;

- получение прибыли, обеспечивающей рентабельность инвестиций не ниже желательного для фирмы уровня;

- окупаемость инвестиций в пределах срока, приемлемого для фирмы.

Определение реальности достижения именно таких результатов инвестиционных операций и является ключевой задачей оценки финансово-экономических параметров любого проекта вложения средств в реальные активы.

Проведение такой оценки всегда является достаточно сложной задачей, что обусловлено целым рядом факторов:

- во-первых, инвестиционные расходы могут осуществляться либо разово, либо неоднократно на протяжении достаточно длительного периода времени (порой до нескольких лет);

- во-вторых, длителен и процесс получения результатов от реализации инвестиционных проектов;

- в-третьих, осуществление длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций и риску ошибки.

Именно наличие этих факторов породило необходимость проведения анализа экономической эффективности инвестиционных проектов.

Эффективность инвестиционного проекта – категория, отражающая его соответствие целям и интересам участников проекта. При оценке эффективности ИП рассматривают:

3. Эффективность проекта в целом.

4. Эффективность участия в проекте.

Решение о целесообразности и эффективности осуществления проекта принимается на основе критерия. Критерий – средство для суждения, признак, на основании которого формируются требования инвесторов и показатели оценки экономической эффективности.

Основные критерии оценки инвестиционных проектов можно подразделить на две группы:

1. Критерии, основанные на применении концепции дисконтирования:

- чистая приведенная стоимость (NPV / ЧДД);

- индекс доходности дисконтированных инвестиций (ИДД);

- внутренняя норма доходности (IRR / ВНД);

- дисконтированный период окупаемости (DPP).

2. Критерии, не предполагающие использования концепции дисконтирования, основанные на учетных оценках:

- период окупаемости инвестиций (Ток);

- бухгалтерская рентабельность инвестиций (RОI).

Также одним из важнейших показателей, влияющих на анализ проектов, является инфляция. Она выражается в уменьшении покупательной способности денег.

Различают номинальную норму прибыли, включающую инфляцию и реальную без учета инфляции. Реальная норма используется в расчетах эффективности в постоянных (неизменных) ценах, номинальная – в прогнозных ценах.

Для описания влияния инфляции на эффективность ИП были рассмотрены и описаны следующие показатели:

1. Индекс цены на конкретный товар (продукт) - Ik;

2. Общий (базисный) индекс инфляции (Iоб);

Похожие работы

... добычи и обработке рыбы, механизации и автоматизации процессов, разработке принципов рационального рыболовства и рекомендаций, по естественному и искусственному воспроизводству рыбных запасов, экономике. Районы мировых рыбных промыслов Основными районами лова рыбы во всем мире считаются зоны континентального шельфа, к которым относятся территориальные воды, территориальное море, морской пояс ...

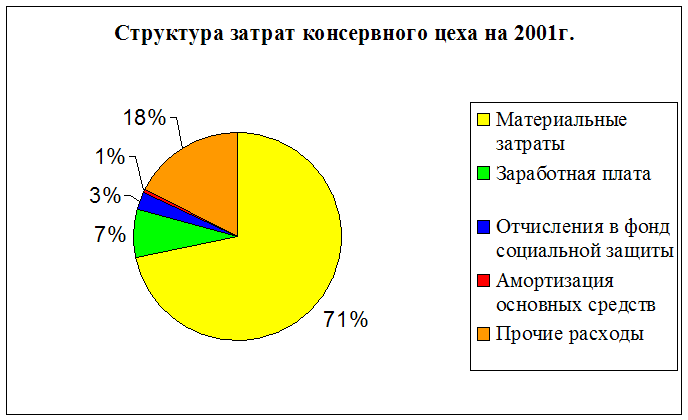

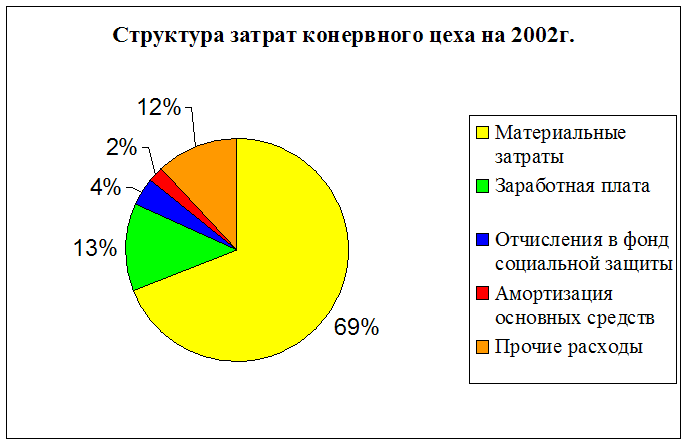

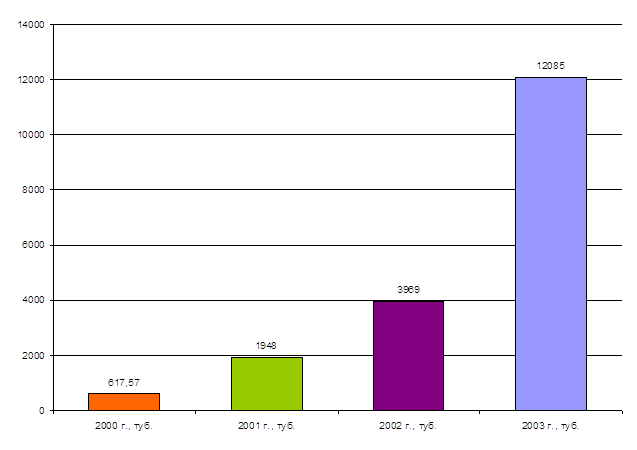

... цены на консервную продукцию снизились за год? Это связано с тем, что руководство намерено снизило их для того, чтобы реализовать продукцию. 3 Управление себестоимостью продукции на примере ОАО «Владивостокский рыбокомбинат» 3.1 Управление себестоимостью на основе утвержденного плана выпуска продукции ОАО «Владивостокский рыбокомбинат» создал и запустил консервный цех в ...

0 комментариев