Навигация

Упрощенная система налогообложения

ВВЕДЕНИЕ

На современном этапе развития нашей страны малый бизнес призван не только стать элементом структурной перестройки экономики с учетом особенностей развития регионов, но и повысить доходы местных бюджетов. Основным финансовым инструментом, регулирующим взаимоотношения малого бизнеса с государством, остается налогообложение. В условиях рынка налогообложение решает двуединую задачу – обеспечить государство финансовыми ресурсами, необходимыми для решения важнейших экономических и социальных задач и одновременно способствовать наращиванию производства товаров и услуг, росту занятости населения, в том числе на основе развития малого бизнеса.

В настоящее время роль малого бизнеса в России явно недостаточна: по таким показателям, как доля малых предприятий в ВВП или занятости, наша страна далека от аналогичных показателей развитых рыночных стран. Невелик вклад малого бизнеса и в финансовые ресурсы государства. Сложность и противоречивость процесса становления малого предпринимательства в России во многом связана с не разработанностью теоретических проблем этого сектора экономики, что, в частности, вызывает необходимость постоянного совершенствования правового регулирования малого бизнеса, в том числе в области налогообложения.

Установление специальных налоговых режимов для малого бизнеса, существенные особенности их применения, необходимость выработки новых подходов к совершенствованию налогообложения через снятие наиболее острых противоречий и согласование интересов государства и субъектов малого предпринимательства в действующем законодательстве определили актуальность темы данной курсовой работы. Ведь известно, что невысокие доходы многих малых предприятий с трудом позволяют честно платить все налоги, а упрощенная система налогообложения - это законный способ налоговой оптимизации, о котором знают далеко не все, к тому же для бухгалтера этот специальный налоговый режим означает сокращение трудоемкости бухгалтерского и налогового учета.

Для повышения активности предпринимательской деятельности граждан и малых предприятий налоговым законодательством было установлено четыре специальных режима налогообложения:

1) система налогообложения для сельскохозяйственных товаропроизводителей;

2) упрощенная система налогообложения;

3) система налогообложения в виде единого налога на вмененный доход;

4) система налогообложения при выполнении соглашений о разделе продукции.

Моя работа построена на изучении одного из специальных режимов, а именно: на исследовании упрощенной системы налогообложения. На мой взгляд, она является наиболее демократичной, так как подразумевает не только добровольный порядок перехода на данный налоговый режим, но и самостоятельный выбор налогоплательщиком объекта обложения.

Целью данной работы является выявление особенностей учета субъектов малого предпринимательства, перешедших на упрощенную систему налогообложения, определение преимуществ и недостатков этой системы, положительных либо отрицательных последствий замены общего режима на упрощенную систему налогообложения, а также исследование наиболее приемлемого для налогоплательщика порядка применения предоставленных налоговым законодательством РФ вариантов действующей упрощенной системы налогообложения.

В соответствии с поставленной целью были сформулированы следующие задачи:

1) рассмотреть сущность упрощенной системы налогообложения;

2) определить порядок и условия начала и прекращения применения упрощенной системы налогообложения;

3) на примере индивидуального предпринимателя рассмотреть порядок расчета единого налога при применении упрощенной системы налогообложения;

4) выявить преимущества и недостатки упрощенной системы налогообложения.

Предметом исследования в курсовой работе являются – особенности и порядок применения упрощенной системы налогообложения среди юридических лиц и индивидуальных предпринимателей, а в качестве объекта исследования выступила упрощенная система налогообложения.

Теоретической базой исследования послужили законодательные и нормативно-правовые акты в области упрощенной системы налогообложения, труды отечественных и зарубежных ученых в области налогообложения.

Курсовая работа состоит из введения, теоретической и практической части, заключения, списка используемой литературы и приложений. Курсовая работа содержит три рисунка, четыре таблицы, и три приложения.

ГЛАВА 1. Теоретические основы ПРИМЕНЕНИЯ упрощенной системы налогообложения

1.1. СУЩНОСТЬ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

Упрощенная система налогообложения является одним из специальных налоговых режимов, действующих в Российской Федерации. Под специальным налоговым режимом понимается особая форма исчисления и уплаты налогов и сборов в течение определенного периода времени, который применяется в случаях и в порядке, предусмотренном Налоговым кодексом Российской Федерации. Данная система налогообложения регулируется главой 26.2 Налогового кодекса Российской Федерации, вступившей в силу с 1 января 2003 г.

Основной целью введения данного специального налогового режима было снижение налогового бремени на субъекты малого предпринимательства, максимальное упрощение определения налоговой базы и суммы налога, подлежащей уплате в бюджет налогоплательщиками, перешедшими на упрощенную систему налогообложения.

Суть данного налогового режима состоит в том, что налогоплательщики вместо ряда налогов, установленных законодательством Российской Федерации о налогах и сборах, уплачивают единый налог, исчисляемый по результатам хозяйственной деятельности за налоговый период.

Налогоплательщиками единого налога являются организации и индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения. Применять упрощенную систему налогообложения могут только те организации и индивидуальные предприниматели, которые отвечают определенным критериям, установленным статьями 346.12 и 346.13 Налогового кодекса Российской Федерации [2, с. 283].

Не вправе применять упрощенную систему налогообложения:

1) организации, имеющие филиалы и (или) представительства;

2) банки;

3) страховщики;

4) негосударственные пенсионные фонды;

5) инвестиционные фонды;

6) профессиональные участники рынка ценных бумаг;

7) ломбарды;

8) организации и индивидуальные предприниматели, занимающиеся производством подакцизных товаров, а также добычей и реализацией полезных ископаемых, за исключением общераспространенных полезных ископаемых;

9) организации и индивидуальные предприниматели, занимающиеся игорным бизнесом;

10) нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований;

11) организации, являющиеся участниками соглашений о разделе продукции;

12) организации и индивидуальные предприниматели, перешедшие на систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

13) организации, в которых доля участия других организаций составляет более 25 процентов, кроме случаев, предусмотренных Налоговым кодексом Российской Федерации;

14) организации и индивидуальные предприниматели, средняя численность работников которых за налоговый (отчетный) период, определяемая в порядке, устанавливаемом федеральным органом исполнительной власти, уполномоченным в области статистики, превышает 100 человек;

15) организации, у которых остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, превышает 100 млн. рублей;

16) бюджетные учреждения;

17) иностранные организации.

Организации и индивидуальные предприниматели, перешедшие на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, также вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом определение ограничений по численности работников и стоимости основных средств и нематериальных активов определяется в соответствии с Налоговым кодексом Российской Федерации [9, с. 154].

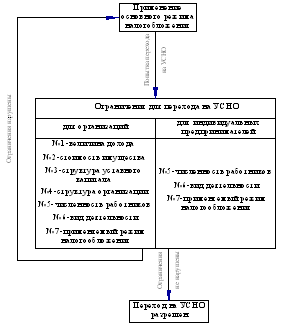

Данные об ограничениях для реализации права перехода на упрощенную систему налогообложения организациями и индивидуальными предпринимателями изображены на Рис.1.

|

Рис.1. Ограничения для перехода на упрощенную систему налогообложения

Налоги, заменяемые на единый налог, исчисляемый по результатам хозяйственной деятельности, рассмотрены в Таблице 1.

Таблица 1

Перечень налогов, не уплачиваемых при применении упрощенной системы налогообложения

| Субъекты предпринимательской деятельности | Наименование налога, не уплачиваемого при применении упрощенной системы налогообложения |

| Организации | 1. Налог на прибыль; 2. Налог на имущество организаций; 3. Налог на добавленную стоимость[1]. |

| Индивидуальные предприниматели | 1. Налог на доходы физических лиц; 2. Налог на имущество физических лиц (в отношении имущества, используемого для предпринимательской деятельности); 3. Налог на добавленную стоимость[2]. |

Иные налоги уплачиваются организациями и индивидуальными предпринимателями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах. Кроме того, для субъектов предпринимательства, применяющих упрощенную систему налогообложения, установлена обязанность уплаты страховых взносов на обязательное пенсионное страхование в соответствии с законодательством Российской Федерации. Также они не освобождаются от обязанностей налоговых агентов, установленных положениями Налогового кодекса Российской Федерации [1. с. 683].

Объектом налогообложения являются:

- доходы;

- доходы, уменьшенные на величину расходов.

Выбор объекта налогообложения осуществляется самими налогоплательщиками, за исключением налогоплательщиков, являющихся участниками договора простого товарищества или договора доверительного управления имуществом, для которых объектом налогообложения могут выступать только доходы, уменьшенные на величину расходов. В общем случае при выборе объекта налогообложения при применении упрощенной системы налогообложения нужно составить финансовый прогноз и сравнить предполагаемые доходы и расходы. Практический опыт подсказывает, что если расходы составят более 40% дохода, то выгоднее уплачивать налог с налоговой базы доходы минус расходы [4. с. 201].

С 1 января 2009 г. налогоплательщик вправе ежегодно менять объект налогообложения независимо от продолжительности применения упрощенной системы налогообложения. Он может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения. В течение налогового периода налогоплательщик не может менять объект налогообложения. До внесения таких изменений налогоплательщик не мог изменить объект налогообложения в течение трех лет с начала применения упрощенной системы налогообложения.

Налогоплательщики при определении объекта налогообложения учитывают следующие доходы:

· доходы от реализации товаров (работ, услуг), реализации имущества и имущественных прав, определяемые в соответствии со статьей 249 Налогового кодекса Российской Федерации;

· внереализационные доходы, определяемые в соответствии со статьей 250 Налогового кодекса Российской Федерации.

Расходами, уменьшающими полученные доходы, признаются затраты, перечисленные в статье 346.16 Налогового кодекса Российской Федерации.

Датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности (оплаты) налогоплательщику иным способом (кассовый метод). Расходами налогоплательщика признаются затраты после их фактической оплаты.

Налоговая база определяется в зависимости от объекта налогообложения. Если объектом налогообложения являются доходы организации или индивидуального предпринимателя, налоговой базой признается денежное выражение доходов организации или индивидуального предпринимателя. Если же объектом налогообложения являются доходы организации или индивидуального предпринимателя, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов [10. с. 386].

Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, независимо от финансового результата деятельности за налоговый период обязаны уплатить налог. Он называется минимальным налогом, который уплачивается, если по итогам налогового периода сумма единого налога, исчисленная в общеустановленном порядке, окажется меньше суммы минимального налога. Чтобы посчитать сумму минимального налога, необходимо умножить величину налогооблагаемых доходов налогоплательщика, полученных им за налоговый период, на налоговую ставку для минимального налога. Налогоплательщику придется уплатить минимальный налог, даже если по итогам налогового периода он получил убыток или сумма единого налога равна нулю.

Однако, после уплаты минимального налога у налогоплательщика появляется право воспользоваться льготой, в соответствии с которой налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее [17, с. 125].

Налоговый период – это период времени, по окончании которого определяется налоговая база и исчисляется подлежащая уплате сумма налога. Для всех налогоплательщиков налоговый период устанавливается как календарный год. Отчетными периодами являются первый квартал, полугодие и девять месяцев календарного года.

Налоговые ставки устанавливаются в зависимости от выбранного объекта налогообложения, а также налоговые ставки устанавливаются для минимального налога, которые рассматриваются в таблице 2.

Таблица 2

Налоговые ставки по единому налогу, уплачиваемого при применении упрощенной системы налогообложения

| Объект налогообложения | Ставка налога |

| Доходы | 6% |

| Доходы, уменьшенные на величину расходов | 15 %[3] |

| Минимальный налог | 1% |

Авансовые платежи уплачивают и те налогоплательщики, которые в качестве объекта налогообложения выбрали доходы и те, которые в качестве объекта налогообложения выбрали доходы, уменьшенные на величину расходов. Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, определенного для подачи налоговых деклараций за соответствующий налоговый период.

Налоговые декларации для налогоплательщиков - организаций подаются в налоговые органы по месту своего нахождения не позднее 31 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики - индивидуальные предприниматели по истечении налогового периода представляют налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом [3. с. 376]. Форма налоговой декларации по налогу в связи с применением упрощенной системы налогообложения представлена в ПРИЛОЖЕНИИ 1.

Налогоплательщики обязаны вести учет доходов и расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения. В данной книге в хронологической последовательности на основе первичных документов позиционным способом отражаются все хозяйственные операции за отчетный (налоговый) период. Книга учета доходов и расходов может вестись как на бумажных носителях, так и в электронном виде. При ведении Книги учета доходов и расходов в электронном виде налогоплательщики обязаны по окончании отчетного (налогового) периода вывести ее на бумажные носители. На каждый очередной налоговый период открывается новая Книга учета доходов и расходов. Форма книги учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, представлена в ПРИЛОЖЕНИИ 2.

Похожие работы

... налогоплательщиком в течение всего срока применения упрощенной системы налогообложения. Поэтому, несмотря на полученные результаты произведенного анализа и расчетов, ООО "Лекс" не может быть рекомендовано изменить налогооблагаемую базу и выбрать в качестве объекта налогообложения доходы. Заключение Результатом проведенного в настоящей работе исследования упрощенной системы налогообложен

... к принятой ранее системе, представляется субъектам малого предпринимательства на добровольной основе. ГЛАВА 2 ДЕЯТЕЛЬНОСТЬ МЕЖРАЙОННОЙ ИНСПЕКЦИЕЙ ФНС РОССИИ №3 ПО КУРСКОЙ ОБЛАСТИ ПО АДМИНИСТРИРОВАНИЮ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ 2.1 Характеристика деятельности Межрайонной инспекцией ФНС России №3 по Курской области Межрайонная инспекция ФНС России №3 по Курской области является ...

... квартала, в котором допущены указанное превышение или несоответствие указанным требованиям. Указанная величина предельного размера доходов налогоплательщика, ограничивающая право налогоплательщика на применение упрощенной системы налогообложения, подлежит индексации в порядке, предусмотренном пунктом 2 статьи 346.12 НК РФ. Налогоплательщик обязан сообщить в налоговый орган о переходе на иной ...

... (работ, услуг), к вычету не принимаются. Рекомендуется с 1 января 2009 года малому предприятию ООО «ПИЗА» перейти на упрощенную систему налогообложения. Для ООО «ПИЗА» она привлекательна с точки зрения возможной минимизации налогообложения. Применение упрощенной системы налогообложения предусматривает для ООО «ПИЗА» замену уплаты совокупности установленных законодательством РФ федеральных, ...

0 комментариев