Навигация

Диагностика внутренней среды «БзАТИ»

2.3 Диагностика внутренней среды «БзАТИ»

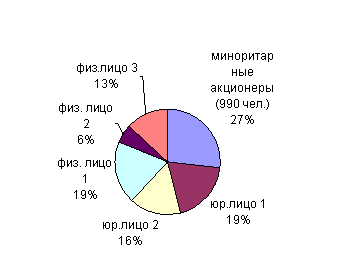

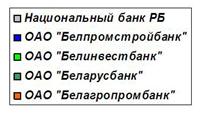

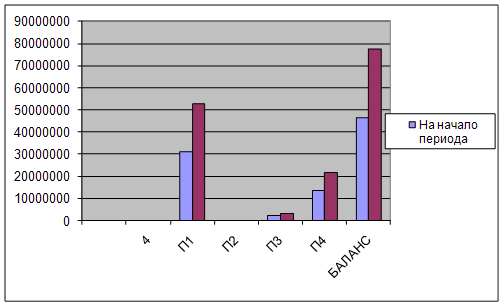

Анализ данных по структуре собственности БзАТИ (рисунок 6) позволяет утверждать, что центром принятия оперативных и стратегических решений является достаточно узкая группа акционеров высшего управленческого состава (73% акций).

Руководитель предприятия в качестве топ-менеджера и крупного собственника одновременно является де юре и де-факто лицом, принимающим решения и несущим полную ответственность за их качество и полноту реализации.

Рисунок 6 Структура собственности ОАО «БзАТИ»

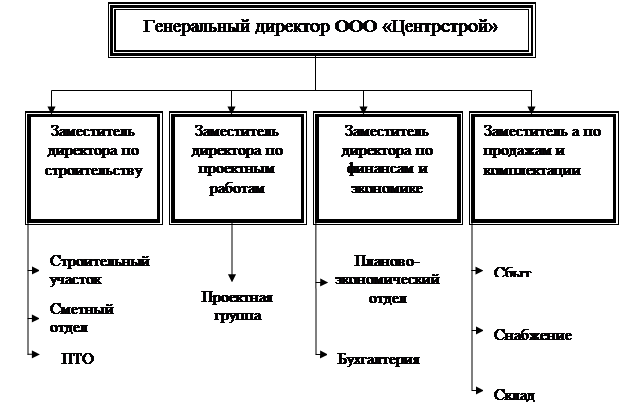

Действующая на БзАТИ система управления и организационная структура Рисунок 7 (Приложение Г) сформированы в период создания предприятия (в 60-х годах прошлого столетия) и по существу не претерпела качественных изменений до настоящего времени, оставаясь системой управления ярко выраженного иерархического типа с линейно-функциональной организацией управления бизнес-процессами. Вместе с тем кризис результатов деятельности на предприятии привел к необходимости внесения ряда организационных и кадровых изменений, направленных на повышение качества исполнения таких управленческих функций, как маркетинг и сбыт, организация производства, инженерное обеспечение. Выделен в самостоятельную структуру отдел маркетинга с приданием ему функций исследования рынка и планирования производства и продаж. Создан единый блок финансово-экономических и учетно-отчетных служб.

![]() Основной составляющей диагностики системы управления и организационной структуры является анализ эффективности исполнения функций и качества их взаимодействия в рамках процесса исследования рынка и планирования продаж (маркетинг) планирование производства и ценообразование материально-техническое снабжение (закупки) производство сбыт, а также функцией контроля издержек и управления.

Основной составляющей диагностики системы управления и организационной структуры является анализ эффективности исполнения функций и качества их взаимодействия в рамках процесса исследования рынка и планирования продаж (маркетинг) планирование производства и ценообразование материально-техническое снабжение (закупки) производство сбыт, а также функцией контроля издержек и управления.

Оценим качество их исполнения.

Функция маркетинга: (исследование рынка и планирование продаж) реализуется на предприятии службой маркетинга. Оценка качества исполнения входящих в функцию маркетинга работ смотрите таблица 8 (Приложение Д).

Как следует из таблицы, отдельные составляющие функции маркетинга на предприятии исполняются с низким уровнем качества, особенно стратегическая составляющая. Следует сказать, что в обязанности отдела маркетинга входит также планирование производства. Безусловно это усиливает координацию объемов производства с реальным рыночным спросом, наделяя службу маркетинга реальными правами и ответственностью за тактику и стратегию продуктово-рыночных действий. Вместе с тем передача производственного планирования в службу маркетинга не сопровождалась передачей обязанностей анализа обеспеченности ресурсами и их планирования. Эти обязанности сохранились за соответствующими службами предприятия (ОТЦи СП, финансовый отдел, ОМТС), что при наличии межфункциональных барьеров снижает оперативность и качество планирования в целом.

Планирование производства и ценообразование: главным недостатком, снижающим качество и оперативность производственного планирования, планирования затрат и ценообразования является отсутствие сквозной системы управленческого учета и системы управления издержками. Отсутствует система «раннего предупреждения» кризисной ситуации, что приводит к непрогнозируемым нарушениям платежеспособности предприятия. Бессистемно и непоследовательно используется стратегическое планирование, как инструмент стратегического менеджмента.

Материально-техническое снабжение: функция исполняется отделом материально-технического снабжения и складским хозяйством. Складское хозяйство в составе центрального склада (вспомогательные материалы и МБП) и участка сырья (сырье и материалы для основного производства) контролируется ОМТС, который подчинен коммерческому директору.

Бюджет закупок по календарным периодам, согласованный с производственным планом, не составляется. Контроль соответствия запасов на складах нормативу нерегулярен, что приводит в отдельные периоды к росту общего объема запасов при нехватке средств на приобретение необходимого для выпуска продукции сырья.

Наблюдаются разрывы функциональных взаимосвязей между снабжением и производством, что снижает стабильность производства.

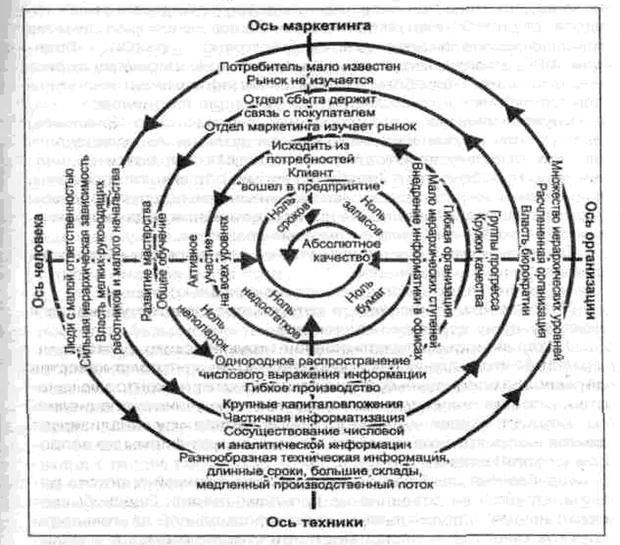

Производство: действующая система управления жестко централизует принятие решений по номенклатуре и объемам производства за службами маркетинга и сбыта, оставляя за производством только функции организации производственного процесса в рамках отработанного технологического цикла, что представляется целесообразным с учетом отраслевой и технологической специфики предприятия. Имеющийся запас производственных мощностей (~50 %) позволяет оперативно реагировать на увеличение спроса по важнейшей номенклатуре продукции. Главным недостатком управления производственной функцией является ее отторжение от системных мер по управлению качеством продукции. Анализ управления качеством по схеме рисунок 8 (Приложение Е) выявил ее неэффективность во всех элементах системы.

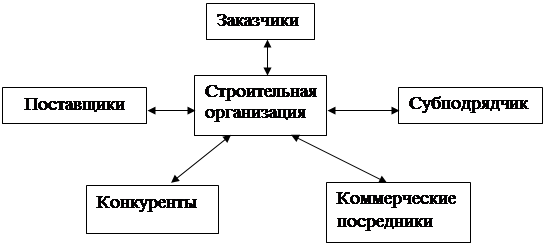

Сбыт: функция осуществляется отделами маркетинга, сбыта, торговым отделом и приданным сбыту участком комплектации. Качественное исполнение функции сбыта предусматривает организацию эффективных каналов товародвижения. В целом исполнение функции сбыта может быть признано удовлетворительным.

![]() Существующие каналы сбыта (собственные торговые дома, устойчивые связи с оптовыми покупателями, прямые поставки) позволяют не только эффективно поставлять продукцию, но, что не менее важно, получать оперативную информацию о состоянии рынка.

Существующие каналы сбыта (собственные торговые дома, устойчивые связи с оптовыми покупателями, прямые поставки) позволяют не только эффективно поставлять продукцию, но, что не менее важно, получать оперативную информацию о состоянии рынка.

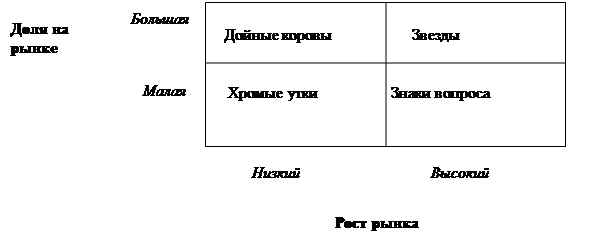

Продукция и рынки: из всего номенклатурного ряда асбестотехнических изделий, выпускаемых предприятиями отрасли, Барнаульский завод АТИ имеет широкую номенклатуру по паронитовым изделиям (от 35 до 75%) и текстильной продукции (до 100 % номенклатуры), а также накладкам и колодкам тормозным (до 15%), накладкам и секторам фрикционным формованным (до 20%), лентам тормозным тканым (37%) и вальцованным (28%).

По 17 номенклатурным группам (~ 50 % всей номенклатуры асбестотехнических изделий отрасли) предприятие не производит изделий. В тоже время по ряду изделий БзАТИ является единственным в отрасли производителем, однако номенклатура таких изделий очень узкая (колодки тормозные для тракторов, буровых установок, секторы и вкладыши фрикционные для различных тормозных устройств).

По итогам 2005 г. анализируемое предприятие произвело ~ 12 % и реализовало ~ 10,5 % продукции отрасли, серьезно отставая по этому показателю от лидеров отрасли заводов ФРИТЕКС, УралАТИ, ВАТИ.

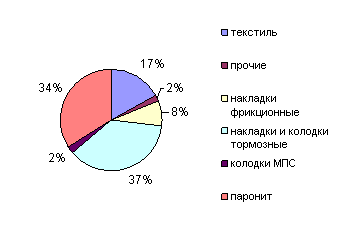

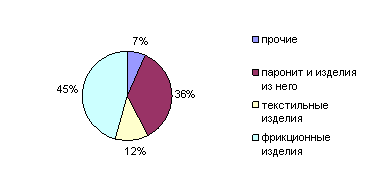

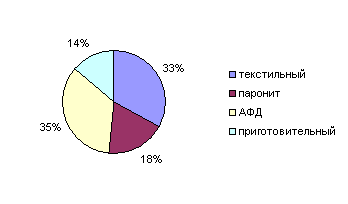

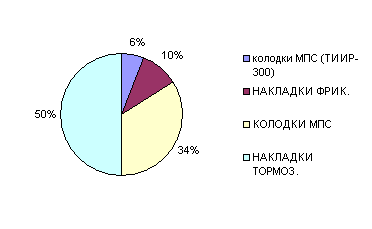

На рисунок 9 представлена структура товарного выпуска, а на рисунок 10 структура отгруженной продукции (данные 2005 г.)

Рисунок 9 Структура товарной продукции БзАТИ

Рисунок 10Структура отгруженной продукции БзАТИ

Особенностью производства на БзАТИ является значительная номенклатура изделий внутри каждой группы. Стремление к сохранению и расширению рынка за счет удовлетворения потребностей в асбестотехнических изделиях по всей номенклатурной группе входит в противоречие с необходимостью снижать затраты путем снижения операционного производственного цикла и усиления эффекта масштаба.

Анализ покупателей продукции БзАТИ показывает, что число покупателей составляет в среднем за период 2002-2006 гг. около 850 покупателей в год. Вместе с тем число потребителей продукции предприятия с долей более 2% в общем объеме продаж составляет 0,5 % от всех покупателей. Наиболее крупными из оптовых товаропроизводящих структур являются торговый дом БзАТИ, Сибирьэнергоуглеснаб, автоцентр КАМАЗ, торговый дом Ураласбест, ООО ПКФАТИ (Москва), ЗАО Синтезиндустрия, ООО Стройсити (Московская область). Наиболее крупными прямыми потребителями продукции предприятия являются производственное объединение Минский автомобильный завод (ПО МАЗ), подразделения МПС, ОАО Сургутнефтегаз, ОАО «АЛТТРАК».

Анализ данных по регионам поставки (Таблица 9) показывает, что основными регионами поставки являются регионы Западной и Восточной Сибири, а также Москвы и Московской области. Усиливается рыночная экспансия БзАТИ на рынки ряда стран СНГ, объемы поставок в которые стабильно растут.

Таблица 9 - Основные регионы поставки продукции БЗАТИ

| Регионы поставки | Объем поставок в % от общего объема продаж | |||

| 2004 г. | 2005г. | 10 мес 2006 г. | ||

| Западная и Восточная Сибирь | Алтайский край | 20,6 | 11,7 | 12,1 |

| Кемеровская область | 3,4 | 3,0 | - | |

| Новосибирская область | 8,6 | 5,1 | 3,8 | |

| Омская область | - | 3,0 | - | |

| Красноярский край | 2,7 | 3,0 | - | |

| Томская область | - | 3,0 | - | |

| Читинская область | - | 2,7 | - | |

| Иркутская область | - | 8,4 | 11,8 | |

| ИТОГО | 35,3 | 39,9 | 27,7 | |

| Урал | Свердловская область | 4,3 | ||

| Тюменская область | 3,1 | 3,3 | 3,4 | |

| ИТОГО | 3,1 | 7,6 | 3,4 | |

| Европейская часть России | Москва и Московская область | 22,0 | 20,6 | 18,8 |

| Ярославская область | 3,6 | - | - | |

| ИТОГО | 25,6 | 20,6 | 18,8 | |

| Страны СНГ | Беларусь | 6,7 | 5,2 | 3,8 |

| Казахстан | - | 4,9 | 9,4 | |

| Узбекистан | 3,4 | 30, | 4,0 | |

| ИТОГО | 10,1 | 13,1 | 17,2 | |

| Итого по 12 регионам Р.Ф. и 3 странам СНГ | 74,1 | 81,2 | 67,1 | |

Таким образом, за годы рыночных реформ БзАТИ сформировал в качестве основных стратегических зон хозяйствования (рыночных приоритетов) регионы Сибири, что обусловлено географической близостью и большей транспортной доступностью; а также Москву и Московскую область в качестве опорных для предприятия пунктов товародвижения своей продукции в Европейские регионы России. Географическая и транспортная близость БзАТИ к Среднеазиатским Республикам (Казахстан, Узбекистан) позиционирует их рынки в качестве важнейших экспортных рынков для предприятия. Наконец, сложившиеся на протяжении более чем десяти лет устойчивые кооперационные связи с Минским автомобильным заводом и существующие объемы поставок продукции позволяют характеризовать это предприятие как важнейшего рыночного партнера БзАТИ. Значение этого потребителя для БзАТИ заключается и в постоянно ужесточающихся требованиях к качеству поставляемых изделий, в т.ч. и в части перехода на не содержащие асбест материалы.

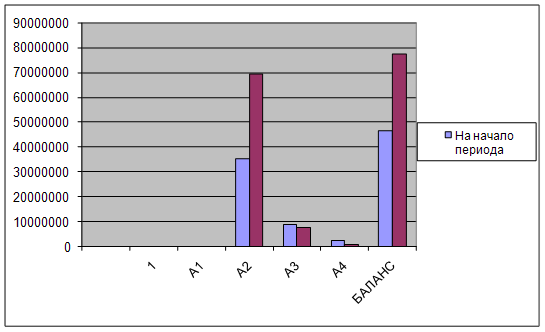

Закупки (материально-техническое снабжение): рассмотрим стабильность, качество и соответствие цены приобретения МТР среднерыночным ценам. На рисунок 11 (Приложение Ж) представлены виды сырья, закупаемого предприятием для производства АТИ и география заводов-поставщиков. Из представленных данных следует, что БзАТИ расположено значительно дальше от поставщиков основных видов сырья (асбест, графит, каучук) чем его основные конкуренты, что усугубляет положение предприятия в ценовой конкуренции в связи с повышенными затратами на транспортировку сырья. Кроме того, нестабильное финансовое состояние вынуждало завод создавать высокие сверхнормативные запасы особо дефицитного и дорогого сырья в периоды более благоприятной ценовой конъюнктуры.

Проведенный анализ закупок выявил, что наибольшую долю в объемах закупок составляют асбест (31,3%), каучук (10,2%), баритовый концентрат (16,6%), а также комплектующие изделия, такие как каркасы и втулки (9%).

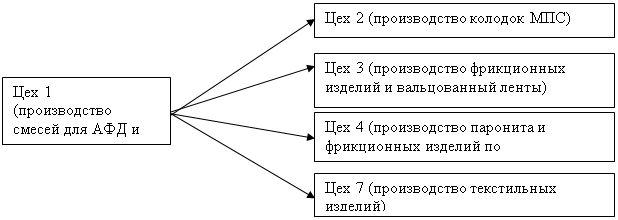

Производство: схема технологических потоков, определяющих организацию производства представлена на рисунок 12. Основными производственными цехами предприятия являются: приготовительный цех; цехи по производству паронита и специальных фрикционных изделий; текстильный цех, изготавливающий ткани, шнуры, ленты, набивки.

Цехи являются производственными единицами, задачей которых является производство изделий в планируемой службой маркетинга совместно с производственной и плановой службами номенклатуре и объемах.

Рисунок 12 Схема организации производства.

По своему статусу, объему полномочий и ответственности, цехи не являются ни центрами прибыли, ни, тем более, стратегическими бизнес-единицами.

В таблице 10 (Приложение И) приведены данные использования мощностей предприятия, анализ которых дает основания утверждать о наличии больших резервов в расширении производства основной номенклатуры изделий БзАТИ. Особо следует отметить низкую загрузку производственных мощностей приготовительного цеха по изготовлению асбосмесей на фрикционные изделия и паронит (16,4% и 37% соответственно). Низкий коэффициент использования мощностей приготовительного цеха, а также потери смесей при транспортировке в основные цеха делает правомерной рассмотрение технологии приготовления смесей в основных цехах.

На рисунке 13 приведена структура трудозатрат на выпуск продукции по цехам, из которой следует, что наибольшие трудозатраты от общих по предприятию в текстильном цехе и цех асбестофрикционных деталей (АФД).

Рисунке 13 Распределение трудозатрат на выпуск продукции по цехам

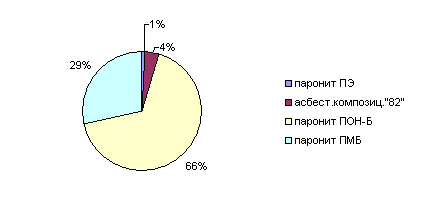

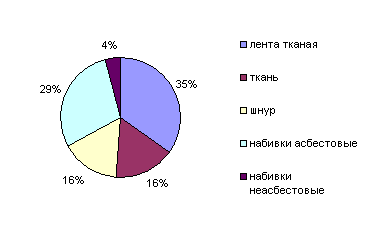

На рисунке 14-16 представлены структуры трудозатрат (в нормочасах) на выпуск основной продукции цехами предприятия.

Рисунок 14Структура трудозатрат цеха «АФД»

Рисунок 15 Структура трудозатрат цеха «Паронит»

Рисунок 16 Структура трудозатрат текстильного цеха.

Их анализ подтверждает, что основной номенклатурой предприятия являются следующие виды продукции: накладки тормозные, колодки для МПС, изделия из паронита марок ПОН-Б и ПМБ, ленты тканые и другие тканые материалы, набивки асбестовые, шнуры.

Следует отметить в качестве фактора, дестабилизирующего производственный процесс, чрезвычайно высокую многономенклатурность производства внутри продуктовых групп. Анализ показывает, что из 92 позиций набивок сальниковых асбестовых 59 (64%) изготовляемых позиций составляют в объемах производства ~25% (менее 1% каждая); из 97 позиций паронитовых изделий 73 позиции (75%) составляют всего 13% от объема изготовления внутри групп; из 46 наименований текстильных изделий 27 изделий (58,7%) составляют ~12% объема изготовления текстиля; из 60 позиций фрикционных изделий 40 (67%) составляет 11% объема изготовления изделий данной товарной группы.

Анализ технологических схем производства продукции предприятия показывает на практически полную технологическую автономность цехов основного производства (кроме приготовления технологических смесей, осуществляемое в приготовительном цехе). Наряду с территориальной и инженерно-инфраструктурной автономией это создает возможность организации трех автономных хозрасчетных технологически - замкнутых производств, специализированных на выпуск фрикционных изделий, изделий из паронита и текстильных изделий, что позволит создать мотивационные механизмы, обеспечивающие в первую очередь экономию производственных затрат.

Ранее (при анализе отрасли) отмечалось, что основным стратегическим приоритетом предприятий отрасли является переход на безасбестовые изделия, что требует новых технологических решений и замены части технологического оборудования. Эта проблема весьма актуальна для БзАТИ, т.к. часть крупных потребителей (например, Минский автомобильный завод) требует полного исключения из объемов поставок асбестосодержащих изделий. Кроме того, несмотря на удовлетворительное состояние оборудования, его технические характеристики предопределяют серьезное (двух - трехкратное) отставание от зарубежных конкурентов по уровню производительности (ф. «Дана» Италия, ф. «Рейнц» Германия).

Все это является серьезным основанием для разработки и реализации инновационной стратегии предприятия, направленной на технологические, продуктовые и организационные нововведения, имеющие цель повышение потребительских качеств изделий и снижении затрат на их производство.

Качество продукции: показателями оценки качества выпускаемой продукции в нашем случае является процент брака и объем некачественной готовой продукции, зарегистрированный службой контроля качества на предприятии-изготовителе (БзАТИ), процент и объем возврата готовой продукции от потребителя в результате входного контроля, а также количество рекламационных актов, фиксирующих некачественную продукцию в процессе эксплуатации конечного изделия (автомобиля, трактора, бурового станка, железнодорожного вагона и т.п.) и размер предъявляемых штрафных санкций. Следует констатировать, что в сложившейся системе взаимоотношений «производитель АТИ - потребитель АТИ- потребитель конечного изделия» фиксируемые показатели качества изготовления продукции не отражают состояние системы управления качеством и степень ее надежности в устойчивом обеспечении производством требований потребителя.

Состояние качества выпускаемой продукции на заводе оцениваются по показателям, приведенным в таблице 11. Основные причины брака, указанные специалистами технических служб и ОТК предприятия показаны в таблице 12 .

Таблица 11 - Показатели качества продукции БзАТИ

| Показатель | Планируемое значение, % | Фактическое значение, % | % отклонения от планового значения |

| Процент брака по формованным изделиям | 1,18 | 1,3 | 110,2 |

| Процент брака по изделиям из паронита | 2,7 | 2,4 | 88,9 |

| Процент снижения рекламаций от потребителей | 10 | 6,4 | 36 |

Таблица 12 - Причины брака в цехах основного производства

| Цех | Причины брака |

| Приготовительный цех | Состояние оборудования Несоблюдение технологической дисциплины Замены сырья |

| Цех АФД | Качество смеси Состояние оснастки Оборудование |

| Цех паронита | Качество смеси Состояние оборудования Квалификация рабочих |

| Текстильный цех | Качество смеси Состояние оборудования Квалификация рабочих |

Показатели, отражающие качество продукции на предприятиях отрасли, отсутствуют. Анализ показателей качества и системы управления качеством на базе БзАТИ позволяют сделать следующие выводы.

Качество продукции на данном предприятии определяется:

- качеством сырья и материалов, которые обеспечиваются эффективностью входного контроля;

- соблюдением технологического процесса изготовления продукции;

- квалификацией персонала, особенно рабочих, занятых на основных технологических операциях;

- состоянием технологического и контрольного оборудования и приборов;

- состоянием бизнес-процессов, входящих в комплексную систему управления качеством (систему менеджмента качества – СМК);

- эффективностью мотивационных механизмов, стимулирующих качество труда.

Внедренная в начале 90-х годов комплексная система управления качеством продукции (КСУКП) не исполняется системно и в полном объеме, не отвечает современным методологическим подходам по обеспечению конкурентоспособности предприятия в конкурентной рыночной среде.

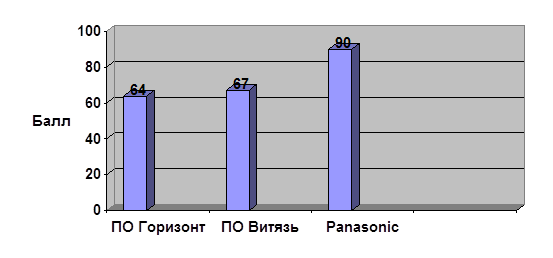

Неэффективность действующей системы управления качеством по перечисленным параметрам, а также положение предприятия на рынке асбестотехнических изделий требует разработки современной системы менеджмента качества, основанной на стандартах ИСО 9000, ее внедрения и международной сертификации, позволяющей расширить сбыт продукции БзАТИ на внутреннем и внешнем рынках.

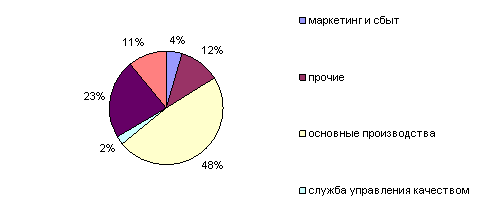

Персонал: задачей анализа и оценки персонала является выявление границ стратегических возможностей предприятия по трудовым ресурсам. Исходные данные для анализа представлены рисунками 17, 18, 19, которые позволяют сделать следующие выводы.

Сопоставление производительности труда по показателю среднемесячной выработки на 1 работающего на БзАТИ со среднеотраслевым Таблица 13 (Приложение К) показывает на отставание анализируемого предприятия по одному из важнейших показателей, характеризующих эффективность производства. Особенно большое отставание от лидера отрасли – ярославского завода «ФРИТЕКС»: выработка на 1 занятого основной деятельностью на БзАТИ составляет 78% от аналогичного показателя на этом предприятии.

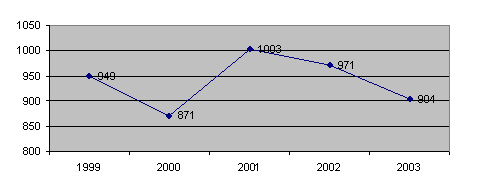

Динамика среднесписочной численности предприятия показывает ее колебания в диапазоне от ~900 до ~1200 чел., четко выраженных закономерностей в динамике нет, кроме безусловной ее «привязке» к динамике производства. Среднемесячная оплата труда персонала составляет 65% от среднеотраслевого показателя и является самой низкой в отрасли.

Рисунок 17 Динамика среднесписочной численности персонала (2004-2006 гг.)

Рисунок 18 Структура персонала БзАТИ (1 кв. 2006 г.).

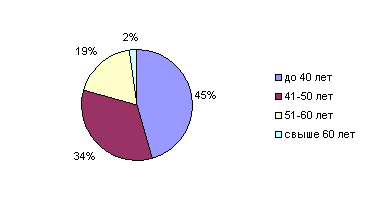

Возрастная структура (рисунок 19) довольно благоприятная: ~80% персонала находится в активной фазе жизненного цикла (до 50 лет). Вместе с тем обращает внимание неблагоприятная структура ведущих специалистов технических служб отделов и цехов предприятия, а также высокий коэффициент текучести, существенно превышающий среднеотраслевой уровень.

Рисунок 19 Возрастная структура персонала.

Приведенные показатели и их оценка указывают на недостаточную эффективность использования персонала и несовершенные мотивационные механизмы. Это требует разработки и реализации оперативных и стратегических мер по совершенствованию механизмов управления персоналом, направленных на повышение производительности и качества труда, уровня компетенции персонала в ключевых сферах деятельности, обеспечивающих конкурентоспособность предприятия.

Таблица 14 - Показатели инновационной активности предприятия

| период | Объем затрат (включая опытное производство) на НИОКР | Источники покрытия затрат (прибыль, себестоимость, внешние инвестиции) | Численность специалистов, занятых продуктовыми и технологическими инновациями (включая опытное производство) | Удельный вес (в %) новых изделий в общем объеме производства | Ввод основных фондов и освоение новых технологий (в %) | ||

| всего | В т.ч. ФОТ | Фонды | Новые технологии | ||||

| 2001 | 632 | 94,8 | себестоимость | 15 | 0,7% | - | 0,7% |

| 2002 | 856 | 180 | себестоимость | 15 | 0,6% | - | 0,6% |

| 2003 | 5089 | 1170 | Себестоимость кредит | 18 | 2.8% | - | 2,8% |

| 2004 | 13266 | 3316 | Себестоимость кредит | 28 | 5,0% | - | 5,0% |

| 2005 | 21427 | 5785 | Себестоимость кредит | 34 | 6,3% | - | 6,3% |

| 2006 | 23784 | 6479 | Себестоимость кредит | 38 | 6,7% | 6,7% | |

![]() Инновационный потенциал, в качестве важнейшего фактора, определяющего ресурсную составляющую уровня конкурентоспособности предприятия характеризуется данными таблица 14 и таблица 15 (Приложение Л)

Инновационный потенциал, в качестве важнейшего фактора, определяющего ресурсную составляющую уровня конкурентоспособности предприятия характеризуется данными таблица 14 и таблица 15 (Приложение Л)

Анализ результатов инновационной деятельности позволяет утверждать о возобновлении инновационных процессов на предприятии. Объем затрат на НИОКР вырос в 4,6 раза, численность занятых в сфере НИОКР и фонд оплаты труда (с учетом инфляции) более чем в 2 раза в сравнении с 2003 г. Активизировалась разработка новых изделий и технологий на безасбестовой основе. На инновационные цели направляются не только собственные, но и заемные финансовые средства.

Из содержания Таблицы 15 (Приложение Л) следует, что на предприятии, начиная с 2005 г. не вводились основные фонды, т.е. обновление ОПФ не осуществляется, что, кроме недостатка средств, сохраняющегося соответствия технологических возможностей оборудования новым технологиям, объясняется и низкой загрузкой имеющихся производственных мощностей.

Похожие работы

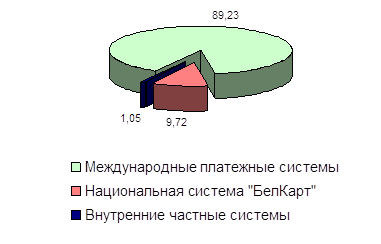

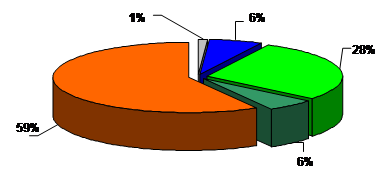

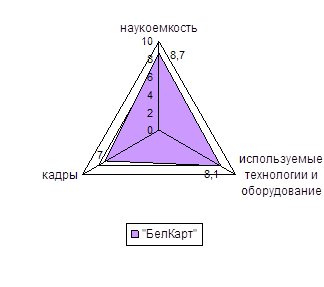

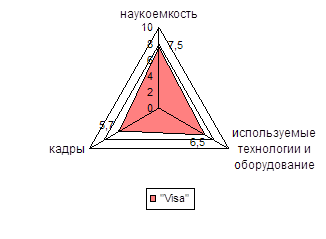

... систем, что говорит о ее высокой конкурентоспособности, является экономически привлекательной как для производителя, так и для потребителя. Анализ конкурентоспособности ЗАО «Платежная система «БелКарт» Анализ конкурентоспособности предприятия будем производить по данным о положении, занимаемом на рынке. В Республике Беларусь эмитируются карточки таких международных систем, как VISA, ...

... это совокупность операций включающая выбор номенклатуры показателей качества оцениваемой продукции, определение значений этих показателей при оценке качества продукции. 2. Анализ конкурентоспособности предприятия ОАО «Хитон». 2.1. Характеристика ОАО «Хитон». ОАО «Хитон» - крупнейший производитель бытовой химии и лакокрасочной продукции! Мы производим освежители воздуха, инсектициды, репелленты, ...

... крупных объектов организации. Экономия ресурсов на всех этапах строительства, начиная от проектно-изыскательских работ и заканчивая сервисным обслуживанием позволяет как снизить затраты строительного предприятия, повысив конкурентоспособность за счет относительно невысоких цен, так и снизить затраты потребителей жилья в период его эксплуатации, тем самым повысив конкурентоспособность строительной ...

... . Предполагается снижение уровня дефектов, выявленных на этапах сборки, приемки и инспекционного контроля на 25%, уменьшение количества рекламаций на 30%. Для определения экономической эффективности предложенных мероприятий по повышению конкурентоспособности и качества продукции необходимо рассчитать затраты, которые понесет предприятие и результаты, которые будут получены при их реализации. ...

0 комментариев