Навигация

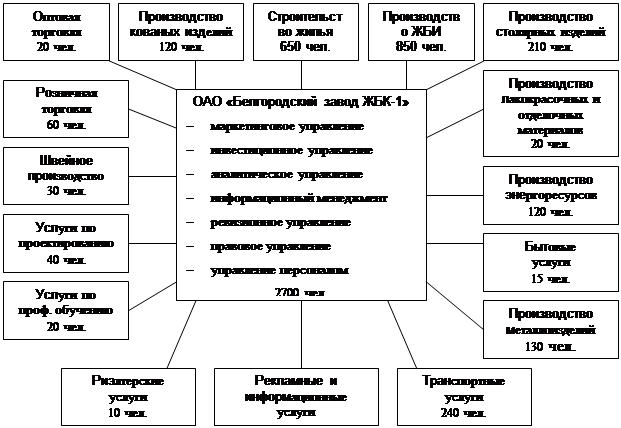

Цех ЖБИ (производство железобетонных изделий, таких как блоки для сборных фундаментов, стеновые панели, плиты перекрытия);

2. Цех ЖБИ (производство железобетонных изделий, таких как блоки для сборных фундаментов, стеновые панели, плиты перекрытия);

3. ДОЦ - деревообрабатывающий цех (занимается изготовлением мебели. Отходы этого цеха, в виде опилок, используются в производстве керамзита. С использованием опилок экономится 50% топлива);

4. Керамзитовый цех (получение искусственных пористых заполнителей - керамзита. Плотность керамзитовой массы составляет 2,3 - 2,7 г/смЗ. Для производства керамзита применяют легкоплавкие глинистые породы и древесные опилки, улучшающие их вспучивание при обжиге. Обжиг происходит в печи при t=1100-1200ºС, производительность которой 9 - 10 до 12 кубов/час, за смену - 130-150 мЗ);

5. Цех мелкоштучных изделий (производство плитки с использованием закупленной год назад немецкой автоматической линии "Henke". Производственный процесс полностью автоматизирован. За автоматическим режимом работы линии наблюдают 2 оператора. Производительность линии: плитка - 1,5 мЗ/сутки, возможно увеличение до 1,8 мЗ/сутки; бордюрный камень - усл.8 км, 8 тыс. шт. Продукция реализуется во многие города России, в основном в Москву, Краснодар, Курск, Мурманск);

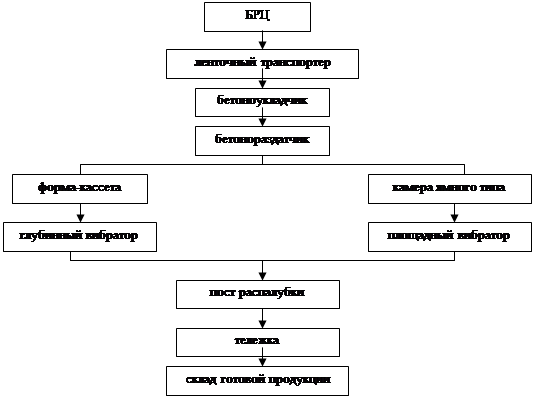

6. БРЦ (предприятие самостоятельно изготовляет бетоны:

лёгкий - марки 50,75, 100 и плотностью Рср=1200 - 1800 кг/смЗ;

тяжёлые - М-150, М-200, М-250, М-300, М-400, плотностью Рср=2100 - 2000кг/мЗ;

строительные растворы - марки 25, 50, 75, 100,150). Вспомогательное производство:

1. РМЦ (ремонтно-механический цех);

2. Транспортный (транспортирование в вагоны);

3. Автотранспортный цех

4. ПСХ (паровое хозяйство включает котельный и компрессорный цеха):

Основным сырьём для производства продукции является: щебень, поставляемый Украиной и Лебединским ГОКом; цемент - ЗАО "Белгородский цемент"; песок - местных карьеров (Нижне-Ольшанский); глина добывается в Терновском карьере, лес; металл - из Запорожья, Челябинска; опилки - отходы ДОЦ. На территории завода находится 3 скважины, откуда поступает вода, используемая в производстве.

На данный момент завод имеет строительный участок и занимается строительством жилья как рабочим, так и на продажу. Объекты строительства располагаются в пос. Разумное, пос. Дубовое, по ул. Шаландина. На продажу квартиры поступают согласно договора.

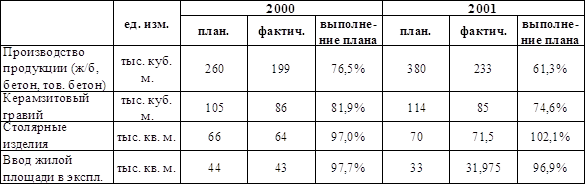

На первоначальном этапе развития предприятия это была продукция для объектов сельского хозяйства: животноводческих комплексов, ферм, фабрик, мастерских. По мере развития предприятие стало участвовать в строительстве школ, спортивных залов, больниц, жилых домов.

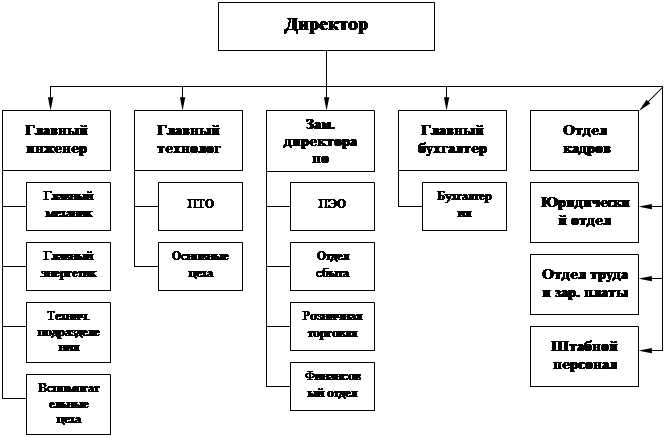

2. Экспресс-диагностика финансового состояния предприятия на соответствие тактическим целям бизнеса 2.1 Общий анализ деятельности предприятия

Таблица 2.1.1

Анализ системы взаимосвязанных показанных показателей

| Показатель | 2003 г. | 2004 г. | Изменение |

| 1. Объем производства продукции в натуральном выражении 1.1 Сборный железобетон, м3 | 91187 | 104841 | 13654 |

| 1.2 Блоки, м3 | 13835 | 17826 | 3991 |

| 1.3 Товарный бетон, м3 | 61198 | 73453 | 12255 |

| 1.4 Арматура товарная, т. | 977 | 823 | -154 |

| 2. Объем продаж, тыс. руб. | 384557 | 878034 | 493477 |

| 3. Численность 3.1 Работающих, чел. | 886 | 889 | 3 |

| 3.2 Рабочих, чел. | 824 | 827 | 3 |

| 4. Среднегодовая стоимость ОПФ, тыс. руб. | 31517 | 76466 | 44949 |

| 5. Себестоимость ТП, тыс. руб. | 239742 | 554838 | 315096 |

| 6. Себестоимость реализованной продукции, тыс. руб. | 257882 | 646827 | 388945 |

| 7. Производительность труда, тыс. руб. /чел. 7.1. Работающего | 740,8 | 853,1 | 112,3 |

| 7.2. Рабочего | 796,5 | 917,1 | 120,6 |

| 8. Фондоотдача, руб. /руб. | 20,83 | 9,92 | -10,91 |

| 9. Прибыль от продаж, тыс. руб. | 125675 | 231207 | 105532 |

| 10. Прибыль до налогообложения, тыс. руб. | 122856 | 188546 | 65690 |

| 11. Чистая прибыль, тыс. руб. | 92180 | 129887 | 37707 |

| 12. Рентабельность,% 12.1 Продукции (ФБС-24-4-3Т) | 15 | 14,9 | 0,1 |

| 12.2 Продаж | 23,97 | 14,79 | -9,18 |

| 12.3 Капитала | 21,53 | 21,61 | 0,08 |

| 13. Товарная продукция в сопоставимых ценах, тыс. руб. | 656345 | 758411 | 102066 |

Примечание: рентабельность продукции рассчитана исходя из плановой калькуляции себестоимости фундаментного блока ФБС-24-4-3Т.

В целом по основным показателям за 2003-2004 гг. на ОАО "Завод ЖБК-1" наблюдался рост. Так произошло увеличение объемов производства основной продукции (только изготовление арматуры уменьшилось на 154 т). Рост товарной продукции в сопоставимых ценах свидетельствует о повышении деловой активности предприятия. Это также обусловило увеличение значения выручки и, как следствие, производительности труда. Рост среднегодовой стоимости основных фондов, несмотря на рост выручки, способствовали снижению фондоотдачи на 10,91 руб. выручки на 1 руб. ОПФ. Однако рентабельность продаж в 2004 году существенно снизилась из-за непропорционального роста выручки по отношению к росту чистой прибыли.

2.2 Анализ финансовых показателей на предприятииТаблица 2.2.1

Анализ структуры финансовой отчетности

| Наименование статей | Порядок расчета (коды строк ф. № 1) | Абсолютные значения, т. р. | Удельный вес,% | Изменения | ||||

| на н. г. | на к. г. | на н. г. | на к. г. | абсолютных значений, т. р. | удельного веса,% | в% к началу года | ||

| Денежные средства | 260 | 6979 | 40903 | 1,44 | 5,71 | 33924 | 4,27 | 486,09 |

| Краткосрочные финансовые вложения | 250 | 15157 | 40593 | 3,1 | 5,67 | 25436 | 2,57 | 167,82 |

| Краткосрочная дебиторская задолженность | 240 | 225230 | 345835 | 46,34 | 48,28 | 120605 | 1,94 | 53,55 |

| Долгосрочная дебиторская задолженность | 230 | - | 1801 | 0 | 0,25 | 1801 | 0,25 | - |

| НДС по приобретенным ценностям | 220 | 5370 | 9293 | 1,1 | 1,3 | 3923 | 0,2 | 73,05 |

| Запасы | 210 | 59794 | 79848 | 12,3 | 11,15 | 20054 | -1,15 | 33,54 |

| Итого оборотные активы | 290 | 312530 | 518273 | 64,31 | 72,35 | 205743 | 8,04 | 65,83 |

| Основные средства | 120 | 134832 | 149977 | 27,74 | 20,94 | 15145 | -6,8 | 11,23 |

| Незавершенное строительство | 130 | 17286 | 8416 | 3,56 | 1,17 | -8870 | -2,39 | -51,31 |

| Долгосрочные финансовые вложения | 140 | 21338 | 14874 | 4,39 | 2,08 | -6464 | -2,31 | -30,29 |

| Доходные вложения в материальные ценности | 135 | - | 24741 | 0 | 3,45 | 24741 | 3,45 | - |

| Прочие внеоборотные активы | 150 | 3 | 45 | 0 | 0,01 | 42 | 0,01 | 1400 |

| Итого внеоборотные активы | 190 | 173459 | 198053 | 35,69 | 27,65 | 24594 | -8,04 | 14,18 |

| Итого активы | 300 | 485989 | 716326 | 100 | 100 | 230337 | - | 47,4 |

| Краткосрочные займы и кредиты | 610 | - | 42000 | 0 | 5,86 | 42000 | 5,86 | - |

| Кредиторская задолженность | 620 | 73156 | 132122 | 15,05 | 18,44 | 58966 | 3,39 | 80,6 |

| Доходы будущих периодов | 640 | 249 | - | 0,05 | 0 | -249 | -0,05 | -100 |

| Итого краткосрочные обязательства | 690 | 73405 | 174122 | 15,1 | 24,31 | 100717 | 9,21 | 137,21 |

| Уставный капитал | 410 | 4651 | 4651 | 0,96 | 0,65 | 0 | -0,31 | 0 |

| Добавочный капитал | 420 | 156030 | 156030 | 32,11 | 21,78 | 0 | -10,33 | 0 |

| Резервный капитал | 430 | 233 | 233 | 0,05 | 0,03 | 0 | -0,02 | 0 |

| Собственные акции, выкупленные у акционеров | 7 | - | 0 | 0 | -7 | 0 | -100 | |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 247619 | 376353 | 50,95 | 52,54 | 128734 | 1,59 | 52 |

| Итого капитал и резервы | 490 | 409180 | 539259 | 84,2 | 75,28 | 130079 | -8,92 | 31,79 |

| Долгосрочные займы и кредиты | 510 | 2352 | 1275 | 0,48 | 0,18 | -1077 | -0,3 | -45,79 |

| Прочие долгосрочные обязательства | 520 | 1052 | 1670 | 0,22 | 0,23 | 618 | 0,01 | 58,75 |

| Итого долгосрочные обязательства | 590 | 3404 | 2945 | 0,7 | 0,41 | -459 | -0,29 | -13,48 |

| Итого капитал, | 700 | 485989 | 716326 | 100 | 100 | 230337 | - | 47,4 |

| в том числе: собственный капитал | 490+640++650 | 409429 | 539259 | 84,25 | 75,28 | 129830 | -8,97 | 31,71 |

| заемный капитал | 590+690-640-650 | 76560 | 177067 | 15,75 | 24,72 | 100507 | 8,97 | 131,28 |

Данные таблицы показывают, что в ходе хозяйственной деятельности предприятия за 2004 год произошли как положительные, так и отрицательные изменения статей баланса к концу года. Так был отмечен рост основных средств, доходных вложений и отложенных налоговых активов на конец года. В целом внеоборотные активы увеличились на 24594 тыс. руб. (14,18%) по сравнению с началом года. Это говорит о том, что предприятие постоянно стремится усиливать свои производственные мощности. В еще большей степени к концу года возросли оборотные активы, а именно на 205743 тыс. руб. (65,83%). Наибольший вклад в рост оборотных активов внесли следующие элементы: увеличение краткосрочной дебиторской задолженности на 120605 тыс. руб. (53,55%); увеличение денежных средств на 33924 тыс. руб. (486,09%); увеличение краткосрочных финансовых вложений на 25436 тыс. руб. (167,82%); а также рост запасов на 20054 тыс. руб. (33,54%). Вышеуказанные изменения свидетельствуют о повышении деловой активности предприятия в 2004 году.

Капитал и резервы предприятия выросли на 130079 тыс. руб. (31,79%) в основном за счет появления к концу года нераспределенной прибыли. Позитивным моментом является снижение долгосрочных (на 13,48%) обязательств, однако краткосрочные обязательства в связи с усилением деловой активности значительно выросли (на 137,21%). Таким образом совокупный заемный капитал вырос на 131,28%.

Следует отметить, что структура баланса на 2004 г. не претерпела серьезных изменений, разве что доля краткосрочных обязательств увеличилась на 9,21%, и, как следствие, оборотные активы выросли на 8,04% в общей структуре. То же можно отметить в части собственного и заемного капитала, который соответственно уменьшился и увеличился на 8,97%.

Основной вывод, который можно сделать, исходя из полученных данных, заключается в том, что предприятие ОАО "Завод ЖБК - 1" в 2004 г. осуществляло активную производственную деятельность и повышало свой товарооборот.

Таблица 2.2.2

Анализ отчета о прибылях и убытках

| Наименование показателя | Код | за отчетный период | за предыд. период | Структура выручки,% | ||

| 2004 | 2003 | изм. | ||||

| 1. Доходы и расходы по обычным видам деятельности. (тыс. руб.) 1.1 Выручка от реализации продукции | 010 | 878034 | 384557 | 100 | 100 | |

| 1.2 Себестоимость реализ. продукции. | 020 | (608615) | (239742) | 69,32 | 62,34 | 6,98 |

| 1.3 Общая прибыль | 029 | 269419 | 144815 | 30,68 | 37,66 | -6,98 |

| 1.4 Коммерческие расходы | 030 | (7525) | (3363) | 0,86 | 0,87 | -0,01 |

| 1.5 Управленческие расходы | 040 | (30687) | (15777) | 3,49 | 4,11 | -0,62 |

| 1.6 Прибыль от продаж | 050 | 231207 | 125675 | 26,33 | 32,68 | -6,35 |

| Изменение, тыс. руб. | ||||||

| 2. Прочие доходы и расходы (тыс. руб) 2.1 Проценты к получению | 060 | 2671 | 16 | 2655 | ||

| 2.2 Проценты к уплате | 070 | (1959) | (154) | -1805 | ||

| 2.3 Доходы от участия в других организациях | 080 | 142 | 142 | |||

| 2.4 Прочие операционные доходы | 090 | 84114 | 14856 | 69258 | ||

| 2.5 Прочие операционные расходы | 100 | (86210) | (12598) | -73612 | ||

| 2.6 Внереализационные доходы | 120 | 1765 | 1133 | 632 | ||

| 2.7 Внереализационные расходы | 130 | (43184) | (6072) | -37112 | ||

| 3. Прибыль (убыток) до налогообложения | 140 | 188546 | 122856 | 65690 | ||

| 4. Отложенные налоговые активы | 141 | 42 | 3 | 39 | ||

| 5. Отложенные налоговые обязательства | 142 | 617 | -1052 | 1669 | ||

| 6. Текущий налог на прибыль | 150 | (58014) | (29624) | -28390 | ||

| 7. Штрафные санкции | -70 | -3 | -67 | |||

| 8. Чистая прибыль отчетного периода | 190 | 129887 | 92180 | 37707 | ||

Данные таблицы показывают, что выручка в 2004 году значительно возросла, и, соответственно, почти в два раза выросла прибыль от продаж. Тем не менее конечный результат (чистая прибыль) возрос аж на 41%, что связано прежде всего с большими операционными и внереализационными расходами.

В целом же по результатам хозяйственной деятельности произошел прирост значений всех видов прибыли до 45%.

Структура выручки изменилась не в лучшую сторону. Так, доля себестоимости увеличилась на 6,98%, хотя наблюдалось снижение долей коммерческих и управленческих расходов, тем не менее удельный вес прибыли о продаж в структуре выручки упал на 6,35%. Это прежде всего связано с тем, что рост объемов производства больше повлиял на увеличение затрат, нежели прибыли. Об этом также свидетельствует уже упомянутое выше снижение рентабельности продаж на 9,18%.

Таковы основные выводы по результатам анализа отчета о прибылях и убытках.

2.3 Анализ движения денежных средств

Анализ движения денежных средств осуществляется на основе формы 4 и с применением данной модели:

d0+ [Δ+d] - [Δ-d] =d1

1) Движение денежных средств по текущей деятельности.

Отчетный период:

[Δ+d] тек = 854385 + 2158 = 856543 тыс. руб.

[Δ-d] тек = 571323 + 106094 + 122908 + 2745 + 1283 + 354 =

=804707 тыс. руб.

Предыдущий период:

[Δ+d] тек = 291326 + 453 = 291779 тыс. руб.

[Δ-d] тек = 202969 + 41777 + 325 + 61665 + 1039 + 1475 + 984 = 310234 тыс. руб.

2) Движение денежных средств по инвестиционной деятельности.

Отчетный период:

[Δ+d] инв = 69613 + 2671 + 142 + 42900 + 5633 = 120959 тыс. руб.

[Δ-d] инв = 68453 + 68643 + 3400 = 140496 тыс. руб.

Предыдущий период:

[Δ+d] инв = 38517 + 6 + 1678 + 9029 = 49230 тыс. руб.

[Δ-d] инв = 3905 + 562 = 9867 тыс. руб.

3) Движение денежные средств по финансовой деятельности.

Отчетный период:

[Δ+d] фин = 71338 тыс. руб.

[Δ-d] фин = 31105 + 1959 + 36700 = 69764 тыс. руб.

Предыдущий период:

[Δ+d] фин = 0 тыс. руб.

[Δ-d] фин = 2190 + 11705 + 34 = 13929 тыс. руб.

Таким образом:

[Δ+d] отч = 856543 + 120959 + 71338 = 1048840 тыс. руб.

[Δ-d] отч = 804707 + 140496 + 69764 = 1014967 тыс. руб.

Чистое увеличение денежных средств в отчетном периоде = 1048840 - 1014967 = 33873 тыс. руб.

[Δ+d] пред = 291779 + 49230 = 341009 тыс. руб.

[Δ-d] пред = 310234 + 9867 + 13929 = 334030 тыс. руб.

Чистое увеличение денежных средств в предыдущем периоде = 341009 - 334030 = 6979 тыс. руб.

Приток денежных средств в 2004 году превысил свое значение в 2003 году на 26894 тыс. руб. В отчетном периоде единственным видом деятельности, где приток денежных средств не покрыл отток является инвестиционная деятельность. Дефицит составил 19537 тыс. руб. Предыдущий же 2003-й год характеризовался дефицитом в текущей и финансовой деятельности, который составил соответственно 18455 тыс. руб. и 13929 тыс. руб.

В результате по притоку денежных средств 2004 год для ОАО "Завод ЖБК-1" выдался более удачным по сравнению с предыдущим годом.

2.4 Анализ ликвидности и финансовой устойчивостиСК = стр.490 + стр.640 + стр.650

ЗК = стр.590 + стр.690 - стр.640 - стр.650

А1 = 250+260П1 = 620

А2 = 240+270П2 = 610+630+660

А3 = 210+230П3 = 590

А4 = 190+220П4 = 490+640+650

Коэффициент автономии:

![]()

![]()

![]()

Коэффициент финансовой устойчивости:

![]()

![]()

![]()

Коэффициент финансовой зависимости:

![]()

![]()

![]()

Коэффициент финансового равновесия:

![]()

![]()

![]()

Плечо финансового рычага:

![]()

![]()

![]()

Коэффициент маневренности:

![]()

![]()

![]()

Коэффициент абсолютной ликвидности:

![]()

![]()

![]()

Коэффициент промежуточной ликвидности:

![]()

![]()

![]()

Коэффициент текущей ликвидности:

![]()

![]()

![]()

Коэффициент обеспеченности собственными оборотными средствами:

![]()

![]()

![]()

Результаты расчетов финансовых показателей говорят о том, что ликвидность активов и финансовая устойчивость предприятия в начале года были несколько выше, чем в конце отчетного периода. Это имело место из-за того, что в 2004 году ОАО "Завод ЖБК-1" привлекало дополнительные заемные средства на интенсификацию производственного процесса. Следует также отметить, что все рассчитанные показатели находятся в пределах установленных норм, что исключает негативные последствия, связанные с утратой платежеспособности.

2.5 Анализ эффективности деятельности предприятия

Таблица 2.4.1

Анализ показателей оборачиваемости капитала предприятия.

| № п/п | Наименование показателя | Порядок расчета | Значения | Изменение | |

| пр. год | отч. год | ||||

| 1. | Оборот за год, т. р. | с.10 | 384557 | 878034 | 493477 |

| 2. | Среднегодовая величина совокупного капитала, т. р. | (Итог бух. бал. на н. г. +к. г) /2 | 428149 | 601158 | 173009 |

| 3. | Коэффициент оборачиваемости совокупного капитала | с.1/с.2 | 0,9 | 1,46 | 0,56 |

| 4. | Продолжительность одного оборота совокупного капитала, дн. | 360/с.3 | 400 | 247 | -153 |

| 5. | Среднегодовая величина собственного капитала, т. р. | (СКн. г. +СКк. г) /2 | 358214 | 474344 | 116130 |

| 6. | Коэффициент оборачиваемости собственного капитала | с.1/с.5 | 1,07 | 1,85 | 0,78 |

| 7. | Продолжительность одного оборота собственного капитала, дн. | 360/с.6 | 336 | 195 | -141 |

| 8. | Среднегодовая величина заемного капитала, т. р. | (ЗКн. г. +ЗКк. г) /2 | 69935 | 126814 | 56879 |

| 9. | Коэффициент оборачиваемости заемного капитала | с.1/с.8 | 5,5 | 6,9 | 1,4 |

| 10. | Продолжительность одного оборота заемного капитала, дн. | 360/с.9 | 65 | 52 | -13 |

| 11. | Среднегодовая величина оборотных активов, т. р. | (ОАн. г. +ОАк. г) /2 | 258672 | 415402 | 156730 |

| 12. | Коэффициент оборачиваемости оборотных активов | с.1/с.11 | 1,49 | 2,11 | 0,62 |

| 13. | Продолжительность одного оборота оборотных активов, дн. В том числе: | 360/с.12 | 242 | 171 | -71 |

| 14. | Однодневный оборот, т. р. | с.1/360 | 1068 | 2439 | 1371 |

Значение коэффициентов оборачиваемости как капитала, так и активов предприятия показывают, сколько раз за отчетный период денежные средства успели пройти круг "деньги - товар - деньги". Из таблицы 2.4 видно, что 2004 год характеризовался усилением деловой активности, о чем свидетельствуют более высокие значения коэффициентов оборачиваемости по сравнению с 2003 годом.

Расчет длительности финансового цикла.

Среднегодовая величина запасов:

З2003 = 59129 тыс. руб. З2004 = 69821 тыс. руб.

Коэффициент оборачиваемости запасов:

К2003 = 384557/59129 = 6,5К2004 = 878034/69821 = 12,58

Продолжительность одного оборота запасов:

Т2003 = 360/6,5 = 55 дн. Т2004 = 360/12,58 = 29 дн.

Среднегодовая дебиторская задолженность:

ДЗ2003 = 188123 тыс. руб. ДЗ2004 = 286433 тыс. руб.

Коэффициент оборачиваемости дебиторской задолженности:

К2003 = 384557/188123 = 2К2004 = 878034/286433 = 3,1

Продолжительность одного оборота дебиторской задолженности:

Т2003 = 360/2 = 180 дн. Т2004 = 360/3,1 = 116 дн.

Среднегодовая кредиторская задолженность:

КЗ2003 = 67137 тыс. руб. КЗ2004 = 102639 тыс. руб.

Коэффициент оборачиваемости кредиторской задолженности:

К2003 = 384557/67137 = 5,73К2004 = 878034/102639 = 8,55

Продолжительность одного оборота кредиторской задолженности:

Т2003 = 360/5,73 = 63 дн. Т2004 = 360/8,55 = 42 дн.

Таким образом

ДФЦ2003 = 55+180-63 = 172 дн.

ДФЦ2004 = 29+116-42 = 103 дн.

Расчеты длительности финансового цикла в 2003-2004 гг. свидетельствуют об ускорении производственно-финансовой деятельности предприятия в 2004 году по сравнению с 2003 годом на 69 дней (почти в 2 раза), что является весьма положительным моментом.

Таблица 2.4.2

Оценка показателей рентабельности

| № п/п | Наименование показателя | Порядок расчета | Значения | Изменение | |

| пр. год | отч. год | ||||

| 1. | Окупаемость затрат по чистой прибыли, лет. | ЧП/Себест. | 0,38 | 0,21 | -0,17 |

| 2. | Рентабельность продаж по прибыли от продаж,% | Ппрод. /Выр. | 32,68 | 26,33 | -6,35 |

| 3. | Рентабельность продаж по чистой прибыли,% | ЧП/Выр. | 23,97 | 14,79 | -9,18 |

| 4. | Рентабельность активов по прибыли до налогообложения,% | с.140/Аср. г. | 28,69 | 31,36 | 2,67 |

| 5. | Рентабельность собственного капитала по чистой прибыли,% | ЧП/СКср. г. | 25,73 | 27,38 | 1,65 |

Как видно из таблицы, рентабельность продаж по обоим видам прибыли снизилась в отчетном году. Это произошло из-за несоразмерного увеличения выручки и прибыли от продаж, то есть если выручка возросла более чем в два раза, то прибыль выросла в 1,84 раза. Таким образом, ради абсолютного увеличения прибыли предприятие пожертвовало некоторой долей рентабельности (эффективностью ради эффекта). По остальным же показателям рентабельности наблюдался уверенный рост.

Таблица 2.4.3

Данные для фактического анализа рентабельности

| № п/п | Наименование показателя | Значения | Изменение | |

| 2003 г. | 2004 г. | |||

| x | Рентабельность продаж по прибыли до налогообложения | 0,32 | 0,21 | -0,11 |

| y | Коэффициент оборачиваемости совокупных активов | 0,9 | 1,46 | 0,56 |

| Рентабельность совокупных активов по прибыли до налогообложения | 0,29 | 0,31 | 0,02 | |

Таблица 2.4.4

Оценка влияния факторов на изменение показателя рентабельности совокупных активов по прибыли от продаж.

| Фактор | Расчет влияния | Размер влияния |

| 1) оценка влияния факторов на изменение показателя рентабельности совокупных активов по прибыли до налогообложения | ||

| Рентабельность продаж по прибыли до налогообложения |

| -0,13 |

| Оборачиваемость совокупных активов |

| 0,15 |

| Суммарное влияние факторов |

| 0,02 |

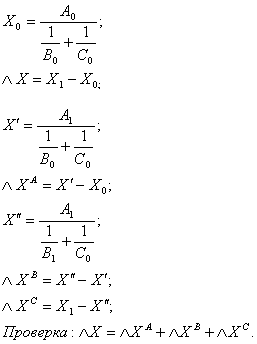

![]()

![]()

Таким образом, наибольшее влияние на показатель рентабельности оказала оборачиваемость совокупных активов (в плюсовую сторону), нежели рентабельность продаж по прибыли до налогообложения (в отрицательную сторону)

3. Оценка эффективности финансовой деятельности предприятия на соответствие стратегическим целям бизнеса 3.1 Рабочий капитал чистые активы

Таблица 3.1.1

Расчет показателей рабочего капитала и чистых активов

| 2003 | 2004 | Изменение | |

| Всего активы | 428149 | 601158 | 173009 |

| Текущие активы | 193621 | 337349 | 143728 |

| Текущие обязательства | 68232 | 123639 | 55407 |

| Чистые активы | 359917 | 477519 | 117602 |

| Объем продаж | 384557 | 878034 | 493477 |

| Оборачиваемость чистых активов | 1,07 | 1,84 | 0,77 |

| Операционная прибыль | 125675 | 231207 | 105523 |

| Рентабельность чистых активов,% | 34,92 | 48,42 | 13,5 |

| Собственный капитал | 358214 | 474344 | 116130 |

| Чистая прибыль | 92180 | 129887 | 37707 |

| Рентабельность собственного капитала,% | 25,73 | 27,38 | 1,65 |

Из таблицы видно, что в 2004 г. имел место рост чистых активов ОАО "Завод ЖБК-1" на 117602 тыс. руб. Таким образом, в 2004 г. предприятие располагало 477519 тыс. руб. за счет постоянного капитала. Следует отметить, что в 2004 г. по сравнению с 2003 г. возросли показатели эффективности использования чистых активов, что, несомненно, связано с возросшей деловой активностью.

3.2 Финансовый рычаг как метод кредитования деятельности предприятияРассчитывается по значениям прибыли, выручки, инвестиционным затратам и оборачиваемости чистых активов после мероприятия.

Произведем расчет эффекта финансового рычага.

Данные для расчета:

Объем совокупных инвестиций на внедрение мероприятия - 2011,484 тыс. руб.

Сумма кредитных средств - 1000 тыс. руб.

Банковский процент по кредиту - 16%

Объем производства в 1-й год - 200 тонн.

Цена 1 тонны - 55 тыс. руб.

Себестоимость 1 тонны за 1 год (2006) - 42,5 тыс. руб.

Ставка налога - 24%

Собственный капитал - 474344 тыс. руб.

Чистые активы - 477519 тыс. руб.

Рассчитаем поправочный коэффициент на кредит и налоги:

Прибыль от продаж = 200·(55000-42500) = 2500 тыс. руб.

![]()

Рассчитаем финансовый рычаг на начало проекта:

![]()

Найдем оборачиваемость чистых активов:

![]()

Рассчитаем рентабельность продаж:

![]()

Определим эффект финансового рычага:

![]()

Таким образом, результат расчета эффекта финансового рычага показал, что приращение рентабельности собственных средств, получаемое за счет использования кредита, составит лишь 0,2%.

3.3 Расчет экономического роста предприятияЭкономический рост предприятия показывает максимум роста продаж, который может достичь предприятие не изменяя прочие оперативные показатели.

![]()

Рассчитаем чистую прибыль предприятия:

Пчист. = (2500 - 160) 0,76 = 1778,4 тыс. руб.

П на реинв. = 1778,4 - 1000 = 778,4 тыс. руб.

Рассчитаем сумму дивидендов:

Див = 778,4·0,02 = 15,57 тыс. руб.

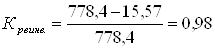

Рассчитаем коэффициент реинвестирования:

Рассчитаем коэффициент роста собственного капитала:

![]()

![]()

При оценке финансовой деятельности предприятия необходимо сравнить две величины: рентабельность чистых активов и средневзвешенную стоимость капитала (с поправкой на налог на прибыль).

Если рентабельность чистых активов больше средневзвешенной стоимости капитала (с поправкой на налог на прибыль), то предприятие способно выплатить не только процент по кредиту и дивиденды, но и реинвестировать часть чистой прибыли в производство.

Равенство левой и правой частей означает, что предприятие способно только рассчитаться перед банком, перед акционерами и по текущим обязательствам, ничего не оставляя для реинвестирования.

Если рентабельность чистых активов меньше средневзвешенной стоимости капитала, то у предприятия возникнут серьезные проблемы с привлечением нового капитала.

Рентабельность чистых активов была рассчитана выше и равна 3,46.

Средневзвешенная стоимость капитала рассчитывается по формуле:

,

,

где r - кредитная ставка банка

Т - ставка налога на прибыль

L - сумма кредита в тыс. руб.

Е - собственный капитал

d - процент дивиденда

Произведем расчет средневзвешенной стоимости капитала:

![]()

Рентабельность чистых активов = 0,4842

Таким образом:

![]()

0,4842 > 0,0266

Экономическая добавленная стоимость равна:

![]()

![]() тыс. руб.

тыс. руб.

Хотя в результате внедрения мероприятия экономическая добавленная стоимость является отрицательной, что уменьшает собственный капитал на 7823,5 тыс. руб., тем не менее ОАО "Завод ЖБК-1" способно выплатить не только процент по кредиту и дивиденды, но и реинвестировать часть чистой прибыли (762,83 тыс. руб) в производство.

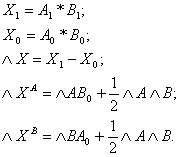

4. Прогнозирование спроса на продукцию ОАО "Завод ЖБК-1"

Анализируя тенденцию продаж отдельных видов товарной продукции было выявлено снижение спроса на товарную арматуру. В связи с чем данный вид производства предлагается снабдить сопутствующим производством сетки-рабицы дабы посредством диверсификации снизить риски потери прибыли из-за рыночных колебаний.

Таблица 4.1

Временной ряд спроса на товарную арматуру за 2003-2004 гг. (тонн).

| Квартал | |||||||

| 1 | 2 | 3 | 4 | 1 | 2 | 3 | 4 |

| 219 | 225 | 237 | 244 | 233 | 221 | 210 | 206 |

Таблица 4.2

Произведем сглаживание спроса на продукцию

| 219 | 225 | 237 | 244 | 233 | 221 | 210 | 206 |

| 227 | 235 | 238 | 233 | 221 | 212 |

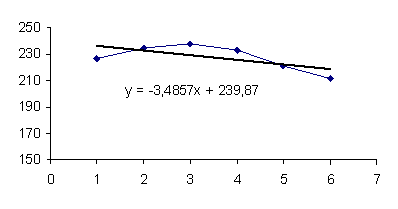

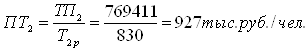

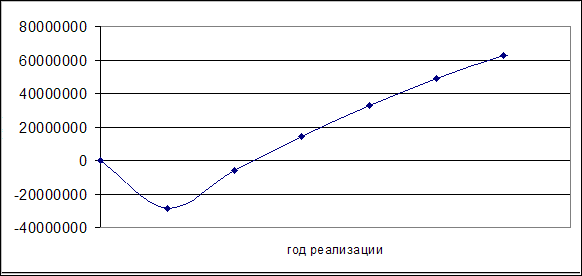

Рис.4.1 Линия тренда спроса на товарную арматуру

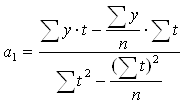

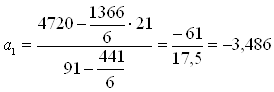

В связи с незначительными колебаниями спроса разумно предположить, что тренд имеет линейный вид: y = a0 + a1·t

Таблица 4.3

Таблица для расчета коэффициентов

| № | Y | t | Y·t | t2 |

| 1 | 227 | 1 | 227 | 1 |

| 2 | 235 | 2 | 470 | 4 |

| 3 | 238 | 3 | 714 | 9 |

| 4 | 233 | 4 | 932 | 16 |

| 5 | 221 | 5 | 1105 | 25 |

| 6 | 212 | 6 | 1272 | 36 |

| ∑ | 1366 | 21 | 4720 | 91 |

![]()

Спрогнозируем спрос на арматуру в 2005 г. посредством данной модели:

yt = 239,877 - 3,486·t

I квартал 2005 г. = 208,5 т. III квартал 2005 г. = 201,53 т.

II квартал 2005 г. = 205,02 т. IV квартал 2005 г. = 198,05 т.

Итого: 813,1 т.

Полученные результаты лишний раз подтверждают тот факт, что спрос на товарную арматуру постоянно снижается. Таким образом, учитывая сложившуюся динамику, вполне актуально говорить о внедрении нового производства.

5. Политика ценообразования

Каждое предприятие имеет свою ценовую политику.

Ценовая политика в общем виде представляет собой совокупность основополагающих принципов, которых фирма намерена придерживаться в области установления цен. ОАО "Завод ЖБК-1", не являясь исключением из большинства российских, да и мировых промышленных предприятий, использует затратный подход к ценообразованию, то есть цена устанавливается посредством приплюсовывания к совокупным издержкам некоторого процента прибыли

Таблица 5.1.

Бюджет прямых затрат на материалы (сетка-рабица).

| Материалы | Потребность на единицу продукции, руб. | Потребность на весь объем, тыс. руб. |

| Металлическая проволока диаметром от 1 до 3 мм. | 9000 | 1800 |

| Электроэнергия | 4000 | 800 |

| Гарючесмазочные материалы | 150 | 30 |

| Запасные части на ремонт оборудования | 235 | 47 |

| Итого затраты | 13385 | 2677 |

Таблица 5.2.

Бюджет прямых затрат на оплату труда (2006 г)

| Статья затрат | Расходы на единицу продукции, руб. | Расходы на весь объем, тыс. руб. |

| Заработная плата производственного персонала | 18000 | 3600 |

| Отчисления на социальные нужды | 4680 | 936 |

| Итого | 22680 | 4536 |

Таблица 5.3.

Бюджет коммерческих и управленческих расходов (2006 г)

| Статья затрат | Расходы на единицу продукции, руб. | Расходы на весь объем, тыс. руб. |

| Заработная плата с отчислениями на соц. нужды управленческого персонала | 4000 | 800 |

| Организация работы офиса | 700 | 140 |

| Транспортные издержки, представительские расходы, затраты на погрузку | 100 | 20 |

| Итого | 4800 | 960 |

Таблица 5.4.

Сводный бюджет на реализацию производственной программы проекта

| Статьи затрат | 2006 | |

| на ед. прод., руб. | на весь объем, т. р. | |

| 1) Сырье и материалы 2) Электроэнергия 3) Заработная плата основных рабочих 4) Отчисления на социальные нужды | 9000 4000 18000 4680 | 1800 800 3600 936 |

| Итого условно-переменные затраты | 35680 | 7136 |

| 5) Общепроизводственные расходы 5.1 Амортизация оборудования 5.2 Ремонт оборудования 5.3 Техническое обслуживание 5.4 Внутрицеховые перемещения 6) Общехозяйственные расходы 7) Расходы на маркетинг 8) Проценты за кредит 9) Коммерческие расходы | 1020 585 235 150 50 4700 200 800 100 | 204 117 47 30 10 940 40 160 20 |

| Итого условно-постоянные затраты | 6820 | 1364 |

| Полная себестоимость | 42500 | 8500 |

Таким образом, рассчитаем отпускную цену 1 тонны сетки-рабицы:

Ц = 4250·1,3 = 55000 руб.

6. Оценка эффективности капитальных вложений

Рассчитаем ТЭП проекта и его экономическую эффективность с помощью статических показателей.

1) Товарная продукция по проекту

ТП2 = ТП1 + Ц2∙ΔВ

ТП2 = 758411 + 55∙200 = 769411 тыс. руб.

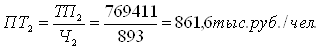

2) Производительность труда работающего (рабочего) по проекту:

Ч2=Ч1±ΔЧ=889+4=893 чел.

Ч2р=827+3=830 чел.

3) Среднегодовая стоимость ОПФ по проекту

ОФ2=ОФ1+ΔОФ=76466+1300=77766 тыс. руб.

4) Фондоотдача по проекту

![]()

5) Себестоимость товарной продукции в результате внедрения мероприятия

СТП2=СТП1±ΔСТП

СТП2=554838+8500=563338 тыс. руб.

6) Прибыль от продаж по проекту:

П2=П1±ΔП=231207+2500=233707 тыс. руб.

Таблица 6.1.

Производственная программа предприятия при реализации проекта.

| год | 2006 | 2007 | 2008 | 2009 |

| Объем производства, тонн | 200 | 350 | 400 | 400 |

Таблица 6.2.

План реализации продукции по годам с учетом неизменности цены единицы продукции (55000 руб. /т)

| Год | 2006 | 2007 | 2008 | 2009 | ||||

| в натур., т | в стоим., тыс. руб. | в натур., т | в стоим., тыс. руб. | в натур., т | в стоим., тыс. руб. | в натур., т | в стоим., тыс. руб. | |

| Объем продаж | 200 | 11000 | 350 | 19250 | 400 | 22000 | 400 | 22000 |

Таблица 6.3.

Изменение потребности в основных фондах по годам (тыс. руб).

| Наименование | 2004 | 2005 | 2006 | 2007 |

| Здания Сооружения и передаточ. устр. Машины и оборудование Транспортные средства Производственный и хозяйственный инвентарь Земельные участи и объекты природопользования Другие виды основных средств | 53355 13990 74492 1975 1534 12933 148 | 53355 13990 75792 1975 1534 12933 148 | 53355 13990 75792 1975 1534 12933 148 | 53355 13990 75792 1975 1534 12933 148 |

| Итого | 158427 | 159727 | 159727 | 159727 |

В ходе производства продукции и наращивания объемов производства предполагается увеличение заработной платы персонала, что находит отражение в изменении удельных затрат по годам.

Таблица 6.4.

Калькуляция себестоимости продукции с разбивкой по годам

| Статьи затрат | 2006 | 2007 | 2008-2009 | |||

| на ед. прод., руб. | на весь объем, т. р. | на ед. прод., руб. | на весь объем, т. р. | на ед. прод., руб. | на весь объем, т. р. | |

| 1) Сырье и материалы 2) Электроэнергия 3) Заработная плата основных рабочих 4) Отчисления на социальные нужды | 9000 4000 18000 4680 | 1800 800 3600 936 | 9000 4000 22000 5720 | 3150 1400 7700 2002 | 9000 4000 23000 5980 | 3600 1600 9200 2392 |

| 5) Общепроизводственные расходы 5.1 Амортизация оборудования 5.2 Ремонт оборудования 5.3 Техническое обслуживание 5.4 Внутрицеховые перемещения 6) Общехозяйственные расходы 7) Расходы на маркетинг 8) Проценты за кредит 9) Коммерческие расходы | 1020 585 235 150 50 4700 200 800 100 | 204 117 47 30 10 940 40 160 20 | 583 334 134 86 29 2686 114 457 57 | 204 117 47 30 10 940 40 160 20 | 510 293 118 75 25 2350 100 50 | 204 117 47 30 10 940 40 20 |

| Полная себестоимость | 42500 | 8500 | 44617 | 15616 | 44990 | 17996 |

С учетом имеющихся данных о себестоимости, амортизации, объемах реализации по годам составим модель дисконтированных денежных потоков.

Суммарная величина инвестиций на реализацию проекта составляет 2011,484 тыс. руб. Причем 1000 тыс. руб. поступает за счет привлечения банковского кредита. Необходимость кредита обусловливается тем фактом, что изъятие из оборота 1000 тыс. руб. принесет больше потерь, нежели привлечение кредита с уплатой процентов по нему.

Таблица 6.5.

Возврат кредита по годам реализации проекта (тыс. руб).

| Наименование источника | Годы проекта | Итого | ||

| 2005 | 2006 | 2007 | ||

| Сумма кредита | 1000 | 1000 | ||

| Возврат кредита | 1000 | 1000 | ||

| Сумма процентов за кредит | 160 | 160 | 320 | |

Сумма оборотных средств по годам:

![]()

![]()

![]()

Определим прирост оборотных средств

![]()

![]()

![]()

Таблица 6.6. План денежных потоков (тыс. руб.)

| Показатель | Годы проекта | ||||

| 2005 | 2006 | 2007 | 2008 | 2009 | |

| 1. Приток наличности | 11000 | 19250 | 22000 | 22000 | |

| 2. Отток наличности | -1360 | -9751,5 | -16977 | -19119,9 | -18957 |

| 2.1 Проектно-изыскательские работы | 35 | ||||

| 2.2 Покупка оборудования | 1300 | ||||

| 2.3 Монтаж и транспортировка | 25 | ||||

| 2.4 Затраты на оборотные средства | 651,484 | ||||

| 2.5 Себестоимость | 8223 | 15339 | 17879 | 17879 | |

| 2.6 Амортизация | 117 | 117 | 117 | 117 | |

| 2.7 Проценты за кредит | 160 | 160 | |||

| 2.8 Налог на прибыль | 600 | 872,2 | 961 | 961 | |

| 2.9 Прирост оборотного капитала | 488,614 | 162,871 | |||

| 3. Чистый денежный поток | -1360 | 1365,5 | 2390 | 2997,1 | 3160 |

| 4. ЧДП нарастающим итогом | -1360 | 5,5 | 2395,5 | 5392,6 | 8552,6 |

| 5. Коэф-т дисконтирования (16%) | 1 | 0,8621 | 0,7432 | 0,6407 | 0,5523 |

| 6. ЧТДС | -1360 | 1177,2 | 1776,2 | 1920,2 | 1745,3 |

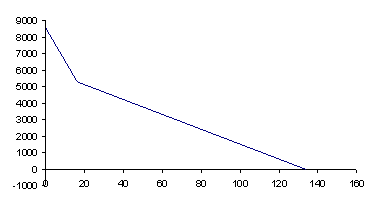

| 7. NPV | -1360 | -182,8 | 1593,4 | 3513,6 | 5259 |

Таким образом, по критерию NPV наш проект можно признать эффективным.

Таблица 6.7. Данные для расчета IRR

| ЧДП | -1360 | 1365,5 | 2390 | 2997,1 | 3160 |

| Кдиск | 1 | 0,42735 | 0,182628 | 0,078046 | 0,033353 |

| ЧТДС | -1360 | 583,547 | 436,4818 | 233,9126 | 105,3959 |

| NPV | -1360 | -776,453 | -339,971 | -106,059 | -0,66264 |

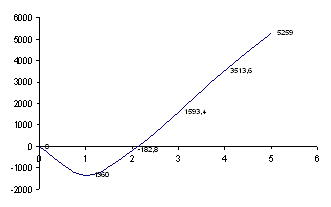

Рассчитаем внутреннюю норму доходности:

![]()

Рис.6.1. Графический метод расчета IRR

Таким образом наш проект имеет большой запас прочности по критерию IRR.

Рассчитаем индекс рентабельности:

![]()

Индекс рентабельности больше единицы, что говорит об эффективности проекта по данному критерию.

Твоз. = 2 + 182,8/1776,2 = 2,1 лет.

Ток = 2,1 - 1 = 1,1 лет.

Рис.6.2. Финансовый профиль проекта.

7. Планирование доходов и расходов

Внедрение мероприятия и его реализация обусловили некоторые изменения в отчете о прибылях и убытках за 2005 год. Приведем прогнозный отчет о прибылях и убытках, исходя из допущения, что в отчете претерпели изменения лишь те показатели, которые связаны с инвестиционной деятельностью предприятия, а остальные показатели остались неизменными.

Таблица 7.1.

Прогнозный отчет о прибылях и убытках

| Показатель | За отчетный | За аналогичный | ||||||||||||||||||

| наименование | код | период | период преды- | |||||||||||||||||

| дущего года | ||||||||||||||||||||

| 1 | 2 | 3 | 4 | |||||||||||||||||

| Доходы и расходы по обычным видам | 878034 | 878034 | ||||||||||||||||||

| деятельности | ||||||||||||||||||||

| Выручка (нетто) от продажи товаров, продукции, работ, | ||||||||||||||||||||

| услуг (за минусом налога на добавленную стоимость, | ||||||||||||||||||||

| акцизов и аналогичных обязательных платежей) | 010 | |||||||||||||||||||

| Себестоимость проданных товаров, продукции, | ||||||||||||||||||||

| работ, услуг | 020 | 608615 | 608615 | |||||||||||||||||

| Валовая прибыль | 029 | 269419 | 269419 | |||||||||||||||||

| Коммерческие расходы | 030 | (7550) | (7525) | |||||||||||||||||

| Управленческие расходы | 040 | (30687) | (30687) | |||||||||||||||||

| Прибыль (убыток) от продаж | 050 | 231182 | 231207 | |||||||||||||||||

| Прочие доходы и расходы | 2671 | 2671 | ||||||||||||||||||

| Проценты к получению | 060 | |||||||||||||||||||

| Проценты к уплате | 070 | (1959) | (1959) | |||||||||||||||||

| Доходы от участия в других организациях | 080 | 142 | 142 | |||||||||||||||||

| Прочие операционные доходы | 090 | 84114 | 84114 | |||||||||||||||||

| Прочие операционные расходы | 100 | (86210) | (86210) | |||||||||||||||||

| Внереализационные доходы | 120 | 1765 | 1765 | |||||||||||||||||

| Внереализационные расходы | 130 | (43184) | (43184) | |||||||||||||||||

| Прибыль (убыток) до налогообложения | 140 | 188521 | 188546 | |||||||||||||||||

| Отложенные налоговые активы | 141 | 42 | 42 | |||||||||||||||||

| Отложенные налоговые обязательства | 142 | 617 | 617 | |||||||||||||||||

| Текущий налог на прибыль | 150 | (58014) | (58014) | |||||||||||||||||

| Штрафные санкции Чистая прибыль (убыток) отчетного | (70) | (70) | ||||||||||||||||||

| 129862 | ||||||||||||||||||||

| периода | 190 | 129887 | ||||||||||||||||||

8. Планирование движения денежных средств

В связи с возникшими в 2005г. затратами на внедрение инвестиционного проекта имело место изменение значений показателей движения денежных средств. Представим прогнозный отчет о движении денежных средств на условиях, упомянутых в предыдущей главе.

Таблица 8.1.

Прогнозный отчет о движении денежных средств

| Показатель | За отчетный | За аналогичный |

| ||||||||||||||||||||||||||||

| наименование | код | год | период преды- |

| |||||||||||||||||||||||||||

| дущего года |

| ||||||||||||||||||||||||||||||

| 1 | 2 | 3 | 4 |

| |||||||||||||||||||||||||||

| Остаток денежных средств | 6979 | 6979 |

| ||||||||||||||||||||||||||||

| на начало отчетного года | 010 |

| |||||||||||||||||||||||||||||

| Движение денежных средств | 854385 | 854385 |

| ||||||||||||||||||||||||||||

| по текущей деятельности |

| ||||||||||||||||||||||||||||||

| Средства, полученные от покупателей, заказчиков | 020 |

| |||||||||||||||||||||||||||||

| Прочие доходы | 040 | 2158 | 2158 |

| |||||||||||||||||||||||||||

| Денежные средства, направленные: | 100 |

| |||||||||||||||||||||||||||||

| на оплату приобретенных товаров, услуг, | |||||||||||||||||||||||||||||||

| сырья и иных оборотных активов | 150 | (571323) | (571323) |

| |||||||||||||||||||||||||||

| на оплату труда | 160 | (106094) | (106094) |

| |||||||||||||||||||||||||||

| на выплату дивидендов, процентов | 170 | - | - |

| |||||||||||||||||||||||||||

| на расчеты по налогам и сборам | 180 | (122908) | (122908) |

| |||||||||||||||||||||||||||

| финансирование детского дома | (2745) | (2745) |

| ||||||||||||||||||||||||||||

| на прочие расходы | 190 | (1637) | (1637) |

| |||||||||||||||||||||||||||

| Чистые денежные средства от текущей деятельности | 200 | 51836 | 51836 |

| |||||||||||||||||||||||||||

| Движение денежных средств |

| ||||||||||||||||||||||||||||||

| по инвестиционной деятельности |

| ||||||||||||||||||||||||||||||

| Выручка от продажи объектов основных средств |

| ||||||||||||||||||||||||||||||

| и иных внеоборотных активов | 210 |

| |||||||||||||||||||||||||||||

| Выручка от продажи ценных бумаг и иных финансовых вложений | 220 | 69613 | 69613 |

| |||||||||||||||||||||||||||

| полученные проценты | 230 | 2671 | 2671 |

| |||||||||||||||||||||||||||

| полученные дивиденды | 240 | 142 | 142 |

| |||||||||||||||||||||||||||

| Поступления от погашения займов предоставленных другим организациям | 250 | 42900 | 42900 |

| |||||||||||||||||||||||||||

| Долевое участие в строительстве | 5633 | 5633 |

| ||||||||||||||||||||||||||||

| Приобретение ценных бумаг и иных финансовых вложений | 300 | (68453) | (68453) |

| |||||||||||||||||||||||||||

| Займы, предоставленные другим организациям | 310 | (68643) | (68643) |

| |||||||||||||||||||||||||||

| Приобретение объектов основных средств, доходных вложений | -1360 | -3400 |

| ||||||||||||||||||||||||||||

| Чистые денежные средства от инвестиционной деятельности | 340 | -17497 | -19537 |

| |||||||||||||||||||||||||||

| Движение денежных средств | - | - |

| |||||||||||||||||||||||||||||

| по финансовой деятельности |

| |||||||||||||||||||||||||||||||

| Поступления от займов и кредитов, предоставленных | 1000 | 71338 |

| |||||||||||||||||||||||||||||

| другими организациями | 360 |

| ||||||||||||||||||||||||||||||

| Погашение займов и кредитов (без процентов) | 400 | (31105) | (31105) |

| ||||||||||||||||||||||||||||

| Погашение обязательств по финансовой аренде | 410 | - | - |

| ||||||||||||||||||||||||||||

| Проценты уплаченные | (1959) | (1959) |

| |||||||||||||||||||||||||||||

| Отчисления от прибыли | (36700) | (36700) |

| |||||||||||||||||||||||||||||

| Чистые денежные средства от финансовой деятельности и их эквивалентов |

430 | -68764 | 1574 |

| ||||||||||||||||||||||||||||

| Чистое увеличение (уменьшение) денежных средств и их эквивалентов | 440 | -34425 | 33873 |

| ||||||||||||||||||||||||||||

| Остаток денежных средств на конец отчетного | -27446 | 40852 |

| |||||||||||||||||||||||||||||

| периода | 450 |

| ||||||||||||||||||||||||||||||

| Величина влияния изменений курса иностранной |

| |||||||||||||||||||||||||||||||

| валюты по отношению к рублю | 460 |

| ||||||||||||||||||||||||||||||

9. Прогноз баланса активов и пассивов

Внедрение предлагаемого мероприятия оказывает влияние на показатели баланса. Приведем прогнозный баланс предприятия с учетом вышеупомянутых условий.

Таблица 9.1.

Прогнозный баланс предприятия

Актив

| Актив | Код по- | На начало | На конец отчет- |

| казателя | отчетного года | ного периода | |

| 1 | 2 | 3 | 4 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | - | ||

| Нематериальные активы | 110 | ||

| Основные средства | 120 | 149977 | 151277 |

| Незавершенное строительство | 130 | 8416 | 8416 |

| Доходные вложения в материальные ценности | 135 | 24741 | 24741 |

| Долгосрочные финансовые вложения | 140 | 14874 | 14874 |

| Отложенные налоговые активы | 145 | 45 | 45 |

| Прочие внеоборотные активы | 150 | - | - |

| 151 | |||

| Итого по разделу I | 190 | 198053 | 199353 |

| II. ОБОРОТНЫЕ АКТИВЫ | 79848 | 79848 | |

| Запасы | 210 | ||

| в том числе: | 58202 | 58202 | |

| сырье, материалы и другие аналогичные ценности | 211 | ||

| животные на выращивании и откорме | 212 | - | - |

| затраты в незавершенном производстве | 213 | - | - |

| готовая продукция и товары для перепродажи | 214 | 20814 | 20814 |

| товары отгруженные | 215 | - | - |

| расходы будущих периодов | 216 | 11 | 11 |

| прочие запасы и затраты | 217 | 821 | 821 |

| Налог на добавленную стоимость по приобретенным | 9293 | 9293 | |

| ценностям | 220 | ||

| Дебиторская задолженность (платежи по которой | 1801 | 1801 | |

| ожидаются более чем через 12 месяцев после | |||

| отчетной даты) | 230 | ||

| в том числе покупатели и заказчики | 231 | 1801 | 1801 |

| Дебиторская задолженность (платежи по которой | 345835 | 345835 | |

| ожидаются в течение 12 месяцев после отчетной | |||

| даты) | 240 | ||

| в том числе покупатели и заказчики | 241 | 13109 | 13109 |

| дочерние общества | 310336 | 310336 | |

| Краткосрочные финансовые вложения | 250 | 40593 | 40593 |

| Денежные средства | 260 | 40903 | 40903 |

| Итого по разделу II | 290 | 518273 | 518973 |

| БАЛАНС | 300 | 716326 | 718326 |

Пассив

| Пассив | Код по- | На начало | На конец отчет- | |

| казателя | отчетного периода | ного периода | ||

| 1 | 2 | 3 | 4 | |

| III. КАПИТАЛ И РЕЗЕРВЫ | 4651 | 4651 | ||

| Уставный капитал | 410 | |||

| Собственные акции, выкупленные у акционеров | 411 | |||

| Добавочный капитал | 420 | 156030 | 156030 | |

| Резервный капитал | 430 | 233 | 233 | |

| в том числе: | - | - | ||

| резервы, образованные в соответствии | ||||

| с законодательством | 431 | |||

| резервы, образованные в соответствии | 233 | 233 | ||

| с учредительными документами | 432 | |||

| 433 | ||||

| Целевые финансирование и поступления | 450 | 1992 | 1992 | |

| Нераспределенная прибыль прошлых лет | 460 | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 376353 | 377353 | |

| Итого по разделу III | 490 | 539259 | 540259 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 1275 | 2275 | ||

| Займы и кредиты | 510 | |||

| Отложенные налоговые обязательства | 515 | 1670 | 1670 | |

| Прочие долгосрочные обязательства | 520 | |||

| 521 | ||||

| Итого по разделу IV | 590 | 2945 | 3945 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | 42000 | 42000 | ||

| Займы и кредиты | 610 | |||

| Кредиторская задолженность | 620 | 132122 | 132122 | |

| в том числе: | 32014 | 32014 | ||

| поставщики и подрядчики | 621 | |||

| задолженность перед персоналом организации | 622 | 4914 | 4914 | |

| задолженность перед государственными | 1999 | 1999 | ||

| внебюджетными фондами | 623 | |||

| задолженность по налогам и сборам | 624 | 12281 | 12281 | |

| прочие кредиторы | 625 | 80914 | 80914 | |

| Задолженность перед участниками (учредителями) | ||||

| по выплате доходов | 630 | |||

| Доходы будущих периодов | 640 | - | - | |

| 661 | ||||

| Итого по разделу V | 690 | 174122 | 174122 | |

| БАЛАНС | 700 | 716326 | 718326 | |

Заключение

По результатам проведенных исследований можно сделать вывод о том, что в настоящее время ОАО "Завод ЖБК-1" является довольно устойчивым и стабильным в плане развития промышленным предприятием. Его продукция пользуется постоянным спросом со стороны строительных организаций, и жизненный цикл данного предприятия достаточно велик, учитывая усиленное развитие промышленного и гражданского строительства в Белгородской области.

В работе была проанализирована финансово-хозяйственная деятельность предприятия, а также предложены мероприятия по увеличению прибыли и снижению риска от колебаний рыночного спроса на товарную арматуру. Внедрение мероприятия привело к изменению ТЭП.

Корректировка ТЭП на 2006 год.

| Показатель | База | Проект | Отклонение |

| 1) Товарная продукция, тыс. руб. | 758411 | 769411 | 11000 |

| 2) Среднегодовая стоимость ОПФ, тыс. руб. | 76466 | 77766 | 1300 |

| 3) Фондоотдача, руб. /руб. | 9,92 | 9,89 | -0,03 |

| 4) Себестоимость товарной продукции, тыс. руб. | 554838 | 563338 | 8500 |

| 5) Среднесписочная численность, чел. 5.1 Работающих 5.2 Рабочих | 889 827 | 893 830 | 4 3 |

| 6) Производительность труда, тыс. руб. /чел. 6.1 Работающего 6.2. Рабочего | 853,1 917,1 | 861,6 927 | 8,5 9,9 |

| 7) Прибыль от продаж, тыс. руб. | 231207 | 233707 | 2500 |

| 8) Чистая прибыль, тыс. руб. | 129887 | 131110,5 | 1248,5 |

| 9) Выручка от реализации, тыс. руб. | 878034 | 889034 | 11000 |

| 10) Рентабельность продаж,% | 14,79 | 14,75 | -0,04 |

Из таблицы видно, что все основные ТЭП после реализации проекта возросли. Исключение составляет фондоотдача, которая сократилась в связи с увеличением среднегодовой стоимости основных производственных фондов. Также незначительно упала рентабельность продаж в связи с увеличением выручки и непропорциональным с ним увеличением чистой прибыли (в меньшую сторону). Эффективность предложенного в работе мероприятия по диверсификации производства подтвердилась результатами инвестиционного анализа. То есть данный проект оказался эффективным по критериям NPV, IRR, а также PI и срока окупаемости.

Таковы основные аспекты по данной работе.

Список литературы

1. Анализ хозяйственной деятельности в промышленности / Под ред. В.И. Стражева. Мн.: Вышэйш. шк., 2000.

2. Артеменко В.Г., Беллендир М.В. Финансовый анализ. М.: Дело и сервис, 1999.

3. Бернстайн Л.А. Анализ финансовой отчетности. М.: Финансы и статистика, 1996.

4. Ван Хорн Дж. Основы управления финансами / Пер. с англ. Под ред.И. И. Елисеевой. М.: Финансы и статистика, 1996.

5. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия. М.: Проспект, 2000.

6. Кравченко Л.И. Анализ хозяйственной деятельности в торговле. Мн.: Вышэйш. шк., 2000.

7. Негашев Е.В. Анализ финансов предприятия в условиях рынка. М.: Высш. шк., 1997.

8. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. для средних специальных учебных заведений. М.: ИНФРА-М, 2001.

9. Шеремет А.Д., Щербакова Г.Н. Финансовый анализ в коммерческом банке. М.: Финансы и статистика, 2000.

Похожие работы

ым видам деятельности (по элементам затрат). Пояснительная записка, необходимая для анализа финансово – хозяйственной деятельности предприятия, нам не была предоставлена. В целом, бухгалтерскую отчетность за два года можно считать достоверной и качественной для проведения анализа. Потому, что все данные на конец прошлого года соответствуют началу отчетного. Отсутствуют данные лишь за 2002 год, ...

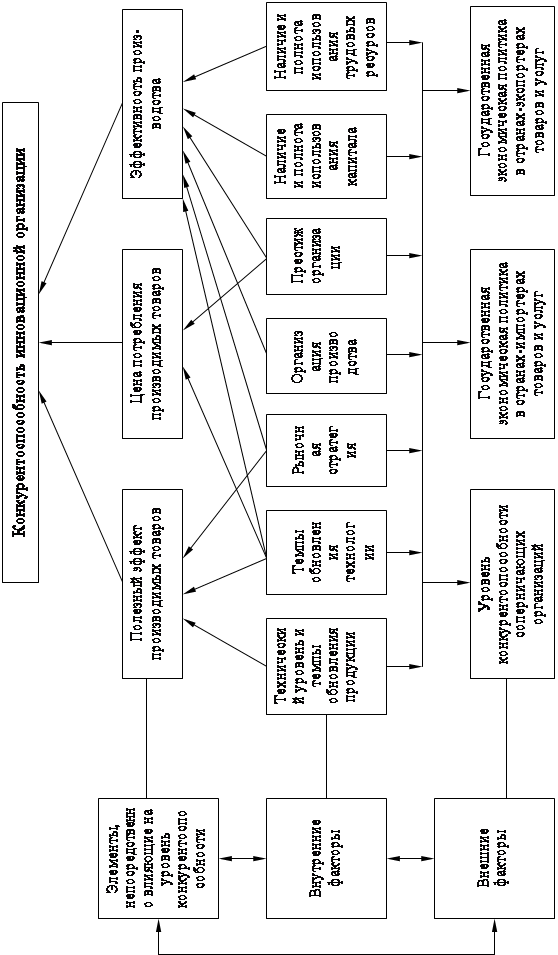

... право производство продукции (оказании услуг) · покупать готовую продукцию, технологии, ноу-хау и другую интеллектуальную собственность · инвестировать в предпринимательскую деятельность. Конкуренция в инновационной деятельности – экономический процесс взаимодействия, взаимосвязи и борьбы между выступающими на рынке предприятиями в целях обеспечения лучших возможностей сбыта ...

... весьма вероятна причинная линейная зависимость, что и подтверждено с помощью статистических методов анализа рассматриваемых экономических показателей. Глава VI. План повышения экономической эффективности производства Данная курсовая работа посвящена проекту производства плит пустотного настила стендовым способом. Данной технологией на заводе интересуются уже лет 5-6. Были рассмотрены ...

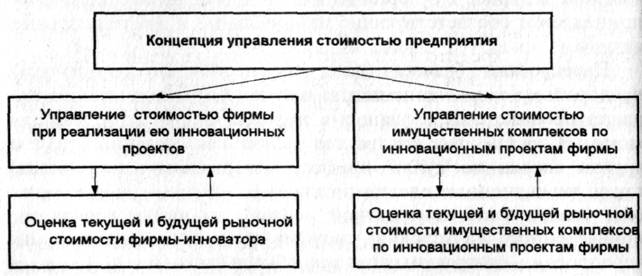

... среднесрочных инвесторов, может рассматриваться как реальный источник финансирования непосредственно самой фирмы и ее развития (технической реконструкции, реструктуризации и т.п.), а не ее акционеров (пайщиков). Обобщенно концепция управления стоимостью предприятия и роль в ней оценки бизнеса могут быть представлены схематично (рис. 1). Рис. 1. Варианты практической реализации концепции ...

0 комментариев