Навигация

Способы оценки степени риска

1.1.1 Способы оценки степени риска

Многие финансовые операции (венчурное инвестирование, покупка акций, селинговые операции, кредитные операции и др.) связаны с довольно существенным риском. Они требуют оценить степень риска и определить его величину.

Степень риска- это вероятность наступления случая потерь, а также размер возможного ущерба от него.

Риск предпринимателя количественно характеризуется субъективной оценкой вероятной, т.е. ожидаемой, величины максимального вложения капитала. При этом чем больше диапазон между максимальным и минимальным доходом (убытком) при равной вероятности их получения, тем выше степень риска.

Риск представляет собой действие в надежде на счастливый исход по принципу “ повезет - не повезет”. Принимать на себя риск предпринимателя вынуждает, прежде всего, неопределенность хозяйственной ситуации, т.е. неизвестность условий политической и экономической обстановки, окружающей ту или иную деятельность, и перспектив изменения этих условий. Чем больше неопределенность хозяйственной ситуации при принятии решения, тем больше и степень риска.

Неопределенность хозяйственной ситуации обусловливается следующими факторами: отсутствием полной информации, случайностью, противодействием, политической нестабильностью, отсутствием четкого законодательства.

Отсутствие полной информации о хозяйственной ситуации и перспективе ее изменения заставляет предпринимателя искать возможность приобрести недостающую дополнительную информацию, а при отсутствии такой возможности начать действовать наугад, опираясь на свой опыт и интуицию.

Неопределенность хозяйственной ситуации во многом определяется фактором случайности.

Случайность - это то, что в сходных условиях происходит неодинаково, и поэтому ее заранее нельзя предвидеть и запрогнозировать.

1.2 Понятие, классификация и методы расчетов риска

1.2.1 Понятие рисков, классификация

Принятие рисков - основа банковского дела. Банки имеют успех тогда, когда принимаемые ими риски разумны, контролируемы и находятся в пределах их финансовых возможностей и компетенции.

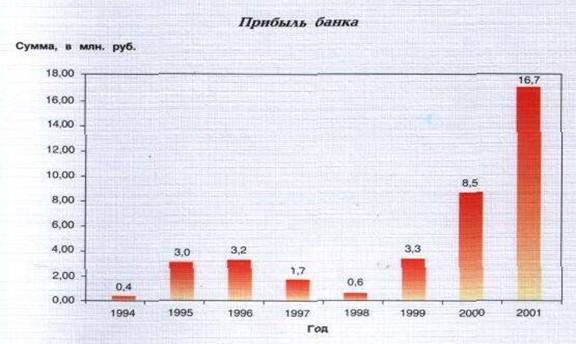

Банки стремятся получить наибольшую прибыль. Но это стремление ограничивается возможностью понести убытки. Риск банковской деятельности и означает вероятность того, что фактическая прибыль банка окажется меньше запланированной, ожидаемой. Чем выше ожидаемая прибыль, тем выше риск. Связь между доходностью операций банка и его риском в очень упрощенном варианте может быть выражена прямолинейной зависимостью.

Уровень риска увеличивается, если:

· проблемы возникают внезапно и вопреки ожиданиям;

· поставлены новые задачи, не соответствующие прошлому опыту банка;

· руководство не в состоянии принять необходимые и срочные меры, что может привести к финансовому ущербу (ухудшению возможностей получения необходимой или дополнительной прибыли);

· существующий порядок деятельности банка или несовершенство законодательства мешает принятию некоторых оптимальных для конкретной ситуации мер.

Последствия неверных оценок рисков или отсутствия возможности противопоставить действенные меры могут быть самыми неприятными. Приведем несколько соответствующих примеров из практики западных банков.

В 2006 г. Британский Midland Bank потерял 116 млн.ф.ст. в результате ошибочного прогноза в отношении уровня ссудного процента по кредитам.

В феврале 2006 г. После неудачной попытки найти финансовую поддержку рухнул крупный американский банк Drexel Burnham Lambert, который доминировал на рынке так называемых сомнительных облигаций небольших и малоизвестных фирм, капиталовложения в акции которых были связаны с большим риском, но с повышенным дивидендом. Крах рынка в результате финансовых злоупотреблений привел к краху самого банка, а также поставил под угрозу существование целого ряда сберегательных банков, поместивших свои средства в эти акции под гарантии DBL.

В январе 2006 г. Американский Bank of New England предупредил своих клиентов, что после списания невозвратных кредитов в 4 квартале 1990 г его потери составили 450 млн. Долл. В последовавшей затем панике его клиенты изъяли со счетов более 1 млрд. Долл., и банк обанкротился. Потребовалось вмешательство федерального правительства и оказание банку помощи в размере 2,3 млрд. Долл., чтобы предотвратить цепную реакцию банковских крахов по стране. Банк сохранил свое существование, но полностью утратил независимость.

Существуют общие причины возникновения банковских рисков и тенденции изменения их уровня. Вместе с тем, анализируя риски российских банков на современном этапе, важно учитывать:

· кризисное состояние экономики переходного периода, которое выражается не только падением производства, финансовой неустойчивостью многих организаций, но и уничтожением ряда хозяйственных связей;

· неустойчивость политического положения;

· отсутствие или несовершенство некоторых основных законодательных актов, несоответствие между правовой базой и реально существующей ситуацией;

· инфляцию, и др.

Во всех случаях риск должен быть определен и измерен. Анализ и оценка риска в значительной мере основаны на систематическом статистическом методе определения вероятности того, что какое-то событие в будущем произойдет. Обычно эта вероятность выражается в процентах. Соответствующая работа может вестись, если выработаны критерии риска. Позволяющие ранжировать альтернативные события в зависимости от степени риска. Однако исходным пунктом работы является предварительный статистический анализ конкретной ситуации.

Похожие работы

... достиг значения 1,60. Банку следует увеличить объем привлеченных средств путем увеличения процентных ставок или за счет факторов неценовой конкуренции. 3. Методы совершенствования управления рисками в коммерческом банке. 3.1.Секьюритизация банковских займов и других активов. Секьюритизация банковских займов и других активов в целях формирования новых средств - настолько простая идея, ...

... анализ финансового состояния ЗАО КБ «Пятигорск», определить важнейшие его показатели. 2.3. Эффективность методики оценки кредитоспособности заемщика и ее совершенствование Сущность анализа финансового состояния во многом определяется его объектами, которые в коммерческом банке отражают содержание финансовой деятельности кредитного учреждения (См.: Рис. 2.3.). Объекты ...

... кредита, кредитный инспектор составляет аналитическую записку по данным анализа, которая передается на рассмотрение Кредитного комитета. Задачи Кредитного комитета определены п. 2.2. Глава 3. Способы управления банковскими рисками и пути их совершенствования на примере коммерческого банка 3.1. Организационно – экономическая характеристика «ИМПЭКСБАНКА» Основной целью деятельности ОАО « ...

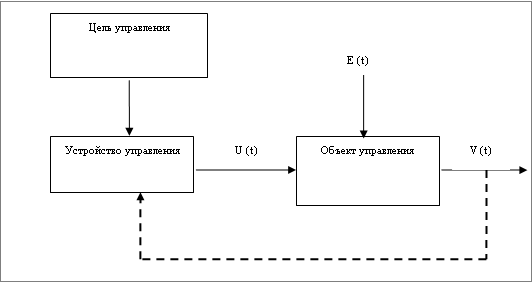

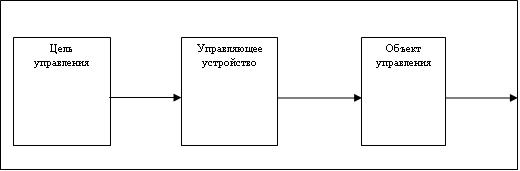

... когда механизм влияния помех на объект управления неизвестен. Рис.2.3 Замкнутая система программного управления Таким образом, можно говорить о том, что управление кредитными операциями коммерческого банка является довольно сложным процессом и подвержено влиянию многих факторов. Одним из факторов, оказывающих влияние на кредитные операции, как уже отмечалось ранее, является кредитный риск ...

0 комментариев