Навигация

Обесценивание рабочей силы, в результате чего заработная плата не может выполнить свою воспроизводственную функцию

1. Обесценивание рабочей силы, в результате чего заработная плата не может выполнить свою воспроизводственную функцию.

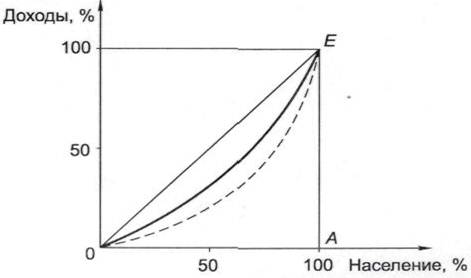

2. Неоправданная дифференциация заработной платы по категориям работников на предприятиях одной и той же отрасли, территории, а также по отдельным отраслям и регионам[12].

Каждый метод имеет в своем распоряжении прямые и косвенные меры воздействия. К числу мер прямого вмешательства государства относятся: государственная гарантия минимума заработной платы на своей территории, регулирование оплаты труда в бюджетной сфере, установление системы районных коэффициентов, государственное инвестирование, субсидирование программ по повышению эффективности производства, освобождение от налогов, прямое администрирование по обязательности выделения квоты рабочих мест для некоторых групп населения, организация переобучения работников, выделение определенного числа работников для выполнения общественно необходимых работ и т. д.

К числу косвенных способов воздействия относятся: льготное налогообложение малоимущих слоев населения, избирательность процедуры распределения бесплатных благ.

Для антиинфляционного регулирования используются два типа экономической политики:

- политика, направленная на сокращение бюджетного дефицита, ограничение кредитной экспансии, сдерживание денежной эмиссии;

- политика регулирования цен и доходов, имеющая целью увязать рост заработков с ростом цен и индексацией доходов, определяемая уровнем прожиточного минимума и согласуемая с динамикой индекса цен.

Особое значение имеет проблема защиты денежных доходов от инфляции. С этой целью применяется индексация доходов в зависимости от роста цен.

Индексация доходов. Особое значение имеет проблема защиты денежных доходов (заработной платы, пенсий, пособий) от инфляции. С этой целью применяется индексация, т. е. увеличение номинальных доходов в зависимости от роста цен.

Цель компенсации (индексации) в широком смысле можно сформулировать как политику государства в области регулирования доходов населения. В более узком смысле — это компенсация потерь населения, связанных с ростом потребительских цен..

Индексироваться могут все программы социального развития и социального обеспечения: фиксированные доходы населения (пенсии, стипендии, пособия, дотации и т. д.); оплата труда; сбережения населения.

Индексация может быть ретроспективной и ожидаемой. В первом случае компенсация осуществляется в соответствии с ростом цен, имевшим место за определенный период, во втором — покрывает ожидаемый рост цен. С точки зрения социальной защиты населения от падения реальных доходов в связи с ростом цен второй подход более предпочтителен, он требует периодического исчисления ожидаемого изменения индекса потребительских цен.

Механизм осуществления индексации тоже может быть разным: индексация всех видов доходов; индексация доходов населения, живущего ниже прожиточного минимума; индексация, ограниченная профессиональным, территориальным или официальным общегосударственным минимумом заработной платы. Размер компенсации может зависеть от коэффициента семейной нагрузки (числа детей и других иждивенцев, приходящихся на одного работающего).

Очевидно, что при любом методе наиболее защищенными должны быть граждане, имеющие низкие доходы (оплату труда, пенсии), лица с относительно высокими доходами от роста потребительских цен могут быть защищены лишь частично[13].

Индексация доходов с экономической точки зрения имеет и существенные недостатки. Так, способствуя уменьшению разрывов в доходах низко- и высокооплачиваемых, она может отрицательно сказаться на стремлении работников к более напряженному труду. Кроме того, индексация не способствует проведению антиинфляционных мер.

Воздействие налогообложения на политику доходов. От того, как государство использует финансово-кредитный и налоговый механизмы, во многом зависит распределение вновь созданной стоимости по факторам производства, основным из которых является труд. Снижение реальной заработной платы в условиях резкого падения валового внутреннего продукта и незначительного уменьшения численности занятых в экономике закономерно.

Существенная роль в регулировании доходов предпринимателей и работников наемного труда принадлежит государственной системе налогообложения. Как показывает анализ положения дел, социальный потенциал налоговой системы в современной России практически не используется. Имеется в виду ее способность перераспределять доходы от высокообеспеченных к средне- и малообеспеченным слоям населения. К тому же значительная часть населения и вовсе уходит от уплаты налогов.

В существующей системе налогообложения не учитываются факты сегодняшней реальности. А ситуация такова, что тяжесть налогообложения необходимо перенести с менее доходного населения на более доходное, т. е. ориентироваться на прогрессивную школу налогообложения доходов. Однако важно соблюдать при этом определенные ограничения, ибо, как показывает мировой опыт, если изымается 40-45% доходов, предприниматель теряет интерес к своему делу.

Снизив налогообложение фонда оплаты труда и переложив его часть на получателей доходов, можно получить дополнительную сумму поступлений в бюджет за счет того, что из тени выйдут те работодатели, которые в настоящее время передают своим работникам «в конвертах» гораздо большую заработную плату, чем указано в платежных ведомостях, предоставляемых налоговым органам. А пока налоговая политика стимулирует и закрепляет такие структуры занятости и схемы оплаты труда, при которых непрестижным и низкооплачиваемым оказывается труд в секторах, определяющих лицо и перспективы развития страны, — в промышленности, науке, культуре[14].

В последние годы в России практически половина экономических субъектов не платит никаких налогов, не производит никаких социальных отчислений. Реально развивается преимущественно теневой нелегальный бизнес, от чего страдает официальный сектор экономики. По экспертным данным, в «тени» производится более 50% ВВП. Это означает, что разрыв между тем, что государство могло бы получать, и тем, что оно получает, — более чем двукратный. Расчеты показывают: если налоги собирать полностью, их размеры можно снизить не менее чем в 1,5 раза.

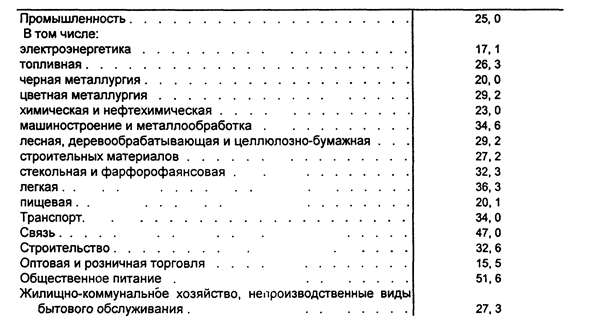

В целях «отлаживания» механизма налогов следует также перераспределить налоговую нагрузку между секторами экономики. Речь идет о снятии части налогового бремени с производственных предприятий и о перемещении ее в финансовую и торговую сферы, в которых сложился неоправданно низкий уровень налоговых изъятий.

Заключение

Государство осуществляет регулирование национального рынка посредством установления цен, предоставления льгот, субсидий, компенсаций. Это позволяет достичь определённого равновесия как на макро так и на микроуровне.

Через систему налогообложения, дотаций и пошлин государство воздействует на процесс рыночного ценообразования и значение равновесной цены. Введение акциза повышает цену равновесия и уменьшает равновесное количество выпуска, а установление дотации на единицу проданной продукции снижает равновесную цену и повышает равновесный объем продаж. Однако и в том, и другом случаях возникают чистые потери общества, так как при введении налога сокращение суммарного излишка потребителей и производителей превышает сумму налоговых поступлений, а при установлении дотаций сумма последних становится больше приращения суммарных излишков участников рыночных сделок.

К снижению экономической эффективности использования производственных ресурсов ведет и директивное установление цен. Если верхний предел цены ниже ее равновесного значения, то возникают потери, связанные с образованием «черного» рынка и снижением качества продукции, а с введением нижнего предела цены выше ее равновесного значения государство вынуждено покрывать расходы на производство продукции сверх равновесного объема.

В России в переходный период роль государства в регулировании цен снизилась. Она проявляется скорее в косвенном воздействии, чем в прямом вмешательстве в ценообразование.

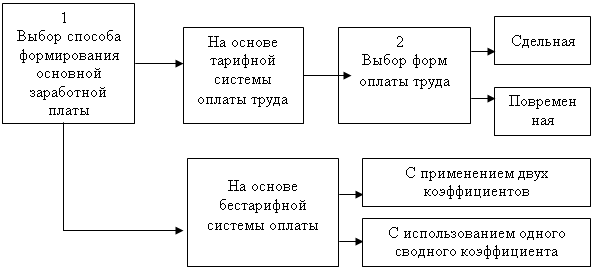

Осуществляя регулирование заработной платы государство осуществляет меры, направленные на реализацию принципа соответствия меры труда и меры его оплаты, обеспечения равной оплаты за равный труд. Государственное регулирование заработной платы производится посредством рационального разделения функций между государственными органами и предприятиями (объединениями) и включает:

- планирование заработной платы путем распределения между отраслями народного хозяйства денежных средств, выделенных на оплату труда и материальное стимулирование работников, управление этими средствами;

- установление тарифных ставок и должностных окладов, порядка образования поощрительных фондов, основных принципов премирования, нормативов затрат труда, применение которых в совокупности обеспечивает единство в оплате всех видов труда;

- устранение уравнительности и необоснованных выплат;

- определение прав и обязанностей различных органов по установлению конкретизации и применению условий оплаты труда (выработка положений о порядке начисления и сроках выплаты заработной платы, гарантийных выплат и др.);

- государственный контроль за соблюдением законодательства по вопросам оплаты труда.

В условиях рыночной экономики государственное регулирование заработной платы должно базироваться на принципах социально ориентированной рыночной экономики, строиться с учетом особенностей переходного периода, а также необходимости принять эффективные меры по оздоровлению экономики и устранению накопившихся за последние годы проблем в области оплаты труда. Политика государства должна быть направлена на повышение покупательной способности и обеспечение своевременной выплаты заработной платы, увеличение ее доли в валовом внутреннем продукте и доходах населения, устранение перекосов в ее уровнях по предприятиям и категориям персонала.

Список литературы

1. Федеральный закон от 20.04.2007 № 54-ФЗ «О внесении изменений в федеральный закон ««О минимальном размере оплаты труда» и другие законодательные акты РФ»

2. Федеральный закон от 20.04.2007 № 54-ФЗ «О внесении изменений в федеральный закон ««О минимальном размере оплаты труда» и другие законодательные акты РФ»

3. Постановление Правительства РФ от 7 марта 1995 г. № 239 «О мерах по упорядочению государственного регулирования цен (тарифов)».

4. Горелов, Н.А. Экономика труда/Н.А. Горелов. – СПб.: Питер, 2007. – 704 с.

5. Грязнова, А.Г. Микроэкономика. Теория и российская практика: Учебник/ А.Г. Грязнова, А.Ю. Юданов. 2-е изд. – М., 2007. – 544 с.

6. Иохин, В.Я. Экономическая теория: Учебник / В.Я, Иохин. – М.: Юристъ, 2005. – 861 с.

7. Камаев, В.Д. Экономическая теория / В.Д. Камаев. – М.: Владос, 2004. – 592 с.

8. Сидорович, А.В. Курс экономической теории: Учебное пособие / А.В. Сидорович. – М.: Дело и сервис, 2005. – 832 с.

9. Сажина, М.А. Экономическая теория / М.А. Сажина, Г.Г. Чибриков. – М.: НОРМА – ИНФРА-М, 2004. – 456 с.

10. Николаева, Т.Е. Проблемы использования регулируемых цен в практике российских предприятий / Т.Е. Николаева // Финансовые и бухгалтерские консультации. – 2006. - №4

11. Токсанбаева, М.С. Неоднородность трудовых ресурсов в «зеркале» распределения заработной платы / М.С. Токсанбаева // Экономическая наука современной России. – 2007. - №1.

[1] Сидорович А.В. Курс экономической теории: Учебное пособие. – М.: Дело и сервис, 2005. – С. 215

[2] Сидорович А.В. Курс экономической теории: Учебное пособие. – М.: Дело и сервис, 2005. – С. 217

[3] Грязнова А.Г. Микроэкономика. Теория и российская практика: Учебник. – М., 2007. – С. 318

[4] Грязнова А.Г. Микроэкономика. Теория и российская практика: Учебник. – М., 2007. – С. 320

[5] Грязнова А.Г. Микроэкономика. Теория и российская практика: Учебник. – М., 2007. – С. 322

[6] Сажина М.А. Экономическая теория. – М.: НОРМА – ИНФРА-М, 2004. – С. 322

[7] Камаев В.Д. Экономическая теория. – М.: Владос, 2004. – С. 375

[8] Токсанбаева М.С. Неоднородность трудовых ресурсов в «зеркале» распределения заработной платы // Экономическая наука современной России. – 2007. - №1 – с. 27

[9] Горелов Н.А. Экономика труда. – СПб.: Питер, 2007. – с. 386

[10] Горелов Н.А. Экономика труда. – СПб.: Питер, 2007. – с. 388

[11] Горелов Н.А. Экономика труда. – СПб.: Питер, 2007. – с. 390

[12] Иохин В.Я. Экономическая теория: Учебник. – М.: Юристъ, 2005. – с. 404

[13] Иохин В.Я. Экономическая теория: Учебник. – М.: Юристъ, 2005. – с. 405

[14] Иохин В.Я. Экономическая теория: Учебник. – М.: Юристъ, 2005. – с. 407

Похожие работы

... Налоговым органам и внебюджетным фондам Работникам Выборка Предприятия-должники Предприятия-недолжники Вся промышленность РФ 47 37 61 44 5 5 4 9 41 45 35 44 7 13 0 3 Процесс накопления просроченной заработной платы протекает аналогично процессу накопления капитала. Каждый месяц часть прошлой задолженности погашается ("амортизация"), но одновременно ...

... всего, содействует росту инфляционных ожиданий, вызывает соответствующее поведение как продавцов, так и потребителей на рынках товаров и услуг с негативными последствиями для макроэкономики. Механизм воздействия инфляции на заработную плату В рыночной экономике в условиях инфляции спроса, когда причина или толчок к инфляции возникает на товарном рынке в сфере спроса, создаются возможности для ...

... законодательством случаях в момент наступления форс-мажорных обстоятельств государством предусмотрен ряд социальных гарантий. 2. Механизм регулирования доходов населения и система социальной защиты Республики Беларусь в условиях перехода к социально-ориентированной рыночной экономике Деятельность государства в социальной сфере направлена на обеспечение роста реальных денежных доходов как ...

... при командировках, переводе, приеме, направлении на работу в другую местность, за использование инструмента, принадлежащего работнику, за невыданную спецодежду и спецобувь и др. В основе установления заработной платы лежат следующие принципы: - предоставление предприятиям максимальной самостоятельности в вопросах организации и оплаты труда; - распределение в соответствии с результатами труда, ...

0 комментариев