Навигация

Одинаковый процент на весь ассортимент

1. Одинаковый процент на весь ассортимент

Способ расчета валового дохода по общему товарообороту используют в случае, когда единый процент торговой надбавки применяют ко всем товарам. При таком варианте сначала устанавливают валовой доход, а потом уже наценку.

Бухгалтер должен применить формулу, которая приведена в документе:

ВД = Т x РН / 100,

где Т – общий товарооборот; РН – расчетная торговая надбавка.

Торговую надбавку считают по другой формуле:

РН = ТН / (100 + ТН).

В данном случае: ТН – торговая надбавка в процентах. Под товарооборотом понимают общую сумму выручки. Пример. В ООО "Феникс" остаток товаров по продажной стоимости (сальдо по счету 41) на 1 июля составил 12 500 руб. Торговая наценка по остаткам товара на 1 июля (сальдо по счету 42) – 3100 рублей. В июле получено продукции по покупной стоимости без учета НДС на сумму 37 000 руб. Согласно приказу руководителя организации на все товары бухгалтер должен начислить торговую наценку в размере 35 процентов. Ее размер на поступившие в июле товары составил 12 950 руб. (37 000 руб. х 35%). Фирма выручила от реализации в июле 51 000 рублей (в том числе НДС – 7780 руб.). Расходы на продажу – 5000 руб. Рассчитаем реализованную торговую наценку по формуле

РН = ТН / (100 + ТН): 35% / (100 + 35%) = 25,926%.

Валовой доход будет равен:

ВД = Т x РН / 100

51 000 руб. х 25,926% / 100% = 13 222 руб.

В бухгалтерском учете необходимо сделать следующие проводки:

Дебет 50 Кредит 90-1 – 51 000 руб. – отражена выручка от продажи товаров;

Дебет 90-3 Кредит 68 – 7780 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно) – 13 222 руб.– списана сумма торговой наценки по реализованным товарам;

Дебет 90-2 Кредит 41 – 51 000 руб.– списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44 – 5000 руб.– списаны расходы на продажу;

Дебет 90-9 Кредит 99 – 442 руб. (51 000 руб. – 7780 руб. – (–13 222 руб.) – 51 000 руб. – 5000 руб.) – получена прибыль от продажи.

2. Каждому товару – свой процент

Этот вариант нужен тем, у кого на разные группы товаров надбавка не одинаковая. Сложность здесь в следующем, каждая из групп включает продукцию с одной и той же наценкой, поэтому необходимо вести обязательный учет товарооборота. Валовой доход (ВД) в таком случае определяют по следующей формуле:

ВД = (Т1 x РН + Т2 x РН + ... + Тn x РН) / 100,

где Т – товарооборот и РН – расчетная торговая надбавка по группам товаров.

Пример. Бухгалтер ООО "Феникс" имеет следующие данные:

| Остаток товаров на 1 июля, руб. | Получено товаров по покупной стоимости, руб. | Торговая наценка,% | Сумма наценки, руб. | Выручка от продажи товаров, руб. | Расходы на продажу, руб. | |

| Товары группы 1 | 4600 | 12 100 | 39 | 4719 | 16 800 | 3000 |

| Товары группы 2 | 7900 | 24 900 | 26 | 6474 | 33 200 | |

| Итого: | 12 500 | 37 000 | 11 193 | 50 000 |

Нужно определить расчетную торговую надбавку по каждой группе товаров:

Для группы 1 расчетная торговая надбавка составит:

РН = ТН / (100 + ТН); 39% / (100 + 39) = 28,057%.

Для товаров группы 2:

РН = ТН / (100 + ТН); 26% / (100 + 26) = 20,635%.

Валовой доход (сумма реализованной торговой наценки) будет равен:

(16 800 руб. х 28,057% + 33 200 руб. х 20,635%) / 100 = 11 564 руб.

В бухгалтерском учете фирмы необходимо оформить проводки:

Дебет 50 Кредит 90-1 – 50 000 руб. – отражена выручка от реализации товаров;

Дебет 90-3 Кредит 68 – 7627 руб. – отражена сумма НДС;

Дебет 90-2 Кредит 42 (сторно) – 11564 руб. – списана сумма торговой наценки, относящейся к реализованным товарам;

Дебет 90-2 Кредит 41 – 50 000 руб. – списана продажная стоимость реализованных товаров;

Дебет 90-2 Кредит 44 – 3000 руб. – списаны расходы на продажу;

Дебет 90-9 Кредит 99 – 937 руб. (50 000 руб. – 7627 руб. –(–11 564 руб.) – 50 000 руб. – 3000 руб.) – прибыль от продажи.

Похожие работы

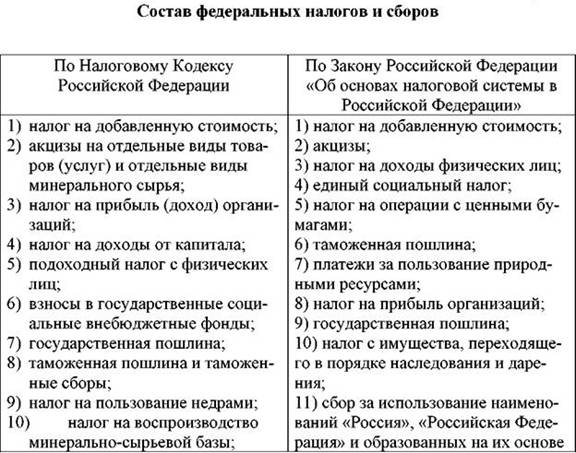

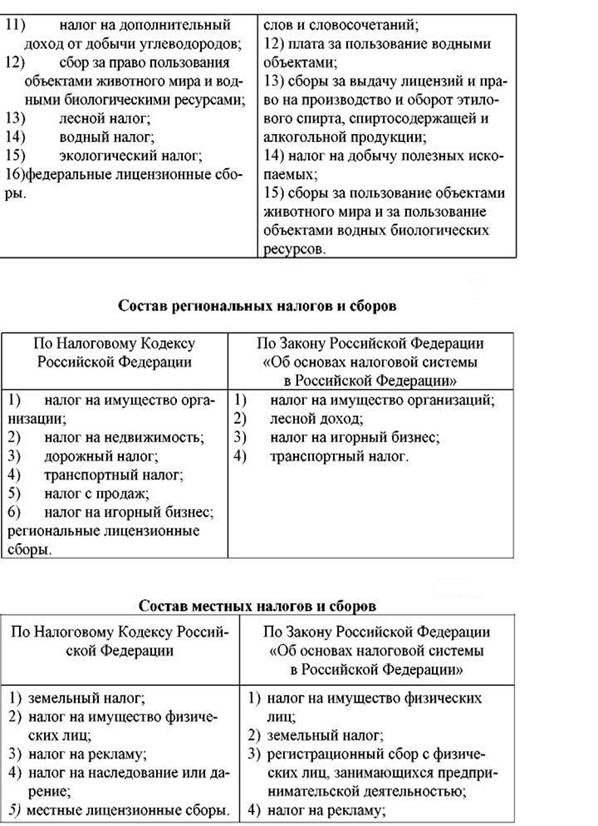

... признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления (выплаты) денежных средств согласно ст.127 п.1 НК РФ [1]. 2. Учет расчетов организации по налогам и сборам 2.1 Учет расчетов по налогам и сборам, возмещаемых за счет издержек и прочих расходов организаций Начисление налогов и сборов, причитающихся в соответствии с налоговыми декларациями ( ...

... № 32 - АПК. 4. Учет расчетов по налогам и сборам на предприятии и его совершенствование 4.1 Синтетический и аналитический учет расчетов по налогам и сборам Сельскохозяйственное предприятие ОАО "Акр - Агро", как и другие с/х предприятия, а т. ж. предприятия других отраслей народного хозяйства, участвует в формировании общегосударственного фонда финансовых ресурсов. В зависимости от ...

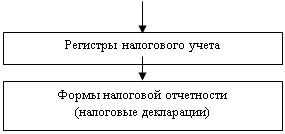

... деятельности 3. Анализ расчетов Калинковичского райпо по налогам и сборам, пути его совершенствования 3.1 Информационное обеспечение и общая методика анализа расчетов плательщика по налогам и сборам Информационное обеспечение анализа расчетов по налогам и сборам основывается на данных бухгалтерского учета, финансовой и налоговой отчетности. Новым источником являются регистры налогового ...

... Кодекса, налог и авансовые платежи по налогу подлежат уплате в бюджет по местонахождению объекта недвижимого имущества. 2 Организация аудита расчетов по налогам и сборам 2.1 Нормативные документы, регулирующие аудит При аудите необходимо руководствоваться следующими нормативными документами: 1. Конституция Российской Федермции, ст 57. 2. Гражданский кодекс Российской Федерации, ч.1 ...

0 комментариев