Навигация

Основные методы и методики анализа финансового состояния предприятия

1.3 Основные методы и методики анализа финансового состояния предприятия

Анализ бухгалтерской отчетности предполагает использование конкретных приемов и методов, одним из которых является "чтение баланса", или изучение абсолютных величин.

"Чтение", или знакомство с содержанием, баланса позволяет установить:

- основные источники средств (собственные и заемные);

- основные направления вложения средств;

- соотношения средств и источников;

- и другие характеристики, позволяющие оценить имущественное положение предприятия и его обеспеченность.

Но информация, представленная в абсолютных величинах, не всегда позволяет точно определить динамику показателей (например из-за инфляции) и недостаточна для обоснования решений. Поэтому наряду с абсолютными величинами при анализе бухгалтерской отчетности используется расчет и оценка относительных показателей.

Анализ финансового состояния предприятия включает этапы:

1. Предварительная (общая) оценка финансового состояния предприятия и изменений его финансовых показателей за отчетный период;

2. Анализ ликвидности баланса предприятия по абсолютным и относительным показателям (коэффициент абсолютной ликвидности коэффициент уточненной ликвидности, коэффициент текущей ликвидности);

3. Анализ финансовой устойчивости предприятия по абсолютным (СОС, СД, ОИ, ∆СОС, ∆СД, ∆ОИ) и относительным показателям (коэффициент маневренности, коэффициент обеспеченности запасов собственными оборотными средствами, коэффициент обеспеченности оборотных активов собственными оборотными средствами);

4. Анализ деловой активности предприятия (коэффициенты общей оборачиваемости капитала, оборачиваемости готовой продукции, оборачиваемости мобильных средств, коэффициент фондоотдачи, коэффициент оборачиваемости собственного капитала, оборачиваемости материальных оборотных средств, оборачиваемости денежных средств, оборачиваемости дебиторской и кредиторской задолженности, коэффициент среднего срока оборачиваемости дебиторской и кредиторской задолженности);

5. Анализ эффективности деятельности предприятия (рентабельность продаж, чистая рентабельность, экономическая рентабельность, рентабельность собственного капитала, рентабельность перманентного капитала, рентабельность затрат).

Успешность анализа определяется различными факторами. Можно выделить несколько основных принципов, которые целесообразно иметь в виду, приступая к анализу.

Во-первых, прежде чем начать выполнение каких-либо аналитических процедур, необходимо составить достаточно четкую программу анализа, включая проработку макетов аналитических таблиц, алгоритмов расчета основных показателей и требуемых для их расчета и сравнительной оценки источников информационного и нормативного обеспечения. Анализ проводится на основе учетной информации, поэтому начинать его следует с отбора необходимых данных и экспертизы материалов, предоставленных экспертам для анализа.

Во-вторых, при проведении аналитических процедур показатели деятельности предприятия всегда с чем-то сравниваются. Сравнения могут проводиться с предыдущим периодом, с планом и со среднеотраслевыми показателями. Любые отклонения от нормативных или плановых значений показателей, даже если они имеют позитивный характер, должны тщательно анализироваться. Смысл такого анализа состоит в том, чтобы с одной стороны, выявить основные факторы, вызвавшие зафиксированные отклонения от заданных ориентиров, а с другой стороны, еще раз проверить обоснованность принятой системы планирования и, если необходимо, внести в нее изменения. Следует подчеркнуть, что последний аспект имеет особое значение – только путем постоянного анализа и корректировки можно наладить достаточно стройную систему планирования и поддерживать ее в актуальном состоянии.

В-третьих, завершенность и цельность любого анализа, имеющего экономическую направленность, в значительной степени определяются обоснованностью используемой совокупности критериев. Как правило, эта совокупность включает качественные и количественные оценки, а ее основу обычно составляют исчисляемые показатели, имеющие понятную интерпретацию и, по возможности, некоторые ориентиры (пределы, нормативы, тенденции). Отбирая показатели, необходимо формулировать логику их объединения в данную совокупность, для того чтобы была видна роль каждого из них, и не создавалось впечатления, что какой-то аспект остался неохваченным или, напротив, не вписывается в рассматриваемую схему. Иными словами, совокупность показателей, которую вполне возможно в этом случае трактовать как систему, должна иметь некий внутренний стержень, некую основу, объясняющую логику ее построения.

В-четвертых, выполняя анализ, не нужно без необходимости гнаться за точностью оценок. Как правило, наибольшую ценность представляет выявление тенденций и закономерностей.

Основная цель проведения анализа – повышение эффективности функционирования хозяйствующих субъектов и поиск резервов такого повышения. Для достижения этой цели проводятся: оценка результатов работы за прошедшие периоды; разработка процедур оперативного контроля за производственной деятельностью; выработка мер по предупреждению негативных явлений в деятельности предприятия и в ее финансовых результатах; вскрытие резервов повышения результативности деятельности; разработка обоснованных планов и нормативов[30].

Проведение анализа финансово-хозяйственной деятельности следует проводить, руководствуясь определенными принципами, основные из них представлены в таблице 1.2.

Таблица 1.2 - Основные принципы анализа финансово-хозяйственной деятельности предприятия

| Принцип | Содержание принципа |

| Конкретность | Анализ основывается на реальных данных, результаты его получают конкретное количественное выражение |

| Комплексность | Всестороннее изучение экономического явления или процесса с целью объективной его оценки |

| Системность | Изучение экономических явлений во взаимосвязи друг с другом, а не изолировано |

| Регулярность | Анализ следует проводить постоянно через заранее определенные промежутки времени, а не от случая к случаю |

| Объективность | Критическое и беспристрастное изучение экономических явлений, выработка обоснованных выводов |

| Действенность | Пригодность результатов анализа для использования в практических целях, для повышения результативности производственной деятельности |

| Экономичность | Затраты, связанные с проведением анализа, должны быть существенно меньше того экономического эффекта, который будет получен в результате его проведения |

| Сопоставимость | Данные и результаты анализа должны быть легко сопоставимы друг с другом, а при регулярном проведении аналитических процедур должна соблюдаться преемственность результатов |

| Научность | При проведении анализа следует руководствоваться научно обоснованными методиками и процедурами |

Финансово-хозяйственную деятельность предприятия можно представить как непрерывный процесс привлечения разного рода ресурсов, объединения их в процессе производства для получения некоторого финансового результата. Исходя из этого, можно выделить три укрупненные сферы применения анализа: финансовые ресурсы, производственный процесс, финансовые результаты.

В данной работе анализ финансового состояния предприятия рассматривается как инструмент управления финансовыми ресурсами обобщенная оценка результатов хозяйственной деятельности и финансового состояния объекта. Такой анализ проводится с той или иной степенью детализации в интересах различных пользователей, анализ представлен в таблице 1.3.

Таблица 1.3.- Совокупность аналитических показателей для экспресс-анализа

| Направление анализа | Показатели |

| 1 Оценка экономического потенциала субъекта хозяйствования | |

| 1.1. Оценка имущественного положения | 1. Величина основных средств и их доля в общей сумме активов. 2. Коэффициент износа основных средств 3. Общая сумма хозяйственных средств, находящихся в распоряжении предприятия |

| 1.2. Оценка финансового положения | 1. Величина собственных средств и их доля в общей сумме источников. 2. Коэффициент покрытия (общий) 3. Доля собственных оборотных средств в общей их сумме 4. Доля долгосрочных заемных средств в общей сумме источников 5. Коэффициент покрытия запасов |

| 1.3 Наличие "больных" статей в отчетности | 1. Убытки 2. Ссуды и займы, не погашенные в срок. 3. Просроченная дебиторская и кредиторская задолженность 4. Векселя выданные (полученные) просроченные |

| 2 Оценка результатов финансово-хозяйственной деятельности. | |

| 2.1 Оценка прибыльности. | 1. Прибыль 2. Рентабельность общая 3. Рентабельность основной деятельности |

| 2.2 Оценка динамичности. | Сравнительные темпы роста выручки, прибыли и авансированного капитала Оборачиваемость активов Продолжительность операционного и финансового цикла 4. Коэффициент погашаемости дебиторской задолженности |

| 2.3 Оценка эффективности использования экономического потенциала. | 1. Рентабельность авансированного капитала. 2. Рентабельность собственного капитала |

Экспресс-анализ может завершаться выводом о целесообразности или необходимости более углубленного и детального анализа финансовых результатов и финансового положения.

Цель детализированного анализа финансового состояния — более подробная характеристика имущественного и финансового положения хозяйствующего субъекта, результатов его деятельности в истекающем отчетном периоде, а также возможностей развития субъекта на перспективу. Он конкретизирует, дополняет и расширяет отдельные процедуры экспресс-анализа. При этом степень детализации зависит от желания аналитика.

В общем виде программа углубленного анализа может выглядеть следующим образом.

Первый этап — предварительный обзор экономического и финансового положения субъекта хозяйствования: характеристика общей направленности финансово — хозяйственной деятельности; выявление "больных статей отчетности".

Второй этап — оценка и анализ экономического потенциала субъекта хозяйствования: оценка имущественного положения (построение аналитического баланса; вертикальный анализ баланса; горизонтальный анализ баланса; анализ качественных сдвигов в имущественном положении); оценка финансового положения (оценка ликвидности; оценка финансовой устойчивости).

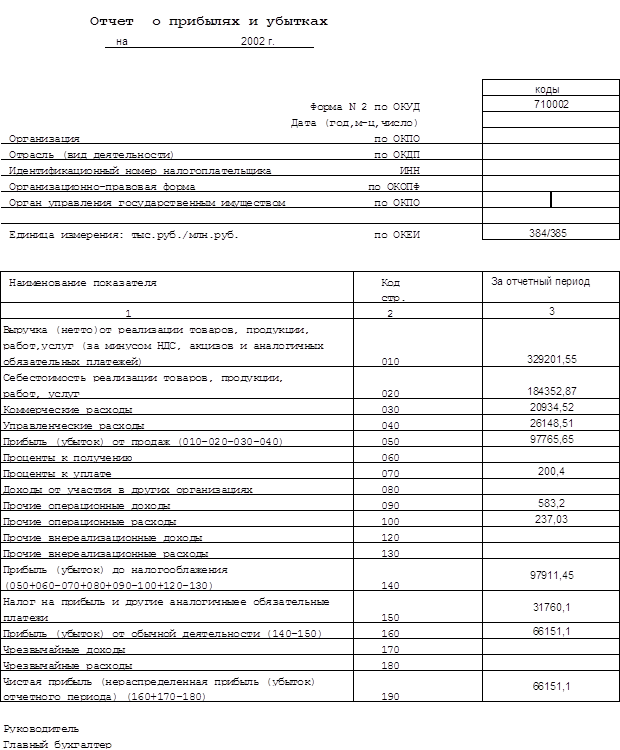

Третий этап — оценка и анализ результативности финансово-хозяйственной деятельности субъекта хозяйствования: оценка основной деятельности; анализ рентабельности; оценка положения на рынке ценных бумаг.

С позиций количественной оценки можно выделить три типовые процедуры: вертикальный анализ, горизонтальный анализ, построение системы показателей и аналитических коэффициентов. О методах вертикального и горизонтального анализа уже было сказано в предыдущем параграфе. Построить логически объяснимую и непротиворечивую систему показателей и аналитических коэффициентов можно на основе экономического потенциала предприятия, который в формализованном виде представлен бухгалтерской отчетностью как наилучшей из существующих финансовых моделей предприятия.

Наиболее часто для анализа выделяют следующие группы показателей.

Показатели, характеризующие имущественный потенциал.

Финансовая оценка имущественного потенциала представлена в активе баланса. В данном случае речь идет о средствах предприятия, либо принадлежащих ему на праве собственности, либо о которых предполагается, что в соответствии с договором право собственности на них перейдет в некотором будущем.

Коэффициенты, характеризующие ликвидность и платежеспособность предприятия.

Под ликвидностью активов понимают возможность трансформации их в денежные средства. Степень ликвидности определяется продолжительностью периода, в течение которого эта трансформация может быть осуществлена. Чем короче период, тем выше ликвидность активов. Говоря о ликвидности предприятия, имеют в виду наличие у него оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств. Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, которая требует немедленного погашения. Платежеспособность – это внешнее проявление финансового состояния предприятия.

В основу алгоритма расчета этих показателей заложена идея сопоставления текущих активов (оборотных средств) с краткосрочной кредиторской задолженностью. В результате расчета устанавливается, в достаточной ли степени обеспечено предприятие оборотными средствами, необходимыми для расчетов с кредиторами по текущим операциям. Поскольку различные виды оборотных средств обладают различной степенью ликвидности, рассчитывают несколько коэффициентов ликвидности (платежеспособности). Подробно показатели и формулы их расчета будут рассмотрены во второй главе данной работы.

Показатели финансовой устойчивости. В экономической литературе эту группу называют также показателями структуры капитала и платежеспособности либо коэффициентами управления источниками средств.

Показатели данной группы характеризуют структуру используемого предприятием капитала с позиции его платежеспособности и финансовой стабильности развития. Финансовая устойчивость – это внутренняя сторона финансового состояния предприятия. С помощью данных показателей оценивается состав источников финансирования и динамика соотношения между ними. Анализ основывается на том, что источники средств различаются по уровню себестоимости, степени доступности, надежности и риска. Такие показатели демонстрируют, как распределяется риск между владельцами компании и ее кредиторами. Активы могут быть профинансированы либо за счет собственных средств, либо за счет заимствований.

По показателям финансовой устойчивости собственники и менеджеры предприятия могут определять допустимые доли заемных и собственных источников финансирования или, как определяет финансовый менеджмент, проводить политику финансового левериджа. Кредиторы предпочитают одалживать предприятиям, у которых доля заемных средств относительно невелика, собственники и администрация предприятия наоборот предпочитают относительно высокий уровень финансирования активов за счет заемных средств. Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала.

Показатели деловой активности. Их называют коэффициентами управления активами. Показатели предназначены для оценки эффективности использования предприятием имеющихся у него активов. Они позволяют оценить оптимальный размер и структуру активов с позиции функционирования предприятия.

С позиции кругооборота средств деятельность любого предприятия представляет собой процесс непрерывной трансформации одних видов активов в другие:

ДСÞССÞНПÞГПÞСРÞДС…,где ДС — денежные средства; СС — сырье на складе; НП — незавершенное производство; ГП — готовая продукция; СР — средства в расчетах.

Таким образом, ключевым элементом является анализ оборачиваемости средств, вложенных в те или иные активы. При прочих равных условиях ускорение оборачиваемости свидетельствует о повышении эффективности, поэтому основными показателями являются показатели эффективности использования материальных, трудовых и финансовых ресурсов: выработка, фондоотдача, коэффициенты оборачиваемости средств в запасах и расчетах.

Величина активов должна быть достаточна и оптимальна для выполнения производственной программы предприятия. Если предприятие испытывает недостаток в ресурсах, оно должно думать об источниках финансирования для их пополнения. Наоборот, если величина активов неоправданно велика, предприятие будет нести дополнительные расходы (например, на хранение). Обычно рассчитываются коэффициенты оборачиваемости активов, запасов, дебиторской и кредиторской задолженности.

Показатели рентабельности. Показатели этой группы предназначены для оценки общей эффективности вложения средств в данное предприятие. При анализе рентабельности рассматриваются не конкретные виды активов, а капитал в целом. С помощью показателей рентабельности оценивают рентабельность собственного капитала предприятия, рентабельность производимой и реализуемой им продукции, общую рентабельность предприятия.

Показатели положения на рынке ценных бумаг. В эту группу входят коэффициенты, характеризующие стоимость и доходность акций предприятия. Коэффициенты рыночной активности соотносят рыночную цену акции с ее балансовой стоимостью и доходом на акцию. Они позволяют администрации и владельцам предприятия оценить, как инвесторы относятся к его текущей и перспективной деятельности. Показатели рыночной активности будут высокими, если показатели платежеспособности, финансовой устойчивости, рентабельности и деловой активности свидетельствуют об устойчивом финансовом положении предприятия.

Объективное суждение о предприятии можно составить лишь на основе системы индикаторов (или показателей).

Комплексная оценка — это способ интерпретации финансового состояния предприятия на основе использования дерева оценок, объединяющего отдельные финансовые показатели. В ситуации, когда поставлена задача, провести комплексную оценку финансовой деятельности, неизбежно возникает проблема отбора некоторой совокупности показателей. Разработаны требования, которым должна удовлетворять система показателей: необходимая широта охвата показателями всех сторон изучаемого субъекта; взаимосвязь показателей; верифицируемость (проверяемость) показателей.

Кроме того, необходимо руководствоваться рядом принципов:

- Принцип древовидной структуры предполагает, что в системе должны наличествовать частные и обобщающие показатели.

- Принцип обозримости предполагает наличие некоторого набора показателей, оптимального для данного предприятия.

- Принцип разумного сочетания абсолютных и относительных показателей.

- Принцип неформальности означает, что система должна обладать максимальной степенью аналитичности, обеспечивать возможность оценки текущего состояния предприятия и перспектив его развития, быть пригодной для принятия управленческих решений.

Комплексные оценки финансового состояния предназначены для руководства предприятия и используются для своевременного выявления негативных тенденций финансового состояния и их причин; сравнения финансового состояния предприятия с финансовым положением компаний конкурентов; принятия решений по целенаправленному изменению финансового состояния в зависимости от текущих комплексных оценок.

После того, как показатели отобраны и сформирована древовидная структура, подготавливается база для оценки показателей. Наряду с признанными в мировой и отечественной практике нормами в качестве базы можно использовать среднеотраслевые значения коэффициентов по региону местонахождения предприятия. Проводятся расчеты, и полученные показатели сравнивают с базой. На этапе оформления результатов комплексной оценки выполняются следующие действия.

- Построение динамических рядов значений коэффициентов, качественных оценок. Словесное описание тенденций изменения показателей, оценок финансового состояния и его отдельных аспектов.

- Формирование аналитических записок о финансовом состоянии фирмы.

- Разработка проектов управляющих решений в зависимости от комплексных оценок финансового состояния и тенденций его изменения.

Использование на практике регулярной процедуры комплексной оценки позволяет сфокусировать внимание руководителя предприятия на ситуациях и предполагает наличие набора стандартных действий по анализу причин их возникновения и выработке адекватных управленческих решений.

Для проведения анализа финансового состояния предприятия используют определенные приемы.

Сравнение – наиболее простой прием, при котором финансовые показатели отчетного периода сравниваются либо с плановыми, либо с показателями на предыдущий период (базисными). При сравнении показателей за разные периоды необходимо добиться их сопоставимости, т.е. показатели следует пересчитать с учетом однородности составных элементов, инфляционных процессов в экономике, методов оценки и др.

Наиболее типичные ситуации, когда используется сравнение, и цели, которые при этом достигаются:

- сопоставление фактических уровней показателей с плановыми используется для оценки степени выполнения плана;

- сопоставление фактических уровней показателей с нормативными позволяет осуществить контроль за затратами и способствует внедрению ресурсосберегающих технологий;

- сравнение фактических уровней показателей с данными прошлых лет применяется для определения тенденций развития экономических процессов;

- сравнение уровня показателей анализируемого предприятия со средними их величинами по отрасли производится с целью определения положения предприятия на рынке среди других предприятий той же отрасли;

- сопоставление результатов деятельности до и после изменения какого-либо фактора применяется при расчете влиянии факторов и подсчете результатов.

Группировки – прием, при котором показатели группируются и сводятся в таблицы. Это дает возможность для проведения аналитических расчетов, выявления тенденций развития отдельных явлений и их взаимосвязи, выявления факторов, влияющих на изменение показателей.

Цепные подстановки – прием, заключающийся в замене отдельного отчетного показателя базисным. При этом все остальные показатели оставляются неизменными. Этот прием дает возможность определить влияние отдельных факторов на совокупный финансовый показатель.

В качестве инструментария для анализа финансового состояния широко используются финансовые коэффициенты – относительные показатели финансового состояния предприятия, которые выражают отношение одних абсолютных финансовых показателей к другим.

Финансовые коэффициенты используются для сравнения показателей финансового состояния конкретного предприятия с аналогичными показателями других предприятий или среднеотраслевыми показателями; для выявления динамики развития показателей и тенденций изменения финансового состояния предприятия; для определения нормальных ограничений и критериев различных сторон финансового состояния.

Залогом выживаемости и основой стабильного положения предприятия служит его устойчивость. На устойчивость предприятия оказывают влияние следующие факторы:

- положение предприятия на торговом рынке;

- производство и выпуск товаров, пользующихся спросом;

- потенциал предприятия в деловом сотрудничестве;

- степень зависимости предприятия от внешних кредиторов и инвесторов;

- наличие неплатежеспособных дебиторов;

- эффективность хозяйственных и финансовых операций.

Это разнообразие факторов формирует устойчивость предприятия на следующие виды:

- внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. В основе ее достижения лежит принцип быстрого и активного реагирования на изменение внутренних и внешних факторов;

- внешняя устойчивость – обеспечивается стабильностью экономической среды, в рамках которой осуществляется ее деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всех страны;

- общая устойчивость – это такое движение денежных потоков, которое обеспечивает постоянное превышение поступления средств над их расходованием, т.е. превышение доходов над расходами;

- финансовая устойчивость – является отражением стабильного превышения доходов над расходами, обеспечивает свободное маневрирование денежными средствами предприятия и путем эффективного их использования обеспечивает бесперебойный процесс производства и реализации продукции. Поэтому финансовая устойчивость формируется в процессе всей финансово – хозяйственной деятельности предприятия и является главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния предприятия на определенную дату позволяет ответить на вопрос – правильно ли предприятие управляло финансовыми ресурсами в течение периода, предшествующего отчетной дате.Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка, отвечало потребностям развития предприятия. Недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию средств для развития производства, а избыточная финансовая устойчивость будет препятствовать развитию предприятия, отягощая его запасами и затратами.

Таким образом, сущность финансовой устойчивости определяется эффективным формированием распределения и использования финансовых ресурсов, а платежеспособность выступает ее внешним проявлением.

Абсолютные показатели финансовой устойчивости характеризуют степень обеспеченности запасов и затрат источниками их формирования. Для расчета этих показателей используют данные второго раздела баланса. Для характеристики источников формирования запасов определяют три основных показателя:

- наличие собственных оборотных средств - рассчитывается как разница третьего раздела пассива баланса и первого раздела актива баланса. Этот показатель оценивает размер чистого оборотного капитала;

- наличие собственных и долгосрочных источников формирования затрат и запасов - рассчитывается как сумма собственных оборотных средств предприятия и четвертого раздела пассива баланса;

- общая величина основных источников формирования запасов и затрат - рассчитывается как сумма собственных и долгосрочных источников формирования затрат и запасов и пятого раздела пассива баланса.

Этим показателям соответствуют показатели обеспеченности запасов источниками их формирования:

- излишек или недостаток собственных оборотных средств – рассчитывается как разница суммы собственных оборотных средств предприятия и 210 строки актива баланса "запасы";

- излишек или недостаток собственных и долгосрочных источников формирования затрат и запасов - рассчитывается как разница суммы собственных и долгосрочных источников формирования затрат и запасов предприятия и 210 строки актива баланса "запасы";

- излишек или недостаток общей величины основных источников формирования запасов и затрат - рассчитывается как разница общей величины основных источников формирования запасов предприятия и 210 строки актива баланса "запасы".

Группы потребителей, которым необходим анализ финансового состояния:

- менеджеры предприятий и в первую очередь – финансовые менеджеры. Невозможно руководить предприятием, принимать хозяйственные решения, не зная его финансового состояния. Для менеджеров важна оценка эффективности принимаемых ими решений, используемых в хозяйственной деятельности ресурсов и полученных финансовых результатов;

- собственники (в том числе акционеры) - им важно знать отдачу от вложенных в предприятие средств, прибыльность и рентабельность предприятия, а также уровень экономического риска и вероятность потери своих капиталов;

- кредиторы и инвесторы - их интересует оценка возможности возврата выданных кредитов и возможности предприятия реализовать инвестиционную программу;

- поставщики - для них важна оценка оплаты за поставленную продукцию, выполненные услуги и работы.

Таким образом, перечень перечисленных групп потребителей финансового анализа показывает, что в нем нуждаются все участники экономического процесса.

ГЛАВА 2 Анализ финансового состояния предприятия

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев