Навигация

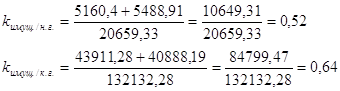

Индекс постоянного актива – показывает долю внеоборотных активов в источниках собственных средств, формула (2.4)

1. индекс постоянного актива – показывает долю внеоборотных активов в источниках собственных средств, формула (2.4).

![]() ;

; ![]() (2.4)

(2.4)

2. коэффициент долгосрочного привлечения заемных средств – оценивает, на сколько интенсивно предприятие использует заемные средства для обновления и расширения производства. Если капитальные вложения формируются за счет кредитных средств, то эти капитальные вложения должны быть быстроокупаемыми, формула (2.5).

![]() (2.5)

(2.5)

3. коэффициент реальной стоимости имущества – показывает, какую долю в стоимости имущества составляют средства производства, он оценивает обеспеченность предприятия средствами производства, формула (2.6).

![]() ;

;

![]() (норматив) (2.6)

(норматив) (2.6)

4. коэффициент автономии – коэффициент финансовой независимости – показывает, на сколько обязательства предприятия могут быть покрыты собственными средствами; рост показателей динамики означает рост финансовой независимости, формула (2.7).

![]() (2.7)

(2.7)

5. коэффициент соотношения заемных и собственных средств – показывает соотношение между этими средствами; рост показателей динамики свидетельствует об усилении зависимости предприятия от заемных и привлеченных средств, формула (2.8).

![]() ;

; ![]() (норматив) (2.8)

(норматив) (2.8)

Относительные показатели представлены в таблице 2.2.

Таблица 2.2 - Относительные показатели финансовой устойчивости

| показатели | усл. обозн. | 2005 год | 2006 год | 2007 год | норма | изменение | |

| 2006 год | 2007 год | ||||||

| 1. коэффициент обеспеченности собственными средствами | Косс | 0,78 | 0,64 | 0,80 | > 0,1 | - 0,14 | 0,16 |

| 2. коэффициент обеспеченности материальных запасов собственными средствами | Комз | 1,80 | 1,40 | 2,05 | 0,6 – 0,8 | - 0,40 | 0,65 |

| 3. коэффициент маневренности собственного капитала | Км | 0,12 | 0,17 | 0,17 | > 0,5 | 0,05 | 0,00 |

| 4. индекс постоянного актива | Кп | 0,88 | 0,83 | 0,83 | Км+Кп=1 | - 0,05 | 0,00 |

| 5. коэффициент долгосрочного привлечения заемных средств | Кдпз | - | 0,00 | 0,00 | - | 0,00 | 0,00 |

| 7. коэффициент реальной стоимости имущества | Крси | 0,90 | 0,86 | 0,86 | > 0,5 | - 0,04 | 0,00 |

| 8. коэффициент автономии | Ка | 0,97 | 0,91 | 0,96 | - | - 0,06 | 0,05 |

| 9. коэффициент соотношения заемных и собственных средств | Ксзс | 0,03 | 0,10 | 0,04 | < 1 | 0,07 | - 0,06 |

Расчет относительных показателей представлении в приложении Р.

По проведенному в данном разделе анализу финансовой устойчивости Унитарного Муниципального Автотранспортного предприятия можно сделать следующие выводы.

1. Результаты расчет абсолютных показателей финансовой устойчивости показали, что за анализируемый период (с 2005 года по 2007 год) чистый оборотный капитал предприятия увеличился на 12273 тыс. руб., причем в 2007 году наблюдается незначительное снижение показателя (на 593 тыс. руб.); это связано с тем, что источники формирования собственных оборотных средств сократились на 344 тыс. руб. (в данном разделе уменьшилась доля добавочного капитала и нераспределенной прибыли). За два года объем собственных и долгосрочных источников формирования запасов и затрат увеличился на 12295 тыс. руб. – традиционно увеличение данного показателя оценивается как позитивное явление для предприятия. Общая величина основных источников формирования запасов и затрат также увеличилась – на 14513 тыс. руб., что является положительной тенденцией. Таким образом, недостатка в собственных оборотных средствах, собственных и долгосрочных источниках формирования запасов и затрат и основных источниках формирования запасов и затрат анализируемое предприятие не испытывает. Увеличение данных показателей финансовой устойчивости говорит о том, что в дальнейшем это будет способствовать улучшению финансово – хозяйственной деятельности предприятия.

2. Результаты расчета показателей, характеризующих состояние оборотных средств, показали, что на данном предприятии оборотные активы обеспечены собственными средствами в 2005 году – на 78%, в 2006 – на 64% и в 2007 – на 80%. Таким образом, сравнивая их с нормативом (10%), видно, что собственных оборотных средств достаточно для обеспечения финансовой устойчивости. Расчет коэффициента обеспеченности материальных запасов собственными средствами показал, что собственных средств достаточно для покрытия материальных запасов, причем за 2007 год данный показатель увеличился на 65% (это почти в два раза больше установленного норматива). Коэффициент маневренности собственного капитала показывает, что собственные источники не достаточно мобильны с финансовой точки зрения, так как имеется отклонение от норматива в сторону уменьшения (в 2005 году – на 38%, а в 2006 – 2007 годах – на 33%).

3. Результаты расчета показателей, определяющих состояние основных средств, показали, что доля внеоборотных активов на конец 2006 года уменьшилась на 5%. Коэффициент долгосрочного привлечения заемных средств показал, что для обновления производства предприятием было привлечено 0,00% заемных средств за два года. Коэффициент реальной стоимости имущества показал, что средства производства составляют основную долю в стоимости имущества, предприятие достаточно обеспечено средствами производства; за два года данный показатель уменьшился на 4% и равен 86%. Коэффициент автономии показал, что большая часть обязательств предприятия может быть покрыта собственными средствами; за два года данный показатель уменьшился на 1% и составляет 96%. Незначительное увеличение коэффициента соотношения заемных и собственных средств (на 1%) говорит о незначительном усилении зависимости предприятия от заемных и привлеченных средств.

4. Финансовое состояние предприятия является абсолютно устойчивым, т.к. соответствует неравенству:

запасы предприятия < сумма собственных и заемных средств предприятия

| 2005 год | 14095 тыс. руб. < 25433 тыс. руб. + 7179 тыс. руб. |

| 2006 год | 27278 тыс. руб. < 38299 тыс. руб. + 21153 тыс. руб. |

| 2007 год | 18414 тыс. руб. < 37706 тыс. руб. + 9397 тыс. руб. |

Деловая активность характеризует эффективность текущей деятельности предприятия и связана с результативностью использования материальных, трудовых, финансовых ресурсов предприятия, а также с показателями оборачиваемости.

1. производительность труда или выработка на 1 работника – характеризует эффективность использования трудовых ресурсов предприятия, формула (2.9).

![]() (2.9)

(2.9)

2. фондоотдача – характеризует эффективность использования основных средств предприятия, формула (2.10).

![]() (2.10)

(2.10)

3. оборачиваемость запасов, в оборотах и днях – характеризует продолжительность прохождения запасами всех стадий производства и реализации, формула (2.11 – 2.12).

![]() (2.11)

(2.11)

![]() (2.12)

(2.12)

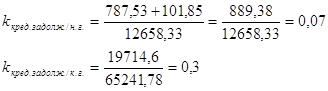

4. оборачиваемость кредиторской задолженности, в днях – характеризует скорость погашения кредиторской задолженности предприятия, формула (2.13).

![]() (2.13)

(2.13)

5. оборачиваемость дебиторской задолженности (в оборотах и днях) – характеризует скорость погашения дебиторской задолженности предприятия, формула (2.14 – 2.15).

![]() (2.14)

(2.14)

![]() (2.15)

(2.15)

6. оборачиваемость собственного капитала – характеризует скорость оборачиваемости собственного капитала предприятия. Это наиболее общая характеристика, используемая при анализе деловой активности, формула (2.15).

![]() (2.15)

(2.15)

Показатели деловой активности представлены в таблице 2.3.

Таблица 2.3 - Анализ деловой активности предприятия

| показатели | условные обозначения | 2005 год | 2006 год | 2007 год | отклонение | |

| 2006г. | 2007г. | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. производительность труда или выработка на 1 работника в тыс. руб. | П | 314,75 | 339,44 | 340,66 | 24,69 | 1,22 |

| 2. фондоотдача | Ф | 0,97 | 1,13 | 1,17 | 0,16 | 0,04 |

| 3. оборачиваемость запасов в оборотах | Оз (в оборотах) | 12,11 | 7,33 | 11,13 | - 4,78 | 3,80 |

| 4. оборачиваемость запасов в днях | Оз (в днях) | 29,73 | 49,13 | 32,35 | 19,40 | - 16,78 |

| 5. оборачиваемость кредиторской задолженности в днях | Ок | 12,77 | 9,59 | 14,43 | - 3,18 | 4,84 |

| 6. оборачиваемость дебиторской задолженности в оборотах | Од (в оборотах) | 15,32 | 12,15 | 18,58 | - 3,17 | 6,43 |

| 7. оборачиваемость дебиторской задолженности в днях | Од (в днях) | 23,50 | 29,63 | 19,38 | 6,13 | - 10,25 |

| 8. оборачиваемость собственного капитала | Окап | 0,85 | 0,93 | 0,96 | 0,08 | 0,03 |

Показатели деловой активности представлены в приложении С.

Проведя анализ показателей деловой активности Унитарного Муниципального Автотранспортного предприятия можно сделать следующие выводы.

1. Трудовые ресурсы предприятием используются эффективно, в целом за два года данный показатель увеличился на 25,91 тыс. руб., что является исключительно положительной тенденцией, которая была достигнута за счет увеличения выручки от реализации (на 27002 тыс. руб.).

2. Также за счет увеличения выручки от реализации увеличилась фондоотдача предприятия на 20%, что свидетельствует о повышении эффективности использования основных средств и расценивается как положительная тенденция.

3. Продолжительность прохождения запасами всех стадий производства и реализации на предприятии за два года несколько увеличилась – на 2,62, а оборачиваемость запасов в оборотах, наоборот, сократилась – на 0,98, что свидетельствует о неэффективном использовании запасов на предприятии, оно должно стремиться к увеличению оборачиваемости запасов (в оборотах) и, естественно, сокращению продолжительности 1 оборота (в днях).

4. За анализируемый период кредиторская задолженность предприятия увеличилась на 2162 тыс. руб., традиционно это является негативным фактором, ведущим к замедлению оборачиваемости кредиторской задолженности (на 1,66).

5. Оборачиваемость дебиторской задолженности за два года увеличилась на 3,26, что является положительной тенденцией, свидетельствующей о налаженных взаимодействиях с дебиторами и четкой работе отдела сбыта.

6. Оборачиваемость собственного капитала увеличилась на 0,11 при относительно стабильном значении показателя собственного капитала, что является положительной тенденцией, свидетельствующей об активности предприятия на рынке сбыта.

2.5 Анализ ликвидности предприятияАнализом ликвидности фирмы интересуются, прежде всего, организации, предоставляющие коммерческие кредиты, т.к. эти кредиты краткосрочные, необходимо оценить степень ликвидности имущества.

Ликвидность означает способность ценностей легко превращаться в деньги, т.е. в абсолютно ликвидные средства.

Ликвидность можно рассматривать с двух сторон:

- время, необходимое для продажи имущества;

- сумма, вырученная от продажи.

Ликвидность фирмы – это способность ее превращать свои активы в деньги для покрытия всех необходимых платежей по мере наступления их срока. Фирма, оборотный капитал которой состоит преимущественно из денежных средств и краткосрочной дебиторской задолженности, считается более ликвидной, чем фирма, оборотный капитал которой состоит преимущественно из запасов.

Все активы фирмы в зависимости от степени их ликвидности, т.е. от скорости превращения в денежные средства условно подразделяют на группы:

- наиболее ликвидные активы – включают в себя суммы по всем статьям денежных средств, которые могут быть использованы для выполнения текущих расчетов немедленно, а также включают краткосрочные финансовые вложения (строка 250 + строка 260).

- быстро реализуемые активы – это активы, для обращения которых в деньги (наличные средства) требуется определенное время. В эту группу включают дебиторскую задолженность в течение 12 месяцев (строка 240). Ликвидность этих активов различна и зависит от субъективных и объективных факторов: квалификации финансовых работников; взаимоотношений с плательщиками и их платежеспособности; условий предоставления кредитов покупателям.

- медленно реализуемые активы – включают наименее ликвидные активы: запасы, дебиторскую задолженность более 12 месяцев, НДС (строка210 + строка 220 + строка 230 – строка 216). В состав этой группы расходы будущих периодов не включаются.

- трудно реализуемые активы – это активы, которые предназначены для использования хозяйственной деятельности в течение продолжительного времени, включают весь первый раздел актива.

Совокупность наиболее ликвидных активов, быстро реализуемых активов и медленно реализуемых активов называют текущими активами. Текущие активы являются более ликвидным имуществом фирмы по сравнению с другим имуществом.

Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом:

- наиболее срочные обязательства – кредиторская задолженность, расчеты по дивидендам, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (строка 620 + строка 630 + строка 660).

- краткосрочные пассивы – краткосрочные заемные кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев после отчетной даты (строка 611 + строка 612).

- долгосрочные пассивы – долгосрочные заемные кредиты и прочие долгосрочные пассивы, т.е. все статьи 4 раздела пассива (строка 590).

- постоянные пассивы – статьи 3 раздела баланса и отдельные статьи 5 раздела, не вошедшие в предыдущие группы (строка 490 + строка 640 + строка 650)

Совокупность краткосрочных и долгосрочных обязательств, т.е. наиболее срочных обязательств, краткосрочных и долгосрочных пассивов, называют внешними обязательствами.

Фирма считается ликвидной, если ее текущие активы превышают внешние обязательства. Фирма может быть ликвидной в большей или меньшей степени, для этого проводят анализ ликвидности баланса, показатели ликвидности представлены в таблице 2.4 и 2.5.

Таблица 2.4 - Анализ ликвидности баланса предприятия на 2006 год

| актив | на начало периода (тыс. руб.) | на конец периода (тыс. руб.) | пассив | на начало периода (тыс. руб.) | на конец периода (тыс. руб.) | платежный излишек или недостаток (тыс. руб.) | |

| на начало периода | на конец периода | ||||||

| 1. наиболее ликвидные активы (А1) | 6090 | 15133 | 1. наиболее срочные обязательства (П1) | 6056 | 5326 | 34 | 9807 |

| 2. быстро реализуемые активы (А2) | 11961 | 16849 | 2.краткосрочные пассивы (П2) | 0 | 15000 | 11961 | 1849 |

| 3. медленно реализуемые активы (А3) | 12769 | 26447 | 3. долгосрочные пассивы (П3) | 0 | 3 | 12769 | 26444 |

| 4. трудно реализуемые активы (А4) | 190898 | 181722 | 4. постоянные пассивы (П4) | 217454 | 220848 | - 26556 | - 39126 |

| баланс | 221718 | 240151 | баланс | 221718 | 240151 | ||

Ликвидность баланса определяется как степень покрытия обязательств фирмы ее активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств.

Таблица 2.5 - Анализ ликвидности баланса предприятия на 2007 год

| актив | на начало периода (тыс. руб.) | на конец периода (тыс. руб.) | пассив | на начало периода (тыс. руб.) | на конец периода (тыс. руб.) | платежный излишек или недостаток (тыс. руб.) | |

| на начало периода | на конец периода | ||||||

| 1. наиболее ликвидные активы (А1) | 15133 | 17401 | 1. наиболее срочные обязательства (П1) | 5326 | 8218 | 9807 | 9183 |

| 2. быстро реализуемые активы (А2) | 16849 | 11310 | 2.краткосрочные пассивы (П2) | 15000 | 0 | 1849 | 11310 |

| 3. медленно реализуемые активы (А3) | 26447 | 16826 | 3. долгосрочные пассивы (П3) | 3 | 22 | 26444 | 16804 |

| 4. трудно реализуемые активы (А4) | 181722 | 181971 | 4. постоянные пассивы (П4) | 220848 | 220856 | - 39126 | - 38885 |

| баланс | 240151 | 227508 | баланс | 240151 | 227508 | ||

Расчет показателей ликвидности представлен в приложении Т.

Для определения ликвидности баланса необходимо сопоставить итоги по каждой группе активов и пассивов, таблица 2.6.

Таблица 2.6. -Сопоставление групп активов и групп обязательств УМ АТП

| 2005 год | 2006 год | 2007 год | |

| А1>П1 А2>П2 А3>П3 А4<П4 | 6090 > 6056 11961> 0 12769 > 0 190898 < 217454 | 15133 > 5326 16849 > 15000 26447 > 3 181722 < 220848 | 17401> 8218 11310 > 0 16826 > 22 181971 < 220856 |

Баланс считается абсолютно ликвидным, если выполняются следующие неравенства:

- сумма наиболее ликвидных активов > суммы наиболее срочных обязательств;

- сумма быстро реализуемых активов > суммы краткосрочных пассивов

- сумма медленно реализуемых активов > суммы долгосрочных пассивов

- сумма трудно реализуемых активов < суммы постоянных пассивов

Если выполняются первые три неравенства, то обязательно будет выполнено четвертое неравенство. Оно имеет глубокий экономический смысл: наличие у фирмы собственных оборотных средств, причем их величина достаточна, соблюдается минимальное условие финансовой устойчивости. Невыполнение какого-либо из неравенств свидетельствует об отклонении ликвидности от абсолютной. Сопоставление суммы наиболее ликвидных и быстро реализуемых активов с суммой наиболее срочных обязательств и краткосрочных пассивов определяет текущую ликвидность и платежеспособность на ближайшее время.

Если степень ликвидности баланса настолько велика, что после погашения наиболее срочных обязательств остаются излишние средства, то можно принять решение об ускорении сроков расчетов с банками, поставщиками и другими организациями.

Перспективную ликвидность можно определить, сравнив сумму медленно реализуемых активов с суммой долгосрочных пассивов.

Показатели ликвидности применяют для оценки способности фирмы выполнять свои краткосрочные обязательства. Они дают представление о платежеспособности фирмы не только на данный момент времени, но и в случае чрезвычайных происшествий.

Общую оценку платежеспособности дает коэффициент покрытия (коэффициент текущей ликвидности) – он измеряет общую ликвидность и показывает, в какой мере текущие кредиторские обязательства обеспечены текущими активами, т.е. сколько единиц текущих активов приходится на одну денежную единицу текущих кредиторских обязательств, формула (2.16).

![]() (2.16)

(2.16)

если ![]() , то происходит замедление оборачиваемости средств, вложенных в запасы, и имеет место неоправданный рост дебиторской задолженности;

, то происходит замедление оборачиваемости средств, вложенных в запасы, и имеет место неоправданный рост дебиторской задолженности;

![]() , то структура баланса считается удовлетворительной, предприятие платежеспособным;

, то структура баланса считается удовлетворительной, предприятие платежеспособным;

![]() и в динамике идет снижение показателя, то имеет место риск неплатежеспособности.

и в динамике идет снижение показателя, то имеет место риск неплатежеспособности.

Коэффициент быстрой ликвидности показывает, какая часть текущих активов за минусом запасов и дебиторской задолженности до 12 месяцев покрывается текущими краткосрочными обязательствами, формула (2.17).

![]() (2.17)

(2.17)

Этот коэффициент оценивает возможность погашения фирмой краткосрочных обязательств в случае критического положения, т.е. когда нет возможности продать запасы. Норматив – 0,8 – 1,0 (для розничной торговли – 0,4 – 0,5).

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности фирма может погасить в ближайшее время. Определяется отношением наиболее ликвидных активов к краткосрочным обязательствам. Норматив - ![]() , формула (2.18).

, формула (2.18).

![]() (2.18)

(2.18)

Коэффициенты ликвидности представлены в таблице 2.7.

Таблица 2.7 - Показатели ликвидности УМ АТП

| показатели ликвидности | усл. обозн. | 2005 год | 2006 год | 2007 год | норма | отклонение | ||

| 2005 | 2006 | 2007 | ||||||

| Коэффициент покрытия | Кп | 5,09 | 2,87 | 5,54 | 2 | 3,09 | 0,87 | 3,54 |

| Коэффициент быстрой ликвидности | Кбл | 2,98 | 1,57 | 3,49 | 0,8-1,0 | 2,18 | 0,77 | 2,69 |

| Коэффициент абсолютной ликвидности | Кал | 1,00 | 0,74 | 2,12 |

| 0,8 | 0,54 | 1,92 |

Проанализировав ликвидность УМ АТП можно сделать следующие выводы.

1. Баланс предприятия можно считать абсолютно ликвидным, так как все соотношения групп активов и пассивов отвечают условиям абсолютной ликвидности баланса. За 2 года увеличился платежный излишек наиболее ликвидных активов. Ожидаемые поступления от дебиторов превысили краткосрочные кредиты и займы. Величина запасов превысила долгосрочные обязательства.

2. Коэффициенты ликвидности имеют размеры выше нормальных ограничений, что говорит об определенной кредитоспособности предприятия.

3. На конец 2005 и 2007 годов коэффициент текущей ликвидности почти в 3 раза превысил допустимую норму ограничения, это говорит о том, что происходит замедление оборачиваемости средств, вложенных в запасы, в 2005 году данный показатель был близок к норме, что свидетельствовало об удовлетворительной структуре баланса.

4. Результаты расчета коэффициента быстрой ликвидности показали, что в случае критического положения, когда не будет возможности продавать запасы, предприятие сможет погасить свои краткосрочные обязательства.

5. Коэффициент абсолютной ликвидности за отчетный период вырос почти в два раза. Данный показатель выше нормы, т.е. предприятие имеет достаточно средств, для того чтобы в ближайшее время погасить часть краткосрочной задолженности.

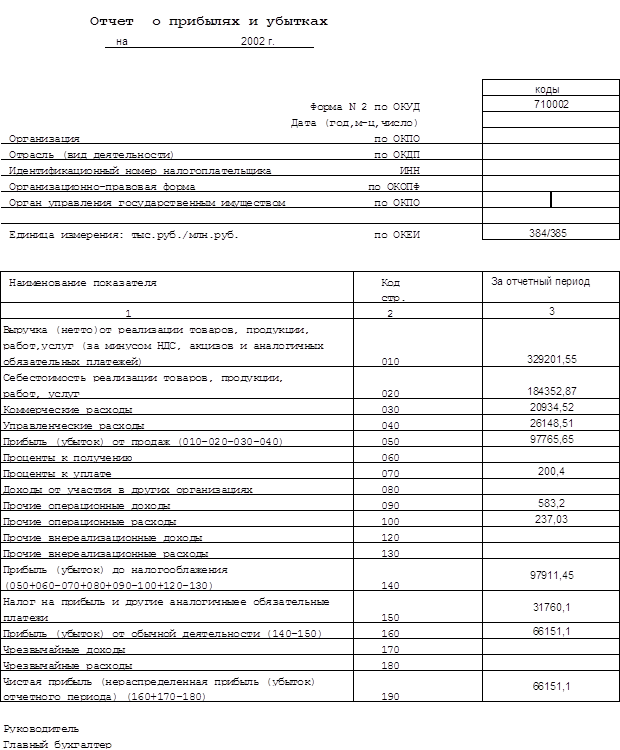

2.6 Анализ финансовых результатов деятельности предприятияФинансовые результаты деятельности предприятия характеризуются суммой полученной прибыли и уровнем рентабельности.

Прибыль предприятия определяется как разница между валовым доходом и издержками обращения.

Уровень рентабельности продаж рассчитывается как прибыль деленная на товарооборот и умноженная на 100%. Уровень рентабельности называют еще доходностью продаж, этот показатель оценивает объем прибыли на 1 руб. реализованной продукции. Чем выше уровень рентабельности, тем выше эффективность функционирования предприятия и устойчивее его финансовое состояние. В связи с этим основной задачей в любой сфере бизнеса является поиск резервов для увеличения прибыли и рентабельности. Для того чтобы управлять финансовыми ресурсами, необходим экономический анализ прибыли и всех финансовых результатов (таблица 2.8).

Таблица 2.8 - Анализ состава, динамики и выполнения плана прибыли предприятия (2006 год)

| показатель | абсолютные величины (тыс. руб.) | изменения |

| |

| на начало отчетного периода | на конец отчетного периода | в абсолютных величинах (тыс. руб.) |

| |

| 1. Выручка от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и др. аналогичных обязательных платежей) | 183184 | 204680 | 21496 |

|

| 2. Себестоимость проданных товаров, продукции, работ, услуг | 170660 | 199875 | 29215 | |

| 3. Валовая прибыль | 12524 | 4805 | - 7719 | |

| 4. Прибыль (убыток) от продажи | 12524 | 4805 | - 7719 | |

| 5. Проценты к получению | 115 | 135 | 20 | |

| 6. Прочие доходы | 3608 | 2798 | - 810 | |

| 7. Прочие расходы | 12705 | 6476 | - 6229 | |

| 8. Прибыль (убыток) до налогообложения | 3542 | 1262 | - 2280 | |

| 9. Отложенные налоговые активы | 132 | 567 | 435 | |

| 10. Отложенные налоговые обязательства | 21 | 3 | - 18 | |

| 11. Текущий налог на прибыль | 2086 | 1734 | 352 | |

| 12. ЕНВД и др. налоговые платежи | 428 | 426 | - 2 | |

| 13. Чистая прибыль (убыток) отчетного периода | 1181 | - 334 | - 1515 | |

Так же проанализируем прибыль предприятия за 2007 год (таблица 2.9).

Таблица 2.9 - Анализ состава, динамики и выполнения плана прибыли предприятия (2007 год)

| показатель | абсолютные величины (тыс. руб.) | изменения | |

| на начало отчетного периода | на конец отчетного периода | в абсолютных величинах (тыс. руб.) | |

| 1. Выручка от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и др. аналогичных обязательных платежей) | 204680 | 210186 | 5506 |

| 2. Себестоимость проданных товаров, продукции, работ, услуг | 199875 | 204980 | 5105 |

| 3. Валовая прибыль | 4805 | 5206 | 401 |

| 4. Прибыль (убыток) от продажи | 4805 | 5206 | 401 |

| 5. Проценты к получению | 135 | 128 | - 7 |

| 6. Прочие доходы | 2798 | 1964 | - 834 |

| 7. Прочие расходы | 6476 | 5626 | - 850 |

| 8. Прибыль (убыток) до налогообложения | 1262 | 1672 | 410 |

| 9. Отложенные налоговые активы | 567 | 515 | - 52 |

| 10. Отложенные налоговые обязательства | 3 | 19 | 16 |

| 11. Текущий налог на прибыль | 1734 | 1749 | 15 |

| 12. ЕНВД и др. налоговые платежи | - 426 | 9 | 435 |

| 13. Чистая прибыль (убыток) отчетного периода | - 334 | 428 | 762 |

Основные задачи анализа финансовых результатов:

- оперативный контроль за формированием финансовых результатов;

- определение влияния объективных и субъективных факторов на финансовые результаты;

- выявление резервов увеличения прибыли и уровня рентабельности;

- оценка работы предприятия по использованию возможностей увеличения прибыли и рентабельности;

- разработка мероприятий по освоению выявленных резервов.

Источники информации:

- данные аналитического бухгалтерского учета по счетам результатов: отчет о прибылях и убытках, отчет о движении капитала;

- информация об источниках получаемой прибыли;

- структура затрат.

В процессе анализа прибыли используются следующие показатели прибыли:

Валовая прибыль – это разница между выручкой (нетто) и прямыми производственными затратами по реализованной продукции.

Прибыль от реализации продукции – это разность между суммой валовой прибыли и постоянными расходами отчетного периода.

Балансовая (общая) прибыль – включает финансовые результаты от реализации продукции, работ и услуг, доходы и расходы финансовой и инвестиционной деятельности, внереализационные доходы и расходы.

Налогооблагаемая прибыль – это разность между балансовой прибылью и суммой прибыли, которая облагается налогами, а также суммы льгот по налогу на прибыль в соответствии с налоговым законодательством, которое периодически пересматривается.

Чистая прибыль – это прибыль, остающаяся в распоряжении предприятия после уплаты всех налогов, экономических санкций, отчислений в благотворительные фонды.

Нераспределенная прибыль – это чистая прибыль за минусом суммы, использованной на накопление и потребление.

В условиях рыночных отношений велика роль показателей рентабельности продукции, характеризующих уровень прибыльности (убыточности) её производства. Показатели рентабельности являются относительными характеристиками финансовых результатов и эффективности деятельности предприятия. Они характеризуют относительную доходность предприятия, измеряемую в процентах к затратам средств или капитала с различных позиций.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. По этой причине они являются обязательными элементами сравнительного анализа и оценки финансового состояния предприятия. При анализе производства показатели рентабельности используются как инструмент инвестиционной политики и ценообразования.

Рентабельность продаж – отражает доходность вложений в основное производство. Предприятие считается низкорентабельным, если рентабельность продаж находится в пределах от 1 до 5%, среднерентабельным - при рентабельности продаж от 5 до 20%, высокорентабельным - при рентабельности продаж от 20 до 30%, формула (2.19).

![]() (2.19)

(2.19)

Рентабельность собственного капитала – отражает доходность использования собственных средств организации и показывает, сколько единиц прибыли от обычных видов деятельности приходится на единицу собственного капитала организации. Эффективность использования собственного капитала, представляющего собой сумму оборотных средств, основных фондов и нематериальных активов, находится в прямой зависимости от прибыли от обычных видов деятельности, коэффициентов оборачиваемости и фондоотдачи. Для повышения эффективности использования собственного капитала следует обратить внимание на каждую из названных составляющих, так как рентабельность собственного капитала представляет собой наиболее обобщенную оценку эффективности деятельности предприятия, формула (2.20).

![]() (2.20)

(2.20)

Период окупаемости собственного капитала – характеризует продолжительность периода времени, необходимого для полного возмещения величины собственного капитала прибылью от обычных видов деятельности. Период окупаемости собственного капитала является наиболее общим "временным" показателем, интересующим, прежде всего собственников и сторонних инвесторов. Не существует единого критерия для значения периода окупаемости собственного капитала, т.к. данный показатель зависит от постоянно изменяющихся значений собственного капитала и прибыли. Но при относительно стабильной величине собственного капитала и уровня рентабельности, при безубыточной работе в течение ряда лет быстроокупаемыми считаются предприятия, у которых период окупаемости находится в пределах от 1 до 5, формула (2.21).Показатели представлены в таблице 2.10.

![]() (2.21)

(2.21)

Таблица 2.10 - Показатели рентабельности предприятия

| показатели | 2005 год | 2006 год | 2007 год | изменения в 2006 году по отношению к 2005 году | изменения в 2007 году по отношению к 2006 году |

| 1. прибыль от продаж, тыс. руб. | 12524 | 4805 | 5206 | - 7719 | 401 |

| 2. себестоимость проданных товаров, тыс. руб. | 170660 | 199875 | 204980 | 29215 | 5105 |

| 3. рентабельность продаж, % | 7,34 | 2,40 | 2,54 | - 4,94 | 0,14 |

| 4. чистая прибыль (убыток) отчетного периода, тыс. руб. | 1181 | - 334 | 428 | - 1515 | 762 |

| 5. стоимость собственного капитала(3 раздел пассива), тыс. руб. | 44699 | 48389 | 48284 | 3690 | - 105 |

| 6. рентабельность собственного капитала, % | 2,64 | - 0,69 | 0,89 | - 3,33 | 1,58 |

| 7. период окупаемости собственного капитала | 37,85 | - 144,88 | 112,81 | - 182,73 | 257,69 |

Расчет показателей рентабельности предприятия представлен в приложении Т. Из проведенного анализа финансовых результатов деятельности предприятия можно сделать следующие выводы.

1. В 2006 году предприятие сработало с отрицательным результатом, чистая прибыль предприятия уменьшилась на 1515 тыс. руб. Значительное влияние оказало сокращение валовой прибыли на 7719 тыс. руб. В свою очередь на сокращение валовой прибыли повлияло то, что выручка от продажи товаров, продукции, работ, услуг увеличилась на 21496 тыс. руб. с одновременным увеличением себестоимости проданных товаров, продукции, работ, услуг на 29215 тыс. руб.

2. По результатам работы в 2007 году предприятие сумело исправить свое плохое финансовое состояние, чистая прибыль предприятия увеличилась на 762 тыс. руб. и составила 428 тыс. руб. В большей степени на данное увеличение показателя повлияло то, что себестоимость проданных товаров практически не изменилась, а выручка от продажи товаров увеличилась на 5506 тыс. руб.

3. Результаты расчета показателей рентабельности показали, что по итогам работы в 2005 году предприятие можно оценить как среднерентабельное (7,34%), в 2005 году рентабельность продаж сократилась на 4,94% и в дальнейшем показатель рентабельности постепенно увеличивается, что можно оценить как положительную тенденцию развития предприятия.

В третьей части выпускной квалификационной работы будет предложена стратегия развития "Унитарного Муниципального Автотранспортного предприятия", которая бы способствовала дальнейшему увеличению результатов хозяйственной деятельности предприятия.

ГЛАВА 3 Разработка мероприятий по улучшению финансового состояния предприятия

В результате проведенного в предыдущей главе анализа, выявлено следующее:

Предприятия можно считать абсолютно ликвидным, так как все соотношения групп активов и пассивов отвечают условиям абсолютной ликвидности баланса. За 2 года увеличился платежный излишек наиболее ликвидных активов. Коэффициенты ликвидности имеют размеры выше нормальных ограничений, что говорит об определенной кредитоспособности предприятия.

Трудовые ресурсы предприятием используются эффективно, в целом за два года показатель деловой активности увеличился на 25,91 тыс. руб., что является исключительно положительной тенденцией, которая была достигнута за счет увеличения выручки от реализации (на 27002 тыс. руб.). Также за счет увеличения выручки от реализации увеличилась фондоотдача предприятия на 20%, что свидетельствует о повышении эффективности использования основных средств и расценивается как положительная тенденция.

Объем собственных и долгосрочных источников формирования запасов и затрат за два года увеличился на 12295 тыс. руб. – традиционно увеличение данного показателя оценивается как позитивное явление для предприятия. Общая величина основных источников формирования запасов и затрат также увеличилась – на 14513 тыс. руб., что является положительной тенденцией. Таким образом, недостатка в собственных оборотных средствах, собственных и долгосрочных источниках формирования запасов и затрат и основных источниках формирования запасов и затрат анализируемое предприятие не испытывает. Увеличение данных показателей финансовой устойчивости говорит о том, что в дальнейшем это будет способствовать улучшению финансово – хозяйственной деятельности предприятия.

Результаты расчета показателей рентабельности показали, что по итогам работы показатель рентабельности постепенно увеличивается, что можно оценить как положительную тенденцию развития предприятия.

Данное предприятие находится в хорошем финансовом состоянии, я предлагаю рассмотреть стратегию улучшения финансового состояния предприятия.

Стратегия компании – это поиск соответствия между внутренними возможностями компании и внешней средой.

Для того чтобы успешно выживать в долгосрочной перспективе, организация должна уметь прогнозировать то, какие трудности могут возникнуть на ее пути в будущем, и то, какие новые возможности могут открыться для нее. Поэтому стратегическое управление, изучая внешнюю среду, концентрирует внимание на выяснении того, какие угрозы и какие возможности таит в себе внешняя среда.

Чтобы успешно справляться с угрозами и действенно использовать возможности, отнюдь не достаточно только одного знания о них. Можно знать об угрозе, но не иметь возможности противостоять ей и тем самым потерпеть поражение. Также можно знать об открывающихся новых возможностях, но не обладать потенциалом для их использования и, следовательно, не суметь их использовать. Сильные и слабые стороны внутренней среды организации в такой же мере, как угрозы и возможности, определяют условия успешного существования организации. Поэтому стратегическое управление при анализе внутренней среды интересует выявление именно того, какие сильные и слабые стороны имеют отдельные составляющие организации и организация в целом.

Суммируя вышесказанное, можно констатировать, что анализ среды, как он проводится в стратегическом управлении, направлен на выявление угроз и возможностей, которые могут возникнуть во внешней среде по отношению к организации, а также сильных и слабых сторон, которыми обладает организация. Именно для решения этой задачи и разработаны определенные приемы анализа среды, которые применяются в стратегическом управлении.

Применяемый для анализа среды метод SWOT (аббревиатура составлена из первых букв английских слов: сила (strength), слабость (weakness), возможности (opportunity) и угрозы (threat)) является довольно широко признанным подходом, позволяющим провести совместное изучение внешней и внутренней среды. Применяя метод SWOT, удается установить линии связи между силой и слабостью, которые присущи организации и внешними угрозами и возможностями. Методология SWOT предполагает сначала выявление сильных и слабых сторон, а также угроз и возможностей, а далее – установление цепочек связей между ними, которые в дальнейшем могут быть использованы для формулирования стратегии организации (таблица 3.1).

Таблица 3.1 - SWOT-анализ предприятия

| Фирма

Внешняя среда | Сильные стороны (S) o разнообразный и новый, отвечающий европейским стандартам, подвижной состав; o наличие сертификатов и лицензий, признание международных Союзов и Ассоциаций перевозчиков; o профессиональный o высокообученный коллектив; o комфортные условия труда; o крупная ремонтная база; o страховка груза; | Слабые стороны (W) o очень большое количество основных и оборотных средств; o расположенность в закрытом городе; o преобладание автомобильных средств, работающих на бензине; |

| Возможности (O) o стабильный долгосрочный рынок спроса на услуги; o увеличение льготных категорий граждан; o развитие международных отношений; o президентские программы и тендеры; | расширение ассортимента услуг; развитие международных грузовых перевозок; участие в конкурсных программах и тендерах. | разработка программы взаимодействия с Управлением социальной защиты города; долгосрочные договоры с градообразующими предприятиями. |

| Угрозы (T) o рост цен на бензин; o отсутствие нормативно-правовых актов на предмет входа на рынок индивидуальных предпринимателей; o изменение экологического законодательства; | повышение качества обслуживания; расширение соц. пакета. | модернизация автопарка; организация автокурсов по разным категориям; организация платной автостоянки. |

Возможности и угрозы могут переходить в свою противоположность. Так, неиспользованная возможность может стать угрозой, если ее использует конкурент. Или наоборот, удачно предотвращенная угроза может создать у организации дополнительную сильную сторону в том случае, если конкуренты не устранили эту же угрозу.

Из SWOT-анализа вытекают более конкретные стратегии.

При разработке стратегии поведения должны быть учтены парные комбинации на каждом из полей. Сочетание силы и возможности отражены в поле "сила и возможности", это поле показывает, как можно использовать сильные стороны предприятия для того, чтобы получить отдачу от возможностей, которые появились во внешней среде.

Из сочетания таких сильных сторон у МАТП п.Айхал как наличие разнообразного и достаточно нового, отвечающего европейским стандартам, подвижного состава, а также наличие всех сертификатов и лицензий на различные виды деятельности и таких возможностей среды как стабильный и растущий рынок спроса на услуги и возможность развития международных отношений вытекают стратегии расширения ассортимента услуг и развитие международных перевозок грузов. Эти же сильные стороны в сочетании с возможностью участия в Президентских программах и тендерах определяют стратегию участия в Президентской программе по освоению Приангарья.

Для пар, оказавшихся в поле "слабость и возможности", стратегия должна быть построена таким образом, чтобы за счет появившихся возможностей можно было бы преодолеть имеющиеся в организации слабости.

Поскольку наблюдается увеличение льготных категорий граждан, а Муниципальное автотранспортное предприятие расположено в закрытом городе, то существует возможность заключить договор с Управлением Социальной защиты города на предмет перевозки пенсионеров, инвалидов, малоимущих и прочих незащищенных слоев населения по льготным тарифам. Стабильный надежный долгосрочный рынок спроса на услуги в сочетании с большим количеством основных и оборотных средств Муниципального автотранспортного предприятия п.Айхал позволяет вести переговоры с градообразующими предприятиями на предмет заключения долгосрочных договоров на перевозку их сотрудников.

Если пара находится на поле "сила и угрозы", то стратегия должна предполагать использование силы организации для устранения угроз.

Свободный вход на рынок индивидуальных предпринимателей – конкурентов-перевозчиков – это угроза. Для того чтобы нейтрализовать их у нашего предприятия есть сильные стороны, такие как профессиональный высоко обученный коллектив, который может составить достойную конкуренцию в плане качества обслуживания. А для того, чтобы удерживать свой коллектив предприятие может расширять соц. пакет для своих сотрудников и вкладывать дополнительные средства в обучение работников.

Для пар, находящихся на поле "слабость и угрозы", организация должна вырабатывать такую стратегию, которая позволила бы ей как избавиться от слабости, так и попытаться предотвратить нависшую над ней угрозу.

Стратегия модернизации автопарка вытекает из сочетания угрозы – изменение экологического законодательства и слабости – преобладание автомобильных средств, работающих на бензине. Такую угрозу как рост цен на ГСМ можно перекрыть прибылью от превращения слабостей в силу, т.к. большое количество основных и оборотных средств можно эффективно задействовать, например, организовать платные автокурсы или крытую автостоянку с тех. обслуживанием и мойкой.

Проведенный SWOT-анализ выявил основные направления развития Муниципального Автотранспортного предприятия п.Айхал.

Итак, можно обозначить следующие стратегии:

- расширения ассортимента услуг, в виде перевозок на дальние расстояния;

- участия в конкурсных программах и тендерах;

- развития взаимоотношений с органами власти;

- развития международных отношений;

- модернизации автопарка.

Названные стратегии могут быть реализованы через следующие мероприятия:

- организация автокурсов и крытой автостоянки;

- участие в Президентской программе по освоению Приангарья;

- разработка программы взаимодействия с Управлением социальной защиты города;

- развитие международных грузовых перевозок;

- переход на альтернативные виды топлива.

Поскольку у предприятия достаточно много хорошей грузовой техники, стоит развивать грузоперевозки.

Согласно данным статистики, спрос на перевозку различных грузов имеется как по России, так и за рубеж. Кроме того, Муниципальное автотранспортное предприятия п.Айхал обладает рядом преимуществ в этой области. Кроме отличных тягачей VOLVO с 28-ми тонными прицепами, которые соответствуют европейским экологическим нормам и требованиям, предприятие является членом Международной организации ASMAP (Ассоциация международных автомобильных перевозчиков). Необходимо отметить, что в городе это единственное предприятие, имеющее такого рода статус. Членство в этой организации дает юридическую защиту и льготы на таможенных постах, на которых иногда простаивают машины, теряя 2 недели времени, а то и больше.

Наличие лицензии "Корнет-тир" дает беспрепятственный пропуск через таможни без досмотра.

Заказы на Международные грузоперевозки уже имеются со стороны Электрохимического завода и других предприятий по Республике Саха-Якутия.

В маршрутный лист можно включить и доставку груза по России. Например, по пути назад можно загрузиться в Санкт-Петербурге, Москве, Самаре, Новосибирске и доставить груз в Айхал, тем самым сократить холостой пробег и эффективнее использовать технику. Возможны различные варианты загрузки по маршруту следования из Европы в Айхал, маршрут следования представлен в таблице 3.2.

Таблица 3.2 - Примерный вариант загрузки по маршруту следования Хельсинки-Айхал

| Маршрут следования | Наличие/отсутствие груза |

| Хельсинки | - |

| Торфяновка | 0 |

| Выборг | 0 |

| Санкт-Петербург | + |

| Москва | + |

| Рязань | - |

| Нижний Новгород | 0 |

| Тюмень | 0 |

| Омск | + |

| Новосибирск | + |

| Кемерово | + |

| Айхал | - |

где "0" - холостой пробег;

"+" - груз взят/пробег с грузом;

"-" - груз выгружен.

Для реализации такого мероприятия как развитие международных грузовых перевозок предлагаю принять на работу менеджера по грузоперевозкам. Он будет вести активные поиски клиентов для перевозки грузов, заключать договоры, контролировать сроки отправки грузов, координировать движение транспорта по маршруту, вести отчетно-учетную документацию оказанных услуг, разрабатывать маршрутные листы и контролировать оплату услуг. Так же он будет обеспечивать максимальную загрузку машин по маршруту.

Необходимо организовать новое рабочее место: закупить недостающую мебель, компьютер, телефон, и прочую технику.

Дополнительными ежемесячными расходами станут затраты на заработную плату и закупку необходимой канцелярии, затраты на телефонную связь, возможны затраты на командировки.

Для реализации мероприятия по освоению Приангарья необходимо будет вести активные переговоры с айхальскими организациями, заводами на предмет перевозки производимых ими продуктов, таких как различные трубы, кирпич, глинозем, уголь, лес и прочее.

После выбора организаций необходимо разработать следующую программу действий: продумать маршруты, определить транспортные средства для перевозки того или иного груза, обсчитать затраты на командировки, заработную плату водителям и т.д.

Для оценки экономической эффективности используем методику, которая заключается в определении показателей эффективности функционирования объекта в текущем периоде и в его измененном состоянии. Определение затрат, связанных с реализацией проекта должно предполагать тщательный анализ изменения потребностей исследуемого объекта в ресурсах, либо анализ ресурсного обеспечения самого проекта. Для осуществления этого этапа можно составить смету с помощью метода определения затрат по элементам (таблица 3.3).

Таблица 3.3 - Смета затрат на организацию перевозки грузов за год

| Статья затрат | Затраты, руб. | |

| По Приангарью | По международным перевозкам | |

| Затраты, связанные с подбором менеджера по перевозкам, руб. | - | 2250 |

| Затраты на организацию рабочего места нового сотрудника, руб. | - | 10 000 |

| Заработная плата менеджеру и водителям, руб. | 2 800 000 | 144 000 |

| Обслуживание автомобиля (мойка, мелкий ремонт), руб. | 200 000 | 72 000 |

| Командировочные расходы, руб. | 250 000 | 1 100 000 |

| Расходы на мобильную связь, руб. | 200 000 | 36 000 |

| Затраты на ГСМ, руб. | 500 000 | 800 000 |

| Затраты на оформление страховки грузов, руб. | 50 000 | 300 000 |

| Затраты на рекламу, руб. | - | 60 000 |

| Затраты, связанные с уплатой таможенных пошлин, руб. | - | 300 000 |

| Прочие расходы, руб. | 36 000 | 36 000 |

| ИТОГО: | 4 036 000 | 2 860 250 |

| СУММА: | 6 896 250 | |

Следующим шагом будет дифференцированная оценка, производимая путем сопоставления одного определенного экономического показателя до и после проектных изменений. Сопоставление возможно по относительным показателям (показателям эффективности использования отдельных ресурсов, рентабельности и т.д.), приведенным к единой базе. Значимость самого дифференцированного показателя в его способности характеризовать либо объект в целом, либо ту область, которой касаются проектные изменения (таблица 3.4).

Таблица 3.4 - Статистические данные о хозяйственной деятельности Автотранспортного предприятия за последние 3 года

| Показатели | 2005 | 2006 | 2007 |

| Выручка от продажи товаров, продукции, работ, услуг, тыс. руб. | 183184 | 204680 | 210186 |

| Себестоимость проданных товаров, продукции, работ, услуг, тыс. руб. | 170660 | 199875 | 204980 |

| Финансовый результат, тыс. руб. | 12524 | 4805 | 5206 |

| Рентабельность, % | 7,34 | 2,40 | 2,54 |

Из таблицы 3.4 возьмем значения некоторых показателей.

П2007 = 5 206 000 руб.;

З2007 = 204 980 000 руб.;

Р2007 = 2,54 %.

Автомобили марки VOLVO будут осуществлять 2 ходки с грузом в месяц до Финляндии, забирая на обратном пути груз в Москве и в Санкт-Петербурге.

Расстояние от Айхала до Хельсинки составляет 6500 км. Тариф перевозки – 25 руб. за 1 км с грузом.

Стоимость перевозки груза составляет: 6 500*25*2 = 325 000 руб.

Одна машина будет забирать груз из Москвы и перевозить его в Новосибирск. Расстояние от Москвы до Новосибирска – 3400 км. Стоимость перевозки составляет 110 000 руб.

Вторая машина забирает груз в Санкт-Петербурге и доставляет его в Айхал. Расстояние от Санкт-Петербурга до Айхала 5800 км. Тариф на перевозку – 135 000 руб.

∑ = (325 000 + 110 000 + 135 000) * 12 = 5 840 000 рублей в год.

Теперь рассчитаем приход денежных масс от второго мероприятия.

Таблица 3.5 - Характеристика грузовых автомобилей, задействованных в мероприятии по освоению Приангарья

| Марка автомобиля | Грузоподъемность, т | Кол-во | Число ходок в год |

| МАЗ | 20 | 3 | 1 500 |

| ЗИЛ | 7,5 | 2 | 1 000 |

| ЗИЛ | 4,5 | 5 | 10 000 |

Расстояние 200 км.

Автомобили МАЗ, в количестве 3 единиц, будут осуществлять по 2 ходки в день по тарифу 19 руб. за 1 км пути с грузом и расчета работы по 250 дней за вычетом выходных и праздничных дней.

200км*2ходки*19руб.*3машины*250дней = 5 700 000 руб. в год.

Автомобили ЗИЛ, 7,5т., в количестве 2 единиц, будут осуществлять также 2 ходки в день по тарифу 14 руб. за 1 5 206 000км пути.

200*2*14*2*250 = 2 800 000 руб. в год.

Автомобили ЗИЛ, 4,5т, в количестве 5 единиц, будут работать по 8 часов в день по тарифу 450 руб. в час.

8*450*5*250 = 4 500 000 руб. в год.

∑ Выручки = 6 840 000 + 5 700 000 + 2 800 000 + 4 500 000 =19 840 000 руб.

Теперь рассчитаем, изменившиеся в ходе внедрения мероприятий, основные показатели эффективности: прибыль рентабельность и срок окупаемости мероприятий, а также затраты.

З2008 = 204 980 000 + 6 896 250 = 211 876 250 руб.

П2008 = 5 206 000 + (19 840 000 - 6 896 250) = 18 149 750 руб.

Р2008 = (211 876 250 / 18 149 750) = 11,67 %,

Ток = 6 896 250 / 12 943 750 = 0,5года.

Таким образом, прибыль повысилась на 12 943 750 руб., рентабельность повысилась на 9,13 %, что свидетельствует об эффективности мероприятий. Срок окупаемости проекта полгода.

ЗАКЛЮЧЕНИЕ

В процессе выполнения выпускной квалификационной работы была достигнута поставленная цель.

В первую очередь изучены теоретические аспекты выбранной тематики: определены основные цели и задачи финансового анализа, выделены основные приемы и методы для проведения финансового анализа, выделены группы потребителей, которым необходим анализ финансового состояния предприятия.

Во-вторых, проведен анализ финансового состояния "Унитарного Муниципального Автотранспортного предприятия" на основе бухгалтерского баланса и отчета о прибылях и убытках за 2006 – 2007 годы, по результатам которого можно сделать вывод, что финансовое состояние предприятия является абсолютно устойчивым. Трудовые ресурсы предприятия используются эффективно. Также за счет увеличения выручки от реализации увеличилась фондоотдача предприятия на 20%, что свидетельствует о повышении эффективности использования основных средств и расценивается как положительная тенденция. Оборачиваемость собственного капитала увеличилась на 11% при относительно стабильном значении показателя собственного капитала, что говорит об активности предприятия на рынке сбыта. Баланс предприятия можно считать абсолютно ликвидным, так как все соотношения групп активов и пассивов отвечают условиям абсолютной ликвидности баланса. Коэффициенты ликвидности имеют размеры выше нормативных ограничений, что говорит об определенной кредитоспособности предприятия. Не смотря на то, что в 2006 году предприятием был получен убыток равный 334 тыс. руб., в течение следующего года (2007) УМ АТП сумело улучшить финансовые результаты деятельности и по итогам 2007 года была получена прибыль в размере 428 тыс. руб. Рентабельность предприятия также увеличилась.

В третьей главе выпускной квалификационной работы предложены мероприятия по улучшению финансового состояния предприятия: для Муниципального Автотранспортного предприятия, имеющего огромную материальную базу и техническое оснащение, крепко стоящего на ногах, выбрана стратегия концентрированного роста, т.к. предприятие стремится к улучшению своих услуг, не меняя отрасли.

Для перевозок наиболее подходящим типом стратегии стала стратегия развития рынка, которая заключается в поиске новых рынков реализации уже существующих услуг.

В частности, предложены практические рекомендации по развитию международных перевозок и участию в Президентской программе по освоению Приангарья.

Оценка экономической эффективности предложенных рекомендаций доказала целесообразность внедрения мероприятий по разработке стратегии развития на предприятии.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Бухалков М.И. Планирование на предприятии: Учебник. – 3-е изд., испр. и доп. – М.: ИНФРА-М, 2005. – 416 с. – (Высшее образование).

2. Виханский О. С., Наумов А. И. Менеджмент: учебник. – 3-е изд. - М.: Экономистъ, 2004. – 528 с.

3. Вигман С.Л. Стратегическое управление в вопросах и ответах: учеб. пособие. – М.: ТК Велби, Изд-во Проспект, 2004. – 296с.

4. Журнал "Автомобильный транспорт". - №5. - 23с

5. Журнал "Грузовое и пассажирское автохозяйство". - №7. - 36с

6. Ильин А.И. Планирование на предприятии: Учебник / А.И. Ильин. – М.: Новое знание, 2004. – 5-е изд., стереотип. – 635 с. – (Экономическое образование).

7. Пивоваров К.В. Планирование на предприятии. – М.: Изд-во "Дашков и К", 2006. – 432 с.

8. Пивоваров К.В. Финансово-экономический анализ хозяйственной деятельности коммерческих организаций. – 3-е изд. – М.: Издательско-торговая корпорация "Дашков и К", 2006. – 120 с.

9. Прыкина Л.В. Экономический анализ предприятия: Учебник / Л.В. Прыкина. – М.: ЮНИТИ-ДАНА, 2002. – 360 с.

10. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учеб. пособие / Г.В. Савицкая. – 6-е изд., перераб. и доп. – М.: Новое знание, 2001. – 704 с. – (Экономическое образование).

11. Савицкая Г.В. Методика комплексного анализа хозяйственной деятельности: Краткий курс для высш. учеб. заведений / Г.В. Савицкая. – 7-е изд. М.: ИНФРА-М, 2003. – 307 с.

12. Савчук В.П. Финансовая диагностика предприятия и поддержка управленческих решений. // Корпоративный менеджмент. - 2004. - №4. – С. 50 – 55.

13. Селезнева Н.Н. Финансовый анализ. Управление финансами: учебное пособие для вузов / Н.Н. Селезнева. – 2-е изд., перераб. и доп. - М.: ЮНИТИ – ДАНА, 2006. – 374 с.

14. Финансовый менеджмент: теория и практика: Учебник / Под ред. Е.С. Стояновой. – 5-е изд., перераб. и доп. – М.: Изд-во "Перспектива", 2000. – 656 с.

15. Черногорский С.А. Основы финансового анализа: методический материал / С.А. Черногорский, А.Б. Тарушкий. – СПб.: Герда, 2002. – 176 с.

16. Шеремет А.Д. Методика финансового анализа: Практическое пособие / А.Д. Шеремет, Р.С. Сайфулин, Е.В. Негашев. – 3-е изд., перераб. и доп. – М.: ИНФРА-М., 2002. – 208 с. – (Высшее образование).

17. Щербина Ю.В. Анализ прибыли. // Бухгалтерский учет. - 2003. - №7. – С. 10 – 15.

18. Экономика предприятия (фирмы): Учебник / Под ред. О.И. Волкова, О.В. Девяткина; Рос. эконом. акад. им. Г.В. Плеханова. – 3-е изд., перераб. и доп. – М.: ИНФРА-М, 2004. – 600 с. – (Высшее образование)

19. Экономический анализ: ситуации, тесты, примеры, задачи, выбор оптимальных решений, финансовое прогнозирование: Учеб. пособие / Под ред. М.И. Баканова, А.Д. Шеремета. – М.: Финансы и статистика, 2004. – 654 с.

20. Экономический анализ: учебник / Под ред. Л.Т. Гиляровской. – 2-е изд., доп. – М.: ЮНИТИ-ДАНА, 2004. – 615 с.

21. Анализ финансовой отчётности: Учебное пособие[Текст] / Под ред. О. В. Ефимовой, М. В. Мельник.– М.: Омега-Л, 2007. – 100 с.

22. Бердникова, Т.Б. Анализ и диагностика финансово– хозяйственной деятельности предприятия.[Текст] / Т.Б. Бердникова: Учеб. пособие.– М.: Инфра-М– М, 2007. – 203 с.

23. Миллер, Н.Н. Финансовый анализ в вопросах и ответах.[Текст] / Н.Н. Миллер: Учеб. пособие.– Проспект, 2006.– 224 с.

24. Радченко, Ю.В. Анализ финансовой отчётности: Учеб. пособие.– М.: Феникс, 2007.– 192 с.

25. Селезнёва Н.Н. Анализ финансовой отчётности организации: Учеб. пособие.– М.: ЮНИТИ– ДАНА, 2007.– 584 с.

26. Стоянова, Е.С. Финансовый менеджмент: теория и практика: Учебник– М.: Перспектива, 2007.– 656 с.

27. Финансы организаций (предприятий)[Текст] / Под ред. Н.В. Колчиной.– М.: ЮНИТИ– ДАНА, 2006.– 368 с.

28. Финансы предприятий: Учебник/ Л.Г. Колпина, Т.Н. Кондратьева, А.А.Лапко и др.; Под общ. Ред. Л.Г.Колпиной. - 2-е изд., дораб. И доп. - М.: Выш.шк., 2004. - 336 с.

29. Скамай Л.Г., Трубочкина Л.И. Экономический анализ деятельности предприятия - М.: ИНФРМА-М, 2004. – 54 с.

30. Ковалев В.В., Волкова О.Н. Анализ хозяйственно деятельности предприятия: учеб. – М.: ТК Велби, Изд-во Проспект, 2004. – 424 с.

Похожие работы

... разработке комплекса увеличению объёмов реализации в «центрах» доходов, проведение рекламной кампании. • Повышение привлекательности, востребованности услуг филиала УФПС РС(Я)- Алданского улусного узла почтовой связи. Финансовая деятельность : • Ревизия дебиторской задолженности. Группировка задолженности по степени ликвидности. Выявление задолженности с низкой степенью вероятности погашения, ...

... дохода характеризует размер эффекта, получаемого в результате коммерческой деятельности предприятия. 9; 257 Глава II: Система показателей, характеризующих финансовое состояние предприятия индустрии гостеприимства Финансовая деятельность - это рабочий язык бизнеса, и практически невозможно анализировать операции или результаты работы предприятия иначе, чем через финансовые ...

... коэффициентов (текущей ликвидности, обеспеченности собственными средствами и коэффициента восстановления платежеспособности) и анализ их динамики дают основание признать структуру баланса удовлетворительной, а предприятие - платежеспособным. По результатам проведенного анализа финансового состояния предприятия можно сделать вывод: у анализируемого предприятия среднее финансовое состояние ...

... что приходится учитывать при выборе карточек российских систем или индивидуальных банковских. В случае выбора карточек VISA или MasterCard к услугам клиента не только тысячи магазинов по России, но и огромная сеть по всему миру. Расчетная часть: «Анализ финансового состояния предприятия» Задание на расчетную часть. Финансовое состояние предприятия выражается в соотношении структур его ...

0 комментариев