Навигация

Определение сущности и содержания финансового менеджмента 2.1 Сущность финансового менеджмента

2. Определение сущности и содержания финансового менеджмента 2.1 Сущность финансового менеджмента

Сущность финансового менеджмента можно определить как систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных.

Финансовый менеджмент, или управление финансами предприятия, означает управление денежными средствами, финансовыми ресурсами в процессе их формирования, распределения и использования с целью получения оптимального конечного результата.

Финансовый менеджмент представляет собой управление финансами предприятия, направленное на оптимизацию прибыли, максимизацию курса акций, максимизацию стоимости бизнеса, чистой прибыли на акцию, уровня дивидендов, чистых активов в расчете на одну акцию, а также на поддержание конкурентоспособности и финансовой устойчивости хозяйствующего субъекта.

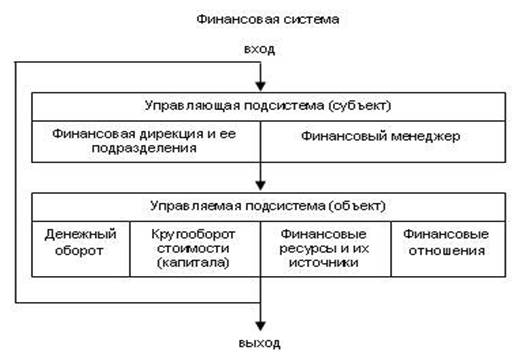

Финансовый менеджмент направлен на увеличение финансовых ресурсов, инвестиций и наращивание объема капитала. Его можно представить следующей схемой[12]:

Финансовый менеджмент как наука управления финансами направлена на достижение стратегических и тактических целей хозяйствующего субъекта.

Финансовый менеджмент как система управления состоит из двух подсистем[13]:

1) управляемая подсистема (объект управления)

2) управляющая подсистема (субъект управления).

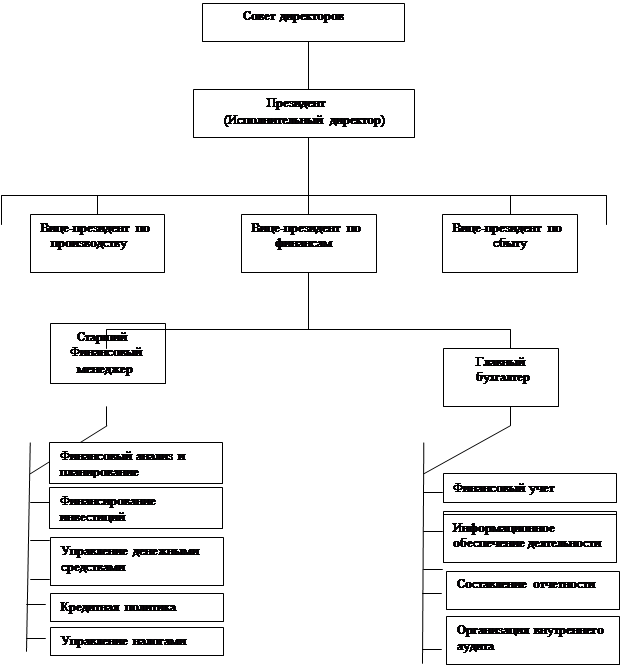

Схематично данную иерархию можно представить следующим образом (рис.2).

Рис.2 Иерархическая структура финансового менеджмента

Объект управления – это совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений между предприятиями и их подразделениями в хозяйственном процессе.

Объектом управления является совокупность условий осуществления

денежного оборота и движения денежных потоков, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений, возникающих во внутренней и внешней среде предприятия. Поэтому в объект управления включаются следующие элементы:

1) Денежный оборот;

2) Финансовые ресурсы;

3) Кругооборот капитала;

4) Финансовые отношения.

Субъект управления – это отдельная группа специалистов (финансовая дирекция, финансовый менеджер), которая посредством различных форм управленческого воздействия обеспечивает целенаправленное функционирование объекта, т.е. финансов предприятия.

Финансовый менеджмент реализует сложную систему управления совокупно- стоимостной величиной всех средств, участвующих в воспроизводственном процессе, и капиталом, обеспечивающим финансирование предпринимательской деятельности.

Субъект управления – совокупность финансовых инструментов, методов, технических средств, а также специалистов, организованных в определенную финансовую структуру, которые осуществляют целенаправленное функционирование объекта управления. Элементами субъекта управления являются:

1) Кадры (подготовленный персонал);

2) Финансовые инструменты и методы;

3) Технические средства управления;

4) Информационное обеспечение.

Финансовый менеджмент представляет собой важную часть менеджмента, или форму управления процессами финансирования предпринимательской деятельности.

2.2 Содержание финансового менеджмента

Финансовый менеджмент – это саморегулирующаяся финансовая система на уровне коммерческой организации, которая взаимодействует с внешней средой и ее функционирование направлено на достижение общих целей управления предприятием. Финансовый менеджмент коммерческой организации входит в состав финансового управления наряду с финансово-кредитным механизмом государства и управлением финансами в некоммерческих организациях[14].

Любое предприятие или организация, желающие увеличить прибыль, должны планировать свою деятельность. В процессе планирования производственной и коммерческой деятельности предприятию требуется эффективная обратная связь, в частности, получение количественных данных о результатах своей работы, контроль за состоянием имущества, капитала и прибыли. При этом исключительное значение имеет его финансовая стабильность.

Для поддержания финансовой стабильности предприятия следует правильно выбрать источник и направление использования капитала, поддерживать высокую величину рентабельности капитала и иметь хорошую платежеспособность. Этим и определяется цель финансового менеджмента.

Для принятия финансовых решений необходимо: рассчитать текущую стоимость будущей наличности, например при оценке доходов обыкновенной акции, облигации и реального имущества; хорошо знать сумму, до которой средства, находящиеся в настоящее время в наличности, увеличатся в течение установленного периода времени; вычислить ставку процента, включенного в облигацию или договор о ссуде. Таким образом, основные задачи финансового менеджмента состоят в определении текущей и будущей стоимости капиталовложений.

Формирование бюджета является очень важным моментом, включающим планирование производственных затрат общих расходов организации, ожидаемых доходов от реализации товаров, продукции, работ и услуг. Бюджет предприятия можно сравнить с картой дорог, по которым можно уверенно двигаться к успеху.

Прогнозируя деятельность предприятия, необходимо знать, окупят ли новый вид товара или новое предложение связанные с ними затраты и как должным образом следует распорядиться средствами для получения наибольшей возможной прибыли, соразмерной с приемлемым уровнем риска. Финансовый менеджмент рассматривает способы манипулирования и управления денежной наличностью, которые помогают ускорить денежные поступления и отсрочить платежи; определиться, стоит ли предоставлять скидку за предварительную оплату, продлевать ли кредит сомнительному клиенту, и подсказывают, как распорядиться имеющимися товарными запасами.

Ha практике финансовый менеджмент принимает решения по расчету рентабельности возможных капиталовложении и выбора проекта долгосрочных инвестиций. В книге приводятся методы расчета рентабельности капиталовложений, которые помогают установить период и с учетом текущей стоимости денег снижают сегодняшнюю стоимость рубля и определяют поступления денежных средств.

Возникает потребность в определении общей стоимости капитала для бизнеса. Стоимость капитала складывается из стоимости финансирования, определяемой с учетом средневзвешенной стоимости займа, и стоимости акций и ценных бумаг. Эта стоимость капитала является основой для определения учетного курса, используемого при расчетах текущей стоимости будущего притока денежных средств и рентабельности капиталовложений.

3. Механизм функционирования финансового менеджмента и его место в системе управления организацией 3.1 Место финансового менеджмента в системе управления организацией

Финансовый менеджмент, управляя движением капитала, может направить его на увеличение производственных мощностей, а, следовательно, выручки; при управлении движением финансовых ресурсов, появляется возможность использовать их для снижения себестоимости и увеличения капитала.

Финансовый менеджмент направлен на управление движением финансовых ресурсов и финансовых отношений, возникающих между хозяйствующими субъектами в процессе движения финансовых ресурсов. Вопрос, как искусно руководить этими движением и отношениями, составляет содержание финансового менеджмента. Финансовый менеджмент представляет собой процесс выработки цели управления финансами и осуществление воздействия на финансы с помощью методов и рычагов финансового механизма для достижения поставленной цели.

Таким образом, финансовый менеджмент включает в себя стратегию и тактику управления. Под стратегией в данном случае понимаются общее направление и способ использования средств для достижения поставленной цели. Этому способу соответствует определенный набор правил и ограничений для принятия решений. Стратегия позволяет сконцентрировать усилия на вариантах решения, не противоречащих принятой стратегии, отбросив все другие варианты. После достижения цели стратегия как направление и средство ее достижения прекращает свое существование. Новые цели ставят задачу разработки новой стратегии. Тактика – это конкретные методы и приемы для достижения поставленной цели в конкретных условиях. Задачей тактики управления является выбор наиболее оптимального решения и наиболее приемлемых в данной хозяйственной ситуации методов и приемов управления.

Финансовый менеджмент – управление финансами хозяйствующих субъектов, финансовые анализ, планирование, а также нахождение и распределение капитала. Он охватывает все основные сферы финансов и распространяется на все сегменты финансового рынка. Финансовый менеджмент – это также и вид управленческой деятельности. Он представляет собой систему воздействия субъекта финансового управления (финансового менеджера) на его объект с целью совершенствования последнего. Кроме того, финансовый менеджмент является формой предпринимательства.

Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией ряда принципов, основными из которых являются следующие[15]:

· Интегрированность с общей системой управления предприятием. В какой бы сфере деятельности предприятия не принималось управленческое решение, оно прямо или косвенно оказывает влияние на формирование денежных потоков и результаты финансовой деятельности.

· Комплексный характер формирования управленческих решений. Все управленческие решения в области формирования, распределения и использования финансовых ресурсов и организации денежного оборота предприятия теснейшим образом взаимосвязаны и оказывают прямое или косвенное воздействие на результаты его финансовой деятельности.

· Высокий динамизм управления. Финансовому менеджменту должен быть присущ высокий динамизм, учитывающий изменение факторов внешней среды, ресурсного потенциала, форм организации производственной и финансовой деятельности, финансового состояния и других параметров функционирования предприятия.

· Вариативность подходов к разработке отдельных управленческих решений. Реализация этого принципа предполагает, что подготовка каждого управленческого решения в сфере формирования и использования финансовых ресурсов и организации денежного оборота должна учитывать альтернативные возможности действий. При наличии альтернативных проектов управленческих решений их выбор для реализации должен быть основан на системе критериев, определяющих финансовую идеологию, финансовую стратегию или конкретную финансовую политику предприятия.

· Ориентированность на стратегические цели развития предприятия. Какими бы эффективными не казались те или иные проекты управленческих решений в области финансовой деятельности в текущем периоде, они должны быть отклонены, если вступают в противоречие с миссией предприятия, стратегическими направлениями его развития, подрывают экономическую базу формирования высоких размеров собственных финансовых ресурсов за счет внутренних источников в предстоящем периоде.

· Эффективный финансовый менеджмент, организованный с учетам изложенных принципов, позволяет формировать ресурсный потенциал высоких темпов прироста производственной деятельности предприятия, обеспечивать постоянный рост собственного капитала, существенно повышать его конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное экономическое развитие в стратегической перспективе.

Организация финансового менеджмента базируется на определенных принципах. В свою очередь принципы организации финансового менеджмента базируются на принципах организации финансов предприятия. Кроме этого финансовый менеджмент включает важнейшие элементы системы финансового управления предприятием, однако имеет и некоторые специфические принципы организации[16]:

· непрерывность финансового прогнозирования и финансового планирования в результате непрерывного контроля за соответствием планово-прогнозных показателей финансовых планов текущему финансовому состоянию предприятия;

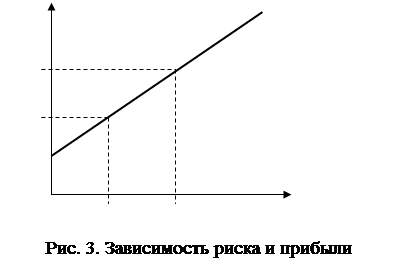

· оценка стоимости денежной единицы исходя из того, что сегодня рубль стоит дороже, чем будет стоить завтра, а надежный рубль дороже рискового;

· минимизация систематических, деловых и других видов риска;

· первоначальное разделение рассмотрения и принятия инвестиционных решений от решений по их финансированию;

· рациональное сочетание собственных и заемных источников финансирования исходя из общей нарастающей потребности в капитале;

· принцип учета в расчетах потоков денежных средств;

· открытость информации для акционеров и потенциальных инвесторов, регулярность официальных публикаций о результатах финансово-хозяйственной деятельности предприятия;

· внутренний аудит и вскрытие проектов инвестиций после начала финансирования;

· обязательность объявления и выплаты дивидендов акционерам по привилегированным и обыкновенным акциям;

· регулярность инвестирования собственных денег финансового менеджера в предприятие, как сигнал кредитной системе, кредиторам и рынку;

· обязательность кредитной политики предприятия по расчетам с покупателями.

Конечно, этими принципами не исчерпывается практическая организация финансового менеджмента. Однако на примере перечисленных принципов его организации видно своеобразие подходов к финансовому управлению предприятием на уровне финансового менеджмента.

Итак, финансовый менеджмент реализует сложную систему управления совокупно-стоимостной величиной всех средств, участвующих в воспроизводственном процессе, и капиталом, обеспечивающим финансирование предпринимательской деятельности.

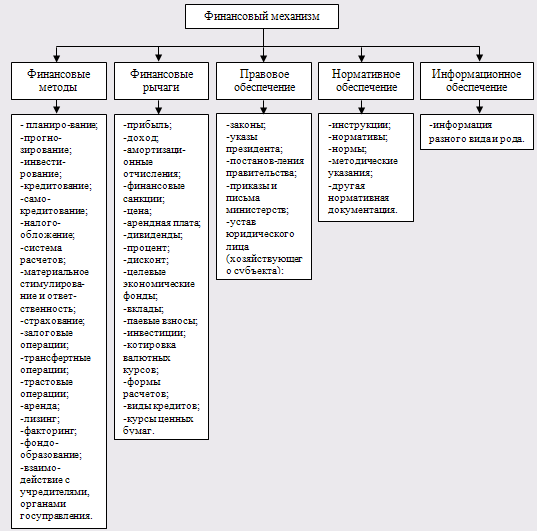

3.2 Механизм функционирования финансового менеджментаПроцесс управления финансовой деятельностью предприятия базируется на определенном механизме. Механизм финансового менеджмента представляет собой совокупность основных элементов воздействия на процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия. В структуру механизма финансового менеджмента входят следующие 5 систем[17].

· Система регулирования финансовой деятельности включает:

Ø Государственное нормативно-правовое регулирование финансовой деятельности предприятия. Законодательные и нормативные основы этой политики регулируют финансовую деятельность предприятия в разных формах. Принятие законов и других нормативных актов, регулирующих финансовую деятельность предприятий, представляет собой одно из направлений реализации внутренней финансовой политики государства. Законодательные и нормативные основы этой политики регулируют финансовую деятельность предприятия в разных формах. Основные направления государственного регулирования финансовой деятельности предприятий рассмотрены в специальном разделе.

Ø Рыночный механизм регулирования финансовой деятельности предприятия. Этот механизм формируется, прежде всего, в сфере финансового рынка в разрезе отдельных его видов и сегментов. Спрос и предложение на финансовом рынке формируют уровень цен (ставки процента) и котировки по отдельным финансовым инструментам, определяют доступность кредитных ресурсов в национальной и иностранной валютах, выявляют среднюю норму доходности капитала, определяют систему ликвидности отдельных фондовых и денежных инструментов, используемых предприятием в процессе своей финансовой деятельности.

Ø Внутренний механизм регулирования отдельных аспектов финансовой деятельности предприятия. Механизм такого регулирования формируется в рамках самого предприятия, соответственно регламентируя те или иные оперативные управленческие решения по вопросам его финансовой деятельности. Отдельные из этих аспектов регулируются разработанными на предприятии финансовой стратегией и целевой финансовой политикой по отдельным направлениям финансовой деятельности.

· Система внешней поддержки финансовой деятельности предприятия включает:

Ø Государственное и другие внешние формы финансирования предприятия. Этот механизм характеризует формы финансирования развития предприятия из государственной бюджетной системы, внебюджетных (целевых) фондов, а также различных других негосударственных фондов содействия развитию бизнеса.

Ø Кредитование предприятия. Этот механизм основан на предоставлении предприятию различными кредитными институтами разнообразных форм кредита на возвратной основе на установленный срок под определенный процент.

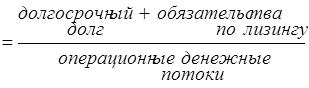

Ø Лизинг (аренда). Этот механизм основан на предоставлении в пользование предприятию целостных имущественных комплексов, отдельных видов необоротных активов за определенную плату на предусмотренный период. Основными формами лизинга, используемого в современной финансовой практике, являются оперативный лизинг, финансовый лизинг, возвратный лизинг.

Ø Страхование. Механизм страхования направлен на финансовую защиту активов предприятия и возмещение возможных его убытков при реализации отдельных финансовых рисков (наступлении страхового события). Различают внутреннее и внешнее страхование финансовых рисков.

Ø Прочие формы внешней поддержки финансовой деятельности предприятия. К ним можно отнести ее лицензирование, государственную экспертизу инвестиционных проектов, селенг и т.п.

· Система финансовых рычагов включает следующие основные формы воздействия на процесс принятия и реализации управленческих решений в области финансовой деятельности: цену, процент, прибыль, амортизационные отчисления, чистый денежный поток, дивиденды, синергизм, пени, штрафы, неустойки, прочие экономические рычаги.

· Система финансовых методов состоит из следующих основных способов и приемов, с помощью которых обосновываются и контролируются конкретные управленческие решения в различных сферах финансовой деятельности предприятия:

Ø метод технико-экономических расчетов;

Ø балансовый метод;

Ø экономико-статистические методы;

Ø экономико-математические методы;

Ø экспертные методы (методы экспертных оценок);

Ø методы дисконтирования стоимости;

Ø методы наращения стоимости (компаундинга);

Ø методы диверсификации;

Ø методы амортизации активов;

Ø методы хеджирования;

Ø другие финансовые методы.

· Система финансовых инструментов состоит из следующих контрактных обязательств, обеспечивающих механизм реализации отдельных управленческих решений предприятия и фиксирующих его финансовые отношения с другими экономическими объектами:

Ø платежные инструменты (платежные поручения, чеки, аккредитивы и т.п.);

Ø кредитные инструменты (договоры о кредитовании, векселя и т.п.);

Ø депозитные инструменты (депозитные договоры, депозитные сертификаты и т.п.);

Ø инструменты инвестирования (акции, инвестиционные сертификаты и т.п.);

Ø инструменты страхования (страховой договор, страховой полис и т.п.);

Ø прочие виды финансовых инструментов.

Эффективный механизм финансового менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций финансового управления предприятием.

Заключение

Финансовый менеджмент – часть общего процесса управления предприятием. В настоящее время существует множество точек зрения на содержание, цели, функции финансового менеджмента.

По нашему мнению, наиболее полным является следующее определение финансового менеджмента: Финансовый менеджмент – это управление источниками финансовых ресурсов, финансовыми ресурсами и финансовыми отношениями с целью рационального их использования и наращивания капитала предприятия.

Главной целью финансового менеджмента является обеспечение роста благосостояния собственников предприятия в текущем и перспективном периоде. Эта цель получает конкретное выражение в обеспечении максимизации рыночной стоимости бизнеса (предприятия) и реализует конечные финансовые интересы его владельца.

Задачей финансового менеджмента является определение приоритетов и поиск компромиссов для оптимального сочетания интересов различных хозяйственных подразделений в принятии инвестиционных проектов и выборе источников их финансирования. В задачи финансового менеджмента входит нахождение оптимального соотношения между краткосрочными и долгосрочными целями развития фирмы и принимаемыми решениями в краткосрочном и долгосрочном финансовом управлении.

В конечном итоге основная задача и цель финансового менеджмента – принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками ее финансирования, как внешними, так и внутрифирменными. Поэтому управление потоком финансовых ресурсов, выраженных в денежных средствах, является центральным вопросом в финансовом менеджменте.

Эффективное управление финансовой деятельностью предприятия обеспечивается реализацией основных принципов финансового менеджмента, как составной части общего менеджмента предприятия.

6. Органическая интеграция в общей системе управления

7. Ориентированность на стратегические цели развития предприятия.

8. Оптимизация процесса выбора управленческих финансовых решений

9. Комплексный характер формирования управленческих решений

10. Организация высокого динамизма управления

Существует два основных типа функций финансового менеджмента:

1. Функции объекта управления: воспроизводственная; производственная; контрольная.

2. Функции субъекта управления: планирование, прогнозирование; организация; регулирование; координация; стимулирование; координация; контроль.

Финансовый менеджмент базируется на следующих взаимосвязанных основных концепциях: концепция денежного потока; концепция временной ценности денежных ресурсов; концепция компромисса между риском и доходностью; концепция цены капитала; концепция эффективности рынка капитала; концепция асимметричности информации; концепция агентских отношений; концепции альтернативных затрат.

Сущность финансового менеджмента можно определить как систему принципов и методов разработки и реализации управленческих решений, связанных с формированием, распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных.

Финансовый менеджмент как система управления состоит из двух подсистем: управляемая подсистема (объект управления); управляющая подсистема (субъект управления). Объект управления – это совокупность условий осуществления денежного оборота, кругооборота стоимости, движения финансовых ресурсов и финансовых отношений между предприятиями и их подразделениями в хозяйственном процессе. Субъект управления – это отдельная группа специалистов (финансовая дирекция, финансовый менеджер), которая посредством различных форм управленческого воздействия обеспечивает целенаправленное функционирование объекта, т.е. финансов предприятия.

Механизм финансового менеджмента представляет собой систему основных элементов, регулирующих процесс разработки и реализации управленческих решений в области финансовой деятельности предприятия. В структуру механизма финансового менеджмента входят следующие элементы: государственное нормативно-правовое регулирование финансовой деятельности предприятия; рыночный механизм регулирования финансовой деятельности предприятия; внутренний механизм регулирования отдельных аспектов финансовой деятельности предприятия; система конкретных методов и приемов осуществления управления финансовой деятельностью предприятия.

Эффективный механизм финансового менеджмента позволяет в полном объеме реализовать стоящие перед ним цели и задачи, способствует результативному осуществлению функций финансового управления предприятием.

Финансовый менеджмент как форма предпринимательства может быть выделен в самостоятельный вид профессиональной деятельности, который функционирует в сфере финансового рынка.

Список литературы

1. Большаков С.В. Основы управления финансами. — М.: ФБК-Пресс, 2008. - 234 с.

2. Герчикова И.Н. Финансовый менеджмент.– М.: Консалтбанкир, 2008. – 208 с

3. Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. - М.: Финансы и статистика, 2008. – 203 с.

4. Джеймс С. Ванхорн, Джон М. Вахович. Основы финансового менеджмента. — М.: «Вильямс», 2008. — 1232 с.

5. Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

6. Колчина Н.В Финансовый менеджмент. – М.: Юнити, 2008. – 550 с.

7. Крейнина М.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2008. - 304 с.

8. Крейнина М.Н. Цели и задачи финансового менеджмента // Менеджмент в России и за рубежом. – 2008. - №5.

9. Литовских А.М. Финансовый менеджмент. Таганрог: Изд-во ТРТУ, 2008. – 238 с.

10. Лукасевич И.Я. Финансовый менеджмент. - М.: Дело , 2008. – 654 с.

11. Лукасевич И.Я. Финансовый менеджмент в управлении организацией. – М.: Инфра-М, 2008. – 127 с.

12. Савенок В.А. Личные финансы. Самоучитель. — Питер: Финансы, 2008. – 432 с.

13. Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

14. Улина С.Л. Подходы к формированию системы финансового менеджмента в России. // Менеджмент в России и за рубежом. – 2008. - №3.

15. Шохин Е.И.. Финансовый менеджмент. — М.: ФБК-Пресс, 2008. – 534 с.

[1] Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

[2] Крейнина М.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2008. - 304 с.

[3] Литовских А.М. Финансовый менеджмент. Таганрог: Изд-во ТРТУ, 2008. – 238 с.

[4] Крейнина М.Н. Цели и задачи финансового менеджмента // Менеджмент в России и за рубежом. – 2008. - №5.

[5] Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

[6] Герчикова И.Н. Финансовый менеджмент.– М.: Консалтбанкир, 2008. – 208 с

[7] Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. - М.: Финансы и статистика, 2008. – 203 с.

[8] Стоянова Е.С. Финансовый менеджмент: теория и практика. — М.: «Перспектива», 2008. — 656 с.

[9] Шохин Е.И.. Финансовый менеджмент. — М.: ФБК-Пресс, 2008. – 534 с.

[10] Крейнина М.Н. Финансовый менеджмент. – М.: Издательство «Дело и Сервис», 2008. - 304 с.

[11] Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

[12] Колчина Н.В Финансовый менеджмент. – М.: Юнити, 2008. – 550 с.

[13] Колчина Н.В Финансовый менеджмент. – М.: Юнити, 2008. – 550 с.

[14] Лукасевич И.Я. Финансовый менеджмент. - М.: Дело , 2008. – 654 с.

[15] Лукасевич И.Я. Финансовый менеджмент в управлении организацией. – М.: Инфра-М, 2008. – 127 с.

[16] Грязнова А.Г., Ленская С.А., Федотова М.А.Оценка бизнеса. - М.: Финансы и статистика, 2008. – 203 с.

[17] Ковалев В.В. Финансовый менеджмент. Теория и практика. - М.: Финансы и статистика, 2007. – 303 с.

Похожие работы

... результатах Договора займов При расчете бюджета ДДС определяющим является время фактических поступлений и платежей денежных средств, а не время исполнения хозяйственных операций. 4. Математические основы финансового менеджмента 4.1 Начисление простых ставок ссудных процентов Процентными деньгами (процентами) называют сумму доходов от представления денег в долг в различных формах ...

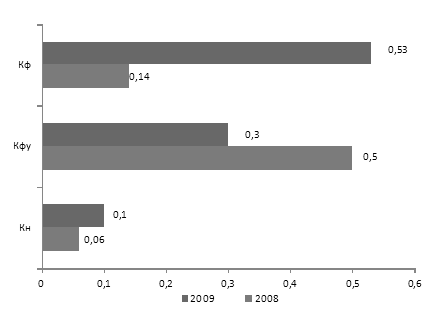

... образом сформированных экономических показателей, на которых строится финансовая отчетность рекламного агентства ООО «Акцент». 3. Методологические основы построения систем обеспечения финансового менеджмента 3.1 Разработка организационной структуры финансовой службы предприятия Согласно системе организационно – экономических мероприятий по обеспечению реализации финансовой стратегии ...

... уверенностью говорить о недостатках в организации финансового менеджмента на ТОО "Жулдыз", что требует разработки методов совершенствования всей системы финансового менеджмента на предприятии. 3. Пути совершенствования системы финансового менеджмента на предприятии ТОО "Жулдыз" 3.1 Разработка мероприятий финансового контроля Финансовая неустойчивость – это подтвержденная документально ...

... и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др. Глава 2. Цели, задачи и сущность финансового менеджмента в условиях рыночной экономики. 2.1. Эволюция финансового менеджмента. В отличие от бухгалтерского учета, история которого насчитывает не одно тысячелетие, финансовый менеджмент как самостоятельная наука ...

0 комментариев