Навигация

1.4 Висновки по розділу

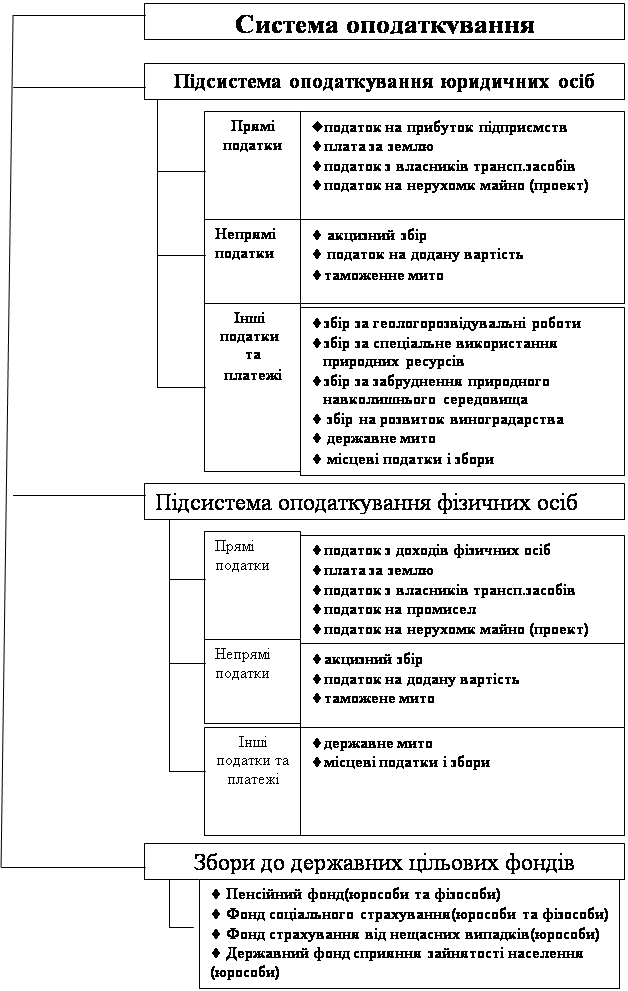

Податок — це обов 'язковий платіж, який стягується до бюджетів усіх рівнів з фізичних та юридичних осіб у безспірному порядку (податок з доходів фізичних осіб, податок на прибуток, ПДВ).

Сутність податків як економічної категорії відображається в їх функціях. Податки в основному виконують дві функції: фіскальну і регулюючу.

Суть принципу повноти сплати полягає в тому, що сплачувати податки і збори необхідно у повному обсязі до нарахованої суми, з метою недопущення виникнення дефіциту бюджету на всіх рівнях.

З метою виконання повноважень об'єктивно, своєчасно та правильно податкова служба повинна бути незалежною у прийнятті управлінських рішень стосовно податкової роботи від органів державного управління та органів місцевого самоврядування. Своєчасність сплати податків і зборів має суттєве значення, адже від цього залежить, чи буде можливість профінансувати у встановлений термін чи період в повному обсязі заплановані видатки.

В основі побудови механізму стягнення податків лежать такі елементи системи оподаткування, як: суб'єкт оподаткування; об'єкт оподаткування; джерело сплати; ставка податку; одиниця оподаткування та квота; податкова пільга; податковий звітний період.

В умовах існування різних форм власності основним методом формування доходів держави є податки і збори, які формують податкову систему [20, с. 5-39].

2. Теорія і практика – фінансово-економічний розвиток України та членів єс

Євроінтеграційні процеси відіграють важливу роль у фінансово-економічному розвитку України. Нині структура оподаткування в державах Співдружності характеризується високим ступенем уніфікації, застосуванням типових для всіх членів ЄС видів податків, хоча податкові ставки різних країн різні. Різна й специфіка національного податкового регулювання. А проте це не перешкоджає більшості членів Євросоюзу зберігати низький податковий тягар на банківський бізнес.

Україна повинна забезпечити формування оптимальної структури оподаткування банківських установ, яка була б зрозумілою, чіткою й ефективною.

2.1 Оподаткування та види податків в країнах ЄС

Податкова система в Україні базується на тих же принципах побудови, що й в економічно розвинутих країнах Заходу.

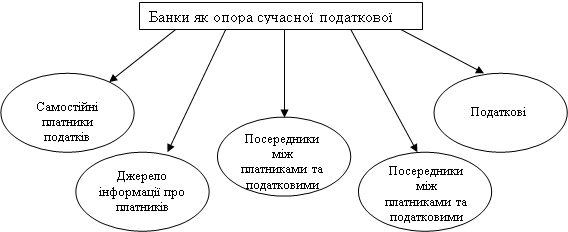

Банки посідають особливе місце уподатковій системі, оскільки у взаємовідносинах із податковими органамивони виконують роль багатьох дійових осіб (Рис. 2.1):

–безпосередніх платників податків;

–посередників (через банки ведуться розрахунки платників податків з податковим відомством);

–податкових агентів ( у певних ситуаціях банки збирають податки і пере-раховують їх до скарбниці);

–джерела інформації про платників податків і їх господарську діяльність;

–провідників нових фінансових технологій, що забезпечують підвищений рівень контролю над грошовими потоками в країні [32, c. 22]

Рисунок 2.1 – Банки як опора сучасної податкової системи

Досліджуючи сучасну практику оподаткування банків у розвинутих країнах світу, зауважимо такі характерні особливості:

— низька питома вага податків, що сплачуються підприємствами (зокрема

банками), в доходах бюджету;

— застосування однакових видів податків на прибуток для підприємств і банків;

— повне або часткове звільнення від податку на прибуток відсотків за позиками, отриманими фізичними та юридичними особами.

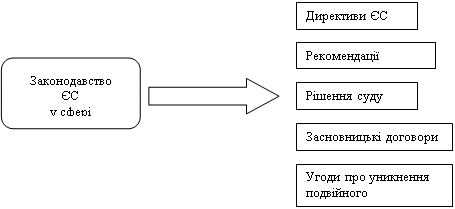

Характерною особливістю регулювання оподаткування в Європейському Союзі є відсутність загального документа (аналогічного нашому Податковому кодексу), який би систематизував основні норми податкового законодавства ЄС. Положення, що визначають податкову політику в Євросоюзі – це сукупність окремих рішень його інститутів (Ради ЄС, Європарламенту тощо), які оформлено у вигляді директив, регламентів, рішень, рекомендацій і висновків (рис. 2.2). Ось перелік цих документів:

–Перша директива від 11 квітня 1967 року № 67/227/ЄЕС про гармонізацію законодавства держав – членів ЄС про податки з обороту.;

–Шоста директива від 17 травня 1977 року № 77/388/ЄЕС про гармонізацію законодавства держав – членів ЄС про податки з обороту Директива від 23 липня 1990 року № 90/434/ЄС про загальну систему оподаткування, яка застосовується для переведення активів і обміну акціями у разі, якщо компанії знаходяться в межах юрисдикції різних держав – членів ЄС.

–Директива від 23 липня 1990 року № 90/435/ЄЕС про загальну систему оподаткування, яка застосовується до материнських і дочірніх компаній, що знаходяться у межах юрисдикції різних держав – членів ЄС.

–Рекомендації Комісії від 21 грудня 1993 року № 94/79/ЄС про оподаткування деяких позицій прибутку, одержаного нерезидентами в державах – членах ЄС – інших, ніж ті, в яких вони є резидентами.

–Директива від 3 червня 2003 року № 2003/48/ЄС щодо оподаткування доходу від заощаджень у формі виплат відсотків.

–Директива від 28 листопада 2006 року №2006/112/ЄС про спільну систему податку на додану вартість.

Рисунок 2.2 – Законодавство ЄС у сфері оподаткування

Більшістю держав – членів ЄС підписано угоди про уникнення подвійного оподаткування щодо податків на доходи і майно. Так, Швейцарія підписала такі угоди з більш як 100 країнами, Німеччина – з більш як 70, зокрема й з Україною. Угодами про уникнення подвійного оподаткування щодо податків на доходи і майно передбачається, що дивіденди, які виплачуються компанії, обкладаються податком у державі, котра їх виплачує, за спеціальною ставкою від валової суми дивідендів.

Для цього необхідно, щоб компанія–резидент однієї держави ЄС мала у своєму розпорядженні певну частку статутного капіталу компанії – резидента іншої держави, і ця частка участі в капіталі становила не менше суми, обумовленої в угоді. Механізм використання угод про уникнення подвійного оподаткування в різних державах Євро-союзу має незначні відмінності.

Чинне законодавство більшості країн ЄС передбачає: податкові зобов’язання не можна обминути шляхом навмисного використання для цього корпоративних структур.

Отже, у сфері оподаткування спостерігається чітко простежувана тенденція до посилення економічних зв’язків між країнами-членами, заохочення регіонального розвитку на противагу інвестуванню за межами Союзу.

Водночас створюються все серйозніші перепони, щоб європейські компанії та громадяни не могли уникнути оподаткування. Все це сприяє господарській і політичній консолідації країн у межах ЄС, досягненню ними єдиного рівня соціального розвитку [31, c. 15-17].

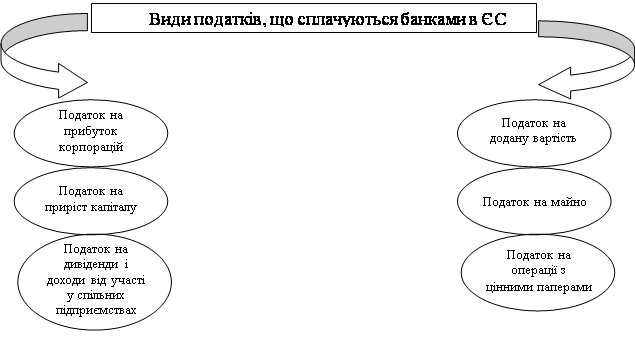

Нині структура оподаткування в країнах Євросоюзу характеризується значним ступенем уніфікації: податкові системи всіх країн – членів

ЄС застосовують однакові види податків.

Основні види податків, які сплачують банки в країнах – членах ЄС, наведено у рисунку 2.3 (Рис.2.3).

Ставки податків на прибуток у різних країнах ЄС різні. Вони певною мірою залежать від ставок місцевих податків, політики виплати банками дивідендів і муніципальних податкових ставок.

Рисунок 2.3 – Види податків, що сплачуються банками в ЄС

У країнах ЄС з банків (зокрема з відділень іноземних банків), зазвичай стягується податок на прибуток корпорацій (40–50%), місцевий податок (16–50%), податок на прибуток, виплачений у вигляді дивідендів, податок на додану вартість (відповідно до директиви встановлюються два типи ставок: стандартна, яка не повинна бути нижчою ніж 15%, та занижена). Враховуючи певні особливості діяльності банків, зупинимося на декількох нормах, що мають відношення тільки до операцій банків. Зокрема, це стосується включення до витрат відрахувань на створення низки резервів і фондів: на знецінення запасів, на сумнівних боржників, на майбутні збитки тощо – всього понад 15–25 видів відрахувань. Найширше застосування резервні фонди отримали у Німеччині. Вони створюються з метою компенсації інфляційного зростання цін на сировину, матеріали, енергію; засобів, отриманих компанією в результаті зміни оціночної вартості майна. Це стосується відрахувань на випадок виникнення непередбачених фінансових зобов’язань, збитків тощо, а також відрахувань до пенсійних фондів, які знаходяться в довгостроковому користуванні компаній і фактично становлять довгострокове вкладення резервного капіталу. Збільшення відрахувань до резервних фондів веде до зменшення розмірів оподатковуваного прибутку.

У податковому законодавстві Європейського Союзу передбачено спеціальний режим оподаткування операцій з банківським золотом. Під банківським золотом розуміють:

– золото в злитку або пластинах різної ваги пробою, що дорівнює або

перевищує 995;

– золоті монети, проба яких дорівнює або перевищує 900, викарбувані після 1800 року, які були або є законним платіжним засобом в державі походження.

У державах – членах ЄС звільняються від податку на додану вартість поставки банківського золота, здійснені всередині Співдружності, а також його імпортування (включаючи банківське золото, представлене сертифікатами – забезпеченими і не забезпеченими золотом, – або розміщене на золоторахунках, включаючи й позики та свопи в золоті, які передбачають право власності або право вимоги на банківське золото).

Від податку на додану вартість звільняються також і операції з банківським золотом, які включають ф’ючерсні та форвардніконтракти щодо передачі права власності або права вимоги на банківське золото. Держави – члени ЄС також звільняють від оподаткування послуги агентів, котрі діють від імені та за рахунок іншої особи, коли вони беруть участь у постачанні банківського золота на користь їх принципала. Директивою Ради від 3 червня 2003 року № 2003/48/ЄС щодо оподаткування доходу від заощаджень у формі виплати відсотків з 2005 року запроваджено податок із прибутку від заощаджень у формі виплати процентів, здійснених в одній державі – члені ЄС бенефіціарам (отримувачам), які є фізичними особами – резидентами іншої держави – члена ЄС. Такий дохід оподатковувався у розмірі 15%. Із 2008 року його збільшено до 20%, а після 2011 року планується збільшити до 35%. Дія директиви поширюється на всіх фізичних осіб – резидентів країн ЄС, котрі одержують банківські відсотки або доходи від інших видів заощаджень. Скажімо, мають надходження від продажу або погашення деяких облігацій, доходи від певних інвестиційних фондів, якщо депозити або інвестиції розміщені в одній із країн – членів ЄС. Дія директиви поширюється також на іноземних громадян, котрі зберігають заощадження в європейських банках. Об’єктом оподаткування в державах – членах Євросоюзу часто є дохід у вигляді приросту капіталу (capital gain tax). Проте доходи від купівлі-продажу акцій можуть не оподатковуватися, якщо дотримано умови участі в компанії та володіння акціями (Директива Ради від 17 липня 1969 року № 69/335/ЄЕС). Крім того, діє автоматичний обмін банківською інформацією про доходи у вигляді процентів від накопичень нерезидентів. Ця інформація надається банками відповідним органам країнипостійного проживання нерезидента, де на ybvодержаний прибуток нараховується податок за діючими в даній країні податковими ставками [9, c.75-82].

У деяких державах Євросоюзу використовується диференційований підхід до оподаткування. Зокрема, застосовується нижча ставка податку наприбуток, якщо банк систематично спрямовує прибуток не на виплату дивідендів, а на збільшення власного капіталу, кредитування реального сектору економіки, розвиток діяльності за кордоном.

У Франції, скажімо, на 25% ставки діє податкова пільга на приріст витрат компанії, пов’язаних із професійною підготовкою кадрів; передбачено податковий кредит у розмірі 50% на приріст витрат, пов’язаних із науково-дослідними роботами. Новоствореним компаніям (у тому числі банкам) надаються пільги з оподаткування протягом п’яти років: перші 2 роки податок не сплачується взагалі; третій рік – сплачується з використанням 25% загальної ставки; четвертого року в розрахунок береться 50% ставки; п’ятого – 75%.

На відміну від решти країн – членів ЄС, податковим законодавством Франції передбачено стягнення податку на прибуток за територіальним принципом, який допускає оподаткування прибутку, одержаного тільки від діяльності у певній країні. Інший приклад специфіки оподаткування в частині податку на прибуток становить податкове законодавство Данії. Тут платники податків узагалі не мають пільг у вигляді податкових нарахувань або звільнень.

Специфічність національного податкового регулювання виразно проявляється у сфері соціальних податків і внесків, які банківські установи сплачують на рівні з іншими платниками. Яскравий тому приклад – схема фінансування програм соціального забезпечення, застосовувана у Данії. Відповідно до цієї схеми, внесок на соціальне забезпечення працівник має сплачувати за ставкою 8% від загальної суми доходу, одержаного від трудової діяльності. Соціальні податки для датських працедавців передбачені тільки для тих компаній, котрі працюють у таких сферах, як охорона здоров’я, управління нерухомим майном, гральний бізнес тощо [7, c. 960].

У більшості країн – членів ЄС левова частка соціальних податків нараховується і сплачується саме працедавцями. Як і внески на соціальне страхування, податки на заробітну плату також сплачують вони. Проте на відміну від внесків на соціальне страхування та програми соціального забезпечення населення, що є інструментом фінансування і які зазвичай зараховуються до відповідних позабюджетних фондів, надходження від податків на заробітну плату включаються до складу доходів відповідного бюджету, хоч і мають цільовий характер. Так, у Франції передбачається чотири види податків на заробітну плату:

–загальний податок, який стягуєть ся з суми заробітної плати працівника за прогресивною шкалою від 4.25 до 13.6%;

–освітній податок, що стягується за ставкою 0.5% із загального фонду заробітної плати;

–податок на фінансування програм підвищення кваліфікації працівників, який стягується за ставками 0.15 або 1.15% із фонду заробітної плати;

–податок на житлове будівництво, що стягується за ставкою 0.45% із фонду заробітної плати попереднього податкового періоду.

У Австрії муніципальний податок на заробітну плату стягується за ставкою 3% із загального фонду оплати праці. Крім того, податковим законодавством Австрії передбачено сплату працедавцем внесків до Фонду розподілу сімейного навантаження у розмірі 4.5% від загального фонду оплати праці. У Швеції податок на заробітну плату має цільовий характер і призначений для соціальної підтримки літніх громадян. Ставка цього податку становить 24.26% від загальної суми заробітної плати.

Підбиваючи підсумки проведеного аналізу, доходимо таких висновків: для більшості країн Євросоюзу характерні низький податковий тягар на банки, широкий перелік витрат, що зменшують базу оподаткування за різними видами податків, дієве стимулювання державою інвестиційної активності як самих банків, так і їх клієнтів [30, 21-25].

Похожие работы

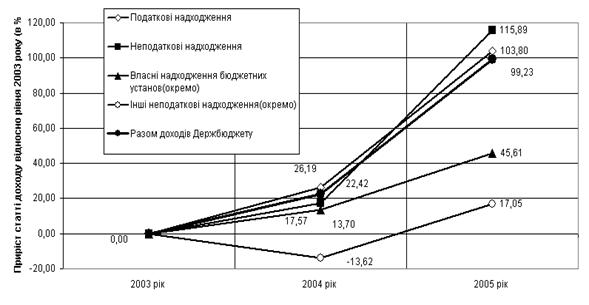

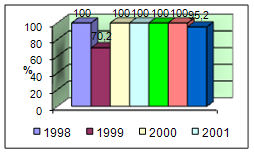

... рядів динаміки – рівень реальних відносних доходів зведеного бюджету (в % до рівня ВВП) має тенденцію до систематичного падіння у 1994 – 2001 роках, тобто податкова система України працювала неефективно, з 2002 року є позитивні зміни. РОЗДІЛ 3 ПЕРСПЕКТИВИ РОЗВИТКУ ТА УДОСКОНАЛЕННЯ ПОДАТКОВОЇ СИСТЕМИ УКРАЇНИ 3.1 Реформування податкової системи України Досвід країн із ринковою економікою ...

... зазнає змін. Проект його вдосконалення й переробки почав розглядатися іще у 2000 році та продовжується до тепер. Сьогодні держава не лише задекларувала, але й упритул наблизилася до реформування податкової системи в Україні. Кабмін своїм розпорядженням від 19 лютого 2007 року схвалив Концепцію реформування податкової системи. І хоча документ розрахований на довготривалий період – аж до 2015 року, ...

... ідності досягнення збалансованості витрат бюджету з його доходами; - доступність – забезпечення дохідливості норм податкового законодавства для платників податків і зборів. У ході реалізації податкової політики в Україні перший із названих принципів порушується найчастіше. Прикладом цього може бути і введення в дію нових законів “Про оподаткування прибутку підприємств” та “Про податок на ...

... еволюція місцевих податків пройшла певний шлях і на сьогодні вони є значним фінансовим підгрунтям для місцевого самоврядування. Почавши знайомство з окремими аспектами системи оподатковування України, мабуть, варто розглянути також систему податків на прикладі Японії. Податкова система Японії характеризується множинністю податків. Усього в країні нараховується біля тридцяти державних і сті ...

0 комментариев