Навигация

Расчет потребности в оборотных средствах и источниках их финансирования

3 Расчет потребности в оборотных средствах и источниках их финансирования

Плановая величина оборотных активов рассчитывается исходя из данных предприятия о составе оборотных за предыдущий период (табл. 3.1)

Таблица 3.1. Плановая величина оборотных активов

| Вид оборотных активов | Наличие средств, тыс. руб. | ||

| Отчетный год | Плановый год | изменение | |

| Общая сумма оборотных активов | 62629 | 63528 | 899 |

| Из них: | |||

| Денежные средства | 768 | 824 | 56 |

| Краткосрочные финансовые вложения | - | - | - |

| Дебиторская задолженность | 19823 | 20682 | 859 |

| Запасы | 37571 | 36148 | -1423 |

| В том числе: | |||

| сырье и материалы | 9093 | 9128 | 35 |

| незавершенное производство | 7727 | 7524 | -203 |

| готовая продукция | 20505 | 20195 | -310 |

| расходы будущих периодов | 246 | 253 | 7 |

| По участию в операционном процессе: | |||

| в сфере производства | 20 095 | 20645 | 550 |

| в сфере обращения | 17 905 | 18106 | 201 |

| По степени риска вложения: | |||

| минимального | 5505 | 5548 | 43 |

| невысокого | 30 520 | 30429 | -91 |

| высокого | 1975 | 2018 | 43 |

Таким образом, на предприятии планируется увеличение оборотных активов на 899 тыс. руб. за счет увеличения дебиторской задолженности по причине увеличения продажи товаров в кредит, также планируется увеличение запасов сырья и материалов.

Далее необходимо проанализировать коэффициенты ликвидности по активам и пассивам.

На практике коэффициент текущей ликвидности составляет 1,5–1,7, что считается допустимым и по международным стандартам. В таком случае теоретическая граница надежной возвратности краткосрочного кредита может быть определена как 3,0 -3,4. Данный коэффициент показывает степень краткосрочной устойчивости финансового положения возможного заемщика, его способность покрыть текущие обязательства за счет аналогичных активов. В сочетании с двумя дополнительными коэффициентами он характеризует обеспеченность быстроликвидными средствами.

Нормативное значение для второго коэффициента срочной ликвидности > 1,0, для третьего – > 0,2. Среднеарифметическое всех трех коэффициентов может быть использовано для рейтингования копаний по обратимости краткосрочных активов в наличные средства.

Таблица 3.2. Коэффициенты ликвидности

| Показатель | Отчетный год | Плановый год |

| Коэффициент текущей ликвидности | 2,19 | 1,94 |

| Коэффициент срочной ликвидности | 1,09 | 1,12 |

| Коэффициент абсолютной ликвидности | 0,21 | 0,22 |

Таким образом, коэффициенты ликвидности находятся в пределах нормы, что положительно характеризует состояние активов и пассивов предприятия.

Прирост устойчивых пассивов, наряду с чистой прибылью, является источником финансирования прироста оборотных средств предприятия. В курсовой работе принимается условие, что для всех вариантов фонд оплаты труда на начало планового года на 30% меньше, чем на конец.

Таблица 3.3. Расчет потребности предприятия в оборотных средствах на плановый период, тыс. руб.

| Показатель | Норма запаса | Норматив на конец года | Норматив на начало планового периода | Норматив на конец планового периода | Прирост норматива | ||

| 1 | Производственные запасы | 36 | 2,354 | 25 | 58,85 | 22,85 | |

| 2 | Незавершенное производство | - | - | - | - | - | |

| 3 | Расходы будущих периодов | 11 | - | - | 10 | – 1 | |

| 4 | Готовая продукция | - | - | - | - | - | |

| Итого потребность | 47 | - | - | 68,85 | 21,85 | ||

| Источники финансирования потребности: | |||||||

| 1 | Чистая прибыль | - | - | - | - | - | |

| 2 | Прирост устойчивых пассивов | 118,885 | 169,614 | 50,729 | |||

Устойчивые пассивы:

1. задолженность по заработной плате:

на начало года:

З = ФОТ / 100 * 70 * d (день выдачи з/п) / Д

ФОТ = 2209041 тыс. руб.

З = 87,675 тыс. руб.

на конец года: З = ФОТ * d / Д

З= 125,25 тыс. руб.

2. отчисления от заработной платы:

Остаток задолженности по ФОТ на начало года: 121,58 тыс. руб.

на начало года: 31,21 тыс. руб.

Остаток задолженности по ФОТ на конец года: 171,49 тыс. руб.

на конец года: 44,589 тыс. руб.

устойчивые пассивы на начало года: 118,885 тыс. руб.

устойчивые пассивы на конец года: 169,614 тыс. руб.

Продолжительность оборота по всем показателям уменьшилась (оборачиваемость активов на 193, текущих активов на 117,9, запасов на 35, дебиторской задолженности на 79,9, собственного капитала на 34,1), что свидетельствует о увеличении их оборачиваемости и улучшении деловой активности.

Уменьшение периода оборота активов сопровождается отвлечением денежных средств из оборота, вследствие чего, рыбокомбинат может использовать их на другие цели, такие как инвестирование, покрытие кредиторской задолженности, маркетинг, реклама и т.д. Эффект ускорения оборачиваемости выражается в сокращении потребности в оборотных средствах в связи с улучшением их использования, их экономии, что влияет на прирост объемов производства, и как следствие – на финансовые результаты. Ускорение оборачиваемости ведет к высвобождению части оборотных средств (материальных ресурсов, денежных средств), которые используются либо для нужд производства, либо для накопления на расчетном счете. В конечно итоге улучшается платежеспособность и финансовое состояние предприятия.

Далее проводится анализ управления оборотными средствами, т.е. определение их излишка или недостатка (см. табл. 3.4).

Таблица 3.4. Определение излишка (недостатка) оборотных средств на плановый год

| Показатель | Планируемый размер оборотных средств, тыс. руб. | Фактически в наличии, тыс. руб. | Отклонение, тыс. руб. |

| Сырье и материалы | 28069,2 | 24869,5 | -3199,7 |

| Незаверш. пр-во | 16 | 21 | 5 |

| Готовая продукция | 20956,8 | 18070 | -2886,8 |

| Расходы будущих периодов | 36594 | 22550 | -14044 |

| Дебиторская задолженность | 51425 | 52721,5 | 1296,5 |

| Краткосрочные финансовые вложения | 441,6 | 607,5 | 165,9 |

| Денежная наличность | 531 | 432,5 | -98,5 |

| Кредиторская задолженность | 80070 | 83117 | 3047 |

| Потребность на финансовый цикл | 27963,6 | 36155 | 8191,4 |

При общем избытке оборотных средств в размере 8191,4 тыс. руб. на предприятии существует излишек в обеспечении незавершенного производства на 5 тыс. руб., дебиторской задолженности 1296,5 тыс. руб., краткосрочных финансовых вложений на 165,9 тыс. руб., кредиторской задолженности 3047 тыс. руб.

Таблица 3.5. Источники финансирования оборотных средств, тыс. руб.

| ПОКАЗАТЕЛИ | Сумма |

| 1. Собственные инвестиционные ресурсы – всего | 420 |

| 2. Привлекаемые инвестиционные ресурсы всего, в том числе: – привлекаемый капитал – прочие привлеченные источники | 5200 5200 |

| 3. Заемные инвестиционные ресурсы – всего, в том числе: – кредиты банков | 5050 5050 |

| ВСЕГО | 10670 |

Продолжительность капитальных вложений в увеличение оборотных составляет 3 года с распределением по годам 50%: 25%: 25%.

ОАО «Сургутнефтегаз» планирует увеличение оборотных средств, в связи с чем необходимо спланировать вложения заемных средств.

Для определения плана и порядка расчетов к кредитором составляется кредитный план (таблица 3.6)

Таблица 3.6. Формат кредитного плана на плановый год

| Вид затрат | плановый год | 1 квартал | 2 квартал | 3 квартал | 4 квартал | Всего за год |

| Сумма кредита, тыс. руб. | 14000 | |||||

| Ставка годовых, % | 20% | 700 | 700 | 700 | 700 | 2800 |

| Срок возврата, мес. | 12 | |||||

| Возврат | 3500 | 4000 | 4500 | 5000 | 5000 | |

| Погашение кредита, тыс. руб. | 3500 | 3500 | 3500 | 3500 | 14000 | |

| Сумма к уплате, тыс. руб. | 4200 | 4200 | 4200 | 4200 | 16800 |

Таким образом, к концу года предприятию необходимо выплатить 16 800 тыс. руб. с учетом обязательных ежегодных расходов.

Заключение

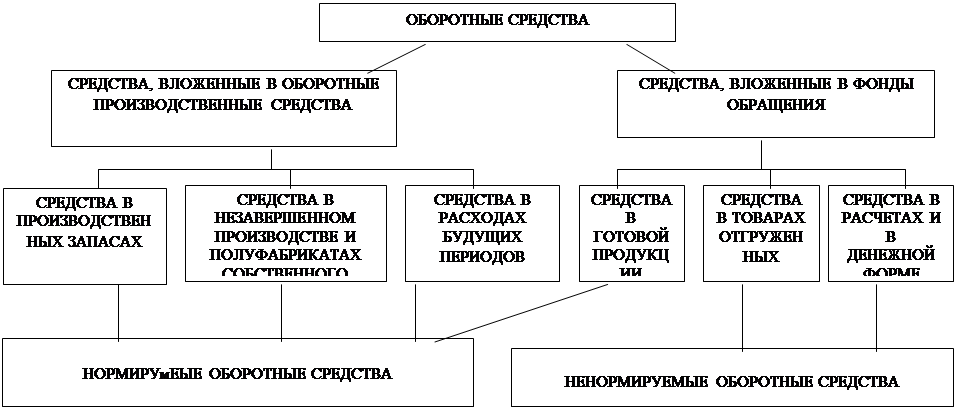

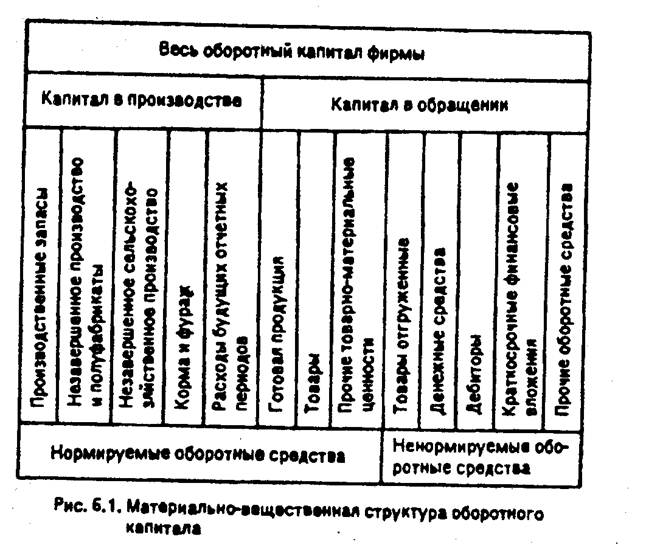

Оборотные средства – это оборотный капитал, часть средств производства, целиком потребляемая в течение производственного цикла; включают обычно денежную наличность, материалы, сырье, топливо, энергию, полуфабрикаты, запчасти, незавершенное производство, расходы будущих периодов, исчисляемые в денежном выражении, а также малоценные и быстроизнашивающиеся предметы.

Одним из основных принципов организации оборотных средств является нормирование. Реализация этого принципа позволяет экономически обоснованно установить необходимый размер оборотных средств и тем самым обеспечить условия для успешного осуществления ими своих функций.

Важнейшим принципом правильной организации оборотных средств является использование их строго по целевому назначению. Нарушение этого принципа весьма отрицательно сказалось на производственной деятельности многих предприятий.

Важным принципом организации оборотных средств является обеспечение их сохранности, рационального использования и ускорения оборачиваемости.

Под нормированием оборотных средств понимается процесс определения экономически обоснованной потребности предприятия в оборотных средствах, обеспечивающих нормальное протекание производственного процесса.

Методы нормирования оборотных средств: аналитический или опытно статистический метод; коэффициентный метод; метод прямого счёта.

По источникам формирования оборотные средства подразделяются на собственные и заемные оборотные средства.

Список литературы

1. Методические рекомендации по учёту затрат на производство продукции, работ, услуг (проект Минфина РФ).

2. Налоговый кодекс РФ (НК РФ) часть 2 от 05.08.2000 №117-ФЗ (ред. от 29.12.2000).

3. Основные положения по планированию, учету и калькулированию себестоимости продукции на промышленных предприятиях (утверждены ЦСУ СССР, Госпланом СССР, Госкомцен СССР и Минфином СССР 20 июля 1970 г. №АБ-21-Д).

4. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций. Утвержден Приказом Министерства финансов Российской Федерации от 31 октября 2000 г. №94н.

5. Положение по бухгалтерскому учету «Расходы организации» (ПБУ 10/99) (в ред. Приказов Минфина РФ от 30.12.1999 №107н, от 30.03.2001 №27н).

6. Постановление Правительства РФ от 5 августа 1992 г. №552 «Об утверждении Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли».

7. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия: Учебно-практическое пособие. – 2-е изд., испр. – М.: Дело и Сервис, 2008. – 256 с.

8. Баканов М.И., Шеремет А.Д. Теория анализа хозяйственной деятельности: Учебник. – 4-е издание, перераб. и доп. – М.: 9. Финансы и статистика, 1997. – 288 с.

9. Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта: Учеб. пособие. М.: Финансы и статистика, 2004. – 220 с.

10. Балабанов И.Т. Анализ и планирование финансов хозяйствующего субъекта. М.: Финансы и статистика, 1998 г.

11. Батрин Ю.Д., Фомин П.А. Особенности управления финансовыми ресурсами промышленных предприятий. Монография. М.: Высшая школа, 2008. – 346 с.

12. Беристайн Л.А. Анализ финансовой отчетности, 1996 г. – 624 с.

Бухгалтерский анализ: Пер. с англ. – Киев: Торгово-издательское бюро ЫНУ, 1993. – 428 с.

13. Вартанов А.С. Экономическая диагностика деятельности предприятия: организация и методология. – М.: Финансы и статистика, 1991. – 205 с.

14. Ковалев В.В. Финансовый анализ: управление капиталом, выбор инвестиций, анализ отчетности. – М.: Финансы и статистика, 1996. – 432 с.

15. Ковалев В.В. Финансовый анализ. – М.: Финансы и статистика, 1998. – 450 с.

16. Коласс Б. Управление финансовой деятельностью предприятия. – М.: «ЮНИТИ», 1997. 271 с.

17. Кондаков Н.П. Бухгалтерский учет, анализ хозяйственной деятельности и аудит. – 2-е изд. – М. - Перспектива, 1994. – 345 с.

18. Креинина М.Н. Анализ финансового состояния и инвестиционной привлекательности акционерных обществ в промышленности, строительстве и торговле. М.: АО «ДИС», МВ-Центр. 1994. – 256 с.

19. Муравьев А.И. Теория экономического анализа: проблемы и решения. – М.: Финансы и статистика, 1988. 248 с.

20. Негашев Е.В. Анализ финансов предприятия в условиях рынка. – М.: Высшая школа, 1997

Похожие работы

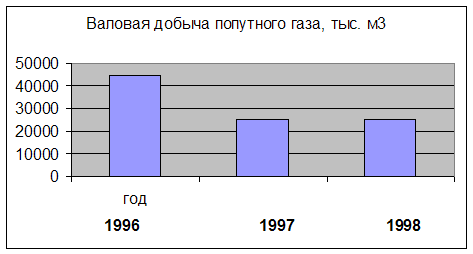

... = 1.3 т. Как мы видим из расчетов, приведенных выше, среднемесячная производительность труда осталась неизменной за все три года. Это говорит о равномерности работы НГДУ. 3. ОБОРОТНЫЕ СРЕДСТВА В СФЕРЕ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ Для производства той или иной продукции в системе народного хозяйства имеется первичное звено, именуемое предприятием. Промышленное предприятие, в том числе и ...

... большие проценты, искать внеплановые источники средств, идти на нарушение финансовой дисциплины. Отвлечение оборотных средств ведет к замедлению их оборачиваемости, снижает эффективность работы предприятия, ухудшает его финансовое состояние. Организация оборотных средств предприятия обязательно включает систематический контроль за их сохранностью и эффективностью использования посредством ревизий ...

... Российской Федерации и Центрального банка Российской Федерации от 1 июля 1992 г. № 458 и последующие изменения и дополнения. Предусмотрено выделение целевого государственного кредита на пополнение оборотных средств предприятий и организаций. Источником этого кредита служит целевой внебюджетный фонд, создаваемый в финансовых органах краев, областей, автономных образований, городов Москвы и Санкт- ...

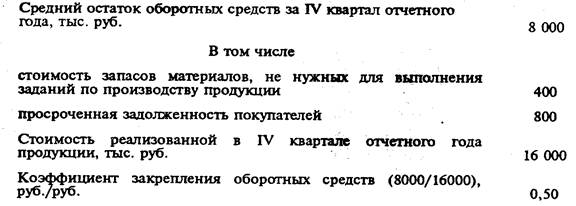

... речь далее. Наиболее общий метод расчета потребности в оборотном капитале фирмы основан на объеме реализованной продукции, определенном в бизнес-плане на предстоящий период и уровне коэффициента закрепления оборотных средств за предшествующие периоды. Из формулы, по которой рассчитывается этот коэффициент, непосредственно следует: где О — средний остаток оборотного капитала; Р — стоимость ...

0 комментариев